Hermès ($RMS (+4,02 %)) ist kein klassischer Mode-Trade, sondern eine strukturelle Wette auf die obersten 0,1 % der Weltbevölkerung und deren unerschütterliche Kaufkraft.

Luxus ist hier nur die Hülle. Der eigentliche Wert entsteht durch extreme Verknappung, vertikale Integration und kompromisslose Preissetzungsmacht.

Qualität statt Masse, Handwerk statt Marketing, Begehrlichkeit statt Rabatt-Schlachten.

⚙️ Was macht Hermès?

➡️ Lederwaren & Sattlerei (Core Business):

Das Herzstück des Konzerns macht rund 50 % des Umsatzes aus. Hermès kontrolliert die gesamte Kette – von der eigenen Gerberei bis zur fertigen Tasche. → Exzellenz + Heritage + höchste Margen.

➡️ Vertikale Integration:

Totale Kontrolle über die Lieferkette. Hermès besitzt seine Manufakturen und bildet seine Handwerker selbst aus. Kein Outsourcing, keine Kompromisse. → struktureller Burggraben durch operative Autarkie.

➡️ Künstliche Verknappung (Alleinstellungsmerkmal):

Die Nachfrage nach Ikonen wie der Birkin oder Kelly Bag übersteigt das Angebot dauerhaft. Wartelisten von mehreren Jahren sind kein Bug, sondern ein Feature. → maximaler Werterhalt + garantierte Absatzsicherheit.

➡️ Preissetzungsmacht:

Hermès diktiert die Preise. Die loyale Kernkundschaft (UHNWI) akzeptiert Erhöhungen weit über der Inflationsrate, ohne das Kaufverhalten zu ändern. → hochskalierbarer Gewinn-Hebel.

➡️ Diversifikation:

Starke Expansion in die Bereiche Ready-to-wear, Schmuck, Home-Accessoires und Beauty. Diese Sparten nutzen das Markenprestige für zusätzliches Wachstum. → strategische Expansion des Ökosystems.

👉 Hermès = Die „unzerstörbare“ Luxus-Infrastruktur-Plattform.

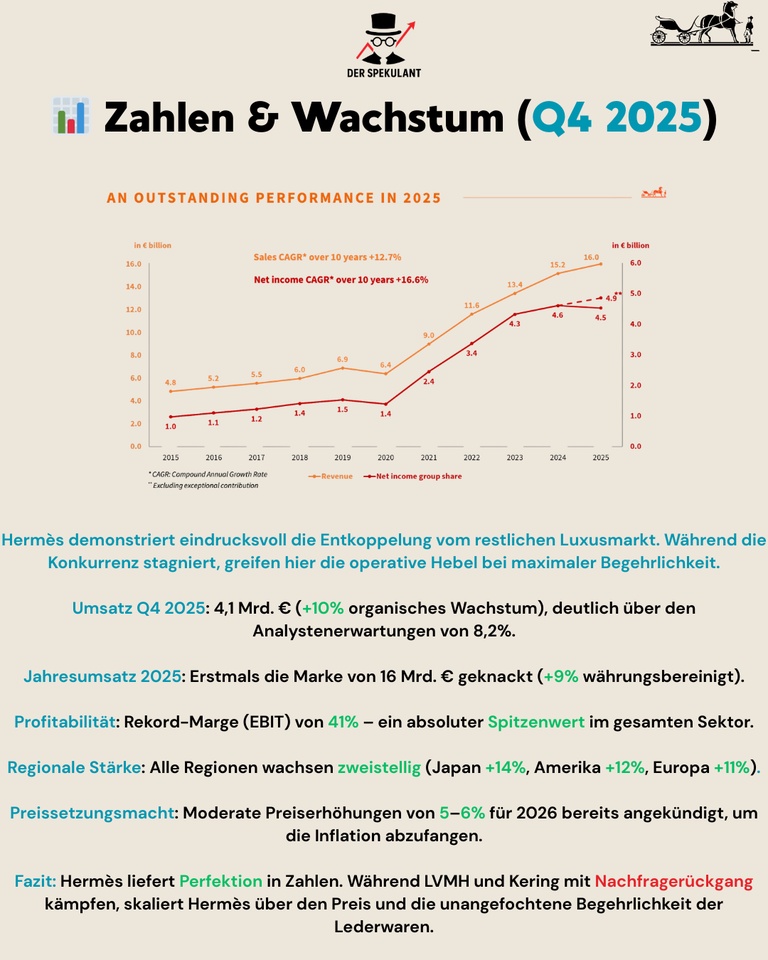

📊 Zahlen & Wachstum (Q4 2025)

📈 Umsatz Q4:

~4,1 Mrd. € (+10 % organisches Wachstum) → deutliche Outperformance gegenüber Analystenschätzungen (8,2 %).

📊 Jahresumsatz 2025:

Erstmals die Marke von 16 Mrd. € geknackt (+9 % währungsbereinigt).

📈 Profitabilität:

Rekord-Marge (EBIT) von 41 % → ein absoluter Spitzenwert im gesamten Sektor und darüber hinaus.

👥 Regionale Stärke:

Alle Regionen wachsen zweistellig (Japan +14 %, Amerika +12 %, Europa +11 %). → totale Resilienz gegenüber lokalen Wirtschaftsschwächen (z.B. China).

💳 Preissetzungsmacht:

Erhöhungen von 5–6 % für 2026 bereits angekündigt. → direkter Schutz der Marge gegen inflationäre Kosten.

Fazit:

Hermès liefert „Perfection“ in Zahlen. Während Wettbewerber kämpfen, skaliert Hermès über den Preis und die unangefochtene Begehrlichkeit.

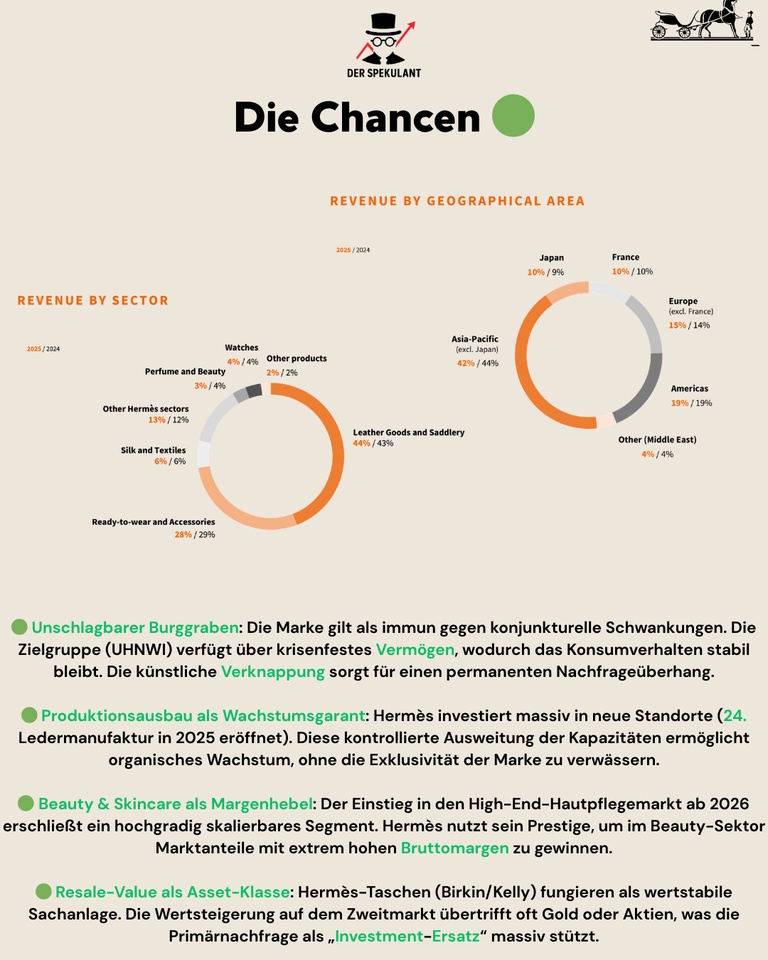

🟢 Die Chancen

🟢 Resilienz der Zielgruppe:

Die Ultra-Reichen sparen zuletzt bei der Luxus-Handtasche. Das Geschäftsmodell ist nahezu immun gegen klassische Rezessionszyklen.

🟢 Produktionsausbau als Wachstumsgarant:

Kontinuierliche Eröffnung neuer Ledermanufakturen (24. Werk in 2025) bedient die enorme Nachfrage kontrolliert und organisch.

🟢 Beauty & Skincare als Margenhebel:

Der Einstieg in den High-End-Hautpflegemarkt ab 2026 bietet neues, hochgradig skalierbares Potenzial mit extremen Bruttomargen.

🟢 Resale-Value als Asset-Klasse:

Hermès-Taschen gelten als stabileres Investment als Gold. Das stützt die Primärmarktnachfrage massiv als „Wertanlage-Ersatz“.

🔴 Die Risiken

⚠️ Sportliche Bewertung:

Mit einem KGV von ~49 (Februar 2026) ist „Perfektion“ eingepreist. Die Aktie verzeiht keine operativen Fehler.

⚠️ Währungs-Gegenwind:

Als globaler Player reagiert Hermès sensibel auf einen starken Euro, was das nominale Wachstum kurzfristig dämpfen kann.

⚠️ Klumpenrisiko Lederwaren:

50 % Umsatzabhängigkeit von einem Segment. Ein Trendwechsel bei den Kernmodellen wäre ein strukturelles Risiko.

⚠️ Geopolitische Abhängigkeit:

Handelskonflikte oder Luxussteuern in Schlüsselmärkten (USA/China) könnten die Dynamik bremsen.

💡 Fazit & Ausblick

Hermès ist kein kurzfristiger Mode-Trade, sondern eine strukturelle Wette auf die globale Vermögenskonzentration.

🔹 Kurzfristig:

Sensibel für Bewertungsniveau, Währungseffekte & Marktstimmung gegenüber Qualitäts-Titeln.

🔹 Langfristig:

ROI-Maschine mit tiefem kulturellem Burggraben, extremer Preissetzungsmacht und wachsender Profitabilität aus eigener Kraft.

🎯 Investment-Case:

Hebel auf künstliche Verknappung + Preissetzungsmacht + Kapazitätsausbau + Ultra-Luxus-Resilienz → strukturell wertsteigernd, operativ hochprofitabel, langfristig der Goldstandard für das Depot.

💬 Community-Frage:

👉 Der ultimative „Safe Haven“ mit unerreichtem Burggraben

oder

👉 bei diesem KGV einfach zu teuer für einen Einstieg?

Bin gespannt auf eure Einschätzung 👇