$UCG (-1,75 %)

$MNDY (-2,18 %)

$KER (+2,53 %)

$BARC (-2,24 %)

$OSCR (-0,87 %)

$CVS (-0,02 %)

$SPOT (-1,2 %)

$DDOG (+0,79 %)

$BP. (+1,94 %)

$SPGI (-0,16 %)

$HAS (-0,9 %)

$KO (+0,21 %)

$JMIA (-3,28 %)

$MAR (-1,03 %)

$RACE (-0,28 %)

$UPST (-3,67 %)

$NET (-3,24 %)

$LYFT (-1,41 %)

$981

$NCH2 (+0,28 %)

$DSY (+0,46 %)

$1SXP (-0,2 %)

$HEIA (+0,54 %)

$ENR (+0,68 %)

$DOU (+1,03 %)

$OTLY (-3,45 %)

$TMUS (+0,09 %)

$SHOP (-2,3 %)

$KHC (-0,17 %)

$FSLY (-3,6 %)

$HUBS (-0,18 %)

$CSCO (-0,66 %)

$APP (-2,71 %)

$SIE (-1,08 %)

$RMS (-0,75 %)

$BATS (-1,04 %)

$MBG (-0,76 %)

$TKA (-0,09 %)

$VBK (+1,65 %)

$DB1 (+2,79 %)

$NBIS (-3,17 %)

$ALB (-0,51 %)

$BIRK (-1,79 %)

$ADYEN (+0,06 %)

$ANET (-1,76 %)

$PINS (-2,31 %)

$AMAT (-1,95 %)

$ABNB (-1,02 %)

$TWLO (-1 %)

$RIVN (-1,36 %)

$COIN (-2,87 %)

$TOM (+1,65 %)

$OR (-0,64 %)

$MRNA (-0,34 %)

$CCO (-1,29 %)

$DKNG (-0,81 %)

Diskussion über ADYEN

Beiträge

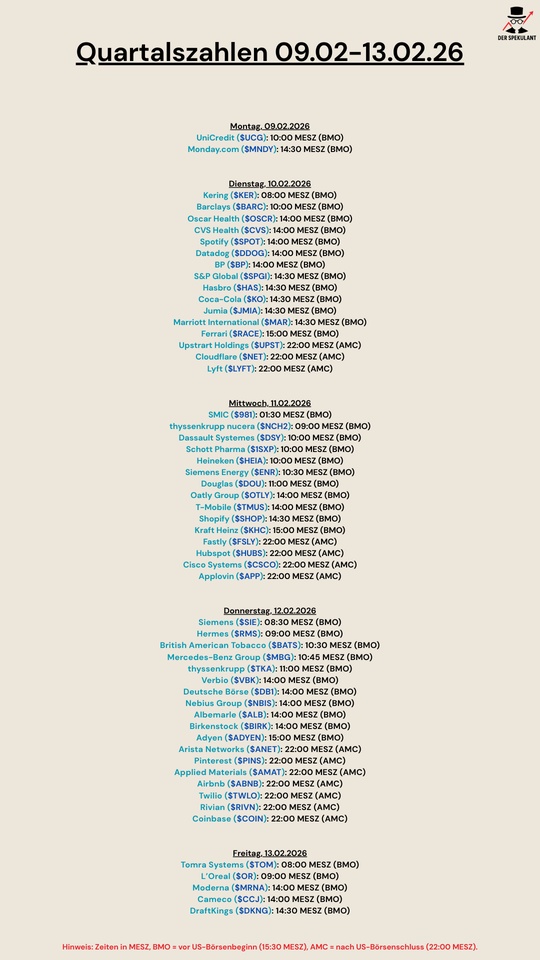

47Quartalszahlen 09.02-13.02.26

dLocal und Stablecoins - Chance oder Risiko?

Nach meinem Beitrag über $DLO kam das Thema auf, dass Stablecoins das Geschäft von dLocal zunichte machen würden.

Hier meine Gedanken dazu:

Warum Stablecoins für DLocal relevant sind

DLocal hat sich als führende Plattform für grenzüberschreitende Zahlungen in Schwellenländern (Emerging Markets) etabliert. Da Stablecoins (an Fiat-Währungen wie den US-Dollar gekoppelte Kryptowährungen) zunehmend für Überweisungen und Abrechnungen genutzt werden, stellt sich die Frage: Sind sie eine Bedrohung oder eine Chance für DLocal?

Das aktuelle Geschäftsmodell von DLocal

DLocal fungiert als spezialisierter Vermittler zwischen globalen Giganten (Amazon, Google, Uber) und Konsumenten in komplexen Märkten (Lateinamerika, Afrika, Asien).

- Kernleistungen:

- Pay-In (Akzeptanz): Händler können lokale Zahlungsmethoden (Karten, Wallets, Barcode-Zahlungen) annehmen.

- Pay-Out (Auszahlung): Auszahlungen an Freelancer oder Lieferanten vor Ort.

- Das "Rundum-Sorglos-Paket": DLocal übernimmt Währungsumrechnungen (FX), Compliance (Geldwäscheprüfung), regulatorische Hürden und technische Integration über eine einzige Schnittstelle.

- Wettbewerbsvorteil: Sie lösen Probleme in Regionen mit fragmentierten Bankensystemen, was sie von Wettbewerbern wie Stripe oder Adyen $ADYEN (+0,06 %) abhebt.

Was sind Stablecoins und warum boomen sie?

Stablecoins bieten eine stabile Alternative zu volatilen Kryptowährungen.

- Vorteile in Schwellenländern: Sie dienen als Wertspeicher bei hoher Inflation und ermöglichen fast sofortige, kostengünstige Transaktionen rund um die Uhr unabhängig von Banköffnungszeiten.

Chancen durch Stablecoins

Stablecoins könnten DLocal helfen, noch effizienter zu werden:

- Schnellere Abrechnung: Statt langsame Bankwege (SWIFT) zu nutzen, kann DLocal Stablecoins für interne Geldflüsse verwenden, was die Liquidität verbessert.

- Neue Produkte: Auszahlungen direkt auf Krypto-Wallets

- Markterweiterung: Zugang zu Kunden, die keine Bankkonten haben, aber digitale Dollar-Assets nutzen.

- Transparenz: Die Blockchain-Technologie kann Prozesse durch nachvollziehbare Daten stärken.

Risiken und Bedrohungen

- Ausschaltung des Vermittlers: Wenn Händler ihre Mitarbeiter direkt in Stablecoins bezahlen, benötigen sie DLocal nicht mehr als Brücke.

- Margendruck: Günstigere Krypto-Alternativen könnten DLocal zwingen, die Gebühren zu senken.

- Regulierung: Krypto-native Firmen könnten in regulatorischen Grauzonen billiger operieren als das streng regulierte DLocal.

DLocals Vorsprung und Strategie

- Pilotprojekte: DLocal nutzt bereits Stablecoins für Abrechnungen mit Partnern, um Wochenenden und Bankfeiertage zu überbrücken.

- CEO-Vision: CEO Pedro Arnt sieht Stablecoins als "institutionelles Werkzeug". DLocal positioniert sich als wichtiger On- und Off-Ramp-Partner (Umtausch von Krypto in lokale Währung und umgekehrt).

- Strategische Übernahme: Die geplante Akquisition von AZA Finance verstärkt diese Position. AZA nutzt digitale Währungen bereits seit einem Jahrzehnt für den Zahlungsverkehr in Afrika und Asien.

Stablecoins werden den globalen Zahlungsverkehr vielleicht nicht über Nacht revolutionieren, aber ihr langfristiges Potenzial ist schwer zu ignorieren, insbesondere in Regionen, in denen die traditionelle Infrastruktur langsam, kostspielig oder unzuverlässig bleibt.

Der Ansatz von dLocal spiegelt sowohl strategische Weitsicht als auch operative Disziplin wider: Stablecoins werden dort integriert, wo sie einen echten Mehrwert bieten, während gleichzeitig das Vertrauen zu Händlern, Regulierungsbehörden und Finanzinstituten weiter ausgebaut wird.

Vorerst dienen Stablecoins eher als Wegbereiter als Bedrohung. Sollte sich jedoch eine breitere Akzeptanz durchsetzen, getrieben durch regulatorische Klarheit und die Nachfrage der Händler, ist dLocal gut positioniert, um davon zu profitieren. Das Unternehmen wird dabei von einem Führungsteam getragen, das sowohl das Versprechen als auch das Tempo des Wandels versteht.

Der Weg mag schrittweise verlaufen, aber die Richtung ist klar. Auch wenn ich Stablecoins nicht als kurzfristige Bedrohung sehe, bleiben sie ein relevanter Faktor, den man im Auge behalten muss, wenn man den Wettbewerbsvorteil von dLocal bewertet.

Ausführliche Analyse: Stablecoin-Aktien

Disruptionspotenzial im Zahlungsverkehr

Starkes Wachstum

Praxisbeispiele

USDT

USDC

Adyen $ADYEN (+0,06 %)

Amazon $AMZN (-0,3 %)

Block $SQ (-2,69 %)

Coinbase $COIN (-2,87 %)

Fiserv $FI (-0,62 %)

JPMorgan $JPM (-1,45 %)

MaterCard

PayPal $PYPL (-0,42 %)

Robinhoods Markets $HOOD (-3,07 %)

Standard Chartered $SCBFY

Visa $V (-0,53 %)

Walmart $WMT (-0,04 %)

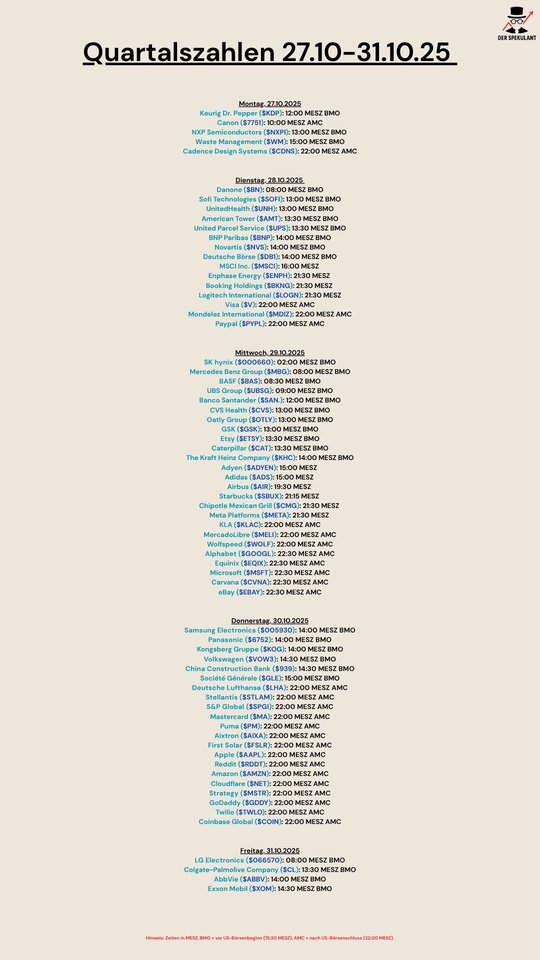

Quartalszahlen 27.10-31.10.25

$KDP (-0,63 %)

$7751 (+0,02 %)

$NXPI (-2,03 %)

$WM (+0,57 %)

$CDNS (-1,65 %)

$BN (-1,13 %)

$SOFI (-3,19 %)

$UNH (-0,63 %)

$AMT (-0,75 %)

$UPS (-0,39 %)

$BNP (-0,48 %)

$NVS (+1,6 %)

$DB1 (+2,79 %)

$MSCI (-1,12 %)

$ENPH (-1,94 %)

$BKNG (-1,2 %)

$LOGN (-0,8 %)

$V (-0,53 %)

$MDLZ (+0,08 %)

$PYPL (-0,42 %)

$000660

$MBG (-0,76 %)

$BAS (-1,92 %)

$UBSG (-0,83 %)

$SAN (-2,28 %)

$CVS (-0,02 %)

$OTLY (-3,45 %)

$GSK (+0,22 %)

$ETSY (-1,4 %)

$CAT (-1,18 %)

$KHC (-0,17 %)

$ADYEN (+0,06 %)

$ADS (-1,43 %)

$AIR (-1,24 %)

$SBUX (-1,24 %)

$CMG (-0,91 %)

$META (-0,85 %)

$KLAC (-2,05 %)

$MELI (-0,83 %)

$WOLF (-3,22 %)

$GOOGL (-0,47 %)

$EQIX (-0,85 %)

$MSFT (-0,28 %)

$CVNA (-3,05 %)

$EBAY (-0,71 %)

$005930

$6752 (+1,24 %)

$KOG (+1,98 %)

$VOW3 (+0,3 %)

$GLE (-0,24 %)

$LHA (-3,86 %)

$STLAM (-0,4 %)

$SPGI (-0,16 %)

$MA (-0,61 %)

$PUM (-2,45 %)

$AIXA (+7,9 %)

$FSLR (-1,66 %)

$AAPL (-0,42 %)

$REDDIT (-0 %)

$AMZN (-0,3 %)

$NET (-3,24 %)

$MSTR (-2,2 %)

$GDDY (+0 %)

$TWLO (-1 %)

$COIN (-2,87 %)

$066570

$CL (-0,13 %)

$ABBV (-0,05 %)

$XOM (+1,74 %)

Insiderkäufe und eine gute Erholung ca. +24% seit Anfang August

$ZAL (-0,77 %) Ein weiterer meiner Trades, hier bin ich aber zu früh rein😥, dachte um die 26€ wäre ein guter Zeitpunkt und habe im Juni meine Position aufgebaut - tja, war nicht der beste Zeitpunkt, aber zumindest mit der Erholung seit Anfang August ist meine Position jetzt wieder grün 😁

Getrieben durch große Aktienkäufe (knapp 10mio €) des Hauptaktionärs ist scheinbar wieder mehr Vertrauen in Zalando. Die nächste Hürde wäre der VWAP um die 30€, dann wäre der Weg wieder frei zu 33,7€ bzw. 37,6€

Link https://de.tradingview.com/news/dpa_afx:54b5a90b8bbff:0/

Was gibt's sonst noch - mein $STZ (+0,32 %) war und ist ein Fail - dümpelt derzeit bei -23% rum 🥶

$UBER (-1,37 %) knapp im Plus und $ADYEN (+0,06 %) knapp im Minus - aber da freue ich mich schon wieder auf die große Vola zu den Zahlen🙄 Bei Swingtrades braucht es halt auch immer wieder etwas Geduld🤷♂️

40k freier Cashbestand. Wohin damit?

Mich würde eure Meinung interessieren: Ich habe noch 40k Cashbestand.

Ich wollte das Geld für den Black Swan Event aufbewahren, doch der Dip kommt nicht, der Markt läuft davon und FOMO kickt. À la April Tief bei der Zollverkündung von USA gegen die ganze Welt.

Meine aktuelle PORTFOLIOAUFTEILUNG könnt ihr bei mir im Profil einsehen, ist öffentlich.

Eigentlich

ich ziemlich solide aufgestellt (meine Meinung) gern eure Einschätzung abgeben.

Würdet ihr Plan bleiben oder DCA in interessante Werte machen?

Auf meiner Watchlist: $UNH (-0,63 %) ; $TTD (-2,15 %) ; $ADYEN (+0,06 %) ; $TEAM (-4,48 %) ; $UPST (-3,67 %) & $MNDY (-2,18 %)

Was habt ihr auf eurer Watchlist und was würdet ihr mir raten? Beim Plan bleiben und den krassen Dip warten oder tranchenweise rein?

Adyen wird nach den Earnings auf Talfahrt geschickt!!!

$ADYEN (+0,06 %) ist für große Bewegungen nach den #quartalszahlen an der #börse bekannt.

Heute ist es wieder soweit gewesen. Eine Kursreaktion von -20% nach den #earnings und kein Ende in Sicht.

Ich will euch nur daran erinnern, dass die Aktie nach den Zahlen im Sommer 2023 eine anfängliche Kursreaktion von -40% hatte. Die nächsten Wochen und Monate ging es für die #aktie nach diesem Kurssturz nochmals um -30% nach unten.

Buy the dip hat sich hier damals nicht bewährt und die #dip Käufer mussten 3 Monate auf den Breakeven warten. Blind ins fallende Messer zu greifen, ist nicht immer die "nobrainer" Strategie. Daher aufpassen!

Die Zahlen:

- Umsatzerlöse: 1,09 Mrd. € (+20 % gegenüber dem Vorjahr, +21 % wechselkursbereinigt), leicht unter den erwarteten 1,11 Mrd. €.

- EBITDA: 543,7 Mio. € (+28 % gegenüber dem Vorjahr) mit einer Marge von 50 %, leicht über den Erwartungen (49,6 %).

- Verarbeitetes Transaktionsvolumen: 649 Mrd. € (+5 % gegenüber dem Vorjahr). Ohne einen Großkunden mit sehr hohem Volumen lag das Wachstum bei soliden +23 %, blieb jedoch unter der Markterwartung von 662,19 Mrd. €.

- Prognosesenkung: Adyen senkte den Ausblick für das Umsatzwachstum im zweiten Halbjahr 2025 auf +20–21 % (wechselkursbereinigt), zuvor waren +24 %

prognostiziert worden.

Als Gründe wurden US-Zölle und Wechselkursschwankungen genannt. Diese Prognosesenkung kam am Markt nicht gut an.

PS: Ein Einstieg um die 1.000 € wäre besonders interessant, nicht nur als psychologisch wichtige Marke, sondern auch als potenzieller Auslöser für einen Stop Hunt.

WAS DENKT IHR, STEIGT IHR EIN ODER BLEIBT IHR AN DER SEITENLINIE?

Manchmal muss man sich von seinen Lieblingen trennen.

Heute habe ich schweren Herzens meine Position Fiserv mit ca 15% Verlust geschlossen. Die Earnings waren prinzipiell gut ,die Reaktion war ein Absturz von ca 25% und seitdem kennt die Aktie nur noch einen Weg📉.

Meine Beweggründe sind einfach das Clover Wachstum enttäuschte und ist hauptsächlich mit Migration zu erklären. Dazu wenden sich vermehrt Kunden wegen schlechtem Management ab. Auch die Insider stoßen stetig immer weiter Aktien ab. Das forward KGV sieht mit 12 sehr günstig aus ,vor allem wenn man die Konstanz im P to P Bereich sieht.

Ich befürchte jedoch ,dass dies genau so ein Fall wie bei Paypal werden kann (die ich lustigerweise auch im Portfolio habe). Günstiges KGV und hohe Aktienrückkäufe. Trotzdem sieht man auch bei der Paypal das gleiche Muster die Aktie bewegt sich kaum vom Fleck und das schon seit Jahren.

Vor allem sehe ich in den europäischen Konkurrent $ADYEN (+0,06 %) einen Konkurrenten bei dem es wesentlich besser läuft und die ich im Alltag auch wesentlich häufiger sehe.

Kurz gesagt ich sehe langfristig einfach einen wesentlich bessere Möglichkeiten mit meinem Geld zu verfahren.

Wie steht ihr zu Fiserv und zu Verkäufen mit hohem Verlust ?

Berichtssaison

Vorab, das geht eher an die in der Community, die kurzfristig traden, als an die seriösen Investoren

Mich würde interessieren, ob Ihr schon Werte im Auge habt, die ihr im Vorfeld der Zahlen Long oder Short begleiten wollt.

Einer meiner Favoriten wäre $UNH (-0,63 %) wenn sie bis zu den Zahlen unter 300$ stehen.

$ADYEN (+0,06 %) ist auch immer für gute Vola bekannt, da bin ich schon investiert, genau wie in $ASML (-2,36 %) .

Meistdiskutierte Wertpapiere

Top-Creator dieser Woche