Ich teste immer wieder gerne vielversprechende systematische Strategien. Auf Getquin und vor allem von @Epi gibt es davon eine Menge. Zuletzt hat GTAA und vor allem die 3x Variante mit den Zertifikat viel Aufmerksamkeit erhalten (https://getqu.in/2Ya4VP/). Da ich gerne meine Momentumstrategien erweitern möchte, habe ich mich nun auch an GTAA gesetzt.

1) Ausgangspunkt

Zunächst wollte ich die GTAA Strategie von @Epi nachbauen. Vor allem, weil ich an täglichen Daten interessiert bin und Epi nur monatliche Daten im Backtest betrachtet hat.

Dazu habe ich das folgendes Universum (von Epis GTAA Max) verwendet:

3xQQQ, BTC, PRIDX, VUSTX

Zeitraum ab 01.01.2016

Wie @Epi verwende ich 200SMA und Dual Momentum als Signal und handle einmal im Monat:

Dabei komme ich auf starke 42% CAGR, 30% Vola, -50% Max Drawdown und lande damit ziemlich genau bei Epis Zahlen. Man sollte beachten, dass mein Drawdown täglich und nicht, wie bei Epi monatlich berechnet wird.

Nun habe ich die Zahlen etwas eingeordnet:

- BTC ab 2016 unterliegt natürlich einem Survivorship Bias. Niemand hätte 2016 33% des Portfolios in BTC alloziert.

- Ich habe mir die Performanceverteilung angeschaut und musste feststellen, dass 60% der Performance durch BTC und 37% durch TQQQ entstanden. Die zusammen also 97% der Performance generierten und es egal ist, welche Assets noch im Universum sind. Ich habe das Universum modifiziert und z.B. Anleihen hinzugefügt. Das Ergebnis war das gleiche.

- Der schwächste Tag war -25% am 12.03.2020, was ziemlich heftig ist

- Wenn man die Strategie auf den Zeitraum ab 2007 erweitert (BTC kommt ab 2016 dazu), erhält man nur noch 28% bei 24% Vola und -50% MaxDD

- Wenn man nun noch BTC erst ab 2018 verwendet, so erhält man 20% CAGR, 23% Vola, -50% MaxDD. Also nicht mehr so toll. Wobei 64% der Performance auf TQQQ entfällt. Da kann man auch gleich direkt in den QQQ investieren.

Bitte schaut euch den Backtest von @Jesko an (https://getqu.in/0ydHY0/). Dabei haben wir auch Drawdowns von -60% und mehr gesehen. @Jesko hat 3xGTAA besser nachgebaut als ich (ich habe nur GTAA MAX verwendet und ein eher ungenauen Test durchgeführt.)

2) Ziel

Ich möchte gern GTAA in mein Portfolio hinzufügen. Doch die vorgestellten Varianten von Epi sind mir entweder zu defensiv (10-15%CAGR) oder zu riskant (-50% täglicher Drawdown). Auch Epis 3xGTAA wird vermutlich Drawdowns in der Größenordnung erleben. Im April waren es bereits 37% (erneut der Verweis auf @Jesko ).

Daher möchte ich meine GTAA Variante auf spezielle Parameter optimieren, die folgendes erreichen sollen:

- möglichst hohes CAGR

- möglichst geringer maximaler Drawdown (kleine Drawdowns sind nicht schlimm, größere Drawdowns sollten stark ins Gewicht fallen)

- möglichst kurze Zeitperioden mit Seitwärtsbewegung. Es ist ein großes Risiko, wenn man denkt, dass die Strategie nicht funktioniert, weil sie jahrelang seitwärts läuft, während alle Indizes auf Rekord notieren und man deshalb die Strategie aufgibt. Epi hat diesen Punkt auch erwähnt. Ich nehme dafür auch gern ein paar Prozent langfristige Performance in Kauf.

Zudem möchte ich eine möglichst gute Performanceverteilung erreichen. Dies erlaubt mir eine bessere Diversifikation. Wenn die Performancetreiber mal nicht so stark sind, dann gibt es hoffentlich genug andere Assets, die zumindest teilweise die Lücke füllen können.

Dazu war es zunächst nötig das Universum zu bestimmen. Dabei habe ich nur Assets berücksichtigt, die Performance gebracht und/oder Risiko gesenkt haben.

3) Das Universum

Folgende Assets sind in mein Universum gekommen:

3xSPY (US-Aktien) $3USL (-2,96 %)

3xEEM (Entwicklungsländer-Aktien) $3EML (-2,79 %)

EXUS (Industrieländer ohne US-Aktien) $EXUS (-0,09 %)

2xWSML (Welt-Small-Cap-Aktien) $null (-1,77 %)

IXC (Versorger) $IXC (+0,07 %)

3xTLT (lange US-Anleihen) Cash + $TLT5 (+1,08 %)

3xIEF (mittlere US-Anleihen) $3TYL (+0,91 %)

XBCU (Rohstoffe) $XBCU (-0,07 %)

2xGOLD (Gold) $LBUL (+5,71 %)

BTC (Bitcoin) $BTC (-1,11 %)

Damit ist das erste Ziel erreicht: Diversifikation im Universum.

Alle Regionen sind abgedeckt und mit dem Small Cap ETF auch fast der komplette investierbare Markt. Zusätzlich gibt es zyklische Bausteine, wie Rohstoffe oder Versorger, die zwar stark korrelieren, aber in meinen Tests Synergien zusammen haben, welche das Risiko senken. Außerdem Gold und BTC + US-Anleihen, da sie langfristig die besten und sichersten Renditen brachten.

Ich möchte noch ein erwähnen, dass der STOXX50 oder Öl in meinen Tests sehr schlecht funktionierten und demnach nicht im Universum sind.

Außerdem existieren fast überall ETFs, außer für die gehebelten Small Caps. Da gibt es nur ein Faktor Zertifikat, welches in EUR hebelt, also den Wechselkurs doppelt enthält. Meine Tests bilden diesen Sachverhalt wider. Die Strategie funktioniert auch mit dem ungehebelten $WSML (-0,82 %) . Dies führt zu 1-2% CAGR weniger.

4) Zu optimierende Parameter

CAGR - 1.1^MaxDD maximieren und 10%MTU minimieren. (Erklärung folgt)

Die wichtigste Kenngröße für mich ist CAGR - 1.1^MaxDD. Also die durchschnittliche Wachstumsrate minus den Drawdown. Dabei wird der Drawdown mit einer Exponentialfunktion gewichtet, damit kleine Drawdowns geringen Einfluss haben.

Bei 20% CAGR und 20% DD, können wir für +1% CAGR +1.5% DD akzeptieren. Bei 20% CAGR und 30% DD, ist für +1% CAGR nur noch +0.5% DD akzeptabel. Je höher der Drawdown, desto mehr Überrendite müssen wir also erzielen, um einen noch höheren Drawdown zu akzeptieren.

Der zweite Parameter ist 10%MTU. Dieser beschreibt folgenden Sachverhalt:

zu jedem Zeitpunkt wird jeweils der Kurs vor 3, 5 und 7 Jahren betrachtet. Mit der CAGR der gesamten Strategie wird der derzeitige Kurs prognostiziert. Anschließend werden die 3 Differenzen zwischen wirklichen Kurs und Prognose addiert. Das Ergebnis ist die Medium-Term Underperformance (MTU) dieses Zeitpunkts. Beispiel:

das Portfolio steht bei 100€ zu Zeitpunkt x. Vor 3 Jahren stand es bei 100€, vor 5 bei 80€ und vor 7 bei 60€. Die CAGR der Strategie ist 10%.

Nun wird von der Vergangenheit aus, der aktuelle Wert prognostiziert:

Vor 3 Jahren: 100€ mit 10% CAGR in 3 Jahren ergibt sich 100€*1.1^3 = 133€

Vor 5 Jahren: 80€ -> ergibt 129€

Vor 7 Jahren: 60€ -> ergibt 117€

Derzeitiger Kurs ist aber nur 100€. Die MTU ist jetzt die Summe der prozentualen Abweichungen:

(100-133€)/133€ +(100€-129€)/129€ + (100€-117€)/117€

= -24.8% - 22.5 % - 14.5% = -61.8% MTU im Zeitpunkt x.

Die MTU ist damit ein Maß für die Performance auf mittlere Sicht (3-7 Jahre) und ob in dieser Zeitspanne die Gesamtrendite über- oder untertroffen wurde.

10%MTU erhält man, wenn alle MTU Werte sortiert werden und der größte Wert des untersten Zehntels genommen wird (10% Quantile).

Ein höherer 10%MTU Wert sagt aus, dass die schwächsten 10% aller mittleren Zeitspannen besser performt haben als ein niedrigerer 10%MTU Wert.

Das bedeutet, je höher der 10%MTU, desto weniger Seitwärtsphasen gibt es.

5) Parameter auf Epis GTAA Max

(seit 2007, mit BTC erst ab 2018)

GTAA MAX:

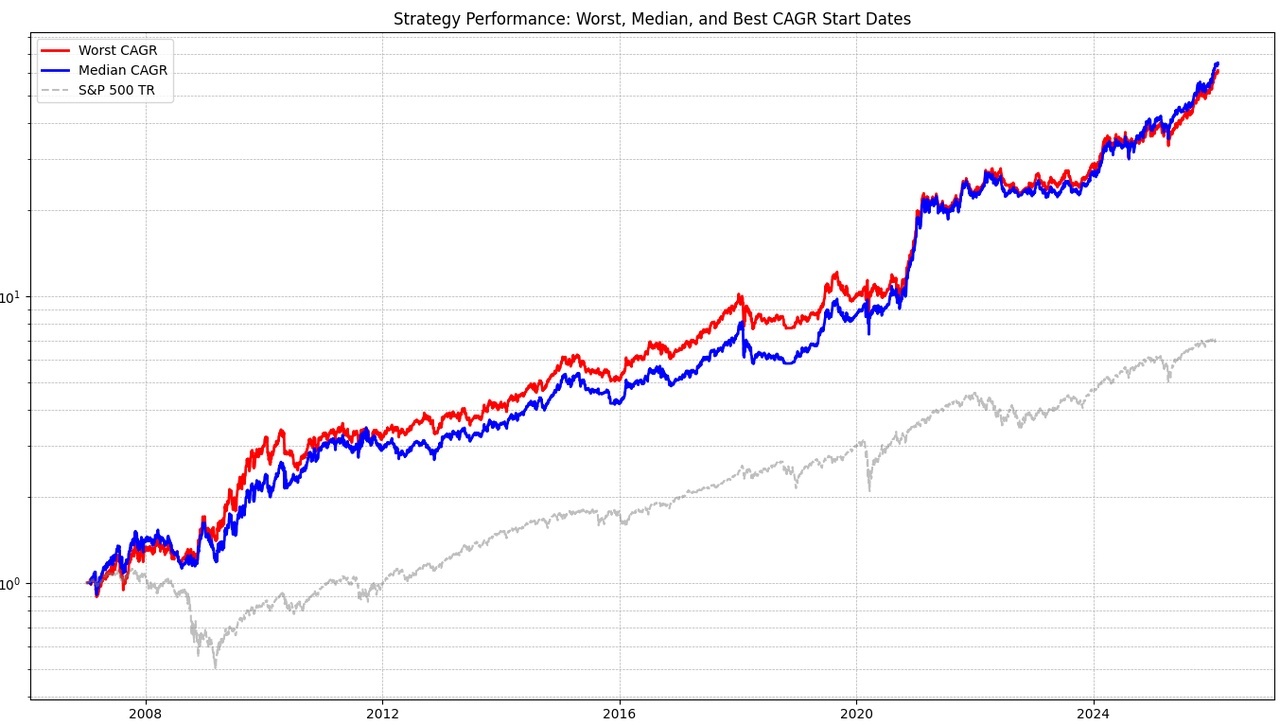

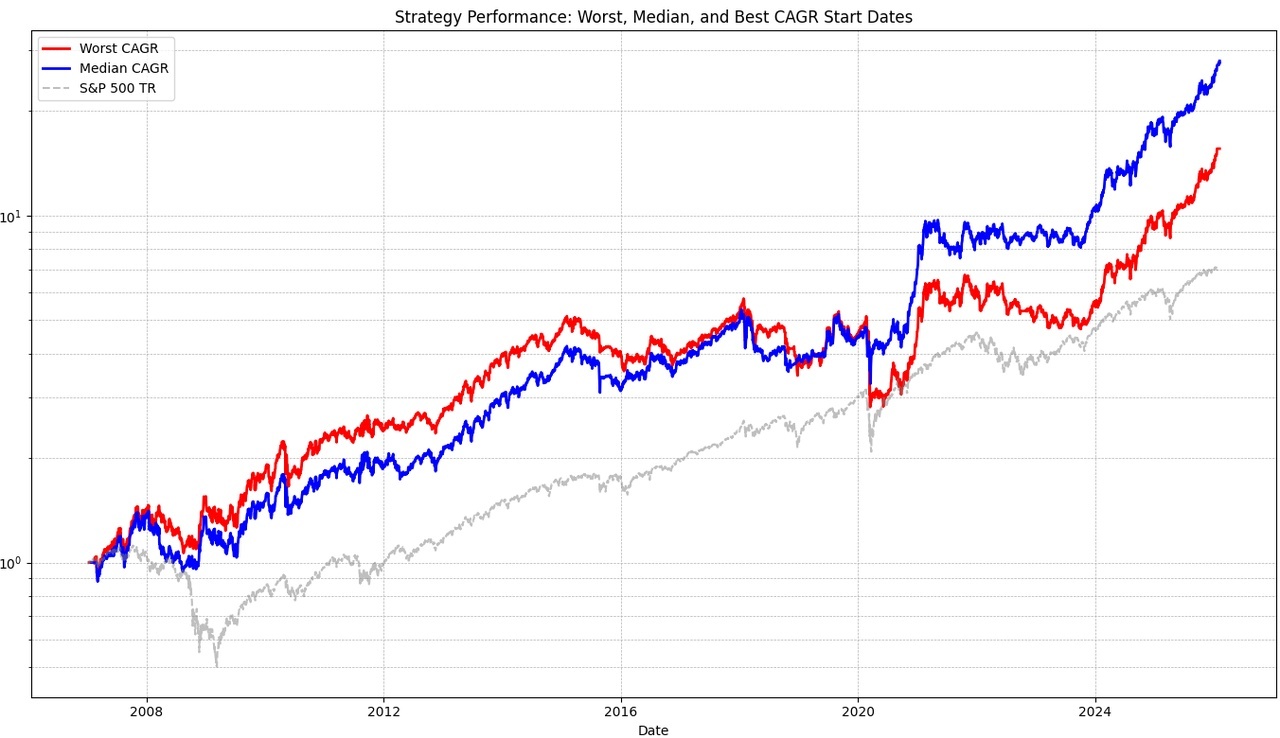

Ich werde immer 3 Graphen zeigen. Der graue ist der Benchmark (S&P 500 TR). Ich habe Epis Strategie erneut abstrahiert, um einen besseren Vergleich zu meiner Strategie zu erhalten. Dabei wird nicht zu Monatsanfang oder -ende gehandelt, sondern eine Simulation für jeden möglichen Handelstag (also z.B. der 1., 15., 20., etc.) im Monat durchgeführt. In blau sieht man den Median, in rot den schlechtesten Fall. Alle genannten Metriken beziehen sich immer auf den schlechtesten Fall, um möglichst konservativ zu rechnen.

Man sieht schon sehr wenige Seitwärtsphasen, der 10%MTU Wert ist demnach sehr stark (für die Vola) mit -35%. Hier alle Metriken (in Klammern der Benchmark S&P 500 TR):

CAGR 17.36% (10.74%)

Volatility 23.58% (19.5%)

Sharpe Ratio 0.81 (0.6)

Max Drawdown -49.37% (-55.25%)

Worst Day -24.57% (-11.98%)

10%MTU -35.35% (-21.2%)

CAGR - 1.1^MaxDD -91.2 (-180)

Die Metriken sehen ganz gut aus, jedoch ist der Wert für CAGR - 1.1^MaxDD sehr niedrig und der schlechteste Tag ist mit 25% auch sehr schwach. Zudem wurde mein Diversifikationsziel nicht erfüllt: TQQQ ist für 70% aller Gewinne verantwortlich.

6) Erste Tests

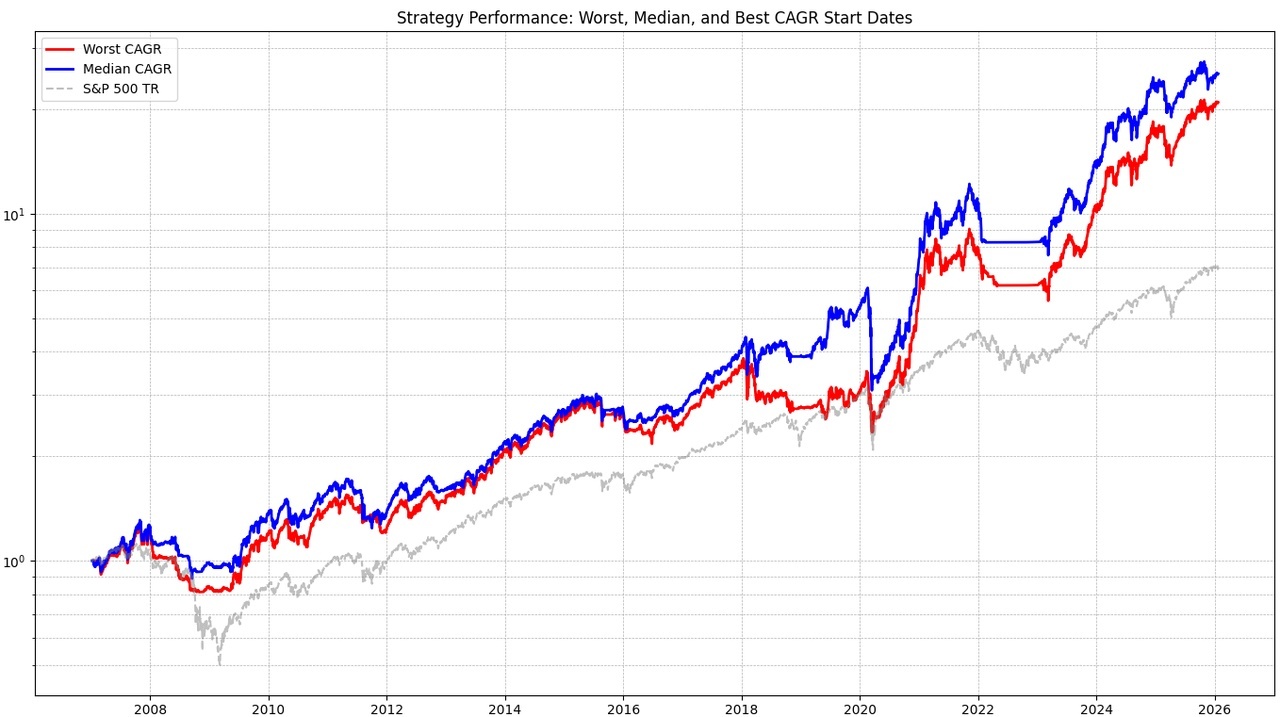

Zunächst habe ich mein Universum mit den gleichen Parametern, wie Epi getestet.

Das sieht sehr ähnlich zu GTAA MAX aus mit schwächerer Rendite und MTU:

CAGR 15.48% (10.74%)

Volatility 25.04% (19.5%)

Sharpe Ratio 0.68 (0.6)

Max Drawdown -51.32% (-55.25%)

Worst Day -22.77% (-11.98%)

10%MTU -45.68% (-21.2%)

CAGR - 1.1^MaxDD -118 (-180)

Das Diversifikationsziel ist allerdings erfüllt. Das stärkste Asset (Gold) sorgt nur für knapp 28% aller Gewinne.

7) Optimierungen

Das Ergebnis ist in Ordnung. Jedoch gibt es noch einige Stellschrauben. Zunächst habe ich geprüft, ob es sinnvoller ist seltener oder häufiger auf Signale zu reagieren. Da man in Krisenzeiten bis zu einen Monat in einem hochriskanten Produkt investiert ist, obwohl das Momentum längst umgeschlagen ist. Dazu habe ich eine Simulation ausgeführt:

Wie man deutlich sieht, sind kürzere Zeiträume besser. Ab 3 Wochen, fällt der maximale Drawdown erheblich tiefer aus. Ich möchte aber auch nicht wöchentlich handeln, da das zu viel Aufwand wäre. Also werde ich aller 14 Tage die Signale prüfen und dann handeln.

Hier muss man auch aufpassen, dass man nicht einem Trugschluss unterliegt. Die dargestellten Daten sind wieder der Worst Case. Da höhere Wochenzahlen mehr Fälle betrachten, ist die Wahrscheinlichkeit auch höher, dass einer davon schlecht ist. Im Median sieht es allerdings ähnlich aus, mit der Ausnahme von 1-2 Wochen. Diese haben sehr ähnliche Werte und unterstützen die These, dass 14 Tage Abstand zwischen Trades ausreichend ist.

Dann ist mir eingefallen, dass ich den SPY verwende und eigentlich die Spytips-Strategie diversifizieren wollte. Also warum nicht den TIPS Indikator für den SPY verwenden?

Die neue Regel lautet also:

3xSPY wird nur betrachtet, wenn TIPS über dem eigenen SMA steht.

CAGR 19.24% (10.74%)

Volatility 23.30% (19.5%)

Sharpe Ratio 0.86 (0.6)

Max Drawdown -36.59% (-55.25%)

Worst Day -12.59% (-11.98%)

10%MTU -43.39% (-21.2%)

CAGR - 1.1^MaxDD -13.5 (-180)

Mehr Rendite bei weniger Vola und geringerem Drawdown. Der schwächste Tag ist ebenfalls deutlich besser. Die 10%MTU ist ebenfalls besser.

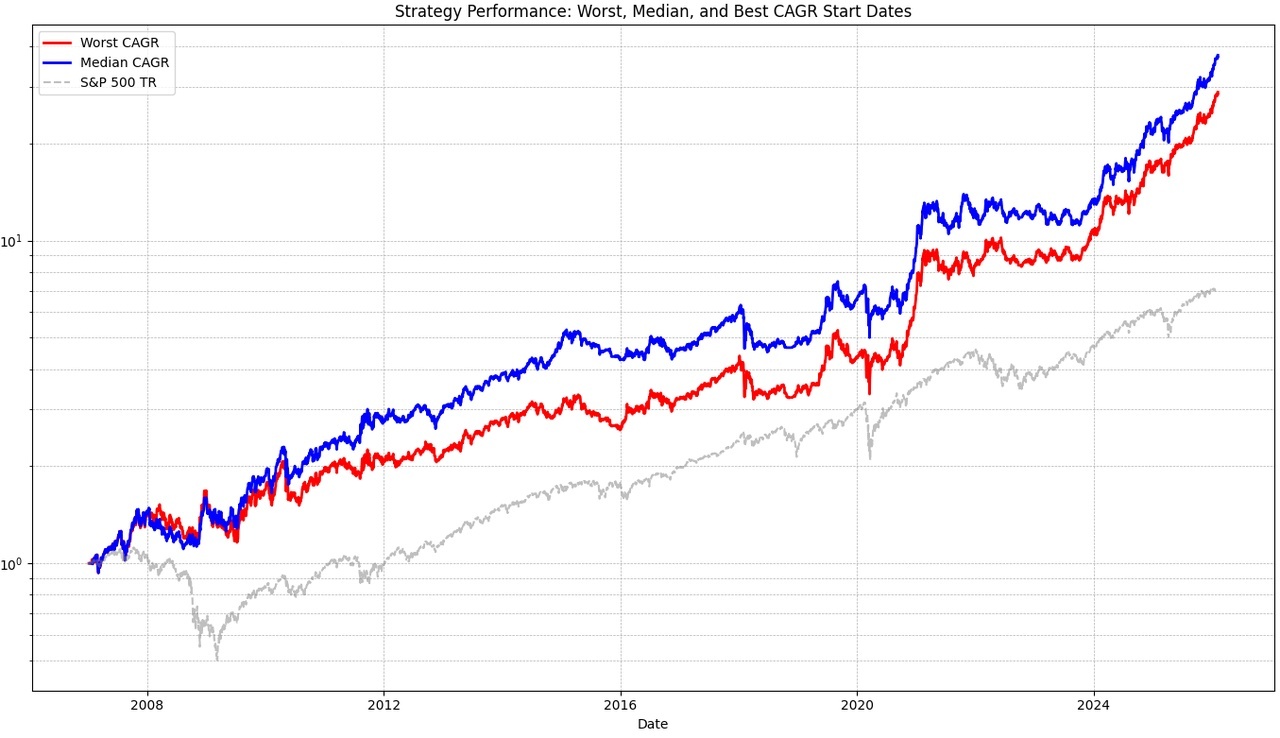

Als Nächstes möchte ich gerne maximal 4 (statt 3) Assets gleichzeitig halten, um das Risikoprofil weiter zu reduzieren.

Dabei gehe ich etwas anders als EPI vor: Wenn es keine 4 Assets zum halten gibt, werden nur 1,2 oder 3 gehalten mit jeweils 100, 50-50 oder 33-33-33 Gewichtung. Damit die Gewichtung nicht zu hoch wird wurden Maximalgewichtungen pro Asset gesetzt:

z.B. Dürfen 3xTLT, 3xIEF, BTC, IXC, Commodities nur jeweils maximal 30% ausmachen und 3xEEM nur 20% (wodurch der Hebel von 3x effektiv auf 2-2.4 reduziert wird. Ein 2x EM gibt es leider nicht). Der Rest wird mit Cash aufgefüllt. Das führt dazu, dass in Marktphasen, in denen wenige Assets laufen, diese höher gewichtet (30-40%) werden können:

CAGR 19.20% (10.74%)

Volatility 24.42% (19.5%)

Sharpe Ratio 0.82 (0.6)

Max Drawdown -29.04% (-55.25%)

Worst Day -12.06% (-11.98%)

10%MTU -44.70% (-21.2%)

CAGR - 1.1^MaxDD 3.3 (-180)

Drawdown ist deutlich besser, wobei die Performance gleich bleibt. Hier kann man auch sehen, dass der Median-Fall sogar mehr Performance erzielt hat als beim letzten Test (blauer Graph)

Zum Schluss habe ich noch die SMA Werte optimiert. Es sollte erwähnt werden, dass dieser Test overfittet ist und nur ein Einblick geben soll, was möglich sein kann.

CAGR 24.04% (10.74%)

Volatility 24.33% (19.5%)

Sharpe Ratio 0.98 (0.6)

Max Drawdown -28.79% (-55.25%)

Worst Day -12.06% (-11.98%)

10%MTU -38.81% (-21.2%)

CAGR - 1.1^MaxDD 8.5 (-180)

Das beste Asset (3xSPY) macht nur noch 20% der Gesamtrendite aus. 10%MTU ist über -40%.

Nochmal die Performancebeteiligung aller Assets:

20% 3xSPY

19% 2xGOLD

13.5% BTC

12.5% 3xEEM

11% 3xTLT

11% 2xWSML

5.5% 3xIEF

5.5% EXUS

2% XBCU

0% IXC

Obwohl XBCU und IXC (Rohstoffe und Versorger) keine Rendite bringen, reduzieren sie das Risiko im Portfolio.

8) Einordnung der Zahlen

Ich möchte noch einmal Argumente für und gegen die Strategie aufzählen, die sich aus meiner Methodik ergeben:

Für:

- schlechtestes Handelsintervall betrachtet

- BTC ab 2018 ist unglücklich. Ab 2019 sähe es noch mal deutlich besser aus

- breite Diversifizierung (gesamtes Aktienuniversum abgedeckt, Anleihen nur US, da Anleihen von anderen Regionen wenig Momentum haben, BTC, Gold und Versorger als Rohstoff/Energie-Exposure)

- 4 Assets, statt 3 senkt Risiko

- mehrfach getesteter TIPS Indikator wird verwendet und sieht erneut eine deutliche Verbesserung

- Die 3x Hebel sind anderweitig "abgesichert": Für EEM ist das maximale Gewicht auf 20% reduziert, was immer in mindestens 5% Cash resultiert und 3xSPY ist mit dem TIPS Indikator gepaart. Die 3x auf die Anleihen sind weniger risikoreich, da Anleihen eine geringere Volatilität aufweisen.

- Alle Krisen seit 2000 gut überstanden

Gegen:

- SMA Optimierung ist sicher overfitted

- Es besteht immer ein Risiko eines schnellen Crashs, der den Hebelprodukten stark zusetzen kann.

9) Fazit

Auch, wenn der letzte Test overfitted ist, ergeben sich folgende Metriken aus den Backtest:

CAGR: ca. 20%

MaxDD: 30-35%

Damit stellte die GTAA Variante, die ich MATT genannt habe (Multi-Asset Trend Targeting), eine risikoärmere Alternative zu 3xGTAA dar (quasi eine Art 2-2.5xGTAA).

Ich bin sehr gespannt auf eure Ideen und Anregungen dazu.

10) Wikifolio

Ja, auch ich habe ein Wikifolio erstellt, damit ich und Andere später steuereffizient in diese Strategie investieren können.

Leider war ich in meiner Entwicklung noch nicht ganz am Ende, als ich es aufgesetzt habe, weswegen Gold mit 3x Hebel enthalten ist und das Universum noch deutlich kleiner war. Dieses werde ich beim nächsten Rebalancing umstellen. Tatsächlich wäre es dadurch auch besser gelaufen.

Man sieht jetzt schon die starke Korrelation mit 3xGTAA, wobei weniger Vola enthalten ist. Bin gespannt auf die Zukunft, denn vergangene Performance ist kein Indikator für zukünftige Performance.

Hier ist der Link zum Wikifolio, falls Interesse besteht:

https://www.wikifolio.com/de/de/w/wf000matt0

11) Weiters

Ich habe die finale Strategie noch einmal von 2000 getestet:

CAGR 22.17% (8.11%)

Volatility 22.56% (19.00%)

Sharpe Ratio 0.97 (0.49)

Max Drawdown -29.27% (-55.25%)

Worst Day -12.06% (-11.98%)

10%MTU -33.64% (-29.85%)

Während der Benchmark weniger Rendite abwirft, schlägt sich MATT ziemlich gut und verliert nur 10%, statt 25% CAGR. 10%MTU sieht noch mal besser aus.

Generell lässt sich die Entwicklung in folgende Phasen einteilen (mit den jeweiligen Performanceverursachern):

2000 - 2003

CAGR: 0% (-10%)

+ Gold, TLT

- EXUS

2003-2011

CAGR: 33.35% (5.2%)

+ EEM, Gold, WSML

- nichts

2010-2020

CAGR: 13.8% (13.98%)

+ SPY, TLT, IEF

- IXC, BTC

2020-2026

CAGR: 38% (15%)

+ SPY, Gold, BTC

- nichts