Nach mehr als 25 Jahren Verhandlungen haben die EU und der südamerikanische Wirtschaftsverbund Mercosur (Brasilien, Argentinien, Paraguay, Uruguay) ein historisches Freihandelsabkommen geschlossen. Damit entsteht eine der größten Freihandelszonen der Welt – mit über 700 Mio. Menschen und einem kombinierten Wirtschaftsraum von rund 22 Bio. USD.

Dieses Abkommen könnte globale Wirtschafts- und Börseneffekte auslösen – für Unternehmen, Branchen und Anleger*innen.

_________________________

🛃🚢 Was passiert mit dem Mercosur-Abkommen?

- Zölle auf bis zu 91 % der EU-Exporte und 92 % der Mercosur-Exporte sollen schrittweise entfallen.

- Ziel ist ein größerer Binnenmarkt, bessere Marktzugänge, vereinfachte Regeln und stabilere Handelsbedingungen zwischen Europa und Südamerika.

- Bisher gelten hohe Zölle auf Autos (ca. 35 %), Maschinen (14-20 %) und chemische Produkte (bis 18 %).

_________________________

📊 Mögliche Auswirkungen auf die Börse

📈 1. Exportstarke Industrien profitieren durch höhere Nachfrage

Europa kann seine Produkte in Südamerika einfacher verkaufen:

- 👩🏭 Autos & Autoteile

- 🏭 Maschinenbau

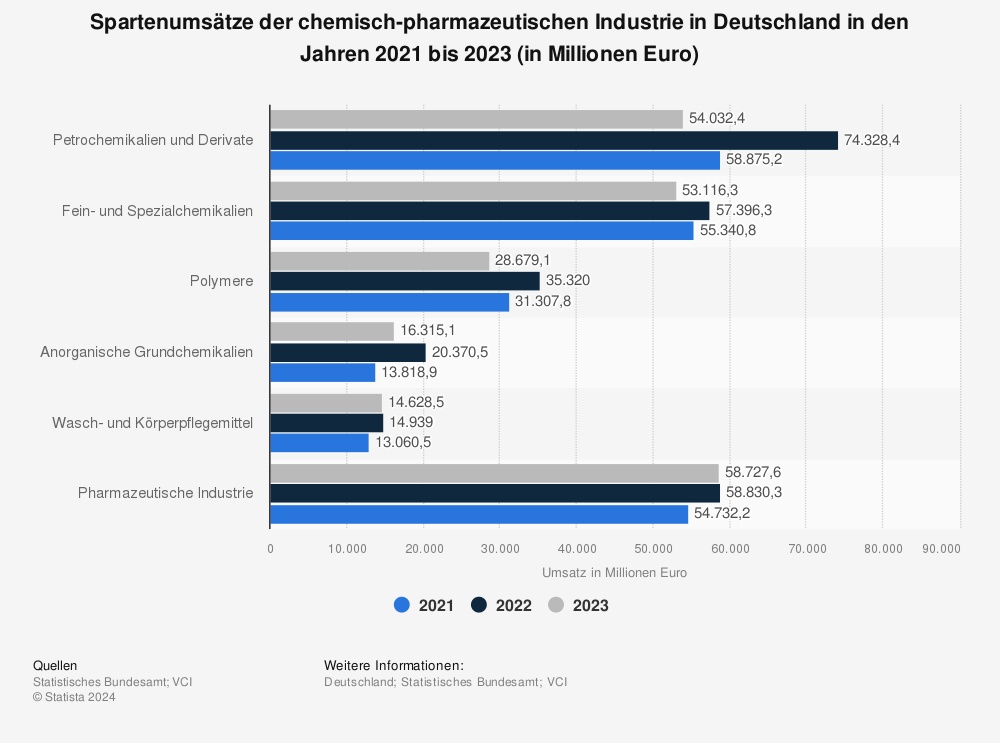

- 🧪 Chemie & Pharma

- 🪄 Elektronik & Hightech

Durch entfallende Zölle und weniger Handelsbarrieren steigen die Margen und Wettbewerbsfähigkeit dieser Industrien.

Mögliche beispielhafte Frofiteure:

- VW $VOW (-2,43 %) , BMW $BMW (-2,46 %) , Daimler $DTG (-4,2 %)

- Siemens $SIE (-4,13 %)

- BASF $BAS (-2,95 %) , Covestro $1COV (+0,3 %)

- SAP $SAP (+0,68 %) , ASML $ASML (-3,73 %)

➡️ Erwartete Kursimpulse durch höhere Exporterlöse und gedeckelte Produktionskosten.

_________________________

🍖 2. Agrar- & Lebensmittelbranche im Fokus

Auch das Agrargeschäft wird auf beiden Seiten stärker vernetzt:

- Tarife auf Wein, Öl, Käse, Milchprodukte und Genussmittel werden reduziert oder schrittweise geschaffen.

- EU-Produzenten erhalten einen stärkeren Marktzugang in Südamerika; umgekehrt können südamerikanische Agrarexporte (z. B. Rindfleisch, Zucker) besser in die EU gelangen.

Mögliche Profiteure:

- Nestlé $NESN (-0,99 %) , Danone $BN (-1,93 %)

- Heineken $HEIA (-2,16 %) , AB InBev $ABI (-2,13 %)

- FrieslandCampina $FCEPL

⚠️ Kritiker*innen weisen allerdings darauf hin, dass auch Preisdruck auf lokale Bauern* entsteht und Umweltrisiken steigen können, etwa durch billigere Importe.

_________________________

🚗 3. Rohstoffe & Energie: Mittel- bis langfristige Effekte

Mercosur-Länder exportieren große Mengen an Rohstoffen:

- Soja, Zucker, Kaffee, Ethanol, Getreide

- Brasilien ist zudem ein bedeutender Erdöl- und Mineralienlieferant

Ziel der Vereinbarung ist u. a. ein stabilerer Rohstoffhandel mit weniger Zöllen, was Rohstoffpreise beeinflusst und Aktien von Rohstoff- und Energieunternehmen bewegen kann.

Mögliche Profiteure:

- Vale $VALE3 (-6,61 %) , Petrobras $PETR3 (-1,29 %)

- Bunge $BG (-3,02 %) , ADM $ADM (-1,2 %)

_________________________

🏦 4. Finanz- & Dienstleistungssektor

Das Abkommen erleichtert auch:

- Marktzugang für Finanzdienstleistungen

- Öffnung von Telekom- und Transportmärkten

- Öffnung des öffentlichen Beschaffungswesens für EU-Anbieter

➡️ Dies könnte Banken, Versicherer und Logistikunternehmen stärken, die grenzüberschreitend operieren.

Mögliche Profiteure:

- Allianz $ALV (-2,77 %) , Deutsche Bank $DBK (-2,78 %)

- DHL/Deutsche Post $DHL (-2,43 %) , Kuehne + Nagel $KNIN (+1,93 %)

_________________________

🔄 Kurzfristige Marktrisiken

Nicht alles ist automatisch positiv:

- 🇪🇺 Agrarproteste in Europa zeigen Widerstand gegen billige Importe.

- Politische Unsicherheiten sind weiterhin vorhanden – viele Parlamente müssen ratifizieren.

- Branchen mit niedriger Wettbewerbsfähigkeit könnten unter Preisdruck geraten.

_________________________

📌 Fazit

Das Mercosur-Abkommen könnte ein Thema mit weitreichender Wirkung sein:

✅ Exportstarke Industrie bekommt neue Absatzmärkte

✅ Agrar- und Genussmittelbranche gewinnt Umsatzchancen

✅ Finanz- und Dienstleistungssektor profitiert von Markterweiterung

✅ Rohstoff-Exportländer Südamerikas könnten stärker integriert werden

⚠️ Gleichzeitig bestehen Risiken für lokale Produzenten und Preisverwerfungen, die regional Einfluss auf Aktienkurse haben können.

_________________________

Frage an euch: Was ist eure Meinung zum Abkommen? Und in welchen Sektoren bzw. bei welchen börsennotierten Unternehmen seht ihr hier die größten Gewinner auf lange Sicht?

_________________________

Quellen:

• 💶📈 Wirtschaftliche Chancen für EU-Exporteure und Importeure durch Zollerleichterungen

• ⚙️🚗 Branchenanalysen mit Zollabbau-Effekten für Maschinen, Autos, Chemie etc.

• 🌾🥩 Agrar- und Rohstoff-Impakte durch neue Marktchancen und Quotenregelungen