Guten Morgen, liebe getquin-Community.

Ich habe mich in letzter Zeit intensiv mit dem CSP-Hybrid-Ökosystem aus China beschäftigt und einen interessanten Beitrag von Zukunftsforscher Lars Thomsen gehört. Heute möchte ich euch nahbringen, warum dieses System für mich eines der spannendsten Energieprojekte der kommenden Jahre ist. Das Ergebnis dieser Recherche möchte ich euch nicht vorenthalten.

Bevor wir ins Thema einsteigen, noch ein kurzes Wort zum letzten Post.

Danke für eure starke Interaktion, die Unterstützung, die Likes und die Teilnahme. Es war gut zu sehen, dass so viele von euch ein klares Signal Richtung getquin geschickt haben, damit dort endlich Bewegung reinkommt. Genauso schön war es zu sehen, dass es @Tenbagger2024 spürbar motiviert hat weiterzumachen und neue Impulse zu setzen. Genau solche Momente halten die Community zusammen.

Apropos Impuls.

Heute gibt es von mir einen neuen. Denn was in China gerade entsteht, ist mehr als ein Energieprojekt. Es ist ein Bauplan für eine Infrastruktur, die Kohle- und Atomkraftwerke in meinen Augen in den Schatten stellt.

Bevor wir starten, noch ein kurzer Hinweis. Zu diesem Thema gab es von mir bereits einen ersten Post. Darauf baue ich jetzt auf, nur deutlich umfangreicher, klarer strukturiert und mit mehr Details, damit die Zusammenhänge für euch besser greifbar sind.

Auch @SAUgut777 hatte das Thema damals schon aufgegriffen, deshalb möchte ich ihn an dieser Stelle ebenfalls erwähnen. Die Verlinkung zu meinem früheren Beitrag, China formt die Sonnen neu und Energie 4.0 Teil 1 setze ich euch mit rein. https://getqu.in/OIMCfh/

https://getqu.in/G4f1Tk/

Die globale Energiewende wird nicht von einzelnen Technologien sondern von integrativen Systemen gewonnen die zwei entscheidende Faktoren erfüllen müssen: Skalierbarkeit und Grundlastfähigkeit . Was wir derzeit in China beobachten ist der Bau der modernsten Energieinfrastruktur die das jahrzehntealte Problem der Volatilität von Sonne und Wind radikal löst. Nicht mit Windrädern und Solarpanels allein, sondern mit einem System, das Grundlast liefert, Speicher integriert und Skalierung ermöglicht. Das Herzstück ist das CSP Hybrid Ökosystem, bei dem Solarthermie, Photovoltaik und gigantische Batteriespeicher zu einer durchgehenden 24/7 Stromquelle verschmolzen werden.

Technisch Erklärt: Das neue Paradigma ist das CSP Hybrid Ökosystem. Es kombiniert die schnell errichteten Photovoltaik Felder (PV) mit der thermischen Speicherung der Concentrated Solar Power (CSP) Anlagen und ergänzt beides durch massives Batterie Energy Storage System (BESS). Diese intelligente Kopplung liefert 24 Stunden am Tag 7 Tage die Woche stabilen Strom und macht die Anlage zu einem direkten und überlegenen Konkurrenten von Kohle und Atomkraft.

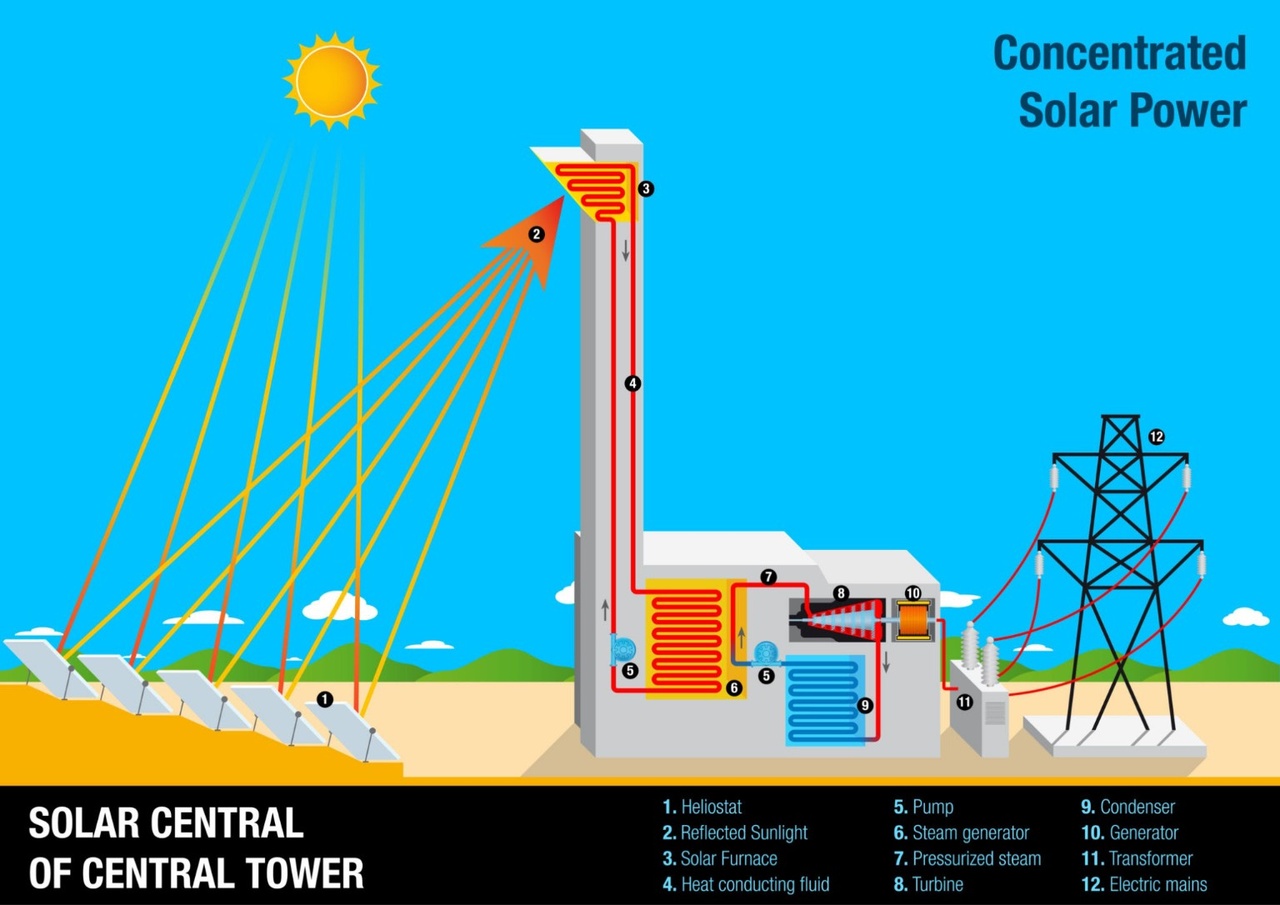

Wie das System funktioniert

1. Spiegel sammeln Sonnenlicht

Die Fläche unten links besteht aus vielen beweglichen Spiegeln (Heliostaten, Punkt 1).

Sie richten sich ständig nach der Sonne aus und werfen das Licht gebündelt auf die Spitze des Turms (reflektiertes Sonnenlicht, Punkt 2).

2. Der Turm erhitzt ein Wärmemedium

Oben im Turm sitzt der Solarofen (3).

Dort trifft das konzentrierte Licht auf ein Leitungssystem, durch das ein wärmeleitendes Fluid läuft (typisch: geschmolzene Salze oder Öl).

Dieses Fluid wird extrem heiß, oft mehrere hundert Grad (4).

3. Hitze wird in Dampf umgewandelt

Unten im Gebäude überträgt das heiße Fluid seine Energie im Dampferzeuger (6) auf Wasser, das dadurch zu unter hohem Druck stehenden Dampf wird (7). Pumpen (5) halten den Kreislauf am Laufen: heißes Fluid → abgekühltes Fluid → wieder rauf in den Turm.

4. Turbine und Generator erzeugen Strom

Der Pressdampf treibt eine Turbine (8) an. Die Turbine ist mit einem Generator (10) verbunden, der die mechanische Energie in elektrischen Strom wandelt.

5. Dampf wird wieder verflüssigt

Der Dampf kommt danach in den Kondensator (9), kühlt ab und wird wieder Wasser. Dann geht’s zurück in den Dampferzeuger.

6. Einspeisung ins Stromnetz

Der Strom wird über einen Transformator (11) auf höhere Spannung gebracht und über die Hochspannungsleitungen (12) ins Netz gespeist.

Der Gigawatt Vergleich und der wahre Mehrwert. Ein modernes Atomkraftwerk liefert konstant etwa 1 GW bis 1.6 GW Leistung. Diese Leistung ist kontinuierlich aber extrem teuer unflexibel und bindet Kapital für über ein Jahrzehnt. Ein CSP Hybrid Park in der chinesischen Wüste kann zwar 5 GW Peak Leistung erreichen. Der wahre Mehrwert ist jedoch die garantierte Grundlastkapazität von 1 GW bis 3 GW die durch integrierte Thermalspeicher und Batterien 24/7 abrufbar ist. Diese intelligente Kopplung liefert stabilen Strom und macht die Anlage zu einem direkten und überlegenen Konkurrenten von Kohle und Atomkraft. Das ist der disruptive Unterschied: Die neue Generation liefert die gleiche notwendige Grundlast aber mit vielfach höherer Kapitaleffizienz und 10 Jahren kürzerer Bauzeit. Das macht Atomkraftwerke zu einem veralteten Investmentmodell.

Der ökonomische Schlüssel liegt im China Speed. Ein Atomkraftwerk benötigt zehn bis 15 Jahre bis es überhaupt Strom produziert. Die chinesischen Mega Basen erreichen die Grundlastfähigkeit in 18 bis 24 Monaten. Dieses rasante Time to Market drückt die Kapitalkosten und hebt die Rentabilität auf ein Niveau das für die traditionelle Energieerzeugung unerreichbar ist.

🌍 Globalisierung des Sonnen Gürtels: 8 Investment-Pfeiler

China exportiert das Hybridmodell in den gesamten globalen Sonnengürtel. MENA, Nordafrika, Südamerika, Australien und Zentralasien gehören zu den neuen Kernmärkten. Die Pipeline wächst jedes Jahr. Die Investmentchancen liegen in den 8 fundamentalen Säulen die diese Infrastruktur ermöglichen:

1. Optik und Spiegeltechnik - Diese Unternehmen stellen die optische Basis für jeden CSP Park bereit

Big Player

$SGO (+0,68 %) Saint-Gobain (EPA: SGO) – Frankreich - Weltweit führend bei Spezialglas und Hightech-Materialien. Liefert Glaslösungen und Beschichtungen für Heliostaten und CSP-Spiegelsysteme.

Schott AG – Deutschland, privat - Spezialglas und Receiver-Röhren für viele der bestehenden CSP-Anlagen. Zentrale Rolle bei der Effizienz und Lebensdauer der Kollektoren.

Hidden Champions

Rioglass Solar – Spanien, privat - Marktführer für gekrümmte Spiegel und Receiver-Komponenten speziell für CSP Parks. Stark in Projekten in Spanien, MENA und Lateinamerika.

Flabeg FE – Deutschland, privat - Hochpräzisionsspiegel für Solarthermie. Liefert Optik, die direkt die Wirkungsgrade der Kraftwerke bestimmt.

$000012 CSG Holding – China, Shenzhen - Großer chinesischer Glashersteller mit wachsendem Fokus auf Solar- und CSP-Glasprodukte.

2. Speicherchemie und thermische Medien - Sie liefern die chemischen Speichermedien für Molten-Salt Speicher und Hitzetransfer

Big Player

$NTR (+2,42 %) Nutrien (NYSE: NTR / TSX: NTR) – Kanada - Einer der größten Düngemittel- und Nitratanbieter der Welt. Liefert Nitrate für thermische Speicher und Salzgemische.

$YAR (+0,93 %) Yara International (OSE: YAR) – Norwegen - Globaler Düngemittelkonzern. Produziert Nitrate und Stickstoffchemie, die in Molten-Salt-Speichern genutzt werden können.

$OCI (-0,64 %) OCI N.V. (AMS: OCI) – Niederlande - Produziert wasserstoff- und erdgasbasierte Produkte, darunter Stickstoffchemikalien für thermische Speicherlösungen.

Hidden Champions

$SQM (-2,12 %) Sociedad Química y Minera (NYSE: SQM) – Chile - Lithium- und Spezialchemieproduzent. Liefert Lithium- und Nitratsalze für Batterie- und Thermalspeicher.

$MIN (+1,13 %) Mineral Resources (ASX: MIN) – Australien - Kombiniert Lithiumabbau und Verarbeitung. Wichtig für Lithium-basierte Speicherketten.

$SOLB (-1,29 %) Solvay (EBR: SOLB) – Belgien - Spezialchemikalien und Hitzetransferfluide, relevant für CSP- und Speicheranwendungen.

3. Batterie- und Großspeicher (BESS) - Die Kombination aus BESS und Thermalspeicher ist der eigentliche 24/7 Motor der CSP Parks

Big Player

$3750 (-1,48 %) CATL – China - Weltmarktführer für EV-Batterien und Großspeicher. Liefert komplette BESS-Systeme für Netze und CSP-Hybridparks.

$1211 (-0,39 %) BYD Co. Ltd. – China - Integrierter Batterie- und Systemanbieter. Bietet Energiespeichersysteme für industrielle und Utility-Scale Anwendungen.

$373220 LG Energy Solution (KRX: 373220) – Südkorea - Globaler Zelllieferant mit starkem Fokus auf Hochleistungszellen für E-Mobilität und stationäre Speicher.

$SMSN (-2,87 %) Samsung SDI (KRX: 006400) – Südkorea - Premiumzellen und modulare Speicherlösungen für Netz- und Industrieanwendungen.

Hidden Champions

$FLNC (-4,01 %) Fluence Energy (NASDAQ: FLNC) – USA - Joint Venture von Siemens Energy und AES. Marktführer bei schlüsselfertigen Großspeicherprojekten und Betriebssoftware.

Powin Energy – USA, privat - Systemintegrator für Utility-Scale Speicher mit starker Präsenz in Nordamerika und Asien.

$300274 Sungrow Power Supply (SZSE: 300274) – China - Bekannt für Wechselrichter, wächst stark im Bereich integrierter BESS-Lösungen für Großprojekte.

4. HVDC, Kabel und Stromübertragung - HVDC macht aus Wüstenstrom exportfähigen Grundlaststrom

Big Player

$HTHIY (+1,82 %) Hitachi Energy – Schweiz / Japan, Teil des Hitachi Konzerns $HTHIY - Weltweit führend bei HVDC-Konvertern, Umspannwerken und Netzsteuerung.

$PRY (+2,49 %) Prysmian (BIT: PRY) – Italien - Größter Hersteller von Hochspannungskabeln und Seekabeln, zentrale Rolle bei europäischen HGÜ-Projekten.

$NEX (+0,66 %) Nexans (EPA: NEX) – Frankreich - Spezialisiert auf Energie- und Seekabel, wichtig für Langstreckenübertragung von Wüstenstrom nach Europa.

$ABBN (+1,61 %) ABB (SWX: ABBN) – Schweiz - HVDC-Umrichter, Schaltanlagen und Netzautomatisierung für Großprojekte.

Hidden Champions

$NKT (+0,32 %) NKT A/S (CPH: NKT) – Dänemark - Kabelspezialist mit Fokus auf Hochspannungs- und Offshore-Wind-Verbindungen.

Taihan – Südkorea, privat - Bedeutender asiatischer Hersteller von Hochspannungskabeln mit wachsendem Exportanteil.

$ANA (+11,39 %) Acciona (BME: ANA) – Spanien - Nicht nur EPC, sondern auch im Bereich Netzanschlüsse und Infrastruktur für erneuerbare Großprojekte aktiv.

5. Wasserstoff und Power-to-X - Überschussstrom der Hybridparks wird zu grünem Wasserstoff verarbeitet

Big Player

$LIN (+0,49 %) Linde plc (NASDAQ: LIN) – Irland / global - Weltgrößter Industriegasekonzern. Plant, baut und betreibt großskalige Elektrolyse- und Verflüssigungsanlagen für grünen Wasserstoff.

$NCH2 (+0,14 %) thyssenkrupp nucera (XETRA: NCH2) – Deutschland - Spezialist für Alkali-Elektrolyseure im Multi-Gigawatt-Maßstab, Schlüsselanbieter für industrielle H2-Projekte.

$NEL (-0,28 %) Nel ASA (OSE: NEL) – Norwegen - Reiner Wasserstoff-Player mit Fokus auf Elektrolyseure und H2-Tankinfrastruktur.

Hidden Champions

$PLUG (-5,59 %) Plug Power (NASDAQ: PLUG) – USA - PEM-Elektrolyse, Brennstoffzellen und H2-Infrastruktur, zunehmend in Großprojekten eingebunden.

$BE (-7,39 %) Bloom Energy (NYSE: BE) – USA - Entwickelt Festoxid-Elektrolyseure mit höherem Wirkungsgrad für industrielle H2-Erzeugung.

$ITM (-1,18 %) ITM Power (LSE: ITM) – Vereinigtes Königreich - Fokussiert auf PEM-Elektrolyse im Utility-Maßstab, stark im europäischen Projektgeschäft.

$HPUR (+3,69 %) Hexagon Purus (OSL: HPUR) – Norwegen - Spezialist für Hochdrucktanks und Transportlösungen für komprimierten Wasserstoff.

6. EPC, Engineering und Bau - Diese Unternehmen ermöglichen den Bau in weniger als zwei Jahren

Big Player

$601669 Power Construction Corporation of China (SSE: 601669) – China - Einer der größten Engineering- und Baukonzerne der Welt. Baut Staudämme, PV- und CSP-Großanlagen, inklusive Netzanbindung.

$601727 Shanghai Electric Group (SSE: 601727) – China - Komplettanbieter für CSP, Turbinen, Speicherintegration und EPC-Leistungen.

$ANA (+11,39 %) Acciona (BME: ANA) – Spanien - Globaler EPC-Player für Solar, Wind und CSP, stark in MENA und Lateinamerika.

Hidden Champions

SEPCO III – China, privat - Hochspezialisierter EPC für Großkraftwerke und CSP-Projekte, häufig Partner in Saudi-Arabien und Nordafrika.

$WOR (-0,72 %) Worley Limited (ASX: WOR) – Australien - Engineering- und Projektdienstleister für Energieinfrastruktur, inklusive Hybrid- und Speicherprojekte.

$3996 (+1,8 %) China Energy Engineering Corp (HKEX: 3996) – China - Großer staatlich verbundener EPC-Konzern, aktiv im Ausbau von Solar- und Netzprojekten in Asien, Afrika und MENA.

7. Turbinen und Kraftwerkstechnik - CSP Hybrid basiert am Ende auf moderner Wärmekrafttechnik, nur klimaneutral

Big Player

$ENR (+0,15 %) Siemens Energy (XETRA: ENR) – Deutschland - Turbinen, Generatoren, Schaltanlagen und Grid-Lösungen. Kernlieferant für die thermische Seite der CSP-Hybrids.

$GE (+0,35 %) General Electric (NYSE: GE) – USA - Dampfturbinen und Kraftwerkstechnik, die direkt in Hybridparks und thermischen Speichersystemen genutzt wird.

Hidden Champions

$1072 (-1,38 %) Dongfang Electric (HKEX: 1072) – China - Bedeutsamer Turbinen- und Kraftwerksausrüster, stark im heimischen Markt und in MENA-Projekt.

$1133 (+1,64 %) Harbin Electric (HKEX: 1133) – China - Hersteller von Turbinen, Generatoren und Kraftwerkskomponenten, aktiv im Bereich konventionelle und erneuerbare Großkraftwerke.

8. Schaufelhersteller und Baustoffe für CSP Hybrid Parks

8.1 Bau und Miningmaschinen

Big Player

$CAT (-1,41 %) Caterpillar (USA, NYSE: CAT) - Weltgrößter Hersteller von Bau und Miningmaschinen, Dozer, Bagger, Muldenkipper, Generatoren. Stellt das schwere Gerät für Erdbewegung, Fundamentbau und Infrastruktur der Parks.

$6301 (-0,05 %) Komatsu (Japan, TSE: 6301) - Nummer zwei weltweit bei Construction und Mining Equipment. Bagger, Radlader, Großmuldenkipper und Spezialmaschinen, die in Wüstenprojekten und Großbaustellen laufen.

$SAND (-0,31 %) Sandvik (Schweden, OMX: SAND) - Bohrtechnik, Gesteinsbearbeitung, Verschleißteile. Wichtig für Fundamentbau, Kabeltrassen und Rohstoffseite der Wertschöpfung.

$EPI A (+0,58 %) Epiroc (Schweden, OMX: EPI A) - Bohrgeräte und Untertageausrüstung, überall dort, wo CSP Infrastruktur auf schwierigem Terrain gebaut wird.

Hidden Champions

$6305 (+2,43 %) Hitachi Construction Machinery (Japan, TSE: 6305) - Starke Präsenz in Asien und MENA, Großbagger und Radlader für Wüsten und Großbaustellen.

$DE (+1,14 %) Wirtgen Gruppe / John Deere $DE (USA) - Straßenbau, Fräsen, Verdichtung. Profitieren am Ausbau von Zufahrtsstraßen, Plattformen und Logistik rund um CSP Parks.

8.2 Stahl, Rohre und Profilstahl

Big Player

$MT (-1,38 %) ArcelorMittal (Luxemburg, NYSE: MT) - Globaler Stahlkonzern mit Flach und Langprodukten. Liefert Träger, Profile und Konstruktionstahl für Turmstrukturen, Gestelle und Infrastruktur.

$5401 (+1,83 %) Nippon Steel (Japan, TSE: 5401) - Hochwertiger Stahl für Energie- und Infrastrukturanwendungen, inklusive hitzebeständiger Stähle.

$TEN (-0,02 %) Tenaris (Luxemburg/Argentinien, NYSE: TS) - Führender Hersteller von nahtlosen Stahlrohren für Energie, Pipelines und Hochdrucksysteme. Relevant für Wärmetauscherkreisläufe, Medienleitungen und Infrastruktur im CSP Umfeld.

$VK (-1,43 %) Vallourec (Frankreich, EPA: VK) - Spezialrohre und Hochleistungsstähle für Energieprojekte, inklusive Hochtemperaturleitungen.

Hidden Champions

$5411 (+0,43 %) JFE Holdings (Japan, TSE: 5411) - Stähle und Rohre für Großprojekte, mit Fokus auf Asien.

$TUB (-4,78 %) Tubacex (Spanien, BME: TUB) - Nahtlose Edelstahlrohre für Hochtemperatur und Korrosionsumgebungen, direkt relevant für CSP Wärme- und Prozessleitungen.

$NXT Nextpower (USA) - Stahlintensive Tracker-Systeme für PV Felder. Wichtig in Hybridparks, in denen PV und CSP kombiniert werden.

$ARRY (+3,58 %) Array Technologies (USA) - Ähnlich wie Nextracker, Fokus auf Utility-Scale Tracking Systeme.

8.3 Zement, Beton und Bauchemie

Big Player

$HOLN (-2,8 %) Holcim (Schweiz, SIX: HOLN) - Weltweit führender Zement und Beton Anbieter. Liefert Fundamentbeton, Spezialmörtel und Infrastrukturbaustoffe für Großprojekte, inklusive Wüstenstandorte.

$HEI (-1 %) Heidelberg Materials (Deutschland, Xetra: HEI) - Starker Player in Europa, Nordafrika und Asien. Zement, Beton und Zuschlagstoffe für Fundamente, Turbinenhäuser, Speicherblöcke.

$CX (-1,85 %) Cemex (Mexiko, NYSE: CX) - Global aktiv in Zement und Beton, Lieferant für Infrastruktur in MENA und Amerika.

$CRH (-1,07 %) CRH plc (Irland, NYSE: CRH) - Baustoffgruppe mit Fokus auf Infrastruktur, Straßenbau und Betonfertigteile.

Hidden Champions

$ULTRACEMCO UltraTech Cement (Indien, NSE) - Größter Zementhersteller Indiens, relevant für CSP Projekte im Subkontinent und angrenzenden Regionen.

Votorantim Cimentos (Brasilien, privat / regional gelistet) - Starker Anbieter in Lateinamerika mit direktem Bezug zu Infrastruktur- und Energieprojekten.

8.4 Industriekomponenten, Wärmetauscher und Prozessausrüstung

Big Player

$ALFA (-1,26 %) Alfa Laval (Schweden, OMX: ALFA) - Wärmetauscher, Pumpen und Separatoren. Schlüsselkomponenten für thermische Speicher, Dampferzeugung und Prozesswärme in CSP Anlagen.

$FLS (-1,33 %) Flowserve (USA, NYSE: FLS) - Pumpen, Ventile und Dichtungssysteme für Hochtemperatur- und Hochdruckkreisläufe in Energieanlagen.

$SPX (+0 %) Spirax Group (UK, LSE: SPX) - Dampf und Kondensattechnik, Regelventile und Wärmetauschsysteme, wichtig für die Feinsteuerung der thermischen Kreisläufe.

Hidden Champions

$IMI (+0,3 %) IMI plc (UK, LSE: IMI) - Spezialventile und Steuertechnik für Energie und Prozessindustrie, insbesondere bei anspruchsvollen Medien.

$KSB (+0 %) KSB SE (Deutschland, Xetra) - Pumpen und Armaturen für Energie, Wasser und Prozessindustrie. Passend für Kühlwasser, Wärmeträger und Speichersysteme in CSP Parks.

🎯 Fazit und Ausblick

Das CSP Hybrid Ökosystem beseitigt die Schwächen der erneuerbaren Energien und nutzt den China Speed als ökonomischen Hebel. Diese Kombination schafft eine Kapitaleffizienz die die traditionelle Energieerzeugung langfristig abhängen wird. Die Investitionsmöglichkeiten erstrecken sich von den asiatischen Batterie Giganten bis zu den europäischen HVDC Spezialisten.

Es stellt sich die grundlegende Frage ob die europäischen Regulierungsbehörden die Geschwindigkeit der Genehmigungsverfahren so weit anpassen können dass der Kontinent mit dem Tempo der Sahara Projekte und den dort tätigen europäischen EPC Firmen mithalten kann oder ob der Kontinent in Sachen Energie Autarkie endgültig den Anschluss verliert.

Takeaway

Der wahre Investment Case liegt in der Effizienzüberlegenheit des CSP Hybrid Systems. Die Fähigkeit, binnen zwei Jahren Gigawatt Grundlast bereitzustellen, gekoppelt mit thermischer Speicherung und BESS, macht diese Infrastruktur zu einem der stärksten Energie-Modelle der Zukunft. Davon profitieren Optik, Chemie, BESS, HVDC, Wasserstoff, EPC und Turbinenbauer.

Quellen: eigene Recherche + IEA, IRENA, NREL, Fraunhofer ISE, SolarPACES, World Bank, Ember Climate, Unternehmensberichte & technische Dokumentationen der genannten Firmen.

Bild: https://videos.winfuture.de/27754.mp4

Getty Images, Illustratives Bild - JLStock / Shutterstock.com