$KSPI (+0,95 %)

$NCLH (+0,33 %)

$STNE (+0,3 %)

$BEI (-0,76 %)

$SE (-0,79 %)

$ONON (-0,81 %)

$TGT (-0,68 %)

$GTLB (+0,23 %)

$CRWD (+0,29 %)

$BAYN (+0,28 %)

$WIX (+4,87 %)

$ADS (+4,77 %)

$AVGO (+5,91 %)

$DHL (-3,51 %)

$R3NK (-6,97 %)

$JD (-0,57 %)

$BILI (+1,06 %)

$1913 (+0,76 %)

$MRK (-1,58 %)

$MRVL (+2,09 %)

$GPS (-0,2 %)

$COST (-0,18 %)

$IOT

$LHA (-3,41 %)

DHL Group

Price

Diskussion über DHL

Beiträge

282Quartalszahlen 02.03-06.03.26

DHL versinkt, Prognosen stark

$DHL (-3,51 %) hat heute eine ordentliche Talfahrt hingelegt mit knapp -5%.

Gründe hierfür habe ich mit einer schnellen Online Recherche keine gefunden. Hat jemand was gehört/gelesen?

Zuletzt noch positive News mit Expansion und neuen Standorten:

https://www.boerse-express.com/news/articles/dhl-aktie-herausragende-prognosen-866170

Einer der Top 15 Titel in meinem Depot von der Gewichtung und vielleicht ein Grund hier etwas aufzustocken?

Quartalszahlen kommen am 05.03. Ich beobachte glaub noch bis dahin aber den Kurs von 48€ finde ich schon noch interessant.

Kauf Microsoft

Mit dem freigewordenen Kapital aus unserem

Teilverkauf bei $DHL (-3,51 %) haben wir uns Aktien von Microsoft gekauft.

Microsoft wird gerade zu einem verhältnismäßig günstigen KGV-Multiple bewertet. Die Börse sieht die hohen Ausgaben für Rechenzentren kritisch. Was in jüngster Vergangenheit zu einem starken Abverkauf geführt hat, trotz einem zweistelligem Gewinnwachstum.

Aus unserer Sicht ist Microsoft zu einem zuverlässigen Dividendenzahler mit hohem Dividendenwachstum geworden. Auch der verhältnismäßig günstige US-Dollar hat aus unserer Sicht für einen guten Kaufzeitpunkt gesprochen.

Microsoft ist damit das erste der Big6 IT-Unternehmen in unserem Value-Portfolio.

Wir werden in Kürze eine ausführliche Aktienanalyse auf unserem Youtube-Kanal veröffentlichen.

Was haltet ihr von dem Zukauf?

Teilverkauf DHL

Nachdem wir bereits gute Erfahrungen mit einem Teilverkauf von DHL gemacht haben, haben wir erneut unsere Position halbiert.

Grund ist die hohe Gewichtung von etwa 10 % im Portfolio und die Realisierung von Kursgewinnen. Wir sind bei DHL nach einem früheren Teilverkauf bei Kursen um 35 Euro wieder eingestiegen und haben jetzt unsere Kursgewinne von knapp 50 % realisiert.

Was haltet ihr von der Investitionsentscheidung?

Aber aktuell halte ich die Aktie weiter

Lottostatistik über 13 Monate

Wie bereits in einem früheren Post erwähnt spiele ich seit Anfang 2025 mit meiner Oma Lotto und reinvestiere die Gewinne in Aktien von $DHL (-3,51 %) , wo sie früher gearbeitet hat. Das Investment ist daher sehr persönlich und nicht auf maximale Rendite ausgelegt. Das Ziel ist vielmehr das Lottospielen durch die Kapitalgewinne zu subventionieren und zukünftig die Lottoscheine vollständig mit der DHL Dividende zu bezahlen.

Mit der bisherigen Statistik bin ich zufrieden. Seit Beginn ergeben sich folgende Werte:

Lottoscheine: -142€

Lottogewinne: +81€

Kursgewinn: +18€

Dividenden: 1,92€

Gesamtverlust: ca. 41€

Damit belaufen sich die tatsächlichen monatlichen Kosten fürs Lottospielen in diesem Fall auf ca. 3,20€. Dabei wurde jede Woche an beiden Ziehungen teilgenommen.

Die guten Ergebnisse sind zum großen Teil auf die verhältnismäßig hohen Lottogewinne und das hohe Kurswachstum zurückzuführen. Es ist daher davon auszugehen, dass die Kosten mit der Zeit steigen werden sobald sich die Lottogewinne an den Erwartungswert angleichen oder das Kurswachstum abnimmt. Dem wirkt gleichzeitig die Dividendensteigerung durch neue Käufe und höhere Ausschüttungen entgegen. Die Ausschüttung erfolgt jährlich weshalb Käufe nach Mai 2025 nicht in der Dividendenzahlung erfasst sind. Die Ausschüttung im Mai 2026 wird daher voraussichtlich doppelt so hoch sein.

CATL und die Ellen Macarthur Foundation geben mit wegweisendem Whitepaper die Richtung für kreislauffähige EV-Batterien vor

Leading The Charge - Turning risk into reward with a circular economy for EV batteries and critical minerals, (Vorreiterrolle - Risiken in Chancen verwandeln mit einer Kreislaufwirtschaft für EV-Batterien und kritische Mineralien), ein Whitepaper, das von der Ellen MacArthur Foundation während des Weltwirtschaftsforums 2026 veröffentlicht wurde, ist die erste integrierte, umsetzbare Roadmap für eine Kreislauf-Wertschöpfungskette für EV-Batterien, die auf der realen industriellen Praxis basiert.

Es ist auch ein wichtiger Meilenstein in der Zusammenarbeit zwischen CATL und der Stiftung.

Der Bericht wurde unter Mitwirkung von über 30 führenden Organisationen aus dem gesamten EV-Batterie-Ökosystem - darunter CATL $3750 (+4,56 %), DHL $DHL (-3,51 %), Volvo $VOLV A (-0,88 %) und JLR, sowie Forschungseinrichtungen und NGOs - erstellt und gibt eine klare, branchenorientierte Richtung vor, wie EV-Batterien konstruiert, verwendet, zurückgewonnen und wiederverwertet werden müssen, um ihren Wert zu maximieren und systemische Risiken entlang der gesamten Wertschöpfungskette zu reduzieren.

Als strategischer Gründungspartner der Critical Minerals Mission der Stiftung arbeitete CATL eng mit der Stiftung und Branchenkollegen zusammen, um die Prinzipien der Kreislaufwirtschaft in praktische, umsetzbare Maßnahmen zu übersetzen, die auf realen Betriebserfahrungen basieren. Die Roadmap unterstützt auch das globale Engagement von CATL für Kreislaufwirtschaft im Energiebereich, einschließlich seines langfristigen Ziels, das Wachstum des Batteriemarktes von der Gewinnung neuer Rohstoffe zu entkoppeln.

Sie hebt die Chancen hervor, die ein kreislauffähiges EV-Batteriesystem in den Bereichen Umwelt, Wirtschaft, Produktentwicklung und Wertschöpfung insgesamt bieten kann.

Indem Batterien und ihre kritischen Mineralien über mehrere Lebenszyklen hinweg weiterverwendet werden, wird der Bedarf an neu gewonnenen Materialien reduziert, Emissionen gesenkt und die Integration erneuerbarer Energien gefördert. Außerdem wird der wirtschaftliche Wert gesteigert, indem die Materialeffizienz verbessert, Abfall und Betriebskosten gesenkt und neue Einnahmequellen geschaffen werden. Gleichzeitig wird die Widerstandsfähigkeit der Lieferkette gestärkt und der wirtschaftliche Nutzen gerechter auf die Regionen verteilt, was zeigt, dass ein systemischer, zirkulärer Ansatz potenzielle Risiken in strategische, wertschöpfende Chancen verwandelt.

》Fünf Lichtblicke für ein zirkuläres EV-Batteriesystem《

Das Whitepaper identifiziert fünf miteinander verknüpfte Maßnahmen, die erforderlich sind, um Batteriematerialien in hochwertiger Nutzung zu halten und die Widerstandsfähigkeit des Systems zu stärken:

● Batterien für die Kreislaufwirtschaft und nicht für die Entsorgung entwerfen

● Überdenken des Batterieservices innerhalb optimierter Energie-Mobilitätssysteme

● Skalieren zirkulärer Geschäftsmodelle, die Batterien als langfristige Vermögenswerte behandeln

● Aufbau regionaler Kreislaufinfrastrukturen und gemeinsame Investitionen darin

● Ermöglichung eines zirkulären Betriebssystems durch Daten, Standards und Richtlinien

》CATL-Maßnahmen bereits in der Praxis《

CATL setzt diese Maßnahmen auf Systemebene bereits in allen seinen Betrieben um. Durch die Trennung der Batterie vom Fahrzeug verwaltet CATL Batterien als zentral verwaltete Vermögenswerte, erhöht die Auslastung, ermöglicht planmäßige Wartungen und gewährleistet eine vorhersehbare Rendite am Ende der Nutzungsdauer.

Heute betreibt CATL mehr als 1.000 Wechselstationen für Personenkraftwagen und über 300 für Nutzfahrzeuge, unterstützt durch ein wachsendes Ökosystem von mehr als 100 Partnern.

Diese Systemintegration ermöglicht eine hochwertige Rückgewinnung in großem Maßstab. Die Recyclingaktivitäten von CATL erzielen Rückgewinnungsraten von 99,6 % für Nickel, Kobalt und Mangan und 96,5 % für Lithium, wobei die Verarbeitungskapazität auf 270.000 Tonnen pro Jahr erweitert wird.

Parallel dazu setzt CATL alternative Chemikalien wie Natrium-Ionen-Batterien ein, verwendet weit verbreitete Materialien und reduziert die Lebenszyklus-Kohlenstoffemissionen pro Kilowattstunde um bis zu 60 %, wodurch die Kreislaufleistung in den Bereichen Mobilität, Austausch und Energiespeicherung verbessert wird.

》Gemeinsam skalieren《

Bei der Leadership Briefing der Stiftung betonte Jiang Li, stellvertretender Vorsitzender und Vorstandssekretär von CATL: "Dieser Bericht markiert einen wichtigen Meilenstein auf dem globalen Weg zu einer Kreislaufwirtschaft für Batterien. Kreislaufsysteme für Batterien müssen nun über Regionen, Branchen und Anwendungen hinweg - von Elektrofahrzeugen bis hin zur Energiespeicherung - skaliert und an unterschiedliche Marktkontexte angepasst werden."

"Angesichts der zunehmenden Verbreitung von Elektrofahrzeugen ist eine Kreislaufwirtschaft für Batterien und kritische Mineralien nicht mehr optional - sie ist unerlässlich für Erschwinglichkeit, Widerstandsfähigkeit und langfristiges Wachstum bei gleichzeitiger Verringerung der ökologischen und sozialen Auswirkungen", sagte Wen-Yu Weng, Executive Leader für kritische Mineralien bei der Ellen MacArthur Foundation. "EV-Batterien sind strategische Vermögenswerte, und zirkuläre Ansätze sind der Schlüssel, um ihren Wert zu erhalten und sicherzustellen, dass kritische Mineralien niemals zu Abfall werden. Wir begrüßen den Beitrag von CATL und freuen uns auf die weitere Zusammenarbeit, um ein wirklich kreislauffähiges Batteriesystem zu skalieren und die umfassendere Energiewende zu unterstützen."

Für CATL untermauert diese Agenda direkt seinen Weg zur CO2-Neutralität - aufbauend auf der Erreichung der CO2-Neutralität in allen seinen Batteriewerken und seinem Ziel, bis 2035 CO2-Neutralität in der gesamten Wertschöpfungskette zu erreichen.

Die Veröffentlichung des Berichts markiert einen ersten Meilenstein in der umfassenderen Zusammenarbeit zwischen CATL und der Stiftung zur Beschleunigung der Kreislaufwirtschaft für kritische Mineralien. In der nächsten Phase wird der Schwerpunkt auf der Überprüfung dieser Ansätze in realen Umgebungen liegen, um zu verstehen, wie Design, Nutzung, Lebensdauerverlängerung, Sammlung und Recyclingkreisläufe in großem Maßstab zusammenwirken

🌎📈 Mercosur-Abkommen: Mega-Freihandel – Chancen für die Börse & Mögliche Profiteure

Nach mehr als 25 Jahren Verhandlungen haben die EU und der südamerikanische Wirtschaftsverbund Mercosur (Brasilien, Argentinien, Paraguay, Uruguay) ein historisches Freihandelsabkommen geschlossen. Damit entsteht eine der größten Freihandelszonen der Welt – mit über 700 Mio. Menschen und einem kombinierten Wirtschaftsraum von rund 22 Bio. USD.

Dieses Abkommen könnte globale Wirtschafts- und Börseneffekte auslösen – für Unternehmen, Branchen und Anleger*innen.

_________________________

🛃🚢 Was passiert mit dem Mercosur-Abkommen?

- Zölle auf bis zu 91 % der EU-Exporte und 92 % der Mercosur-Exporte sollen schrittweise entfallen.

- Ziel ist ein größerer Binnenmarkt, bessere Marktzugänge, vereinfachte Regeln und stabilere Handelsbedingungen zwischen Europa und Südamerika.

- Bisher gelten hohe Zölle auf Autos (ca. 35 %), Maschinen (14-20 %) und chemische Produkte (bis 18 %).

_________________________

📊 Mögliche Auswirkungen auf die Börse

📈 1. Exportstarke Industrien profitieren durch höhere Nachfrage

Europa kann seine Produkte in Südamerika einfacher verkaufen:

- 👩🏭 Autos & Autoteile

- 🏭 Maschinenbau

- 🧪 Chemie & Pharma

- 🪄 Elektronik & Hightech

Durch entfallende Zölle und weniger Handelsbarrieren steigen die Margen und Wettbewerbsfähigkeit dieser Industrien.

Mögliche beispielhafte Frofiteure:

- VW $VOW (-0,78 %) , BMW $BMW (-0,28 %) , Daimler $DTG (-0,59 %)

- Siemens $SIE (-2,12 %)

- BASF $BAS (+0,69 %) , Covestro $1COV (+0,07 %)

- SAP $SAP (-0,05 %) , ASML $ASML (-1,06 %)

➡️ Erwartete Kursimpulse durch höhere Exporterlöse und gedeckelte Produktionskosten.

_________________________

🍖 2. Agrar- & Lebensmittelbranche im Fokus

Auch das Agrargeschäft wird auf beiden Seiten stärker vernetzt:

- Tarife auf Wein, Öl, Käse, Milchprodukte und Genussmittel werden reduziert oder schrittweise geschaffen.

- EU-Produzenten erhalten einen stärkeren Marktzugang in Südamerika; umgekehrt können südamerikanische Agrarexporte (z. B. Rindfleisch, Zucker) besser in die EU gelangen.

Mögliche Profiteure:

- Nestlé $NESN (-0,18 %) , Danone $BN (-1,46 %)

- Heineken $HEIA (-0,97 %) , AB InBev $ABI (-0,26 %)

- FrieslandCampina $FCEPL

⚠️ Kritiker*innen weisen allerdings darauf hin, dass auch Preisdruck auf lokale Bauern* entsteht und Umweltrisiken steigen können, etwa durch billigere Importe.

_________________________

🚗 3. Rohstoffe & Energie: Mittel- bis langfristige Effekte

Mercosur-Länder exportieren große Mengen an Rohstoffen:

- Soja, Zucker, Kaffee, Ethanol, Getreide

- Brasilien ist zudem ein bedeutender Erdöl- und Mineralienlieferant

Ziel der Vereinbarung ist u. a. ein stabilerer Rohstoffhandel mit weniger Zöllen, was Rohstoffpreise beeinflusst und Aktien von Rohstoff- und Energieunternehmen bewegen kann.

Mögliche Profiteure:

- Vale $VALE3 (-0,14 %) , Petrobras $PETR3 (+1,64 %)

- Bunge $BG (-0,53 %) , ADM $ADM (+0,06 %)

_________________________

🏦 4. Finanz- & Dienstleistungssektor

Das Abkommen erleichtert auch:

- Marktzugang für Finanzdienstleistungen

- Öffnung von Telekom- und Transportmärkten

- Öffnung des öffentlichen Beschaffungswesens für EU-Anbieter

➡️ Dies könnte Banken, Versicherer und Logistikunternehmen stärken, die grenzüberschreitend operieren.

Mögliche Profiteure:

- Allianz $ALV (-1,18 %) , Deutsche Bank $DBK (-0,44 %)

- DHL/Deutsche Post $DHL (-3,51 %) , Kuehne + Nagel $KNIN (-3,07 %)

_________________________

🔄 Kurzfristige Marktrisiken

Nicht alles ist automatisch positiv:

- 🇪🇺 Agrarproteste in Europa zeigen Widerstand gegen billige Importe.

- Politische Unsicherheiten sind weiterhin vorhanden – viele Parlamente müssen ratifizieren.

- Branchen mit niedriger Wettbewerbsfähigkeit könnten unter Preisdruck geraten.

_________________________

📌 Fazit

Das Mercosur-Abkommen könnte ein Thema mit weitreichender Wirkung sein:

✅ Exportstarke Industrie bekommt neue Absatzmärkte

✅ Agrar- und Genussmittelbranche gewinnt Umsatzchancen

✅ Finanz- und Dienstleistungssektor profitiert von Markterweiterung

✅ Rohstoff-Exportländer Südamerikas könnten stärker integriert werden

⚠️ Gleichzeitig bestehen Risiken für lokale Produzenten und Preisverwerfungen, die regional Einfluss auf Aktienkurse haben können.

_________________________

Frage an euch: Was ist eure Meinung zum Abkommen? Und in welchen Sektoren bzw. bei welchen börsennotierten Unternehmen seht ihr hier die größten Gewinner auf lange Sicht?

_________________________

Quellen:

• 💶📈 Wirtschaftliche Chancen für EU-Exporteure und Importeure durch Zollerleichterungen

• ⚙️🚗 Branchenanalysen mit Zollabbau-Effekten für Maschinen, Autos, Chemie etc.

• 🌾🥩 Agrar- und Rohstoff-Impakte durch neue Marktchancen und Quotenregelungen

Podcast-Folge 125 "Buy High. Sell Low." 20 Europäische Dividendenaktien

Novo Nordisk 3,0% $NOVO B (+0,45 %) NVO

LVMH 2,0% $LVMH

Pernod Ricard 6,35% $RI (-0,01 %)

Imperial Brands 5,5% $IMB (-1,63 %)

BAT 6,2% $BATS (-1,91 %)

Sunrise Communications 8,00%

Nestle 4,05% $NESN (-0,18 %)

Roche 2,85% $ROG (-1,38 %)

Novartis 3,07% $NOVN (-1,74 %)

Shell 4,07% $SHEL (+0,46 %)

Deutsche Post 3,86% $DHL (-3,51 %)

Swisscom 3,75% $SCMN (-0,75 %)

Deutsche Telekom 3,52% $DTE (+1,12 %)

Strabag 2,72% $STR (-1,23 %)

Vonovia 4,82% $VNA (-0,17 %)

BASF 5,01% $BAS (+0,69 %)

Puma 2,8% $PUMA

Hannover Rück 3,62% $HNR1 (-0,08 %)

Münchener Rück 3,8% $MUV2 (-0,58 %)

Allianz 4,00% $ALV (-1,18 %)

BP 5,76% $BP. (+1,11 %)

Spotify

https://open.spotify.com/episode/1zt05UZlehInr81iaZMdY5?si=e676f0a812014943

YouTube

Appple Podcast

Ein Rückblick

Ich habe mir meinen Depotrückblick auf 2025 und meinen Start in 2026 angeschaut – nicht nur „wie viel“, sondern vor allem: warum und was lerne ich daraus. Gerne teile ich das mit euch und freue mich über Diskussion & Feedback und vor allem über eure Sicht: Wie war das Ergebnis aber auch die Wahrnehmung eures Börsenjahres 2025 - und mit welchem Set Up startet ihr ins neue Jahr.

Zeit zum reflektieren 🧘♂️

1) Stimmungswechsel Ende 2024

Nach dem (bei mir) eher ernüchternden Börsenjahr 2024 kam im November 24 ein klarer Stimmungs-turnaround: Am Tag des Trump-Wahlsiegs im Nov 24 sprang der Markt deutlich nach oben (Dow +3,57 %, S&P 500 +2,53 %, Nasdaq +2,95 %). Das hat das „Risk-on“-Narrativ wieder glaubwürdig gemacht – und man hat es in vielen Depots am Verhalten gesehen. Zumindest ich bei meinem, wenn ich ehrlich zu mir selbst bin ;)

2) Q1/Frühjahr 2025: Ungewohnt europafreundlich

Die ersten Wochen 2025 waren dann tatsächlich ungewöhnlich europalastig: In den ersten sechs Wochen 2025 lag der STOXX 600 bei > +5,5 %, während der S&P 500 im gleichen Zeitraum nur bei +2,7 % lag.

Später wurde das auch in der Nachbetrachtung deutlich: 2025 waren Defence und Banken zeitweise extrem starke Treiber in Europa. Auch ich habe in diesem Aufwind richtige ($DHL (-3,51 %) , $GBF (+0,96 %) , $RIO (-4,34 %) ) aber leider im Abwind z.T. auch desaströse ($NESN (-0,18 %) , $MC (-0,69 %) , $NKE (+0,32 %) ,$NOVO B (+0,45 %) ) Entscheidungen getroffen. Teilw. auch Trend- und Community-getrieben -> ja, ihr seid schuld ;)

3) Anfang April: Miese Zeiten

Dann kam der Bruch: U.a. mit dem Zoll-/Trade-War-Schock wurde der starke Jahresstart in wenigen Sessions regelrecht „abgeräumt“. YTD drehte komplett ins Negative, und der STOXX 600 lag bis 07.04. rund 12 % unter dem Schlusskurs vom 02.04. Ein glückliches Händchen hatte ich zu diesem Zeitpunkt u.a. mit $TSLA (-0,28 %) , und $NVDA (-0,18 %) Käufen. Auch $PEP (-0,09 %) habe ich günstig eingekauft, ein echter Ausbruch lässt aber noch auf sich warten.

4) Kurz darauf: Feuerwerk

Dann kam in den USA ab Mitte/Ende April wieder Rückenwind rein, als der Markt Teile der Trump-Eskalation Richtung „Verhandlungen/Deeskalation“ umpreiste. Da hat der Donald ein paar Wahlversprechen eingehalten, die vielleicht nicht so ganz offiziell waren .-)

5) H2/Spätes Jahr: KI + Zinsen als „Makro-Rückenwind“

Richtung Jahresende wurde das Umfeld dann stärker von zwei Faktoren geprägt: KI-getriebene Risk Assets und sinkende Zinsen. Es war eine AI-driven Rally, die auch die Stimmung und Zuflüsse in US-Equity wieder gestützt hat.

Und auf der Zinsseite: Die Fed hat im Dezember den Leitzins nach einer weiteren Senkung auf 3,50 % bis 3,75 %gesetzt.

Zum Jahresabschluss lagen die großen Benchmarks dann auch wieder näher beieinander: STOXX 600 +16,66 % in 2025, S&P 500 ~+17 %.

6) Goldene Zeiten 🥇🏅

Dann war da noch das schöne Gold (u.W.). 2025 war da ein echtes Ausrufezeichen: Spot-Gold lag übers Jahr bei rund +66 % (laut Reuters das stärkste Plus seit 1979).

Silber war sogar noch extremer und lag bei rund +168 % im Jahr.

Ich habe zum Thema Gold hier auf getquin schon einmal ausführlicher geschrieben – wen das Thema interessiert, findet den Beitrag in meinem Profil.

Persönliche Performance 2025

- Interner Zinsfuß: ca. +10 %

- TTWROR: ca. –33 %

- Dividendenrendite: ca. 1,3 % p.a.

Die Zahlen bestätigen das oben beschriebene: Operativ habe ich m.E. ganz gute Entscheidungen getroffen (Gewinne realisiert, Steueraspekte genutzt, Cashflow aufgebaut). Gleichzeitig zeigt der TTWROR ziemlich klar: die Depotstruktur war zwischenzeitlich zu volatil und zu stark wachstums-/trendorientiert. Zu oft habe ich ins "fallende Messer" gegriffen.

Ich habe vor dem Jahreswechsel u. a. $NVDA (-0,18 %) , $TSLA (-0,28 %) , $GBF (+0,96 %) und $DHL (-3,51 %) verkauft – jeweils mit positiven Renditen – aus den Gründen:

- Sparer-Pauschbetrag ausschöpfen

- Tech-Lastigkeit reduzieren

- Cash-Generierung (weshalb, lest ihr weiter unten)

Startpunkt Jan 2026:

Kurzer Überblick über das Start-Set-Up 2026

Asset-Mix

- Einzelaktien: 71,4 %

- ETFs: 16,0 %

- Gold: 9,2 %

- Krypto: 3,4 %

Regionale Aufteilung

- Nordamerika: ca. 45,7 %

- Europa entwickelt: ca. 26,0 %

- Rest weltweit (u. a. EM/Asien/Australasien): ca. 22,5 %

Sektorstruktur

- Finanzdienstleistungen: 20,5 %

- Konsumgüter (zyklisch): 19,2 %

- Basiskonsum: 15,7 %

- Informationstechnologie: 14,8 %

- Werkstoffe: 7,9 %

- Gesundheit: 4,7 %

Start ins neue Jahr

Parallel zu den Verkäufen Ende 2025 habe ich gleich im Januar umgeschichtet bzw. aufgestockt, u. a. in $O (-0,3 %), $VNA (-0,17 %) und $ZAL (+1,22 %)– mit der Logik:

- Cashflow-/Dividendenkomponenten stärken

- Turnaround-Chancen als beschränkte Beimischung

- Volatilität im Depot reduzieren

Warum ich 2026 defensiver denke

Nächste Woche wird der Kauf einer Wohnung am schönen Tegernsee 🏝️ notariell beurkundet. Das ist für mich der Schritt in eine völlig neue Anlageklasse, da es meine persönlich erste eigene Immobilie ist. – und nebst der Baufinanzierung in den nächsten Wochen natürlich auch ein Liquiditätsthema.

Dazu mache ich ggf. noch gesondert einen Beitrag, vielleicht steht ja auch aktuell wer von euch vor diesem Schritt?

Ich kann Drawdowns mental gut aushalten. Aber: Risiko tragen können heißt nicht automatisch Risiko tragen müssen.

Mein Depot soll zu dieser neuen Lebensphase passen.

Was ich 2026 anders mache

Weil bei mir 2026 mit einem Wohnungskauf eine neue Anlageklasse dazukommt, will ich mein Depot künftig defensiver aufstellen – ohne komplett auf Renditechancen : Risiko zu verzichten. Sonst wären wir an der Börse gänzlich falsch :)

1) ETF-Core soll dominieren

Ich will, dass mein Depot künftig meinen ETF getragen wird. Mein Zielbild ist daher:

- 60 % der Depoteinzahlungen per Sparplan in meine 4 Basis-ETFs ($VWRL (+0,09 %) , $COMM (+1 %) , $WSML (+0,26 %) , $IEMS (+0,38 %) ).

- 30 % Stocks

- 10 % Rohstoffe

- Spielgeld: Krypto, Zertifikate, Pennys (Gewichtung < 5%)

Wichtig! Das ist ein Start-in-2026-Set-Up

Natürlich, wie immer im Leben, ist ein Plan dafür da, um ihn über Bord zu werfen - so muss man die Entwicklung der Assets im anstehenden Jahr abwarten und regelmäßig neu bewerten.

2) Stocks ja – aber mit mehr Disziplin

Turnaround-/Chancenwerte und auch Trends bleiben Teil meines Ansatzes, aber klar begrenzt. Ich möchte, dass diese Positionen wieder das sind, was sie sein sollen: Beimischung, nicht Fundament.

(Basis-) Konsum werde ich reduzieren, Healthcare stärken. Und Tech?

3) Tech: kontrollierter

Tech blieb auch in 2025 ein Renditetreiber – aber ich will ihn nach meinen Verkäufen wieder kontrolliert aufbauen. Werde den Verlauf die ersten Wochen und ggf. Monate aus der Entfernung beobachten und auf Korrekturen wetten. Ganz ohne geht es halt nicht – man sieht es ja an der Mag-7-Performance 2025:

- $GOOGL (+0,59 %) : +65,3 %

- $NVDA (-0,18 %) : +38,9 %

- $MSFT (-0,28 %) : +14,7 %

- $META (-0,41 %) : +12,7 %

- $TSLA (-0,28 %) : +11,4 %

- $AAPL (-0,07 %) : +8,6 %

- $AMZN (-0,56 %) : +5,2 %

In diesem Sinne, gutes Neues!

$VWRL (+0,09 %)

$EWG2 (+0,31 %)

$O (-0,3 %)

$PEP (-0,09 %)

$MSFT (-0,28 %)

$P911 (+0,09 %)

$BLK (-0,1 %)

$NKE (+0,32 %)

$RIO (-4,34 %)

$MC (-0,69 %)

$NOVO B (+0,45 %)

$NESN (-0,18 %)

$ZAL (+1,22 %)

$COMM (+1 %)

$IEMS (+0,38 %)

$BTC (-0,15 %)

$ETH (-0,13 %)

$XRP (+0,24 %)

$PEPE (-3,16 %)

Wenn du das konsequent machst, wird dein Plan aufgehen. Wünsche dir viel Erfolg und viel Spaß mit deiner neuem Wohnung

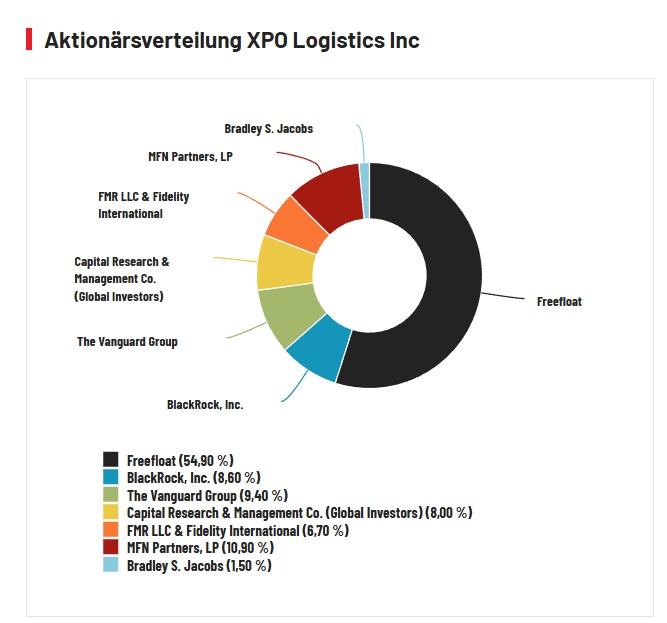

Ist 2026 ein Jahr der Transportbranche?

Nach dem guten Run im Technologie Sektor, sprechen mittlerweile immer mehr Analysten von einer Tech Korrektur. Und Sektor Rotation, hier ist die letzten Tage und Wochen schon erkennbar, dass der Pharma Sektor wieder anspringt. Deshalb habe ich euch hier schon einige meiner Favoriten vorgestellt.

Aber die letzten Tage wird immer wieder der Transport und Logistik Bereich genannt.

Unter anderem Werte wie

- UPS $UPS (+0,2 %)

- DHL $DHL (-3,51 %)

oder auch ein toller Wert wie in etwa

- $ODFL (-0,46 %) Old Dominion

werden oft genannt

Nun wissen aber einige, dass ich mich mit einem einstelligen Gewinnwachstum ungern zufrieden gebe. Deshalb bin ich gerade noch einmal in den Maschinenraum eingetaucht.

Oder eher in meinem Hinterkopf, in welchen ich noch ganz versteckt

$XPO (-0,45 %)

XPO in Erinnerung habe.

Und was habe ich bei der Betrachtung festgestellt, einen zweistelligen Gewinnwachstum.

Und auf 10 Jahres Sicht sogar einen Tenbagger, welcher sich aber im letzten Jahr im Bärenschlaf befunden hat (Konsolidierung).

Aktie

Gewinnwachstum %

KGV

PEG

2026 2027 2026 2027

Old Domin +7,07 +13,34 31,05 27,00 +2,07

DHL +5,05 +14,57 12,36 11,12 +1,11

UPS +6,59 +11,80 14,15 12,58 +6,89

XPO +47,26 +26,28 33,61 26,14 +1,18

Meine Lieben, bei solch schönen Wachstumsraten, sollten die Investoren die Aktie doch bestimmt bald aus dem Bärenschlaf erwecken .

Was ist hier eure Meinung ?

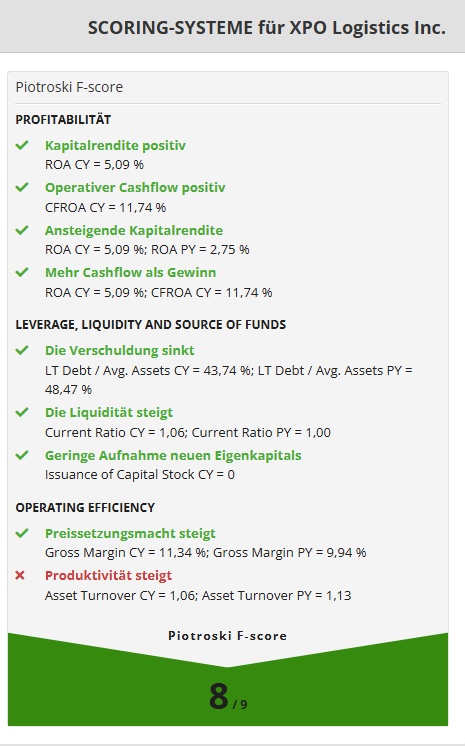

XPO, Inc. ist ein Anbieter von Frachttransportdienstleistungen. Das Unternehmen befördert Waren durch die Lieferketten seiner Kunden in Nordamerika und Europa. Das Unternehmen ist in zwei Segmenten tätig: North American Less-Than-Truckload (LTL) und European Transportation. Das nordamerikanische LTL-Segment bietet Verladern geografisch dichte und tagesgenaue inländische und grenzüberschreitende Dienstleistungen in die Vereinigten Staaten (USA) sowie nach Mexiko, Kanada und in die Karibik. Es umfasst auch die Herstellung von Anhängern. Das Segment European Transportation bietet eine Reihe von Dienstleistungen wie Lkw-Ladung, LTL, Lkw-Vermittlung, Managed Transport, letzte Meile, Spedition und multimodale Lösungen, einschließlich Kombinationen aus Straße und Schiene sowie Straße und Kurzstreckenseeverkehr. Das Unternehmen bedient einen Kundenstamm in den Bereichen Verbraucher, Handel und Industrie. Das Unternehmen bietet XPO Smart an, eine firmeneigene Suite intelligenter Tools und Analysen, die sich von Standort zu Standort selbst anpasst, um die Produktivität in allen LTL-Servicecentern zu steigern.

XPO Logisitcs - Konjunkturbelebung sorgt bei Logistik-Dienstleister für starke Aussichten!

Geschäftstreiber: XPO Logistics (XPO) hat sich im Bereich LTL (Less than Truckload)- Logistics ist im Bereich Transport- und Logistik auf dem Kernmarkt USA stark aufgestellt und ist auch in Europa vor allem in Frankreich und Großbritannien aber auch in Belgien oder der Türkei stark aufgestellt. Dank seiner Fokussierung auf das LTL-Segment, wobei hier kleinere Frachtmengen gebündelt werden, ist XPO Logisitcs ein gefragter Logistik-Partner für den Einzelhandel und Unternehmenskunden aus verschiedenen Branchen.

Marktkapitalisierung in EUR

13.76 Mrd

Gesamtanzahl Aktien in Mio.

117.38

Umsatz (Mrd)

2022 7,72

2023 7,74

2024 8,07

2025 8,11

2026 8,43

Nettogewinn (Mrd)

2022 0,67

2023 0,19

2024 0,39

2025 0,44

2026 0,53

KGV

2023 53

2024 39

2025 39

2026 32

Meistdiskutierte Wertpapiere

Top-Creator dieser Woche