+++ Aktienanalyse von Clinuvel Pharmaceutical: +++

$CUV (-2,82 %)

Pharmazie der Zukunft?

Gliederung des Beitrags:

1. Einleitung

2. Wie bin Ich auf die Aktie gestoßen?

3. Firmenanalyse inklusive Firmengeschichte

4. Finanzkennziffern

5. Wer ist investiert?

6. Aktuelle Probleme/ Chancen

7. Dividende

8. Burggrabenanalyse

9. Meine Meinung zur Aktie

1. Einleitung

Heute gibt es wieder eine kleine Aktienanalyse als Getquin Beitrag. Die heutige Analyse widmet sich einem sehr spannenden Pharmazie Unternehmen, dass gerade erst am Anfang seiner Karriere stehen könnte.

Vorab: Aus Befangenheit lege Ich hiermit offen, dass Ich in Clinuvel investiert bin. Dieser Beitrag soll nur dazu dienen, einen genaueren Einblick in das (noch) kleine Unternehmen zu bekommen.

Wie es bei meinen Aktienanalysen bisher immer der Fall war, leite Ich die Analyse mit einem kleinen Witz ein.

Arzt: "Also, Herr Meier, Sie sind ja schon wieder betrunken, habe ich ihnen nicht gesagt nur eine Flasche Bier pro Tag?"

Meier: "Ja glauben Sie eigentlich Sie sind der einzige Arzt zu dem ich gehe!"

Quelle: https://witze.net/arzt-witze

(Da Ich bei der letzten Aktienanalyse (Deutsche Post), keine Bilder/ Grafiken genutzt habe, möchte Ich diese in diesem Beitrag verwenden.)

2. Wie bin Ich auf die Aktie gestoßen?

Die wenigsten wissen, dass Ich ein Fan von Florian Homm bin. Ich lese gerne seine Bücher, da Ich fasziniert von seinem Werdegang bin, und seine analytischen Fähigkeiten schätze. (Ich bin mir bewusst, dass Florian Homm ein kleiner Crash Prophet ist :)). Durch seine Biografie „Kopf Geld Jagd“, bin Ich das erste Mal mit der Börse in Kontakt getreten, Ich war damals ein 16-jähriger Junge, der davon träumte, schnell reich zu werden, und wenig dafür zu machen. Heute bin Ich schlauer. Bereits in seiner Biografie erwähnte Homm seinen Erfolg mit dem damaligen Pennystock Clinuvel, welches sich durch ihn als aktivistischen Hedgefondmanager mehr als verzehnfacht hat. (Nicht verifiziert). Auch in anderen Büchern, und speziellen YouTube Videos widmet Homm Clinuvel besondere Betrachtung. Wenn ein legendärer Hedgefondmanager so viel von einem kleinen australischen Unternehmen hält, muss doch was dran sein – oder? Diese Frage kann man am Ende dieses Beitrages leicht beantworten.

Quellen: Buch:

· Die Prinzipien des Wohlstandes; Moritz Hessel und Florian Homm; Finanzbuchverlag

· Buch: Kopf Geld Jagd; Florian Homm

3. Firmenanalyse inklusive Firmengeschichte

Clinuvel Pharmaceutical ist ein spezialisiertes Pharmaunternehmen, welches Medikamente für genetische, metabolische (Stoffwechsel), lebensbedrohliche und allgemeine Krankheiten entwickelt. Die Medikamente werden hauptsächlich in industrialisierte Länder vermarktet. Die Geografische Verteilung des Umsatzes wird von Europa und den USA (89%) dominiert. 11% des Umsatzes kommt aus der Schweiz und anderen Ländern. Das Unternehmen wurde 1987 von Spezialforschern gegründet, die es sich zum Ziel gemacht haben, ein Medikament für EPP (Hautkrankheit) zu finden. 2006 wurden dann die ersten Studien durchgeführt, bis Europa (2014) und die USA (2019) ihre Erlaubnis zur Vermarktung des Medikamentes gaben. Im Jahr 2020 gab Clinuvel bekannt, dass ein neues Medikament (Prenumbra) in Entwicklung geht.

Auf der Internetseite der Firma wird geschrieben, dass Clinuvel ein Spezialpharmakonzern ist, dessen Ziel es ist die offenen Bedürfnisse der Patienten zu bedienen. Des Weiteren wird geschrieben, dass sich Clinuvel besonders für Krankheiten interessiert, für die es aktuell keine Alternativen gibt. Für Investoren ist diese Strategie Gold wert, denn Krankenkassen/ Privatpersonen sind gezwungen hohe Preise für ersatzlose Medikamente zu zahlen. Denn die Gesundheit ist jedem Menschen wichtig. (Keine Wertung dieser Strategie von meiner Seite.)

Quellen:

· https://www.worldofvalue.de/beitrag/clinuvel-pharmaceuticals-211210

· CLINUVEL PHARMACEUTICALS LIMITED : Aktionäre Vorstände Geschäftsführer und Unternehmensprofil | A0JEGY | AU000000CUV3 | MarketScreener

4. Finanzkennziffern

Wie Ich bereits erwähnt habe, bin Ich in Clinuvel investiert. Die Entscheidung, die Aktie zu kaufen, wurde durch die sehr gute Finanzielle Lage des Unternehmens beeinflusst. Wieso Ich so überzeugt vom Unternehmen bin, siehst du jetzt:

Bevor Ich mir ein Unternehmen in mein Depot lege, schaue Ich mir zuerst die Finanzstabilität an, also vor allem die Verschuldung etc., um sicher zu gehen, dass mein Investment nicht pleitegeht. Die Verschuldung bei Clinuvel ist gering, denn das Unternehmen hat einen Verschuldungsgrad von 14%. Zum Vergleich: Der Pharmariese John Sohn and John Sohn ist mit 145% verschuldet.

Quelle: Eigene Darstellung: Berechnet mit Daten von www.yahoo.finance.com

Auch beim Gearing glänzt Clinuvel. Die Definition von Gearing lautet wie folgt: „Das Gearing ist ein Maß für die finanzielle Hebelwirkung des Unternehmens , das den Grad zeigt, in dem die Aktivitäten eines Unternehmens durch die Mittel der Anteilseigner im Vergleich zu den Mitteln der Gläubiger finanziert werden.“ Ein gutes Gearing liegt gegen Null oder tendiert ins Negative. Bei Clinuvel Pharmaceuticals liegt das Gearing seit 4 Jahren konstant zwischen -70 bis -85. Dies zeigt, dass das Unternehmen auch in den aktuellen Zeiten liquide ist, und nicht Gefahr läuft Insolvenz anzumelden. Die meisten haben mitbekommen, dass die Leitzinsen auf der ganzen Welt angehoben werden, um die Inflation zu bekämpfen. Dementsprechend ist die Zinsdeckung bei einem Unternehmen wichtig. Mit der Berechnung der Zinsdeckung sieht man, ob ein Unternehmen seine Schulden leicht oder schwer zurückzahlen kann. Auch hier hat Clinuvel keine Probleme. Die Zinsdeckung im Jahr 2022 beläuft sich auf das 141-Fache. Zum Vergleich: Die Deutsche Post hat „nur“ eine Zinsdeckung von 13,8 (2022).

Quellen:

· https://www.investopedia.com/terms/g/gearingratio.asp

· Berechnung: Eigene Darstellung

Neben der Finanzstabilität, ist natürlich auch die Profitabilität eines Unternehmens wichtig. Anhand von Bruttogewinnmarge und Betriebsgewinnmarge erkennt man schnell, ob ein Unternehmen gut oder schlecht wirtschaftet. Beide Kennzahlen sind bei Clinuvel hervorragend. Die Bruttogewinnmarge schwankt zwischen 90% und 84% (Erhobener Zeitraum: 2020-2022). Auch die Betriebsgewinnmarge überzeugt mit einem soliden Wert von 55% (2021). Dass Clinuvel solch hohe Margen hat, lässt sich auf das Geschäftsmodell zurückführen. Denn Clinuvel muss als Pharmazieunternehmen nur für die Erforschung und Zulassung hohe Summen aufbringen. Nachdem die Medikamente von der EFSA und der FDA genehmigt worden sind, bringt der Vertrieb der Medikamente ein „passives Einkommen“. Denn Clinuvel muss nur die Medikamente in Massen produzieren und vertreiben lassen. Dadurch, dass Clinuvel für seltene Krankheiten Medikamente herstellt, wofür kein zweites Heilmittel auf dem Markt ist, haben die Krankenkassen keine andere Wahl als den Preis zu zahlen, den CUV für angemessen hält.

Die Verzinsung des eigesetzten Eigenkapitals ist auch bemerkenswert. Diese beschreibt die Rendite, die man auf sein eingesetztes Kapital erhält. (Roe). Das Roe lag 2021 bei 35% und im Jahr 2022 bei 28%.

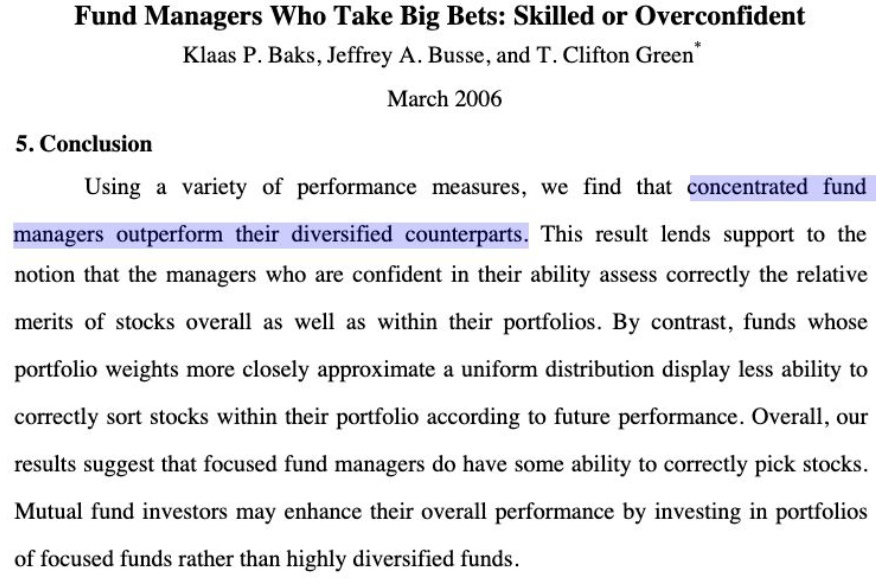

Um möglichst günstig ein Unternehmen zu kaufen, muss man auf verschiedenste Bewertungskennzahlen achten. Diese helfen anhand historischer Daten zu verstehen, ob ein Unternehmen gerade günstig zu kaufen ist.

Drei wichtige Kennzahlen sind die Ratios aus Enterprisevalue/ EBIT; EV/ EBITDA und EV/Umsatz. Wenn diese Ratios niedrig sind, und das Unternehmen keine fundamentalen Gründe für eine Abstrafung des Wertes aufweisen, kann ein niedriger Wert auf eine Kaufgelegenheit hinweisen.

Die genannten Bewertungskennzahlen fallen seit drei Jahren bei Clinuvel. Man muss wissen, dass Clinuvel ein Hype Titel war, der zu hoch gehandelt wurde. Clinuvel war bei seinem Alltimehigh eine beliebte Aktie für Shortseller, die durch die Abstrafung des Titels viel Geld verdient haben. Dadurch, dass die Kennzahlen nun auf einem fairen Wert sind, habe Ich mich dazu entschieden die Aktie zu kaufen.

Laut Prognosen soll der Kurs-Buchwert und der Cashflow der Aktie in den kommenden Jahren stabil steigen. Dies deutet darauf hin, dass die Aktie nun stetig und langsam wächst, indem CUV seine Absatzzahlen für die bereits bestehenden Medikamente erhöht, und indem Neue Medikamente auf den Markt kommen.

5. Wer ist investiert?

Kontrolle ist gut, Vertrauen ist besser! Dieses Sprichwort lässt sich auch gut auf den Aktienmarkt anwenden. CEOs haben die Kontrolle über die Firmen, in die man investiert, und dementsprechend genauere Einblicke in das Geschehen der Unternehmen. Deshalb sehe Ich es gerne, wenn der CEO positiv über die Zukunft über ein Unternehmen spricht. Besser ist es jedoch, wenn der Chef den Vertrauensbeweis mit einem Insiderkauf unterstreicht. Dies ist bei Clinuvel der Fall, denn die Hauptaktionäre sind:

1. Dr. Wolgen (CEO; 6,3%)

2. Ender 1 GmbH (5,2%)

3. Dr. Bljord (Vorsitzender von Clinuvel; 3,5%)

4. Bedcock (2,4%)

5. Vanguard (2%)

Anhand der Großaktionärsstruktur sieht man, dass der CEO und der Vorsitzende der Firma viel Geld in die Firma investiert haben. Dies ist für mich ein extrem positives Signal für die Zukunft. Zudem, schreibt Dr. Wolgen im Jahresbericht an die Aktionäre, dass diese ihm sehr wichtig sind, und er positiv gestimmt für die Zukunft der Firma ist. Er merkt auch an, dass die Shortseller nur kurzfristig Interesse an CUV haben werden, und man deswegen nicht seine Aktien verkaufen solle.

Quelle:

· CLINUVEL PHARMACEUTICALS LIMITED : Aktionäre Vorstandsmitglieder Manager und Unternehmensprofil | AU000000CUV3 | MarketScreener

· www.DATAROMA.com

· Jahresbericht (2021)

6. Aktuelle Probleme & Chancen

Um Risiken und Chancen bei Clinuvel zu verstehen, muss man sich das Geschäftsfeld der Firma genauer anschauen. Ich werden nun die Medikamente bzw. deren Verfahren genauer beleuchten. Da Ich selbst kein Fachmediziner bin, und Ich das euch auch nicht antuen möchte, versuche Ich alles einfach zu erklären.

Alle genannten Informationen sind auf Willkommen bei CLINUVEL - Clinuvel auffindbar.

1. Das DNA-Reparatur-Programm

Das Programm richtet sich gegen Hautkrebs, der durch Ultraviolette Strahlung verursacht wird, indem DNA-Schäden entstehen. Die Zielgruppe des Medikamentes SCENESEE, sind Menschen, die an Xeronderma pigmentosum leiden. Dies ist eine angeborene Krankheit, die eine DNA-Reparatur verhindert. Dies führt dazu, dass die Betroffenen die Sonne meiden müssen, da die UV-Strahlung sonst zu aggressiven Hautkrebs führt. Die Sterblichkeitsrate der Krankheit ist hoch, und die Lebenserwartung liegt bei 30 Jahren. Schätzungsweise leidet 1 Person von 450.000 Menschen in Europa an der Krankheit.

Die Lösung:

Durch Clinuvels Medikament soll die DNA-Reparaturfähigkeit gesteigert werden, und die Folgen der regelmäßigen Entfernung der Tumore lindern. Aktuell wurde das Medikament in Phase 1,2,3 erfolgreich getestet und zugelassen. Zuletzt kam die Meldung, dass nun an Jugendlichen die Wirksamkeit getestet wird. Wenn diese Studie erfolgreich verläuft, verbessert sich das Leben der Betroffenen Kinder deutlich.

„SCENESSE (Afamelanotid 16mg) ist in der Europäischen Union als Arzneimittel für seltene Leiden zur Prävention von Phototoxizität bei erwachsenen Patienten mit erythropoetischer Protoporphyrie (EPP) zugelassen. SCENESSE ist in den USA zugelassen, um die "schmerzfreie" Lichtexposition bei erwachsenen EPP-Patienten mit Phototoxizität in der Vorgeschichte zu erhöhen. Informationen zum Produkt finden Sie auf der Website von CLINUVEL unter www.clinuvel.com“

2. Arterieller ischämischer Schlaganfall

Ein Schlaganfall tritt auf, wenn wichtige Blutgefäße (transportieren Sauerstoff und Nährstoffe) durch Gerinnsel verstopft werden. Dadurch leidet das Gehirn an Sauerstoffmangel und wird geschädigt. Die aktuellen Methoden sehen vor, dass das Gerinnsel chemisch aufgelöst oder physisch entfernt werden soll. Diese Methoden sind dennoch recht ineffektiv, da die Behandlung schnell nach dem Schlaganfall geschehen muss. Da man oft nicht schnell genug behandelt wird, verläuft der Schlaganfall meist tödlich oder endet mit einer dauerhaften Behinderung. Jährlich erleiden ca. 15 Millionen Menschen einen Schlaganfall. 5,5 Millionen überleben diesen nicht. 50% der Überlebenden leiden danach unter einer dauerhaften Behinderung. Auch Demenz ist oft eine Folge von Schlaganfällen.

Die Lösung:

Clinuvel forscht derzeit an einem Medikament, das die neurologischen und muskulären Funktionen eines Schlaganfallpatienten wiederherstellen soll. Dies passiert, indem der Blutfluss zum Gehirn verbessert werden soll. Clinuvel konzentriert sich vor allem auf Patienten, die mit herkömmlichen Methoden nicht behandelt werden können, da die betroffene Stelle im Gehirn nicht erreichbar ist. Dr. Bilbao von Clinuvel erklärt es zum Ziel, dass 70-80% der Schlaganfallpatienten, die mit konventionellen Behandlungen nicht geholfen wird, von der Neuen Methode profitieren.

Das neue Medikament heißt Afamelanotid, und hat den Vorteil, als starkes antioxidatives Hormon zu wirken. Das Gehirn des Patienten wird also durch reduzierte Flüssigkeitsbildung und Wiederherstellung der Blut-Hirn-Schranke geschützt.

Ich persönlich bin über die Forschung der Ärzte bei diesem Thema extrem dankbar, und hoffe, dass diese Methode in Zukunft eingesetzt wird, und viele Menschenleben gerettet werden.

3. Lichtschutz durch Pigmentierung

Jeder sollte wissen, dass der Kontakt zwischen Haut und den UV-Strahlen der Sonne nicht gut ist. Denn durch diesen Kontakt entstehen Sonnenbrände, DNA-Schäden (Hautkrebs) und Photoaging. Menschen mit hellerer Haut (Europäer etc.) sind generell häufiger von diesen Folgen betroffen.

Die Lösung:

Clinuvel entwickelt Melatonin Medikamente, ist für Bräune der Haut zuständig, die diese Folgen reduzieren sollen. Durch implantiertes Melatonin wird es möglich ohne UV-Strahlen braun zu werden. Dadurch reagiert die Haut nicht mehr so heftig auf die UV-Strahlen. Nebeneffekt: Menschen mit weisen Stellen an der Haut wird es ermöglicht einen Ausgleich der Hautfarbe vorzunehmen.

Nun zu der Bewertung von Chancen und Risiken:

Die Chancen des Pharmazieunternehmens sind offensichtlich. Durch die erfolgreiche Zulassung der Medikamente werden neue Geldquellen gewonnen, die nebenbei Millionen Menschen retten können. Ich persönlich finde alle erprobten Methoden und Medikamente mehr als sinnvoll und fast revolutionär. Durch die Zulassung der Gesundheitsbehörden kann dann eine globale Expansion stattfinden, die das Unternehmen und die Aktionäre reich machen kann.

Die Risiken hingegen sind, dass das Unternehmen die Zulassungen nicht bekommt, und die aufgewendeten Mittel „verschwendet“ wurden. Zudem besteht das Risiko, dass Clinuvel von einem größeren Pharmaunternehmen übernommen wird. Das Unternehmen hat einen aktuellen Börsenwert von 600 Millionen.

Quellen: Pharmazeutische Technologie - Clinuvel

Für mich persönlich überwiegen die Chancen die Risiken, weshalb Ich ein Aktionär der Firma bin.

7. Die Dividende

Die aktuelle Dividendenrendite des Unternehmens beträgt 0,22% (0,04 USD). Anhand der letzten Dividenden sieht man, dass das Unternehmen die Dividende jedes Jahr gesteigert hat. Im Durchschnitt 60-70% pro Jahr. Die finanzielle Situation lässt erkennen, dass das Unternehmen locker die Dividende stemmen kann und noch deutlich Platz für Steigerung besteht. Aber Ich fühle mich mit der geringen Dividende wohl, da die Mittel lieber für zukünftige Medikamente und Research ausgegeben werden sollen.

Quelle: https://www.marketscreener.com/quote/stock/CLINUVEL-PHARMACEUTICALS

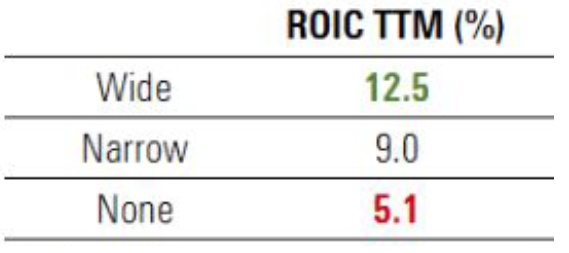

8. Burggrabenanalyse

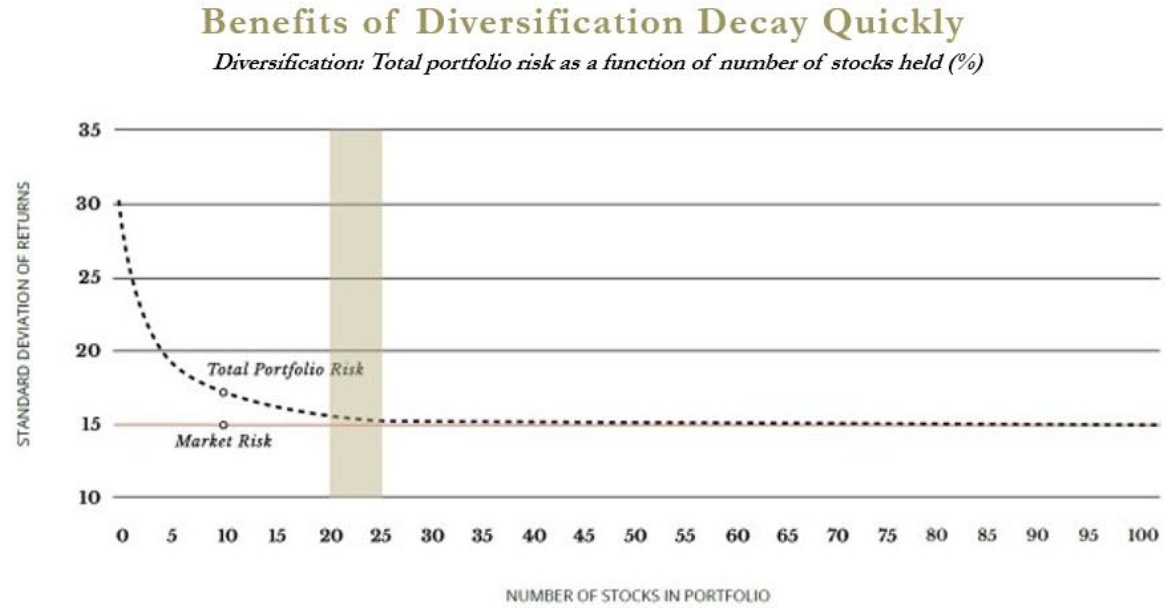

Ein Unternehmen ohne starken Burggraben ist schwach gegenüber der Konkurrenz. Deshalb muss der Burggraben eines Unternehmens geprüft werden.

1. Immaterielle Vermögenswerte

Clinuvel verfügt neben Immobilien (Forschungslaboren) noch über starke Patente. Diese patente sind einzigartig, und die Medikamente haben keine ernst zu nehmenden Konkurrenten: PREISSETZUNGSMACHT. Auch Lizenzen und Zulassungen gehören zu Clinuvel

2. Wechselkosten

Da Clinuvel hauptsächlich in den USA/Europa und Schweiz aktiv ist, verdient das Unternehmen „starke“ Währungen. Wechselkosten sind daher eher gering. (Kommen vielleicht bei der Expansion in Drittländer hinzu)

3. Netzwerkeffekt

Pharmaunternehmen wie Clinuvel haben einen starken Netzwerkeffekt, denn der Wert der Produkte steigt mit der Nachfrage. Durch Preissetzungsmacht und einer hohen Chance auf Skalierung ist die Chance hoch, dass Clinuvel von einem Netzwerkeffekt profitieren kann.

4. Kostenvorteile

Anhand der hohen Gewinnmargen sieht man, dass das Unternehmen sehr profitabel ist. Diese Gewinnmargen sind leicht skalierbar und wachsen mit der Produktion. Die Chance, dass viele Pharmaunternehmen in der Zukunft in die gleichen Methoden investieren, um ein eigenes Produkt herzustellen ist gering, da sonst die Gewinnmargen beider Seiten sehr gemindert werden.

5. Gutes Management

Der Punkt: Wer ist investiert, zeigt deutlich, dass das Unternehmensmanagement sehr kompetent ist, und starkes Vertrauen in die Firma haben. Zudem ist der CEO weiter bestrebt die Medikamentenpalette des Unternehmens zu erweitern. Meiner Meinung nach ist das Management sehr gut!

6. Geografische Unterschiede

Australische Firmen haben keine Nachteile gegenüber Europäischen/ amerikanischen Unternehmen.

7. Minimale effiziente Größe

Hier punktet der Platzhirsch Clinuvel, da wenig Konkurrenten im Segment: Melatonin, Schlaganfall Medikamente und DNA-Reparatur-Programm vorhanden sind. Die Menschen sind auf diese Medikamente angewiesen, und ihnen ist es egal woher es kommt – es muss wirken.

8. Abhängigkeit von Lieferanten

Clinuvel lässt die Medikamente für sich bei Unternehmen herstellen. Falls ein Zulieferer nicht liefern/ produzieren kann, wird ein anderer gefunden (Zeitverlust). Aber keine direkte Abhängigkeit. Gesicherte Produkte durch Patente.

Zuletzt eine Einordnung von mir. Ich bin fundamental und ethisch von Clinuvel überzeugt. Die Firma produziert hilfreiche Medizin und kann diese profitabel vermarkten. Ich bin investiert, und werde bei gutem Fortschritt weiter investieren. Zudem besteht die Chance, dass größere Fonds die Aktie listen können. Das aktuelle Problem ist, dass große Fonds wie BlackRock oder Vanguard nur minimal in Clinuvel investieren dürfen, da sonst Kursmanipulation entstehen könnte. Die genaue Marktkapitalisierung, bei der große Vermögensverwaltungen erlaubt wird in großen Mengen zu investieren weiß ich nicht, aber Ich vermute sie auf mehr als 1,5 Milliarden.

Ich sehe Clinuvel in der Zukunft gut aufgehoben und bin glücklicher Aktionär :)

Und wie immer:

WICHTIG: Wie bei der letzten Analyse, BITTE gebt mir ein konstruktives Feedback. Infos, die euch fehlen, oder Verbesserungsvorschläge werden sehr gerne gesehen. Und noch ein dickes Danke für die vielen positiven Feedbacks bei der Analyse der Deutschen Post. Schlage gerne eine Firma in den Kommentaren vor, die Ich als nächste analysieren soll.

In diesem Sinne euch noch ein erholsames Wochenende.

Bildquellen: www.clinuvel.com