Neue Position!

Enghouse Systems

Price

Diskussion über ENGH

Beiträge

2Investmentphilosophie, "Diversifikation" und Dividenden

Hallo zusammen, da dies mein erster etwas größerer Post ist würde ich mich generell sehr über konstruktives Feedback freuen.

Zunächst etwas About Me

Ich werde in einem Monat 22 und bin aktiv an der Börse seit nun gut 2 Jahren. Nach vielem hin und her, kann ich fast behaupten ich hätte jede Strategie schon einmal angetestet - so richtig wohl habe ich mich aber nie gefühlt. Aus Fehlern lernt man, und davon habe ich viele gemacht.

Was ich aber auch gemacht habe ist, mich unzählig viele Stunden, Tage und Wochen mit Büchern, Videos, Shareholder Briefen und Internetrecherchen beschäftigt zu haben. Besonders fasziniert haben mich hierbei die Investmentansätze von Terry Smith und der Weg von Joseph Carlson auf Youtube.

Mein Ziel wurde mir schnell klar, ich möchte nicht tausende Unternehmen in meinem Depot haben, die ich nicht kenne, verstehe oder voll und ganz unterstütze. Ein ETF-Fokus war somit vom Tisch.

Daraufhin habe ich mir meine eigene Investmentphilosophie gebastelt, welche ich euch im folgenden vorstellen möchte.

Falls ihr mehr zu mir und meinen Zielen wissen wollt kommt vielleicht bald noch ein Beitrag mit Depotvorstellung :-)

Zuerst möchte ich euch noch erklären, warum ICH nichts von Diversifikation halte:

Weit bekannt dürfte wohl ein Zitat von Warren Buffet sein: "Diversification is protection against ignorance. It makes little sense if you know what you are doing."

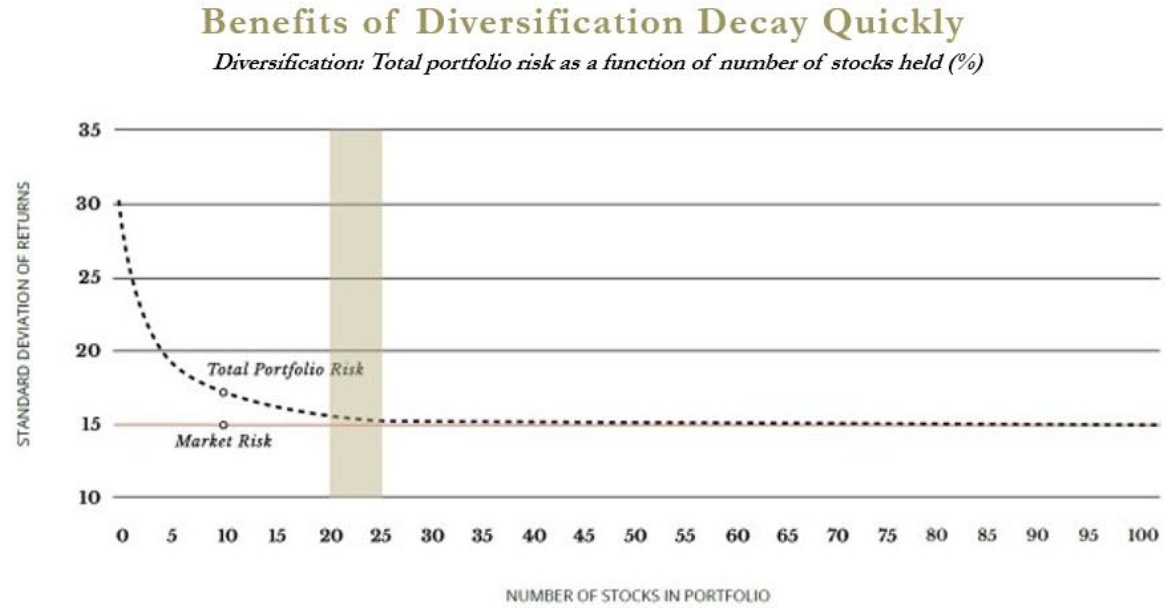

Allein ein Zitat von einem der besten Investoren der Welt dürfte jedoch nicht jeden überzeugen. Auch die Studienlage unterstützt diese Auffassung Buffets. Die Vorteile der Diversifikation nehmen sehr schnell ab und der Abstand zwischen Market Risk und Total Portfolio wird ab einer Depotgröße von 20-25 Unternehmen minimal - 25 Unternehmen geben dir alle Vorteile der Diversifikation, mehr Positionen verschlechtern nur deine Performance und deinen Überblick. (Abbildung 1)

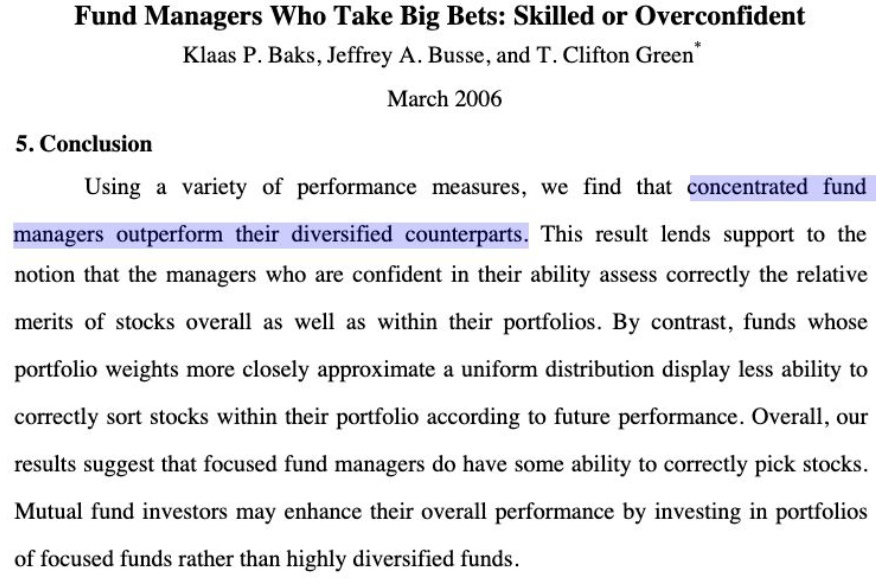

Denn Konzentration liefert bessere Performance. So liefern Fund-Manager, die ihr Wissen in wenige Unternehmen konzentrieren bessere Ergebnisse als breiter diversifizierte Manager. (Abbildung 2)

Investmentphilosophie

Ich möchte den Markt outperformen, also suche ich die besten Unternehmen. Was macht gute Unternehmen aus?

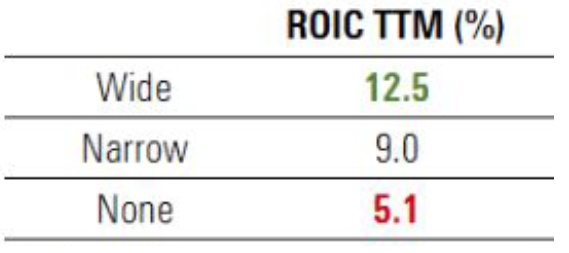

Unternehmen mit Wettbewerbsvorteilen (Moats) outperformen den Markt (Abbildung 3), und das machen sie, weil sie hohe Kapitalrenditen haben. Meine erste Kennzahl zur Bewertung der Qualität eines Unternehmens und mit einem hohen Stellenwert in meiner Unternehmensanalyse ist das ROIC (Return on Capital Invested). Ich suche Unternehmen mit mindestens 10% ROIC. (Abbildung 4) Des weiteren möchte ich hohe ROCE (Return on capital employed) und hohe ROA (Return on Assets) Zahlen.

Dadurch fallen direkt einige Unternehmen und auch ganze Sektoren weg, nämlich genau diejenigen, in die es sich eh nicht lohnt zu investieren. Warum ist das so?

Es gibt Sektoren die historisch den Markt outperformen (Software, Consumer, Healthcare) - auf welchen mein Fokus liegt -, und Sektoren die durchweg underperformen und in meinem Investmentansatz keine Beachtung finden (Banking, Energy, Insurance, Mining, Utilities, Airlines) - vergleicht einfach mal die Sektoren mit dem Hauptindex ;-)

Konsumgüter-, Gesundheits- und Softwareunternehmen schneiden besser ab, weil sie dauerhafte Gewinne erzielen, sodass sie auch in Zeiten des wirtschaftlichen Abschwungs rentabel bleiben. Dies ermöglicht konstant hohe Kapitalrenditen zu erzielen.

Als nächstes wird ein Blick auf die Marge gelegt, hier möchte ich hohe Gross Margins >60%, die auch ein guter Indikator für einen Wettbewerbsvorteil sind und eine hohe Profit Margin, die ein Indikator für die Effizienz der Wertschöpfung eines Unternehmen ist. Die wichtigste Marge für die Bewertung der Profitabilität ist jedoch die FCF-Margin.

Der Fokus eines Unternehmens sollte maximal auf Free Cash Flow liegen, wir sollten in Unternehmen investieren die so profitabel wie möglich sind. Langfristig folgt der Aktienkurs dem Fcf/Share.

Darüber hinaus möchte ich keine Schulden, jedes Unternehmen mit Debt/EBITDA > 3 fliegt direkt raus, bevorzugt alles kleiner 2.

In Puncto Wachstum schaue ich auf stabiles und gutes EPS und Revenue Wachstum, den höchsten Stellenwert hat hier aber auch das FCF Wachstum.

Für jede bisherige Kennzahl gilt, je höher desto besser.

Meine Mindest-Richtwerte der wichtigsten Kennzahlen:

- ROIC > 15%, ROCE > 15-0%

- Gross Margin > 60%

- Profit Margin > 20%

- FCF Margin > 20%

- Debt / EBITDA < 3, bevorzugt < 1

- FCF 5Y CAGR > 10-15%

(Nicht jedes meiner Unternehmen erfüllt immer jede Kennzahl, ich habe aber meinen eigenen Score gebastelt bei dem eine Mindestpunktzahl erreicht werden muss und nach Punktzahl die "Conviction" zu einem Unternehmen festgelegt.)

Buy & Hold und long-term investing outperforms

Solange ein Unternehmen sein Kapital weiterhin zu hohen Renditen reinvestiert gibt es keinen Grund zu verkaufen. (Abbildung 5)

Was ist eigentlich mit Dividenden?

Manche meiner Unternehmen zahlen eine Dividende, andere wiederum nicht - ich lege keinen hohen Stellenwert auf Dividenden, und werde auf keinen Fall schlechte Unternehmen in mein Depot legen nur um in einem bestimmten Monat eine Auszahlung zu erhalten ;) Ausschüttungen sollten minimiert werden, wenn Kapital zu hohen Renditen reinvestiert werden kann. In meinem jungen Alter und mit einem langfristigen Anlagehorizont sollte mMn der Fokus auf Rendite liegen, im Alter werde ich auch auf Dividenden umschichten ;)

Das wichtigste zum Schluss: Investiert in profitable Unternehmen die ihr VERSTEHT

Ein paar abschließende Tipps:

- Rennt keinen Trends hinterher, sie vergehen

- Lasst euch nicht durch Dividenden verblenden

- Interessiert euch nicht für die Makroökonomie, investiert in Unternehmen - nicht in Zyklen

- Markettiming ist unmöglich

- Sucht euch etablierte Unternehmen und keine One-Hit-Wonders

- BUY GOOD COMPANIES - DON´T OVERPAY - DO NOTHING (Terry Smith)

Mein aktuelles investable Universe:

$ADBE (-0,51 %)

$NVO (+3,01 %)

$CUV (-1,22 %)

$CDNS (-0,03 %)

$ASML (+4,35 %)

$VRTX (+7,9 %)

$V (-0,53 %)

$MA (-1,06 %)

$MSFT (-0,07 %)

$QLYS (-2,68 %)

$MKTX (-0,72 %)

$KLAC (+5,05 %)

$GOOGL (+2,31 %)

$REG1V (+1,05 %)

$TNE (+0 %)

$ENX (+0,18 %)

$EW (+2,75 %)

$VRSN (-0,76 %)

$FICO (-2,48 %)

$FTNT (+0,08 %)

$NEM (+0,68 %)

$MONC (+0,35 %)

$CSU (+0,27 %)

$6861 (-2,18 %)

$ENGH (+0 %)

$MC (+0,44 %)

$AAPL (+0,7 %)

$6857 (+1,69 %)

$7741 (-6,36 %)

$PAYX (-2,86 %)

$MTD (+3,05 %)

$TXN (+1,83 %)

$OR (-0,81 %)

$ZTS (+0,59 %) (Unternehmen die ich beobachte, im Depot habe ich davon nur 8.)

Das war es erstmal von mir. Lasst mir gerne etwas Feedback dar und teilt den Beitrag wenn er euch gefällt :-)

Was würdet ihr gerne als nächstes von mir hören? Mehr zu Free Cash Flow? Depotvorstellung? Unternehmenvorstellung? Mein etwas anderer Valuation-Ansatz, weit weg von P/E?

Einige der Abbildungen sind von einem etwas kleineren Fund ("Long Equity Investing" auf Twitter - kann ich euch nur ans Herz legen) oder von Terry Smiths Shareholder Letter.

Keine Anlageberatung

+ 1

Meistdiskutierte Wertpapiere

Top-Creator dieser Woche