Hallo Zusammen,

nach meinem Extrapost zum Thema #krypto , gibt es heute eine Fortsetzung.

Der Text ist lang. Aber mich gibt es nur in Lang.

Zunächst eine kurze Zusammenfassung.

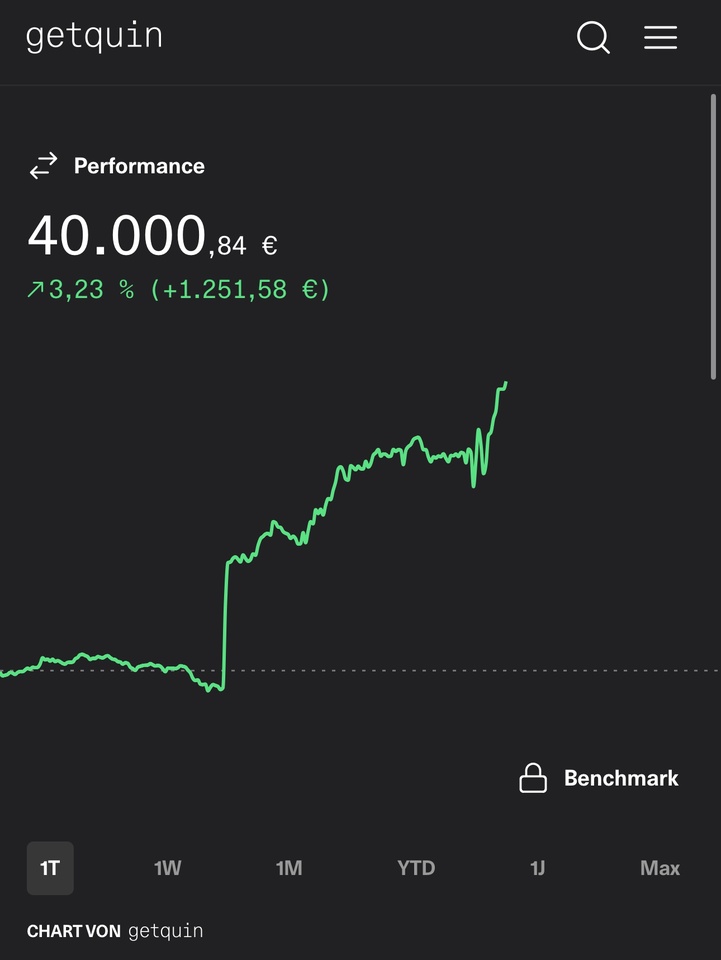

Ich werde im aktuell laufenden Bullenmarkt alle meine Kryptobestände nach Plan schrittweise verkaufen und die Erlöse in ausschüttende Aktien (oder vielleicht sogar ETFs) auf einem gesonderten Depot investieren, um im kommenden Bärenmarkt mithilfe der Ausschüttungen schrittweise wieder neue Bestände zu akkumulieren.

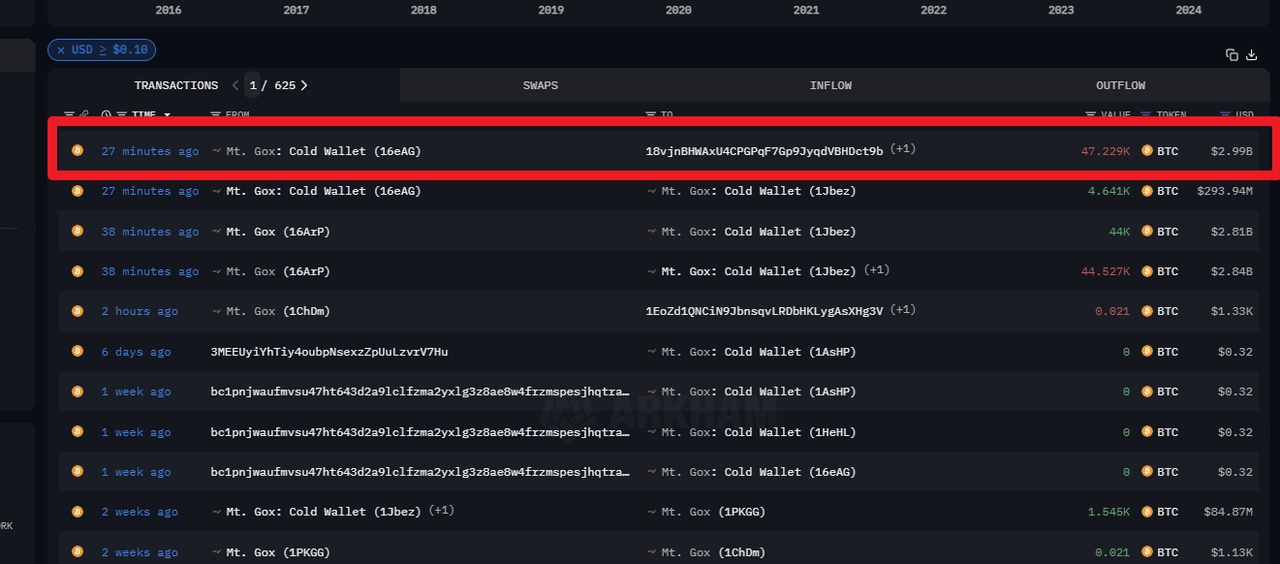

Der Grund, warum ich diesen Weg gehe ist, dass mit Ausnahme von $SOL (-4,3 %) alle meine Bestände steuerfrei sind, da die Haltefristen abgelaufen sind und ich damit den gesamtem Profit für mich arbeiten lassen kann. Ein Umparken in Stable Coins kommt für mich nicht in Frage. Ich spiele diese Strategie, da ich einen Zusammenhang zwischen den Schuldenzyklus und den Kryptozyklus sehe, die wie im unten stehenden Beitrag meiner Meinung nach im Zusammenhang stehen. Meine Begründungen bzw. Annahmen dazu könnt ihr gerne noch mal nachlesen.

Bitte beachtet, dass dies hier keine Anlageberatung oder -empfehlung ist. Ich habe lediglich am heutigen Sonntag Nachmittag die Glaskugel aus dem Schrank heraus geholt und probiere mich im Wahrsagen. Mit Sicherheit werde ich irgendwo falsch liegen.

Im heutigen zweiten Teil gehe ich auf die Preisausstiegsziele der Altcoins und weitere Gedanken ein. Meine Kryptos teile ich in vier Gruppen ein.

Gruppe 1: "Die Großen"

Preisausstiegszeile für ETH

$ETH (-4,23 %) ist für mich einer der wenigen Coins, der noch ein höheres ATH schaffen kann als der große Anführer $BTC (-2,96 %) . Allerdings sehen wir deutlich, dass ETH bisher gegen BTC unterperformt, mit Tendenz nach unten. Deswegen traue ich diesem das Ziel einiger von $10K nicht zu. Bei BTC habe ich einen Multiplikator von 7-8x vom letzten Bärenmarkt zum jetzigen Bullenmarkt gesehen, hier bei ETH sehe ich weniger, da er schlechter perfomt. Vom letzten ATL bis zum Top im Februar haben wir grob einen 3,8x Anstieg. Jetzt sind wir noch unter dem Februarhoch. Deswegen denke ich, dass bei 4x (bis wirklich allerhöchstens 5x) Schluss ist. Daraus folgend habe ich mir die Ausstiegsniveaus 3,8K, 4K, 4,2K und 4,4K gesetzt. Damit sind wir zwar unter dem letzten ATH, aber wie gesagt, ich traue dem Coin einfach nicht mehr zu, da er gegen BTC dauernd zu verlieren scheint. Was gegen meine These spricht, ist ETHs Dominanz in dem, wofür es vorgesehen ist und eine mögliche Zukunft durch Staking.

Preisausstiegszeile für SOL

$SOL (-4,3 %) hat schon jetzt hervorragend bewiesen, dass er scheinbar den Kryptoinvestor überzeugt. In diesem Coin habe ich die Überreste meiner gefühlt unendlichen Verlust aus dem $DFI (-4,05 %) / DUSD Debakel geparkt, in der Hoffnung, dass Solana mir mit dessen Performance noch irgendwie einen Teil wieder heraus holen kann. Sicherlich nicht alles, aber ein bisschen. Und das geht bisher durchaus gut auf. Ich stehe zu 40% im Plus und erwarte mir hier noch mehr. Solana ist der einzigste Coin, den ich habe, der außerdem schon das alte ATH überschritten hatte, deswegen traue ich diesem im Bullenmarkt auch ein höheres Niveau zu. Allerdings klappt meine Berechnungsmethode (wie auch bei folgenden Coins) bei diesem nicht. Deswegen muss ich hier Niveaus nach Bauchgefühl wählen und habe diese auf $350/400/450 und 500 gesetzt. Sicherlich kann der Coin noch weiter steigen, aber mir fehlt hier einfach die Fähigkeit ein Niveau irgendwie rechnerisch herzuleiten.

Gruppe 2: "Die Überreste vom Liquidity Mining"

Preisausstiegszeile für BCH

Ja, in meinem Portfolio findet sich auch $BCH (-2,36 %) wieder. Das war einer der beiden Coins mit denen ich damals bei CakeDefi Erfahrungen im Liquidity Mining gesammelt habe. Mit kleinem Geld, dass dann durch den Ausstieg aus dem LM-Pool noch weniger wurde (dafür gab's noch wertlosere DFI). Im Frühling war ich sehr beeindruckt, als dieser Coin sich zu den $700 gekämpft hat. Bei dem Blick auf dem Gesamtchart sehen wir, dass die ATHs immer kleiner geworden sind. Das wird auch dieses mal der Fall sein. Zuerst knapp 3,9K, dann 1,5K. Also immerhin weniger als die Hälfte im Anstieg. Und so etwas erwarte ich auch wieder. Die Hälfte wären dann ja nur knapp über dem März-Hoch. Darum positioniere ich mich hier bei 650, 700 und 750. Vielleicht bin ich auch froh den Mist loszuwerden und werfe alle auf einmal aus dem Portfolio heraus. Damals war ich vom LM überzeugt, als ich es auch vom DFI Ökosystem war. Heute ist das für mich nur noch wertloser Schrott, der auf jeden Fall raus fliegt. Das Gute ist, dass der Coin von mir im Bärenmarkt in mehreren Tranchen gekauft und ins LM gegeben wurde, meine Performance ist jetzt schon bei +280% (seit "Rückholung von Cake").

Preisausstiegszeile für LTC

Und wie hießt der andere Coin, der auch nichts mehr taugt und unter der selben Krankheit leidet wie BCH? Natürlich der $LTC (-1,53 %) . Beide mal Hardforkes gewesen. Nur im Gegenteil zu BCH hat dieser für mich garnicht performt. Nur +4% (seit Rückholung von Cake gemessen, das mit dem davor zu ermitteln ist mir zu kompliziert wegen den damaligen täglichen Rewards). LTC hat zwar noch mal ein höheres Top hingelegt, aber das passiert jetzt nicht wieder. Da bin ich mir sicher. Ich sehe nicht mal die 200 USD. Bei spätestens 150 bin ich raus und hier werfe ich gleich alles auf dem Markt. Schließlich hat sich der Coin in diesem Jahr seit dem August Low bereits verdoppelt und soviel Luft ist das sicher nicht mehr im Ballon.

Gruppe 3: "Für mich überzeugende Use-Cases"

Preisausstiegszeile für LINK

$LINK (-3,98 %) war ein Projekt, dass mich damals von seinem Use-Case überzeugt hat. In Zeiten, in denen ich noch bei Krypto an Use-Cases geglaubt habe und bevor ich den Kryptozyklus gelernt und verstanden habe und bevor mir klar wurde, dass Krypto (trotz Vorteile) ein Nullsummenspiel ist. Link habe ich mit dem nächsten Coin, den ich gleich aufzähle zu ca. USD 10 gekauft. Später ging es weiter bergab und ich habe noch einmal nachgelegt. Dieser ist bei mir mit +95% umgrünen Bereich. Heute also erfreut mich das. Schauen wir auf das Maximalchart haben wir bisher ein Zyklus ATH vorzuweisen. Also klappt meine Methode auch hier nicht. Ich bin mir aber sicher, dass wir nicht an das alte kommen werden, oder redet noch irgendwer über diesen Coin? Bei 20, 22 und 24 USD geht es raus für mich.

Preisausstiegszeile für UNI

In $UNI (-3,72 %) bin ich zeitgleich rein wie bei $LINK (-3,98 %) , im Frühjahr 2022 und habe auch in den selben Rhythmen nachgelegt. Hier hat mir damals auch der Use-Case gefallen. Eine dezentrale Börse. Ich fand das damals sehr interessant, wie das Ganze mit den Liquidity Pools funktioniert und irgendwo finde ich es heut noch. Aber dennoch, auch dieser Coin wird aus meinem Depot heraus fliegen. Hier ist meine Performance etwas schlechter als bei Chainlink, nur +40%. Und der Blick auf das Gesamtchart gibt mir auch nur die Möglichkeit zu schätzen Ich orientiere mich am vorherigen, und skaliere nach unten. Bei 16, 18 und 20 USD wird liquidiert.

Gruppe 4: "Warum auch immer..."

Preisausstiegszeile für DOT

Ich kann mich einfach nicht mehr erinnern, warum ich mir $DOT (-1,18 %) gekauft habe. Selbes gilt für das einmalige nachlegen. Auch hier plane ich bei $20 herauszugehen. Hier habe ich noch weniger investiert, von daher alles mit einmal raus. Bisherige Performance +40%.

Preisausstiegszeile für MATIC/POL

$MATIC (-2,51 %) habe ich mit Polkadot zusammen gekauft und nachgelegt und erinnere mich auch hier nicht an meine Intention zum Einstieg, glaube aber dass ich denke, dass ich mir hier den Ritt auf der Welle versprochen habe. Hier will bei $1 heraus kommen. Alles auf einmal. Meine Performance ist hier nachwievor negativ mit -50%.

Weitere Gedanken und Zusatz

Wer bis hier gelesen hat, hat erkannt, dass ich eine Wandlung in meiner Kryptoreise vollzogen habe. Habe ich anfangs nur auf die zwei großen gesetzt, kam danach die DeFi-Welt für mich dazu, zugleich überzeugten mich zwei Use-Cases und zuletzt habe ich einfach mal zwei gekauft, in der Hoffnung, sie würden steigen (zum Glück nur mit kleinem Spielgeld).

Als ich damals in CakeDefi engagiert war und mich im Staking und Liquidity Mining versucht habe, wollte ich einfach Cashflow. Der Gedanke wohnt Immer noch in mir, aber ich will das lieber in der FIAT-Währung. Es macht es einfach viel einfacher mit der Steuer. Abgeltungssteuer und fertig ist, einfacherer gehts es nicht. Auch habe ich bei Cake mit dem Borrow das Hebeln kennen gelernt. War eine tolle Geschichte, als man noch gemintete DUSD sofort in DFI tauschen konnte, um diese gleich wieder zu Hebeln oder ins LM mit BCH und LTC geben konnte. Doch das Warnzeichen habe ich nicht gesehen, als erst die Möglichkeit des sofortigen Tauschs weg viel und dann die Stabilization-Fee kam. Hier hätte ich schon raus sein müssen, das Lehrgeld habe ich quasi gezahlt. Noch einmal mache ich so etwas nicht. Was bleibt ist aber, dass ich Cashflow zum freien reinvestieren will und mich in Zeiten mit noch niedrigeren Zins mal an einem kleinen Wertpapierkredit versuchen will.

Auch siehst du, dass ich an Use-Cases geglaubt habe, heute halte ich davon garnichts mehr. Noch besser, ich nutze diese Use-Cases aus um hier Profite zu machen. Deswegen die letzte Investition in Solana mit den Cake-Restern (und auch mit Pfandgeld von gefundenen Pfandflaschen). Ich glaube daran, dass es andere gibt, die eine Zukunft in Solana sehen und steige deswegen ein, um die Exit-Liquidität, die die Neueinsteiger mitbringen, mitzunehmen.

Für mich gilt jetzt nur der Glaube an den Kryptozyklus, gepaart mit dem Schuldenzyklus. Lies hierzu gerne noch einmal den ersten Beitrag, wo ich meine Annahmen aufstelle.

Letzlich ist meine Reise mit Aktien und ETFs viel spannender und noch komplexer. Darauf liegt mein Hauptaugenmerk. BTC ist für mich als Beimischung, das restliche Krypto erst recht nur Mist. Natürlich sieht das durch die Brille eines Menschen, der in Afrika lebt und kein Bankkonto bekommen kann ganz anders aus.

Und jetzt wünsche ich uns allen gute Kurse, damit auch ihr Gewinne mitnehmen könnt.