Nachdem ich von @DonkeyInvestor belehrt worden bin, wie man sein Portfolio auf getquin vernünftig vorstellt, um wiederum ein vernünftiges Feedback erhalten zu können, starte ich hiermit einen Versuch, mein Musterdepot vorzustellen, auf welches ich langfristig hinarbeiten möchte.

Mein aktuelles Depot hatte ich ja letztens schon gepostet, das hier vorgestellte Musterdepot ist eine Art Wunschvorstellung, wie mein Portfolio langfristig aussehen sollte/könnte.

Mein Anlagehorizont und meine Ziele:

Ich bin 22 Jahre alt und studiere Wirtschaftswissenschaften, bis zu meiner gesetzlichen Rente sind also noch viele Jahre Zeit. Mein Ziel ist es jedoch, etwas früher in Rente zu gehen undzwar dann, wenn ich von meinem Portfolio leben kann, ohne dessen Wert dadurch jährlich zu verkleinern.

Meine Anlagestrategie:

Ich habe mich für eine Buy&Hold-Strategie entschieden mit zwei ETFs, als festen Kern meines Depots, einige Einzelaktien von denen ich langfristig überzeugt bin und einer kleinen Krypto-Beimischung.

Die ETFs:

ETF Nr. 1: $IS3R (-0,28 %)

ETF Nr. 2: $216361 (-0,14 %)

Meine Einzelaktien/Themen-ETFs:

45 Einzelpositionen mit je 1% Gewichtung, siehe Muster-Portfolio.

Meine Kryptos:

Ca. 5 bis max. 10% Krypto-Gewichtung.

Davon 50% $BTC (+0,47 %) , 25% $ETH (+0,16 %) , 25% $SOL (-0,22 %)

Warum diese Anlagestrategie?

Ich habe mit wirtschaftlichen Kennzahlen noch nicht ausreichend viel Erfahrung und tue mir schwer damit, zu bewerten, wie eine interessante Aktie zum aktuellen Zeitpunkt bewertet ist.Auch deswegen habe ich mich für eine Buy&Hold-Strategie entschieden mit den zwei ETFs, als festen Kern meines Depots, einige Einzelaktien von denen ich langfristig überzeugt bin.

Zu den ETFs:

Ich möchte beide ETFs mit jeweils 25% gewichten und bespare deshalb beide bereits regelmäßig.

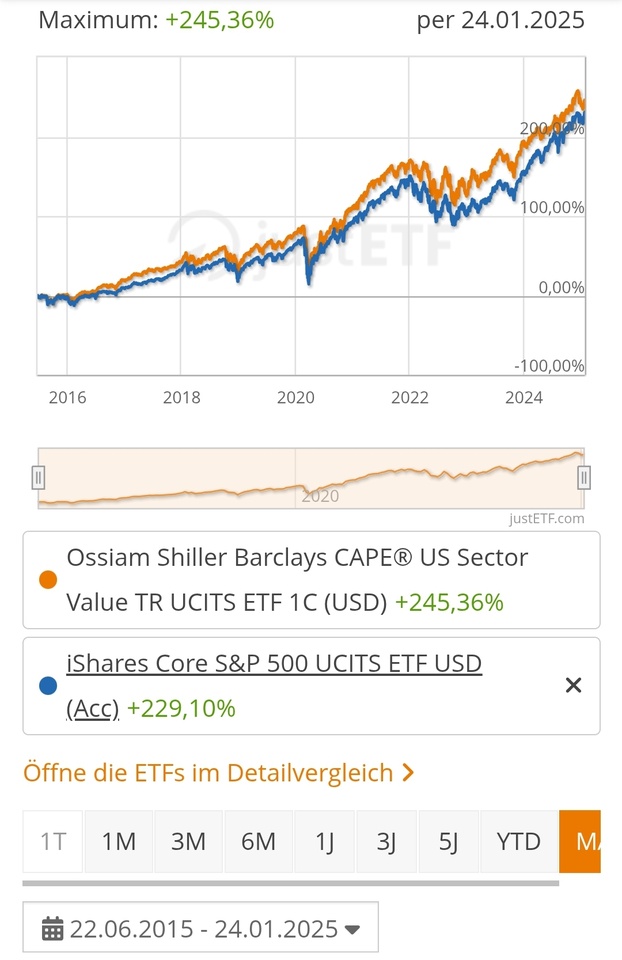

ETF Nr. 1: MSCI World Momentum ETF

Dieser ETF unterscheidet sich in der Hinsicht vom normalen MSCI World, als dass er Aktien mit aktuellem Kursmomentum übergewichtet, was sich in den letzten Jahren als überlegene Strategie herausgestellt hat. Mit diesem ETF habe ich langfristig immer die Gewinner der aktuellen Entwicklungen dieser sich so schnell verändernden Welt im Depot.

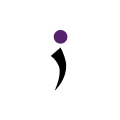

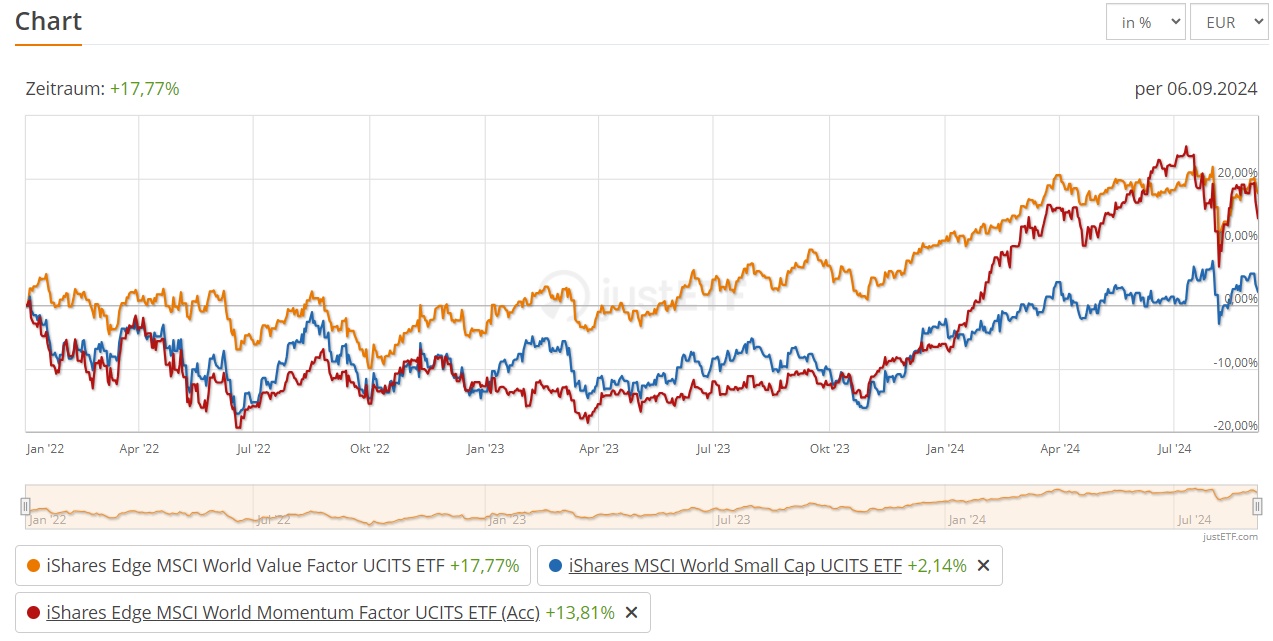

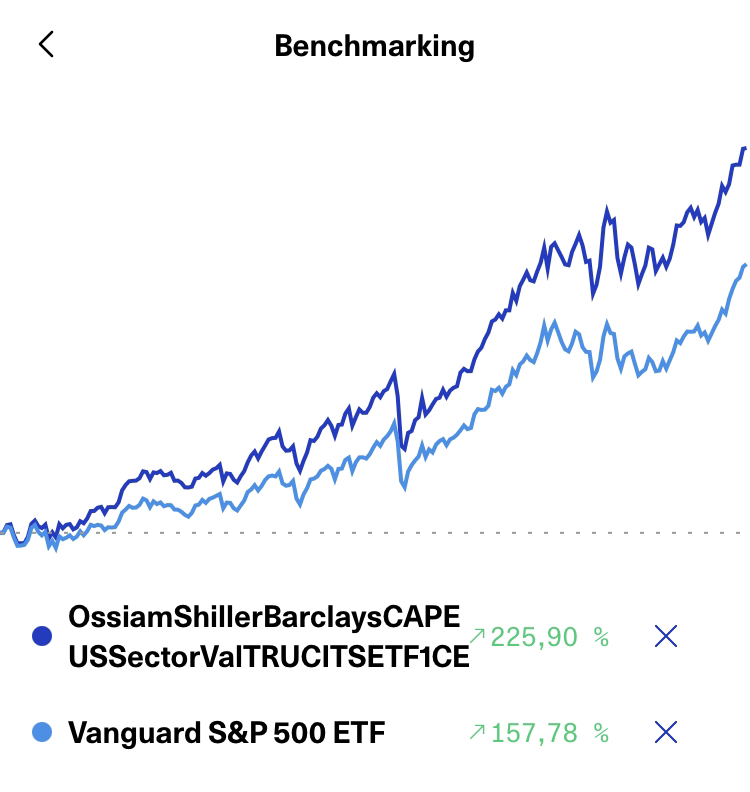

ETF Nr. 2: Ossiam Shiller ETF

Dieser ETF bietet für mich eine schöne Ergänzung zum Momentum Factor ETF, da er etwas antizyklischer investiert. Der ETF wählt aus dem S&P 500 die fünf Sektoren mit dem niedrigsten relativen CAPE (Cyclically Adjusted Price Earnings) aus. Der relative CAPE -Koeffizient bewertet die relative Kostspieligkeit eines Sektors unter Zugrundelegung seiner aktuellen und langfristigen historischen Preise und Erträge. Dann rechnet die Methode den Sektor mit der niedrigsten Preisdynamik über einen Zeitraum von 12 Monaten aus, d.h. den Sektor mit der schlechtesten Performance im Betrachtungszeitraum. Jeder der verbleibenden vier Sektoren erhält die gleiche Gewichtung (25%) und die Bestandteile des Anlageuniversums werden monatlich neu ausgerichtet. Kurzgefasst: Man investiert hiermit eher antizyklisch, man greift durch das Auslassen des schlechtesten Sektors aber auch nicht ins fallende Messer.

Zu meinen Einzelaktien/Themen-ETFs:

Wie bereits gesagt bin ich noch nicht erfahren darin zu beurteilen, ob eine Aktie momentan fair bewertet ist oder nicht. Ich möchte auch keine Unternehmen im Depot haben, bei denen ich alle zwei Wochen nachrecherchieren muss, ob das Geschäftsmodell in naher Zukunft noch gebraucht wird oder nicht. Ganz auf Einzelaktien verzichten möchte ich aber auch nicht, da mir ein reines ETF-Depot wohl einfach keine Freude machen würde. Meine Lösung sieht also folgendermaßen aus:

Ich nehme buy&hold-konforme Einzelaktien ins Depot, bei denen ich einfach langfristig vom Geschäftsmodell überzeugt bin.

Hierfür würde ich diese 45 Einzelpositionen nehmen (inklusive der 3 Themen-ETFs) und alle mit ca. 1% gewichten (Gewichtung einzelner Unternehmen in den ETFs mal ausgeblendet). Kauft man Aktien, um diese über 20 Jahre lang zu halten, spielt die aktuelle Bewertung eine etwas untergeordnetere Rolle. Auch kräftigere Korrekturen sind hier kein Weltuntergang, sondern bieten eher schöne Chancen für Nachkäufe.

Aktien, die in meinem aktuellen Depot, aber nicht im Musterdepot sind, sind folgende:

Ich werde diese Aktien natürlich nicht alle sofort verkaufen, ich bin hier einfach nur der Meinung, dass sie für meine langfristige Strategie eher ungeeignet sind, auch wenn ich bei einigen in naher Zukunft noch schönes Potential sehe…

Ein paar von denen habe ich damals einfach blind ins Depot geholt ohne mich wirklich ausführlich mit dem jeweiligen Unternehmen beschäftigt zu haben. Ich werde mir noch einmal (auch unter Berücksichtigung eurer Kommentare) in Ruhe Gedanken machen, ob ich diese Aktien behalten möchte oder nicht und wann ich sie ggf. verkaufe.

-. Ein paar der 45 Positionen aus dem Musterdepot sind sicherlich keine klassischen Buy&Hold-Unternehmen, zum Beispiel Tesla, BYD, Intuitive Surgical, MercadoLibre etc., es sind aber Unternehmen von denen ich persönlich langfristig überzeugt bin und bei denen ich davon ausgehe, dass sie sich langfristig sehr schön entwickeln werden.

-. Mit ist bewusst, dass die GAFAM-Werte die ich als Einzelpositionen alle im Depot habe, auch stark in den ETFs gewichtet sind, das ist auch so gewollt, da ich diese Unternehmen so enorm stark finde, dass ich kein Problem damit habe, wenn sie ingesamt so mit ca. 3-4% gewichtet sind durch Einzelposition und ETFs.

-. Der hohe US-Anteil hat mich lange gestört, aber ich finde mich immer mehr damit ab. Viele der Unternehmen im Musterdepot machen ihre Umsätze ja eh weltweit.

Zu meinen Kryptos:

Ich möchte Kryptos nicht hoch gewichten, da es eben ein sehr hohes Risiko birgt. Ich habe mich auf 5% Gewichtung festgelegt. Übersteigt die Gewichtung 10%, halbiere ich wieder und stecke die Gewinne in Aktien. Fällt die Gewichtung auf unter 5% kaufe ich aber gerne nach, da Kryptos natürlich auch tolle Performancechancen bieten und sich durch die hohe Volatilität auch immer wieder Kaufchancen ergeben.

Mein Ausblick:

Ich werde die beiden ETFs weiter besparen und schauen, dass ich mir langfristig 45 Einzelpositionen ins Depot hole, bei denen ich entspannt bin und auch mit einer schönen Entwicklung rechne. Stand jetzt sind das die 45 Positionen aus dem Musterdepot.

Worauf ich bewusst verzichte:

-. Ich bin kein Freund von Dividenden. Wenn auch die psychologischen Vorteile nicht unterbewertet werden sollten, gibt es einfach viele Gründe warum ein Fokus auf Dividenden als junger Anleger nicht viel Sinn ergibt. Ich möchte schöne Kursgewinne, die nicht durch hohe Dividenden ausgebremst werden. Daher werdet ihr bei mir keine Tabak- oder Öl-Aktien finden.

In der Entnahmephase werde ich dann ja trotzdem vernünftig Dividenden erhalten, da ich ja einige Dividendenwachstumstitel im Depot habe, was sich nach einigen Jahren denke ich schon bemerkbar machen wird. Dazu möchte ich meine Rente dann gerne einfach durch Teilverkäufe finanzieren.

-. Auch auf stabilisierende Faktoren wie Gold verzichte ich bewusst. Ist bei einem so langen Anlagehorizont wie meinem entbehrlich und kostet langfristig einfach Rendite.

Ich hoffe die Darstellung meiner Strategie ist verständlich formuliert, über ein sachliches wie ausführliches Feedback eurerseits würde ich mich extrem freuen und auch Kritik werde ich mir zu Herzen nehmen.

Vielen Dank im Voraus!🙏🏼