...und stellt sich damit in's Mittelfeld der einzel Positionen und bei weiterem Ausbau kommt als nächstes das obere Tabellendrittel der Einzelpositionen in Sicht 😘

Soviel zum Thema "gemeinsam mehr erreichen" @Tenbagger2024 💪🏻

Beiträge

16...und stellt sich damit in's Mittelfeld der einzel Positionen und bei weiterem Ausbau kommt als nächstes das obere Tabellendrittel der Einzelpositionen in Sicht 😘

Soviel zum Thema "gemeinsam mehr erreichen" @Tenbagger2024 💪🏻

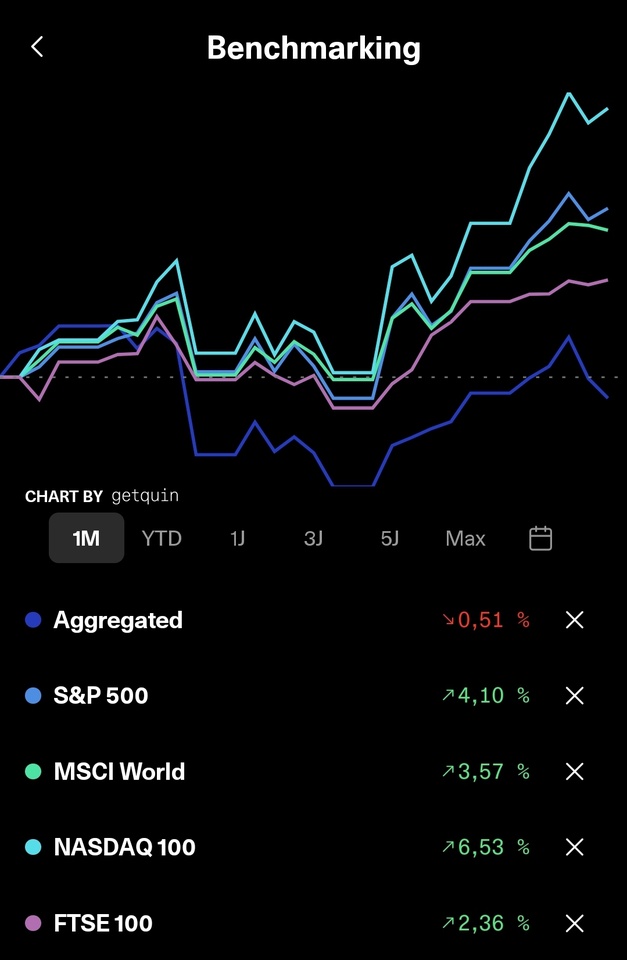

Moin Moin zusammen, hier mal nen kleinen Einblick ins Oktoberergebnis meines Portfolio und naja, es gibt auch mal gebrauchte Monate, kann ja nicht immer nur steil nach oben gehen.

Wobei ich Grundsätzlich mit allem zufrieden bin und sich das Minus im Oktober hier auch echt im sehr überschaubaren Rahmen befindet.

Wenn man das ganze auf das laufende Jahr betrachtet...

...stellt man auch schnell fest warum ich immer noch sehr zufriedenstellend in die Zukunft blicke. Mag zwar kein High Perfomer sein, aber für nen Value-Dividendenportfolio doch erstmal ausreichend um weiter darauf aufzubauen 🫠

》IRR 21,22%《

》TTWROR 61,01%《

Auch langfristig sehe ich entspannt in die Zukunft, denn...

...noch liegt es alles entspannt am oberen Ende und mal schauen was die Glaskugel ausser 🍊 zukünftig noch bereit hält 😅

Zumal das Ziel den FSA 1000/2000€ schnellstmöglich durch Dividenzahlungen zu generieren optimal erreicht wurde, schafft mir so das Potenzial Gewinne einfach laufen zu lassen und nicht auf Verkäufe angewiesen zu sein, wobei manchmal ne kleine Mitnahme und späterer Wiedereinstieg wohl auch noch öfters im Programm stehen wird...aber so tastet man sich immer weiter ran 🤫

Wie dem auch sei hat es neben Dividenden auch echt erfreuliche Nachrichten, so war die zweite Kontrolle nach meiner OP im Juni weiterhin Negativ und nächsten Monat steht die 3te an. Erste Jahr ist ja immer das kritischte und so gilt es weiter 👍🏻 drücken und durch da....

...aber bleiben wir lieber beim Thema Dividenden...

Im Oktober war die ausbeuten etwas Mager und es gab nur 64,01€ Nettodividende, was aber noch immer YTD +76,02% bedeuten 💪🏻

Dafür sieht es diesen Monat schon wieder wesentlich besser aus, naja abzgl. Der geliebten Steuer...

...damit wären wir auch schon bei den Top und Flops des Monats:

Top 3

🟢 $RIO (-0,45 %) +10,32% (+16,32%)

🟢 $FTWG (+0,13 %) +3,93% (+10,65%)

🟢 $YYYY (+0,07 %) +3,87% (+7,46%)

Flop3

🔴 $HAUTO (-0,47 %) -12,47% (+13,96%)

🔴 $MUX (-0,87 %) -6,16% (+20,82%)

🔴 $DTE (+3,08 %) -5,96% (-4,68€)

Zukäufe:

Abgänge:

》keine《

Und so geht es weiter in den November mit der schon 2x angehobenen Jahresendprognose...und uns allen noch schnell einen noch erfolgreichen November gewünscht ✌🏻

$FTWG (+0,13 %) In turbulenten Zeiten ganz angenehm, wenn ab und zu ein paar Kröten aus langweiligen Positionen reinkommen.

Ich bin heute morgen tatsächlich fast vom Stuhl gefallen, nach nur zwei Wochen ist mein Depot erfolgreich von TR zur ING umgezogen. Nach den ganzen Erfahrungsberichten hier habe ich mir schon Sorgen gemacht und hatte keine Lust auf den ganzen Mist.

Aber siehe da, es ist korrekt übermittelt worden, top👍

Zusätzlich direkt mal etwas aufgestockt um den Ablauf zu testen. Klar, die Kosten sind höher als bei den Neobrokern, doch die Sicherheit und der Support sind mir die paar Euros im Monat wert.

Der große Welt-ETF-Guide

Lesezeit: ca. 12 min

1.) EINFÜHRUNG

Wer in die Welt der Geldanlage einsteigt und mit dem investieren beginnen will wünscht sich oftmals vor allem eins: Einfachheit.

Ein weltweit diversifizierter ETF bietet genau das: eine unkomplizierte Möglichkeit kostengünstig am globalen Wirtschaftswachstum teilzuhaben, ohne sich in komplexe Anlagestrategien einzuarbeiten. Doch bei der Auswahl des passenden Welt-ETF's stehen gerade viele Anfänger vor der Frage: Welcher ist der richtige für mich?

In diesem Beitrag stelle ich euch verschiedene Möglichkeiten vor, ein diversifiziertes Welt-ETF Portfolio zu bauen. Wir beginnen im ersten Abschnitt mit der "ein ETF für Alles" Lösung, die vor allem für Anleger geeignet ist, die sich möglichst gar nicht mit dem Thema beschäftigen wollen. Diese ein-ETF-Lösungen können wie eine Spardose bespart werden und sind wohl die passivste Form der Geldanlage.

Für Anleger denen die ein-ETF-Lösung zu langweilig oder unterkomplex ist, widmen wir uns dann im folgenden Abschnitt sogenannten Mehr-ETF-Lösungen - also Anlageideen, die mehrere ETF's umfassen. Im letzten Teil werden wir noch eine spezielle Variante genauer beleuchten, die schon als komplex betrachtet werden kann und mehr Aktivität erfordert.

Wenn du Anfänger bist, kannst du getrost nach dem ersten Abschnitt über die ein-ETF-Lösung aufhören zu lesen, denn der Abschnitt enthält alle Informationen, die du für eine einfache aber effektive Geldanlage in ETF's brauchst. Der interessierte und fortgeschrittene Leser kommt dann im letzten Abschnitt auf seine Kosten.

2.) DIE EIN-ETF-LÖSUNG

Beginnen wir mit der einfachsten aller denkbaren Möglichkeiten: ein ETF für Alles. Aber selbst bei der einfachsten Form ein Welt-Portfolio aufzubauen, kommt es auf die kleinen aber feinen Details an. Jede Variante umfasst konkrete ETF-Vorschläge mit denen du eine solche ein-ETF-Lösung realisieren kannst.

2.1. MSCI World

Der wohl bekannteste Welt-Index ist der MSCI World Index. Dieser legt den Fokus auf die größten Unternehmen der sogenannten entwickelten Märkte. Im Index befinden sich die 1500 größten Unternehmen aus 23 Industrieländern und umfasst ca. 85% der Marktkapitalisierung, der weltweiten Industrienationen [1]. Mit Abstand am höchsten gewichtet ist dabei die USA, die etwa 70% des gesamten MSCI World Index ausmachen. Das am zweithöchsten gewichtete Land ist mit ca. 6% Japan, gefolgt von Großbritannien mit etwa 4%. Deutsche Aktien sind mit etwas mehr als 2% mit Index vertreten. Die größten 10 Positionen - mit klangvollen Namen wie Microsoft $MSFT (+0,04 %) , Apple $AAPL (-3,6 %) oder Nvidia $NVDA (-4,4 %) - machen bereits 24% des Gesamtindex' aus.

Am einfachsten investierbar wird der MSCI World Index über einen ETF. Am kostengünstigsten ist die Variante von Amundi $MWRD oder SPDR $SPPW (-0,37 %) , welche lediglich jährliche Kosten (TER) von 0.12% verursachen [2]. Es handelt sich hier bei um thesaurierende ETF's, die die Erträge der Einzelaktien nicht ausschütten sondern auf Fondebene reinvestieren. Solltest du regelmäßige Ausschüttungen bevorzugen, dann kannst du auch einen ausschüttenden ETF wie $MWOE (+0,07 %) oder $HMWO (-0,36 %) wählen.

2.2. FTSE All World

Ebenfalls ein Klassiker im Bereich der Welt-Indices ist der FTSE All World. Dieser umfasst neben den Industrieländern auch sogenannte Schwellenländer (Emerging Markets). Im Index befinden sich die 4000 größten Unternehmen aus etwa 50 Ländern [1]. Neben den Industrienationen sind deshalb beispielsweise auch Aktien aus China, Indien, Brasilien und Taiwan im Index enthalten. Das Gesamtgewicht der USA ist im FTSE All World etwa 60% und die 10 größten Positionen machen etwa 21% aus. Etwa 90-95% der globalen Marktkapitalisierung werden mit dem FTSE All World abgedeckt.

Der größte Unterschied zum MSCI World Index besteht als darin, dass der FTSE All World ebenfalls Schwellenländer umfasst und damit noch breiter weltweit diversifiziert ist. Der mit einer Kostenquote von 0.15% günstigste thesaurierende ETF auf den FTS All World Index ist laut [3] der von Invesco $FWRG (+0,26 %) . Vor allem der FTSE All World ETF von Vanguard $VWCE (-0,51 %) erfreut sich jedoch hier auf Getquin enormer Beliebtheit (@Lorena). Ausschüttende Varianten wären der $FTWG (+0,13 %) von Invesco oder der $VWRL (+0,1 %) von Vanguard.

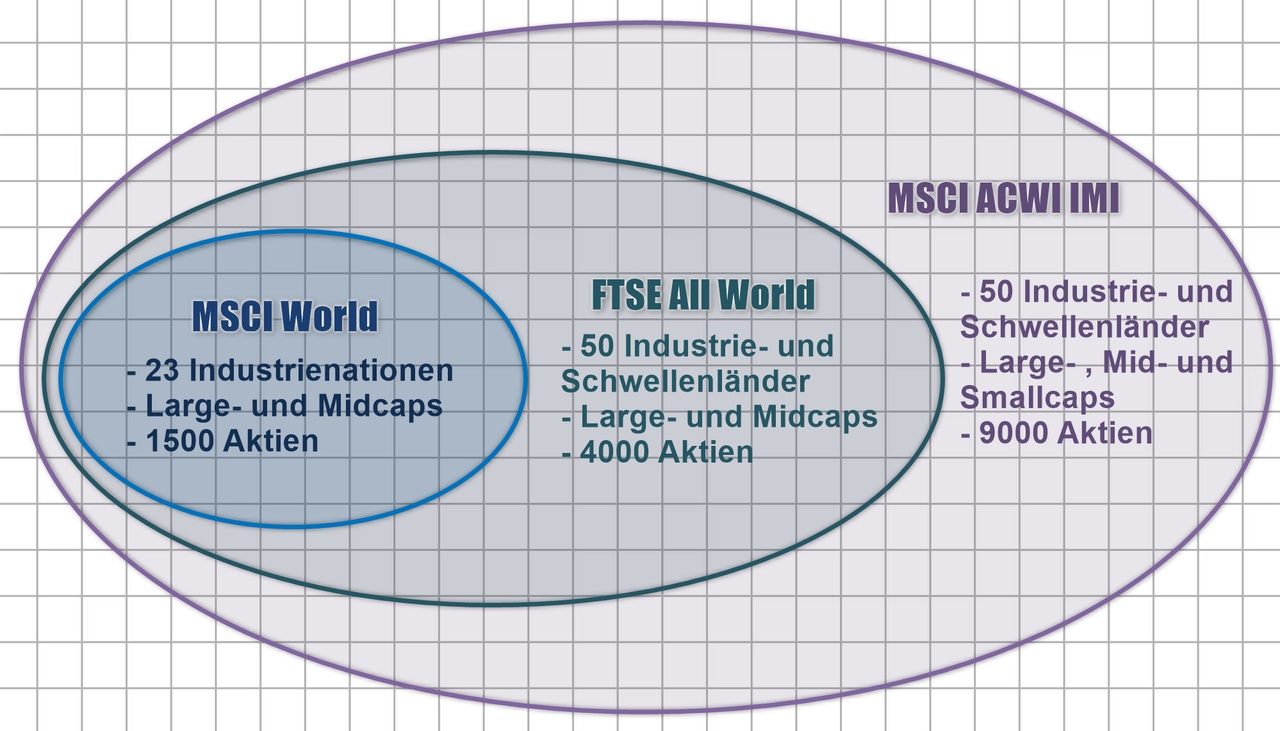

2.3. MSCI ACWI IMI

Der wohl am breitesten diversifizierte Index ist der MSCI ACWI IMI. Die etwa sperrig wirkende Bezeichnung steht für MSCI All Country World Index (ACWI) Investable Markets Index (IMI). Dieser umfasst über 9000 Aktien aus Industrie- und Schwellenländern.

Der größte Unterschied zum FTSE All World besteht neben der über doppelt so hohen Anzahl an Aktien im Index darin, dass im MSCI ACWI IMI auch Smallcaps enthalten sind und damit eine noch breitere Diversifikation erreicht wird. Laut MSCI werden mit dem Index etwa 99% der globalen Marktkapitalisierung abgedeckt.

Der mit einer Kostenquote von nur 0.17% günstigste und gleichzeitig einzige thesaurierende ETF auf den MSCI ACWI IMI ist der $SPYI (-0,36 %) von SPDR. Seit Juni 2024 gibt es zudem die ausschüttende Variante $SPSA (-0,6 %).

Meiner Meinung nach ist der MSCI ACWI IMI das All-in-One-Paket wenn es um weltweit breit diversifiziertes Investieren geht. Ich persönlich nutze deshalb den $SPYI (-0,36 %) und den $SPSA (-0,6 %) für das Depot meines Kindes.

Zur Veranschaulichung folgende Grafik, die einen Überblick gibt:

Um die reale Performance zu vergleichen habe ich Musterdepots mit den entsprechenden ETF's angelegt. Für den MSCI World habe ich den $SC0J (-0,47 %) gewählt, da dieser bereits seit Juni 2009 in Deutschland handelbar ist. Beim FTSE All World habe ich mich für den Klassiker $VWCE (-0,51 %) von Vanguard entschieden, welcher seit Juli 2019 in Deutschland verfügbar ist. Beim MSCI ACWI IMI habe ich mich für den $SPYI (-0,36 %) entschieden, welcher bereits seit 2011 in Deutschland gekauft werden kann.

Demzufolge ist die maximale Vergleichsperiode Juli 2019 bis zum heutigen Tage. In diesem etwas über 5 jährigen Zeitraum hat der MSCI World ETF $SC0J (-0,47 %) mit einer Performance von etwa +102% (+13.6% CAGR) am besten abgeschnitten. Der FTSE All World $VWCE (-0,51 %) liegt mit einer Performance von +90% (+12.4% CAGR) dahinter und auf dem letzten Platz landet der $SPYI (-0,36 %) mit +85% (+11.8% CAGR).

Wenig überraschend hat der MSCI World in der gewählten Vergleichsperiode die Nase vorn. Das liegt vor allem am wesentlich höheren USA-Gewicht im MSCI World und dem Fehlen der Emerging Markets, die in dieser Periode vergleichsweise schlecht abgeschnitten haben. Der ACWI IMI ähnelt zwar dem FTSE All World, schneidet jedoch etwas schlechter ab, da die Smallcaps in der Vergleichsperiode ebenfalls hinter dem breiten Markt zurückgeblieben sind.

Da die vergangene Performance keine Garantie für die zukünftige Entwicklung ist, bedeutet das nicht automatisch, dass der MSCI World in den kommenden Jahren besser abschneiden wird als die anderen beiden Varianten. Deswegen bevorzuge ich persönlich für die langfristige Anlage weiterhin den MSCI ACWI IMI $SPYI (-0,36 %).

3.) DIE MEHR-ETF LÖSUNG

Warum einfach, wenn es auch kompliziert geht? So oder so ähnlich denken viele Anleger - mich inbegriffen. Um eine gewisse Flexibilität zu ermöglichen gibt es mehrere Möglichkeiten ein Welt-Portfolio mit nur mehr als einem ETF zu konstruieren. Nötig ist das aber nur dann, wenn du bewusst gewisse Länder, Faktoren oder Branchen über- oder untergewichten möchtest. Sei es weil du einen sehr positiven Blick auf Emerging Markets hast oder weil du den 70% USA-Anteil im MSCI World als zu hoch bewertest.

Flexibilität und eigene Ansichten bringen aber auch mehr Komplexität und Arbeit als die ein-ETF-Lösung mit sich. Sobald wir mehr als einen ETF im Portfolio haben, stellt sich automatisch die Frage nach Gewichtung, Rebalancing und wann ein Rebalancing überhaupt durchgeführt wird. Zudem steigen dadurch die Transaktionskosten, und beim Rebalancing kann es zu einer frühzeitigen Besteuerung sowie einer Unterbrechung des Zinseszins-Effekts kommen. Um dies zu rechtfertigen sollte man sich sehr sicher sein, dass die ein-ETF-Lösung für sich persönlich doch nicht die ideale Lösung ist.

Ein detaillierter Performance-Vergleich erfolgt nach der Vorstellung der Welt-Portfolio-Lösungen am Ende des Abschnitts.

3.1. 70/30 Portfolio MSCI World & Emerging Markets

Eine klassische Variante um die im MSCI World fehlenden Emerging Markets abzudecken, ist ein Portfolio aus einem MSCI World ETF und einem MSCI Emerging Markets ETF. Etabliert und oft zitiert ist eine Gewichtung bestehend aus 70% MSCI World und 30% Emerging Markets.

Im Vergleich zum FTSE All World ist das ein höherer Anteil an Aktien in den Emerging Markets, denn dieser beträgt dort nur etwa 10%. Ein 70/30-Portfolio solltest du also vor allem dann in Betracht ziehen, wenn du die Emerging Markets im Vergleich zum FTSE All World übergewichten willst.

Der kostengünstigste MSCI Emerging Markets ETF ist mit einer TER 0.18% der $AEME (-0,43 %) von Amundi. Mit einer Gewichtung von 24% ist China die größte Position. Es folgen mit gut 20% Indien und mit etwa 19% Taiwan. In dem 70/30 Portfolio ist die Ländergewichtung derzeit 48% USA, 7.2% China, 6% Indien, 5.6% Taiwan und 4.1% Japan. Deutschland ist mit etwa 1.6% vertreten. Die Gesamtkostenquote des 70/30 Portfolios ist 0.187%.

3.2. FTSE All World & Smallcaps

Wie bereits in den vorherigen Abschnitten beschrieben, enthält der FTSE All-World bereits einen 10% Anteil in den Emerging Markets. Es fehlen lediglich die weltweiten Smallcaps. Um diese noch abzudecken kann beispielsweise ein MSCI World Small Cap ETF genutzt werden. Im sogenannten Factor Investing, stellt der Smallcap-Faktor eine der bekanntesten Faktorprämien dar [4] - Smallcap Aktien sollten im Durchschnitt höhere Aktienrenditen erzielen. Auf die Einzelheiten und Details zum Thema Factor Investing wird hier im Weiteren aber nicht eingegangen. Gern kann hierfür die zitierte Quelle [4] genutzt werden.

Ein Portfolio aus 85% FTSE All World und 15% Smallcaps ist ein Beispiel für ein mögliches Welt-Portfolio, dass die Smallcaps berücksichtigt. Die praktische Umsetzung könnte mit dem FTSE All World ETF $VWCE (-0,51 %) von Vanguard und dem MSCI World Small Cap ETF $WSML (+0,42 %) von iShares erfolgen. Die Kostenquote beim $WSML ist allerdings mit 0.35% schon vergleichsweise hoch. Das Gesamtportfolio kommt auf eine TER von 0.24%.

3.3. Baukasten-Portfolio

Wer bei der Erstellung eines Welt-Portfolios mit ETFs noch mehr Spielraum haben möchte, kann den nächsten Schritt gehen und ein Portfolio nach dem Baukasten-Prinzip zusammenstellen. Anstatt die klassische Aufteilung in Industrieländer und Schwellenmärkte zu nutzen, wählt man hier die einzelnen Weltregionen separat und legt deren Gewichtung selbst fest. Diese Vorgehensweise bietet große Möglichkeiten und Freiheiten, erhöht jedoch gleichzeitig die Komplexität erheblich.

Ein solches Baukasten-Welt-Portfolio könnte beispielsweise so aussehen:

Die gewählten Gewichtungen und Regionen sind natürlich subjektiv und hängen von den individuellen Präferenzen des Anlegenden ab. Der weltweit stärkste Aktienmarkt in den USA wird über den bekannten Index S&P500 abgebildet. Der gesamte europäische Raum, einschließlich der Nicht-EU-Länder, wird über den entsprechenden ETF abgedeckt. Die fortschrittliche Industrienation Japan wird durch einen speziellen ETF vertreten, während China, Indien und Taiwan über den Emerging Markets ETF ins Portfolio aufgenommen werden. Die Gesamtkostenquote dieses Beispielportfolios liegt bei 0,097%.

3.4. Performance-Vergleich

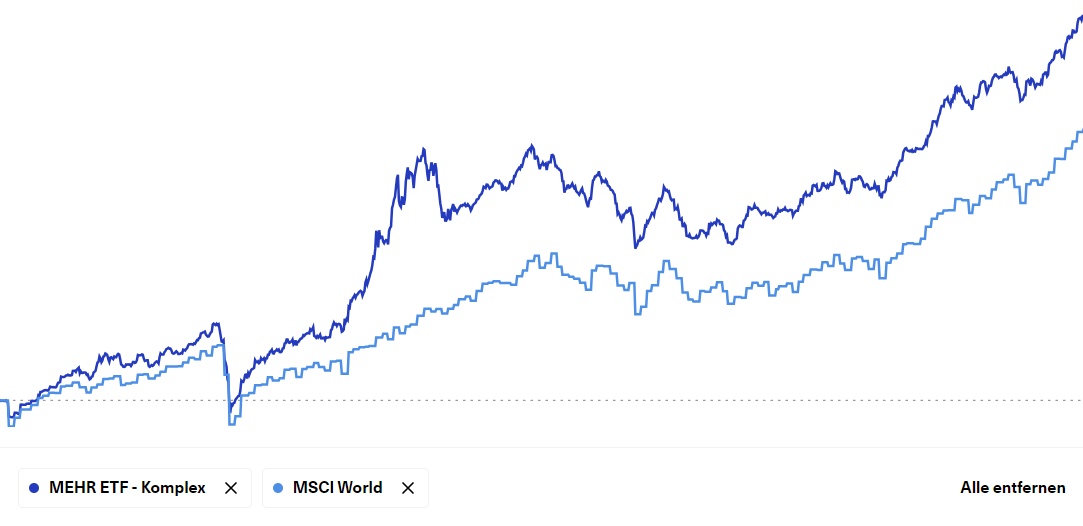

Aufgrund den Startterminen der genutzten ETF's ist hier ein Performance-Vergleich ab August 2019 möglich. Für den Performance-Vergleich habe ich hier auf Getquin entsprechende Musterportfolios angelegt und in jährlichen Abständen ein rebalancing vorgenommen.

Das Rebalancing lief dabei folgendermaßen ab:

Konkret habe ich (willkürlich) jeweils den 15. Juni als Stichtag für das Rebalancen gewählt. Das jährliche überprüfen der Gewichtung ist ein Kompromiss aus Aufwand und Kosten. Zu häufiges neugewichten würde die Gewinne zu schnell kappen; zu seltenes neugewichten dagegen würde die hinter dem Portfolio steckende Intention verwischen, da die Gewichtungen der Positionen sich zu weit von der Ursprungsgewichtung entfernen.

Insgesamt wurde im 70/30 Portfolio im genannten Zeitraum einmal ein rebalancing vorgenommen, da der Anteil des MSCI Emerging Markets auf unter 21% (30% unter der Zielgewichtung von 30% im Portfolio) gefallen war. Im FTSE All World & Smallcap Portfolio musste kein rebalancing vorgenommen werden. Hingegen musste beim Baukasten-Portfolio zweimal neugewichtet werden. Man sieht auch hier, dass mehr ETF's meist auch mehr Arbeit bedeuten.

Die Performance der einzelnen Welt-Portfolios in 5 Jahren war:

Kein Portfolio hat in den letzten 5 Jahren den MSCI World (+102%) übertroffen, was wenig überraschend ist, wenn man den geringeren USA-Anteil in den Portfolios berücksichtigt. Rückblickend hätte man in den letzten 10-15 Jahren vermutlich die beste Performance mit einem hundertprozentigen USA-Anteil erzielt. Das Ziel eines Welt-Portfolios sollte jedoch nicht darin bestehen, die maximal mögliche Rendite zu erzielen, sondern die Rendite des Welt-Aktienmarktes bei möglichst geringem Risiko zu erzielen.

4.) DARFS NOCH ETWAS AUFREGENDER SEIN?

Manch einer mag jetzt denken: wieso immer nur diese langweiligen ETF's, wenn es doch Bitcoin $BTC (-0,11 %) gibt? Das Interesse an Bitcoin ist in den letzten Jahren weltweit weiter gestiegen und durch die Bitcoin-ETF's bieten sich jetzt für Privatanleger und institutionelle Investoren einfache Möglichkeiten in Bitcoin zu investieren. Erst kürzlich hat Blackrock einen Bitcoin-Anteil von 1-2% in einem Portfolio aus 60% Aktien und 40% Anleihen risikoneutral gegenüber der Investition in die Magnificant 7 Stocks eingestuft [5].

Desweiteren kann der USA-Anteil im Portfolio nicht nur mit dem vermeintlichen Standard-Index S&P500 abgebildet werden. Viele risikofreudigere Investoren liebäugeln auch mit dem NASDAQ 100, der vor allem wachstumsstarke Tech-Unternehmen enthält.

Beispiel darfs-noch-etwas-aufregender-sein Welt-Portfolio:

Der insgesamt 50% USA-Anteil im Portfolio wird aufgeteilt in den NASDAQ 100 und einem gleichgewichteten S&P500. Die gleichgewichtete Variante wurde gewählt um nicht allzu viele Überschneidungen mit dem Schwergewichten im NASDAQ 100 zu haben und eine breitere Basis zu bilden. Die 5% Bitcoin-Gewichtung entspricht einem risikofreudigeren Ansatz als die von Blackrock vorgeschlagenen 1-2% und hält dennoch die Volatilität des Gesamtportfolios in einem angemessenen Bereich.

Wie in den vorherigen Beispielen habe ich hierzu ein Musterportfolio auf Getquin angelegt und ein jährlichen Rebalancing-Check durchgeführt. Da Bitcoin generell etwas volatiler ist, habe ich hier eine größere Spanne als die 30% Abweichung von der Zielgewichtung festgelegt: das Rebalancing wurde erst dann ausgelöst wenn Bitcoin zum Stichtag entweder über 10% oder unter 2% vom Gesamtportfolio ausmachte.

Nach diesen aufgestellten Regeln wurde im Zeitraum von Dezember 2018 bis heute genau zweimal ein Rebalancing ausgelöst: 2021 und 2024. Im Juni 2021 erreichte der Bitcoin-Anteil im Gesamtportfolio 20% und es wurden 75% der BTC-Position verkauft. Zudem wurde durch das Rebalancing der Verkauf eines kleineren Anteils des NASDAQ 100 ETF's ausgelöst. Die Erlöse flossen dann in die Reallokation der restlichen ETF's. Im Juni 2024 erreicht der Bitcoin ebenfalls die Obergrenze und es erfolgte ein weiteres Rebalancing.

Im gewählten Zeitraum von Dezember 2018 bis heute hat das darfs-noch-etwas-aufregender-sein Welt-Portfolio eine Gesamtperformance von +176% (18.4% CAGR) erzielt und damit den MSCI World (+122%) deutlich geschlagen. Die Hauptfaktoren für diese Outperformance sind zum einen Bitcoin (der im Dezember 2018 bei etwa 3700 €/BTC gehandelt wurde) und zum anderen der NASDAQ 100, der in diesem Zeitraum eine klare Überperformance gegenüber dem MSCI World erzielt hat.

Die Outperformance wäre natürlich mit einem höheren Bitcoin- oder NASDAQ100-Anteil noch viel größer gewesen. Die gewählte Gesamtgewichtung von 30% spiegelt aber meiner Meinung nach einen guten Kompromiss zwischen Chance und Risiko wider. Der höchste maximale Drawdown vom Gesamtportfolio lag im betrachtetem Zeitraum bei etwa -20%.

5.) SCHLUSSWORT

Trotz der vielfältigen Anlagemöglichkeiten ist meiner Meinung nach für die meisten Anleger der Welt-ETF die beste Lösung für den langfristigen Vermögensaufbau. Heutzutage ist es so einfach wie nie zuvor ein kostengünstiges Welt-Portfolio auf Basis eines ETF's zu erwerben.

Für Anleger, die etwas mehr Würze wollen wurden zahlreiche Möglichkeiten vorgestellt sich ein eigenes Welt-Portfolio zu bauen - man muss dazu keinen eigenen ETF bauen wie @Simpson 🙃

Welches Portfolio findet ihr am interessantesten? Falls von eurer Seite das Interesse besteht, stelle ich euch gern die (komplexeren) Musterportfolios auf Getquin zur Einsicht bereit.

Stay tuned,

Euer Nico Uhlig (aka RealMichaelScott)

Quellen:

[2] justETF: https://www.justetf.com/de/search.html?search=ETFS&index=MSCI%2BWorld&sortOrder=asc&sortField=ter

[3] justETF: https://www.justetf.com/de/search.html?search=ETFS&index=FTSE%2BAll-World

[4] Gerd Kommer Website: https://gerd-kommer.de/factor-investing-die-basics/

Nachdem ich in einem Beitrag auf den $WEBG (+0,19 %) gestoßen bin, habe ich mich damit näher beschäftigt. Und was soll ich sagen? Ich werde die aktuelle Korrektur nutzen, um meinen $FTWG (+0,13 %) gegen den Amundi Prime All Country World UCITS ETF zu tauschen.

Warum?

1) Der Solactive-Index ist ein deutsches Produkt.

2) Amundi ist eine europäische Unternehmung.

3) TER von 0,07 zu 0,15 (wobei letztere auch wirklich gut ist).

4) Fondsvolumen schon fast bei einer Milliarde Euros.

5) Ich realisiere noch ein paar Gewinne aus dem Invesco FTSE All-World und nutze dieses Jahr dann Freibetrag schön aus.

Was sind Nachteile?

Die einmalige Ausschüttung im Dezember sehe ich als nachteilig. Generell mag ich quartalsweise Ausschüttung. Ich denke das ist der niedrigen TER geschuldet, irgendwo muss gespart werden. Auch enthält der Amundi weniger Positionen (um die 1.800 im Vergleich zum Invesco von 2.700). Aber ganz ehrlich - nöööö... passt!

Schönen Sonntag!

Top-Creator dieser Woche