Preisrückgang

OPEC+-Ländern

Brent-Terminkurve

Ölangebot

Kasachstan

Zollkrieg

Kursziel

Link: https://shorturl.at/asfT7

$SHEL (+0,61 %)

$TTE (+0,47 %)

$CVX (-0,09 %)

$XOM (-1,13 %)

$BP. (-0,54 %)

$OXY (-1,54 %)

$SLB (+0,69 %)

$2222

$ENI (-0,07 %)

Beiträge

8Preisrückgang

OPEC+-Ländern

Brent-Terminkurve

Ölangebot

Kasachstan

Zollkrieg

Kursziel

Link: https://shorturl.at/asfT7

$SHEL (+0,61 %)

$TTE (+0,47 %)

$CVX (-0,09 %)

$XOM (-1,13 %)

$BP. (-0,54 %)

$OXY (-1,54 %)

$SLB (+0,69 %)

$2222

$ENI (-0,07 %)

Europäische Rüstungsaktien steigen nach Selenskyj-Trump-Streit

Die Aktien der Rüstungsbranche haben am Montag einen kräftigen Aufschwung erlebt, und das hat seine Gründe. Auslöser war der Eklat zwischen dem ukrainischen Präsidenten Wolodymyr Selenskyj und dem US-Präsidenten Donald Trump, der die Gespräche über ein Rohstoffabkommen und Sicherheitsgarantien zum Erliegen brachte. Diese Unsicherheit hat die Anleger dazu veranlasst, auf Rüstungsaktien zu setzen, in der Erwartung, dass die Verteidigungsausgaben in Europa steigen werden.

Rheinmetall $RHM (+0,56 %) markierte im DAX ein neues Rekordhoch und schloss mit einem beeindruckenden Plus von 13,71 Prozent bei 1.144,50 Euro. Damit hat die Aktie seit Jahresbeginn bereits 80 Prozent zugelegt. Auch HENSOLDT $HAG profitierte von der allgemeinen Euphorie und schloss mit einem Plus von 22,25 Prozent bei 64,00 Euro. Die Papiere von thyssenkrupp $TKA (-4,27 %) stiegen um 10,57 Prozent auf 8,41 Euro, während RENK $ABBV (+0,46 %) um 18,90 Prozent auf 35,52 Euro zulegte.

Analysten sind sich einig, dass die geopolitischen Spannungen und die Unsicherheit über die US-Politik die Verteidigungsausgaben in Europa ankurbeln werden. Jürgen Molnar von RoboMarkets betont, dass die Welt sich nach dem Eklat verändert hat und Europa nicht länger auf die USA als verlässlichen Partner zählen kann. JPMorgan-Analyst David Perry hebt hervor, dass viele NATO-Staaten in naher Zukunft ihre Verteidigungsausgaben erhöhen werden, was die Nachfrage nach Rüstungsaktien weiter ankurbeln könnte.

Prognose: Aramco erwartet Ergebnisse

Saudi Aramco $2222 steht kurz davor, die Ergebnisse für das am 31. Dezember 2024 beendete Quartal bekannt zu geben. Analysten schätzen, dass der Gewinn pro Aktie bei 9,3 Cent liegen wird, was im Vergleich zum Vorjahresquartal einen Rückgang darstellt, als 11 Cent erzielt wurden.

Für den Umsatz erwarten Analysten einen Rückgang auf durchschnittlich 103 Milliarden EUR, was einer Abnahme von 11,69 Prozent im Vergleich zum Vorjahr entspricht. Im vergangenen Jahr konnte Aramco einen Umsatz von 117 Milliarden EUR verzeichnen. Für das abgelaufene Fiskaljahr rechnen Analysten mit einem Gewinn von 0,42 EUR pro Aktie, während im vorherigen Jahr noch 0,48 EUR pro Aktie erzielt wurden. Der Gesamtumsatz wird auf 450 Milliarden EUR geschätzt, was ebenfalls einen Rückgang im Vergleich zum letzten Jahr darstellt.

Quellen:

Weiter gehts!

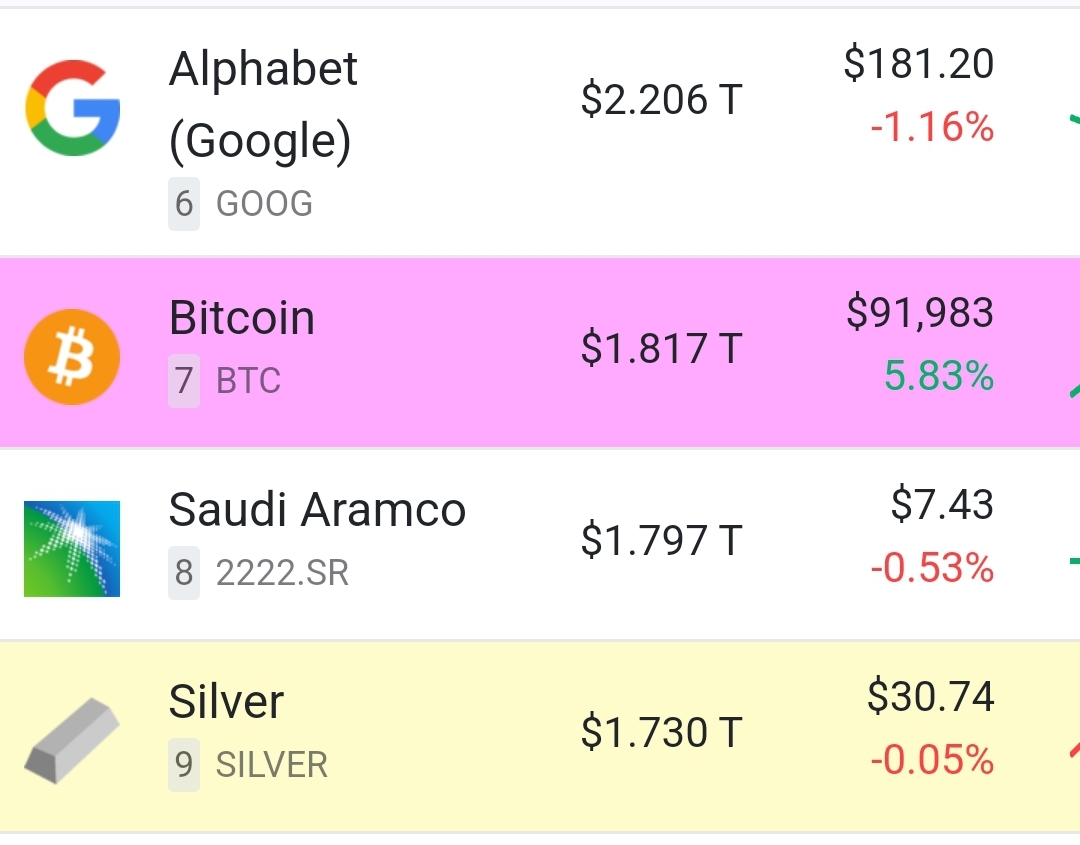

$BTC (-1,82 %)

hat jetzt auch $2222

geflippt🚀

Als nächstes kommt $GOOGL (-1,07 %) 😁

BTW: hab ich schon mal erwähnt, dass ich die Push Nachrichten von Strike liebe?😂

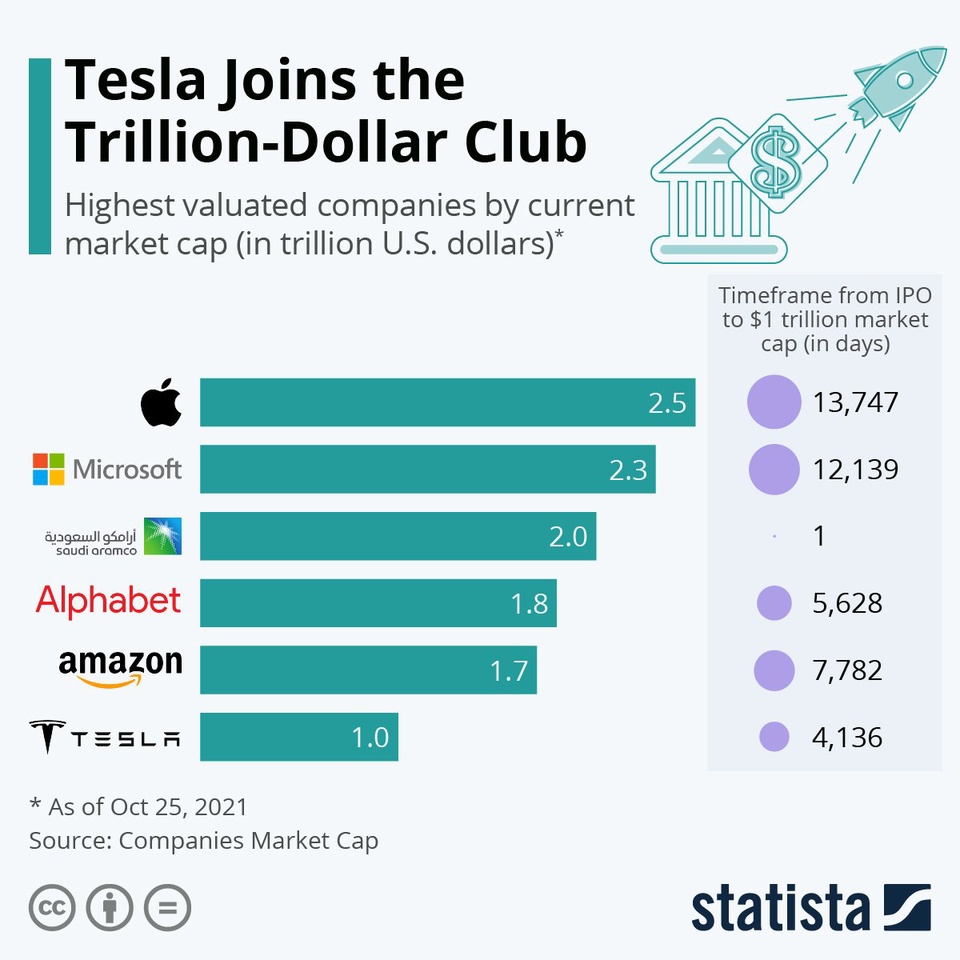

An diesem Tag im Jahr 2021 trat $TSLA (+0,92 %)

zum ersten Mal dem 1-Billionen-Marktkapitalisierungsclub bei

Da steppt der Bär! 🐻 - 5 Bärische Szenarien für westliche Öl-Aktien.

Bereits seit den 1980er Jahren kämpft die Ölbranche in der Öffentlichkeit mit massivem medialem Gegenwind. Dennoch erweist sich das Sprichwort: „Totgeglaubte leben länger!“ immer wieder als gegeben.

Folgend habe ich einige Punkte gelistet, die aber tatsächlich bärische Szenarien in der westlichen Öl- und Gasbranche auslösen könnten. Die Wahrscheinlichkeiten dafür sind durchaus gegeben, obgleich diese nun realistisch sind, vermag ich mit dem Beitrag nicht zu beurteilen.

1. Entkopplung der Weltmärkte

So mancher hat es bestimmt in den Nachrichten erfahren. China vermittelt derzeit im Streit zwischen den Ölmächten Saudi-Arabien und dem Iran. Es soll auf eine Aussöhnung hinauslaufen und eine neue Allianz soll geschmiedet werden.

Der Ölhandel, explizit zwischen Saudi-Arabien und China, soll dann über den Yuan (der chinesischen Währung) gehandelt werden.

Was heißt das? Währungen haben keinen materiellen Wert. Es sind aufgedruckte Zahlen mit einem teilweise schicken Design, die den Handel in einem Land oder einer Währungsunion vereinfachen sollen. Hinter diesem Stück Papier steht aber immer die jeweilige Vorstellungskraft des Menschen zur Wirtschaftskraft der jeweiligen Nation. Nahezu der gesamte internationale Handel erfolgt in US-Dollar.

Saudi-Arabien besitzt ca. 13% der weltweiten Ölreserven (laut OPEC-Statistik). Nicht umsonst ist Saudi-Aramco $2222 zeitweise das wertvollste Unternehmen der Welt gewesen. China hingegen ist einer der größten Abnehmer für Erdöl. Wickelt man diesen Handel nun in Yuan ab, erleidet man einen relativ hohen Wertverlust im Dollar. Die Preise für WTI oder Brent, die für uns handelsüblich sind, würden unausweichlich ebenso an Wert verlieren, da die Nachfrage entsprechend einbricht. (Langfristig betrachtet)

Darüber hinaus sollte man die Aktivitäten Chinas auch bezüglich des Irans weiter beobachten. Denn auch der Iran besitzt riesige Ölvorkommen, die momentan am Markt nicht partizipieren können, aufgrund des Atomstreits und des daraus resultierenden Embargos.

2. Anhaltend hohe Preise

Auch die anhaltend hohen Preise können für unsere Öl-Industrie zum Verhängnis werden. Derzeit wird zwar kräftig Geld verdient und Aktionäre dürfen sich über schwindelerregende Rekorde freuen. Dennoch wird die Suche nach Alternativen attraktiver. Die hohe Nachfrage aus der Industrie kann kippen, sobald die hohen Preise an den Endkonsumenten nicht weitergegeben werden können, da es hierbei auch wieder zu Nachfragedefiziten und einem erhöhten Angebot kommen würde. Dies führt zu Produktionskürzungen und schließlich auch zu Nachfrageproblemen des Öls.

Die Suche nach Alternativen wird attraktiver, da man durch hohe Ölpreise für den Gesamtmarkt attraktiv wird. Das muss dabei nicht zwingend erneuerbare Energieträger beflügeln. Auch relativ niedrige Kohle und Gaspreise führen zu einer Umorientierung auf den Energiemärkten. Besonders deutlich kann man das durch die Preise der jeweiligen Rohstoffe aus 2022 lesen. Mit dem Unterschied, dass das Szenario auf Gas zutreffend war.

3. Poltisches Umfeld

Folgendes Szenario ist selbst zwar sehr unwahrscheinlich, da die Lobby in der EU einen durchaus großen Einfluss genießen kann. Dennoch ist man für Überraschungen durchaus tüchtig.

Angenommen politische Rahmenbedingungen in einem großen Wirtschaftsraum ändern sich rapide. Das kann verschiedene Gesetzmäßigkeiten bedeuten.

Beispielhaft nehme ich die Entkopplung von Alternativen von Öl- und Gasprodukten an. Biokraftstoffe könnten voll konkurrenzfähiger sein oder eine Steuererleichterung, wie in den 2000ern könnte eine Folge sein. Daraufhin sank die Nachfrage nach Öl ebenso stark, sodass die Bundesregierung folglich die Steuererleichterung zurücknahm und als Ausgleich das Kraftstoffquotengesetz verabschiedete.

4. Spekulationsblasen im Emissionshandel

Vielen ist es vielleicht nicht geläufig. In der EU sind Emittenten verpflichtet einen Ausgleich für ihre Emissionen zu schaffen. Dafür müssen in diesem Fall die zuständigen Konzerne Zertifikate kaufen. An diesem Markt partizipiert aber jeder Emittent. Entsprechend kann es dazu führen, dass auch hier sich Spekulationsblasen bilden. Die Konzerne geben diese Kosten an den Verbraucher weiter. Entsprechend verteuert sich natürlich das jeweilige Wirtschaftsgut.

Dieses Emissionshandelssystem ist aber nicht auf die EU begrenzt. Auch China und andere Länder besitzen solche Handelssysteme, obgleich die Preise dort im Vergleich eher nur symbolträchtig sind.

Darüber hinaus folgen natürlich nationale Emissionshandelssysteme, wie wir sie in Deutschland mit der sogenannten CO2-Bepreisung besitzen.

5. Überwurf im eigenen Umbau

Insbesondere die Mineralölkonzerne des europäischen Kontinents überbieten sich nahezu mit ihren Nachhaltigkeitszielen.

Während Total $TTE (+0,47 %) dennoch den Gasmarkt im LNG-Bereich solide für sich beanspruchen konnte, spielt Shell $SHEL (+0,61 %) darin kaum eine nennenswerte Rolle. Insgesamt haben sich auf dem Flüssiggasmarkt die US-Marken wie $LNG (-1,8 %) , $CVX (-0,09 %) und $COP (-0,24 %) etabliert.

Bitte beachtet, dass es sich dabei um den fossilen Markt handelt. Im Sektor der Erneuerbaren spielt Shell wiederum eine durchaus beachtliche Rolle bereits heute.

BP $BP. (-0,54 %) hingegen hält sich dahingehend eher bedeckt und zaghaft. Zurecht?

Das kann man natürlich nicht pauschal sagen, da keiner die Zukunft insbesondere die Rahmenbedingungen für die Zukunft zuverlässig vorhersagen kann. Dennoch kostet der Umbau der Mineralölkonzerne enorm viel Kapital und zerstört ihr ursprüngliches Geschäftsmodell. Man muss sich also in neue und ungewisse Branchen vortasten, in Märkte, die bereits von anderen namenhaften Unternehmen dominiert werden. Das Risiko sowohl Marktanteile in der Ölbranche zu verlieren, als auch in den sogenannten „Zukunftsbranchen“ ist daher sehr hoch.

getquin Daily Summary 10.10.2022

Hallo getquin,

schönen Montag euch allen.

Europa🌍:

1. Die Allianz rechnet mit weiter steigender Inflation

Im Vorfeld der Veröffentlichung des neuesten Verbraucherpreisindexes in dieser Woche sagte Mohamed El-Erian, Chefberater der Allianz, er gehe davon aus, dass die Gesamtinflation "wahrscheinlich auf etwa 8 % sinken wird", die Kerninflation aber "immer noch steigt".

Mehr dazu: https://cnb.cx/3Cm1tcb

🟩 $ALV (-0,28 %) 165,32€ (🔼🔽 +0,62%)

Amerika🌏:

2. Rivian Automotive ruft fast alle Fahrzeuge zurück

Die Fahrzeuge des Tesla, Konkurrenten Rivian, haben wohl ein Lenkungsproblem, was der Autohersteller nun beheben will. Dazu ruft Rivian ca. 13.000 Autos zurück, die von 2021 bis diesem September gebaut wurden. Rivian ist einer der größeren Konkurrenten von Tesla, bei dem auch Amazon und Jeff Bezos zu den Eigentümern gehören.

Mehr dazu: https://on.wsj.com/3rGHXCr

🟥 $RIVN (+1,1 %) 31,10$ (🔽 -8,38%)

Asien🌏:

3. Saudi Aramco liefert trotz OPEC-Beschränkung voll an Nordasien

Saudi Aramco hat mindestens fünf Kunden in Nordasien mitgeteilt, dass sie im November die volle vertraglich vereinbarte Menge an Rohöl erhalten werden, so mehrere Quellen, die mit der Angelegenheit vertraut sind, am Montag. Die volle Zuteilung des Angebots erfolgt trotz der Entscheidung der OPEC+, darunter auch Russland, ihr Produktionsziel um 2 Millionen Barrel pro Tag zu senken. Mit der Senkung der Fördermenge beabsichtigen die OPEC+ Staaten weiter den Ölpreis anzuheizen. Die US-Finanzminiserin Yellen sieht das als große Gefahr und denkt, dass diese Entwicklung eine globale Rezession auslösen kann.

Mehr dazu: https://cnb.cx/3CLARTl

🟥 $2222 9,80€ (🔽 -0,69%)

Stocks of the day:

🟩 TOP $1COV (+0,02 %) 33,50€ (🔼 +8,98%)

👍 postitive Schätzungen der Quartalsergebnisse geben dem Aktienkurs auftrieb

🟥 FLOP $F (+4,73 %) 12,06€ (🔽 -5,00%)

👎 Analysten erwarten für Ford und alle anderen US-Autobauer einen Gewinneinbruch von ca. 50%

🟥 Most searched $MSFT (+1,43 %) 236,40€ (🔽 -1,59%)

🟩 Most traded $TSLA (+0,92 %) , 228,45€ (🔼 +0,10%)

🟥 S&P500, 3.615,50 (🔽 -0,66%)

🟩 DAX, 12.317,20 (🔼 +0,36%)

🟥 Bitcoin ₿, 19.889,25€ (🔽 -0,41%)

Time: 17:10 CEST

Was sind die größten Unternehmen der Welt?

Hier denken mit Sicherheit die meisten an die bekannten Tech Giganten, wie Apple $AAPL (+3,23 %) oder Microsoft $MSFT. (+1,43 %)

Man kann Unternehmen aber nicht nur nach ihrer Marktkapitalisierung bewerten, sondern auch andere Faktoren in die Bewertung einfließen lassen.

Forbes rankt zum Beispiel die Unternehmen (gleichgewichtet) nach folgenden Kriterien:

Plötzlich erhält man ein komplett anderes Bild als über das Ranking nach der reinen Marktkapitalisierung und man findet kein(!) einziges Techunternehmen unter den Top 5:

Hier kann man wieder erkennen, was für eine Macht und Gewicht z.B. eine JP Morgan in der globalen Ökonomie hat.

Schaut ihr in erster Linie nur auf die Marktkapitalisierung oder spielen auch solche Rankings eine Rolle für euch?

Und schaut ihr dadurch anders auf Unternehmen/Aktien von z.B. JP Morgan oder Berkshire Hathaway?

Top-Creator dieser Woche