Für mich war 2024 das bisher erfolgreichste Jahr, nicht nur weil ich meine Sparquote deutlich erhöht habe, sondern auch die Portfolio Performance erstmals deutlich abgehoben hat.

Im abgelaufenen Jahr habe ich zusätzlich wirtschaftliche und auch politische Themen bedeutend intensiver wahrgenommen, was wohl am täglichen Konsum diverser Podcasts auf dem Weg zur Arbeit liegt. Man fühlt sich zusätzlich in vielen Belangen, als aktiver Teilnehmer und Betroffener je älter man wird.

Ich fühle mich so nah am Marktgeschehen wie noch nie.. sobald ich mal einen Tag auslasse, habe ich das Gefühl abgehängt zu werden. Ob man das dann noch zu einem Gefühl fehlender Routine zählen kann, oder doch schon suchtartiges Verhalten zeigt, muss ich mal reflektieren. Die Nutzerfreundlichkeit von Getquin spielt hier sicherlich auch eine Rolle. 😅

Naja, nun zum Thema.

Nach einem erneuten Jahr mit außergewöhnlichen Marktrenditen und einer beeindruckenden Rallye stellt sich die Frage, was wir vom Jahr 2025 erwarten dürfen..

In diesem Beitrag fasse ich daher einige zentrale Erkenntnisse aus den aktuellen Veröffentlichungen von z.B. Goldman Sachs und BlackRock zusammen.

Die Inhalte habe ich thematisch gebündelt, mit zusätzlichen Quellen angereichert und durch eigene Kommentare ergänzt. Die Reports bieten eine, wie ich finde, gute Basis, um über Marktchancen nachzudenken, aktuelle Trends einzuordnen ohne dabei zu tief ins Detail zu gehen. Mir geben sie letztlich auch das Gefühl mit dem eigenen Portfolioansatz gut aufgestellt zu sein. Persönliche Einschätzungen, die ich einfließen lasse, verstehen sich selbstverständlich nicht als Anlageberatung.

Überblick der Themen:

1 . Einleitung: Optimismus und Marktrallye

2 . Ursachen der Renditen: Bewertungs- und Gewinnwachstum

3 . Bewertungen und künftige Renditen

4 . Marktkonzentration und globale Unterschiede

5 . Megatrends und ihre Auswirkungen

6 . Politische Einordnung und protektionistische Trends

7 . Wachsende Fragmentierung

8 . Anlageeinschätzungen für 2025

9 . Persönlicher Ansatz

tl;dr

Hoffentlich ist das tl;dr nicht zu tl;dr - die Kurzfassung ist heute auch etwas ausgedehnt in Stichpunkten.

Starke Marktrenditen seit Oktober 2023:

- MSCI World-Index: +40% seit Oktober 2023 (ca. +60% seit Tiefpunkt 2022).

- S&P 500: Einer der stärksten Anstiege seit 1928, stark von optimistischen Erwartungen über sinkende Inflation und Zinsen geprägt.

Treiber der Renditen in 2024:

- Ca. 50% der Renditen in USA, durch Bewertungssteigerungen.

- USA: S&P 500 mit hohem KGV (28,5 vs. 10-Jahres-Durchschnitt 22,7).

- Japan: Rendite fast ausschließlich durch Gewinne getrieben.

- Schwellenländer: Negative Bewertungsentwicklung, begrenztes Wachstum.

Regionale Unterschiede und Ausblick:

- USA dominieren den MSCI ACWI (65% Gewicht) mit starker Konzentration auf wenige Tech-Giganten („Magnificent 7“).

- Europa und China: Moderate Gewinne, weniger Bewertungszuwächse.

- 2025: Gewinnwachstum soll weltweit Haupttreiber sein, z. B. S&P 500 (+11% prognostizierte Rendite) und Japans TOPIX (+17% Wachstum).

Megatrends und KI-Investitionen:

- KI-getriebene Entwicklungen bleiben zentral (Rechenzentren, Chips, Infrastruktur).

- Investitionen in KI könnten bis 2030 rund 2% des US-BIP ausmachen -> 700 Mrd. USD.

- Produktivitätssteigerungen durch KI fördern sektorübergreifendes Wachstum.

Geopolitische und makroökonomische Einflüsse:

- Steigende Handelsbeschränkungen (Protektionismus), Verlagerung von Handelsrouten (z. B. Suezkanal).

- Politische Unsicherheiten in den USA (z. B. mögliche Deregulierung, Steuersenkungen unter Trump).

Anlageeinschätzungen:

- Übergewichtung: US- und japanische Aktien, besonders Technologie- und Gesundheitssektoren.

- Chancen in Schwellenländern wie Indien und Saudi-Arabien bei moderater Gewichtung.

Langfristige Veränderungen:

- Megatrends wie Digitalisierung, KI und alternde Gesellschaften prägen die Wirtschaft dauerhaft.

- Geopolitische Spannungen (USA vs. China) und Fragmentierung erschweren Prognosen, bieten aber auch Chancen.

____________________

- 1 . Einleitung: Optimismus und Markterholung

Angetrieben durch den Optimismus im Bezug auf den Inflationshöhepunkt und die Aussicht auf einen „Fed-Pivot“ begann der Aufschwung bereits im Oktober 2023. Seitdem hat der MSCI-World Index (vgl. bsp. $IWDA (-1,16 %) ) allein um die 40% zugelegt (und rund 60% seit dem Tiefpunkt, der durch die steigenden Zinsen im Jahr 2022 ausgelöst wurde) [1].

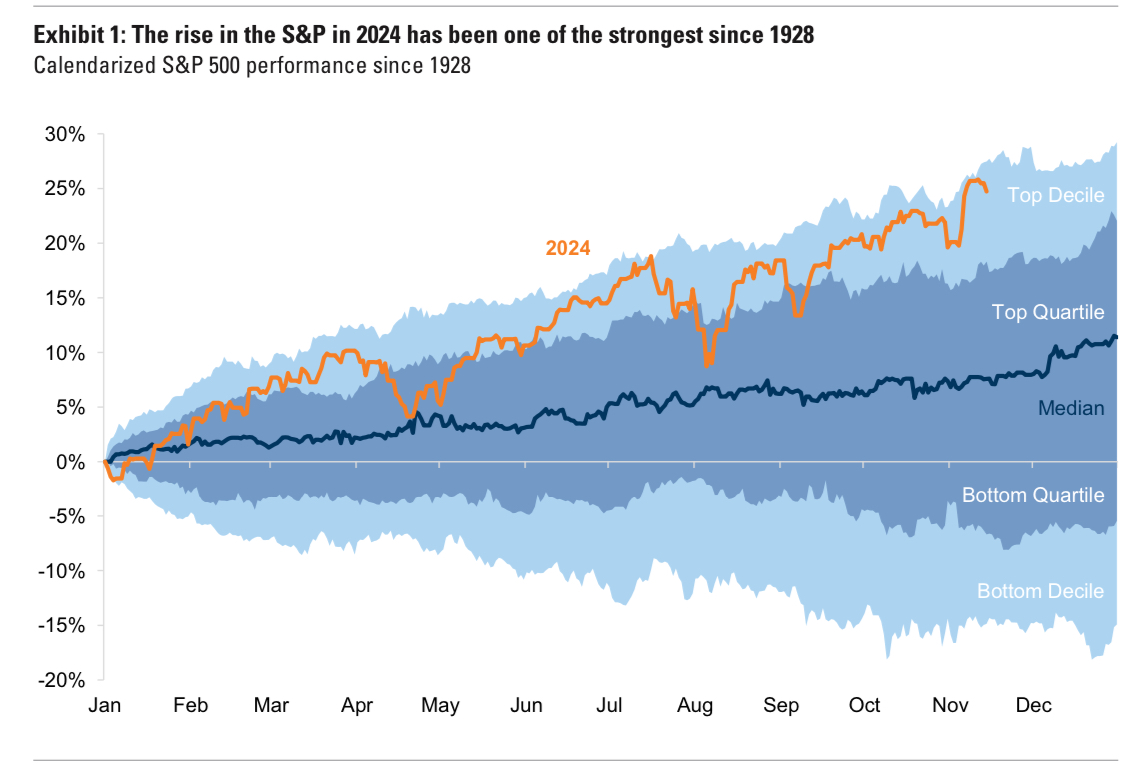

Auch der S&P 500 (vgl. bsp. $CSDX ) hatte im Jahr 2024 einen der stärksten Anstiege seit 1928 (vgl. Abb. 1).

Abb. 1: Anstieg des S&P 500 im Jahr 2024 ist einer der stärksten seit 1928

Quelle: Bloomberg, Datastream, Goldman Sachs Global Investment Research

- 2 . Ursachen der Renditen: Bewertungs- und Gewinnwachstum

Die Rendite ist hierbei zum Teil auf das starke Gewinnwachstum zurückzuführen, knapp die Hälfte jedoch auch auf eine Erhöhung der KGV‘s, die durch den wachsenden Optimismus in Bezug auf eine niedrigere Inflation und niedrigere Zinssätze ausgelöst wurde (vgl. Abb. 2).

Abb. 2: Die Hälfte der weltweiten Aktienrendite im Jahr 2024 ist auf eine Bewertungssteigerung zurückzuführen, die den wachsenden Optimismus in Bezug auf niedrigere Zinsen widerspiegelt.

Quelle: Datastream, Goldman Sachs Global Investment Research

Der dunkelblaue Bereich zeigt den Anteil der Rendite, die durch Erhöhungen in der Bewertung entstanden sind. Der hellblaue Bereich zeigt den Anteil der Rendite durch Gewinnwachstum und der graue Bereich zeigt letztlich den Anteil durch Dividendenausschüttungen.

Die Steigerung der KGVs im aktuellen Bullenmarkt hat die Bewertungen auf ein historisches Niveau gebracht, insbesondere in den USA. Auch außerhalb der USA haben die Volkswirtschaften, wie Europa und China, welche mit größerem strukturellen Gegenwind konfrontiert sind, seit dem Tiefpunkt im Q4, 2023 eine Neubewertung ihrer Aktienmärkte erlebt [1].

Aus der Abb. 2 lässt sich zudem deuten, dass auch der MSCI ACWI (vgl. bsp. $ISAC (-0,46 %) ) durch das hohe USA Exposure, ebenfalls zweistellige Renditen getrieben durch höhere Bewertungen erzielen konnte, wohingegen das Bewertungsniveau im Rest der Welt „relativ“ stabil geblieben ist.

Der STOXX 600 (vgl. bsp. $MEUD (-0,8 %) ) konnte in diesem Bereich mit einem lediglich niedrigen einstelligen Wert zulegen, wobei die restliche Rendite sich gleichermaßen aus Gewinnwachstum und Dividenden ergibt.

Der Tokyo Stock Price Index: Topix (vgl. bsp. $TPXE (-1,95 %) ), welcher den Großteil des japanischen Aktienmarktes abdeckt, ist sicherlich auch einen Blick wert, da die Rendite hier fast ausschließlich durch Gewinnwachstum entstanden ist. Interessant wird es für Japan später im Ausblick für das Jahr 2025.

Lediglich in den Schwellenländern gab es im Jahr 2024 sogar einen negativen Effekt auf die Rendite durch sinkende Bewertungen.

Auffällig bleibt, dass die USA sich mit dem S&P 500 im Jahr 2024 vom Bewertungsniveau erheblich vom Rest abhebt. Viele Hoffnungen werden in die USA geschoben, weil man hier wohl auch ein erhöhtes Gewinnwachstum erwarten darf und den Unternehmen immer höhere Multiples gewährt.

Wirft man einen Blick in die historischen KGVs vom S&P 500, lässt sich feststellen, dass sich das aktuelle KGV mit ca. 28,5 deutlich über dem 10 Jahres Durchschnitt von 22,7 bewegt [3]. Im Vergleich dazu liegt das aktuelle KGV vom S&P 500 Equal Weight, welcher alle Unternehmen im Index gleich stark gewichtet bei ca. 22 und damit nur leicht über dem 10 Jahres Durchschnitt von 19,1 [4, 5].

So lässt sich deuten, dass der Anstieg zum großen Teil aus einer sich verändernden Branchenkonzentration im S&P 500 entspringt und nicht daraus, dass der „breite Markt“ viel teurer geworden ist.

Angesichts der bereits hohen Wachstumserwartungen könnte sich nun weniger Raum für weiteren Optimismus ergeben und auch die hohen Bewertungen lassen weniger Aufwärtspotenzial, welches durch Bewertungserhöhungen getrieben wird zu [1].

Was dem z.T. entgegen spricht, zeigt folgende Grafik. Gezeigt wird der MSCI EMU Index, welcher ins Verhältnis zum S&P 500 ohne Nvidia gestellt wird und eine vergangene Outperformance der Eurozone impliziert.

(Der MSCI EMU Index zeigt mit 222 Unternehmen die Wertentwicklung aus der Eurozone, Stand 29.11.2024, ca. 85% der Eurozone).

Abb. 3: Europäische Aktien übertreffen den S&P 500 ohne Nvidia

Quelle: Charles Schwab, Macrobond

Sicherlich muss hier beachtet werden, dass hier starkes Cherry-Picking betrieben wurde, ganz nach dem Motto: „Ich nehme den Zeitraum und streiche die Aktie, dann sind wir besser“. Es verdeutlicht für mich weniger die Überlegenheit gegenüber dem US-Aktienmarkt, sondern vielmehr bestärkt es die Relativierung eines überbewerteten Niveaus.

- 3 . Bewertungen und künftige Renditen

Bestimmen nun die Bewertungen die künftigen Renditen? - Nein, die Tatsache, dass die Aktienmärkte bereits stark gestiegen sind, beeinträchtigen nicht die Aussichten auf weitere Rekorde. Im aktuellen Szenario könnte man annehmen, dass ein Großteil des zukünftigen Potenzials bereits im aktuellen Preisniveau eingepreist ist. Dies könnte die Attraktivität mindern, da das Verhältnis von Risiko zu potenziellen Ertrag weniger günstig erscheint.

Goldman Sachs ist der Ansicht, dass in Anbetracht des hohen Ausgangspunkt der Bewertungen, die Entwicklung des Index maßgeblich vom Gewinnwachstum abhängt. Die nächsten 12-Monats-Renditen sind im Allgemeinen nur dann gut, wenn die Gewinne den Erwartungen entsprechend positiv ausfallen. Perioden mit hohen Bewertungen und zusätzlichen Gewinnrückgängen sind in der Regel mit relativ flachen Marktrenditen verbunden [1].

Im Allgemeinen deuten die Prognosen von Goldman Sachs jedoch auf ein positives Gewinnwachstum hin, sodass im Laufe des Jahres 2025 für den S&P 500 Renditen von 11% prognostiziert werden.🔮

In nachfolgender Abbildung 3, zeigt sich in der Vorschau für das Jahr 2025, dass der Großteil der Rendite im S&P 500 durch das Gewinnwachstum getrieben werden soll (siehe hellblauer Bereich), ein kleiner Teil durch Dividenden Ausschüttungen und sogar mit einem Rückgang der Bewertungen gerechnet wird, welcher sich dann negativ auf die Rendite auswirken wird.

Wirklich spannend ist die Bewertung von Goldman Sachs für Japans TOPIX $TPXE (-1,95 %) , welcher ganze 17% wachsen soll und deutliche Bewertungsanstiege erwartbar sind.

Abb. 4: Wir gehen davon aus, dass in den meisten Regionen die Erträge im Laufe des Jahres 2025 zum wichtigsten Treiber der Indexrenditen werden.

Quelle: Goldman Sachs Global Investment Research

- 4 . Marktkonzentration und globale Unterschiede

Auf dem Weg ins Jahr 2025 betont Goldman Sachs zum einen die Anfälligkeit einer Korrektur durch bereits stark vorweggenommene Renditen und zum anderen auch den ungewöhnlichen Grad der Marktkonzentration. Der US-Aktienmarkt macht rund 65% des MSCI ACWI aus und auf die zehn größten US-Aktien entfallen mehr als 20% des Gesamtwerts des globalen Index (Das Gewicht der fünf größten US-Unternehmen macht sogar bereits einen Anteil von knapp 15% aus) [1].

Die gute Nachricht ist, dass die größten US-Unternehmen den Index deutlich übertroffen haben und ein viel stärkeres Gewinnwachstum erzielt haben. Ihre herausragende Stellung lässt sich daher auch durch die erstklassigen Fundamentaldaten und nicht nur durch eine übermäßige Bewertung erklären [1].

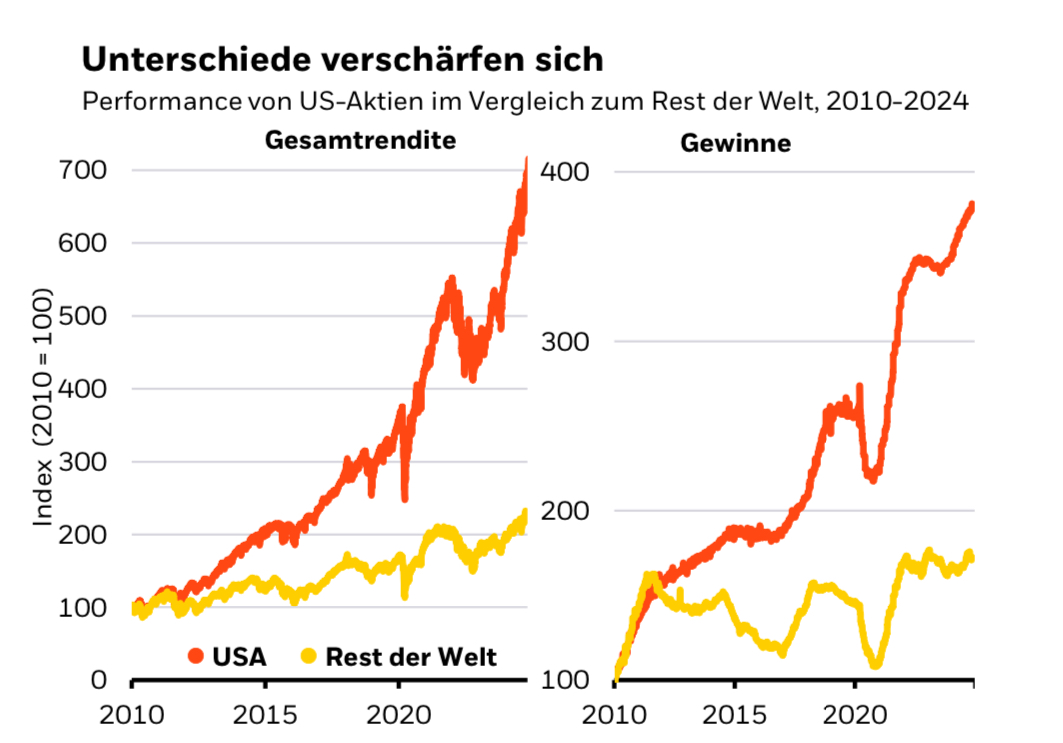

Die folgende Grafik verdeutlicht nochmal, wie sich Gesamtrenditen und Gewinne im Vergleich der USA zum Rest der Welt verschärfen und entwickeln. Dank solider Unternehmensgewinne haben sich US-Aktien besser entwickelt als Aktien aus dem Rest der Welt. BlackRock sieht, dass die Unterschiede zwischen den Märkten zunehmen, da die Megatrends mehr und mehr Volkswirtschaften und Sektoren umgestalten, woraus weitere Chancen aber auch Risiken entstehen [2].

Abb. 5: Performance von US-Aktien im Vergleich zum Rest der Welt, 2010-2024

Quelle: BlackRock Investment Institute mit Daten von LSEG Datastream

- 5 . Megatrends und ihre Auswirkungen

Gerade deshalb ist BlackRock der Meinung, dass die Outperformance von US-Unternehmen weiterhin anhalten wird, da den USA die Megatrends, die die Gewinne antreiben, zu Gute kommen. Gestützt wird dies durch günstige Wachstumsaussichten, sowie mögliche Steuersenkungen und Deregulierung [2].

Einige Bewertungskennzahlen wie das KGV mögen zwar hoch erscheinen, erzählen aber möglicherweise nur einen Teil der Geschichte. So zeigt die veränderte Zusammensetzung der Sektoren an den Aktienmärkten, dass der Wandel Fuß fasst. Den heutigen Index mit dem der Vergangenheit zu vergleichen, wäre, als würde man Äpfel mit Birnen vergleichen, ähnlich wie es bereits oben durch Goldman Sachs durch eine sich verändernde Branchenkonzentration angedeutet wurde [2].

Auch wenn im Jahr 2024 eine Outperformance der US-Technologieaktien mit hoher Marktkapitalisierung nur durch 15% der Unternehmen weltweit erzielt wurde und die Magnificent 7 weiterhin attraktiv sind, ist Goldman Sachs der Meinung dass, das Anlageuniversum stärker erweitert werden sollte und die Renditen mit zunehmenden Trend zu niedrigeren Zinsen aus einer breiteren Front im Index kommen dürfte.

Weiterhin weist Goldman Sachs auf eine stärkere geografische Diversifizierung hin. Man ist zwar zuversichtlich, was die US-Wirtschaft angeht, das Ausmaß der Outperformance lässt jedoch selektive Möglichkeiten zur geografischen Diversifizierung zu. Die höchsten Renditeprognosen liegen, wie bereits oben erwähnt, z.B. für Japan vor [1].

Wenn man das voraussichtliche Wachstum berücksichtigt, gibt es zusätzlich einige Bereiche wie das Vereinigte Königreich, ausgewählte Schwellenländer und China, welche alle eine niedrigere PEG-Ratio vorweisen. Was wiederum nicht als Grund gesehen werden soll, diese Märkte auf Kosten des US-Exposure überzugewichten, aber hier selektiv unterbewertete Unternehmen zu finden sind und sich gute Chancen bieten [1].

Die größten Unternehmen werden letztlich weiterhin am stärksten durch Effizienz-Gewinne profitieren, da diese ebenfalls massiv in Megatrends investieren, was z.B. aktuell stark bei den Investitionen der Magnificent 7 in die KI-Infrastruktur deutlich wird. [2]

Auch BlackRock sieht gerade im Bereich der KI-Entwicklung noch großes Potenzial und betont, dass wir uns noch immer in der Aufbauphase befinden - ein wichtiger Teil des allgemeinen Infrastrukturbooms. Laut Schätzungen könnten die Investitionen in Rechenzentren, Chips und Energiesysteme bis 2030 die Marke von 700 Mrd. USD übersteigen, was rund 2% des US-BIP entspräche [2].

Die Frage, ob zu viel in KI investiert wird, ist berechtigt, sollte aber angesichts des Potenzials, neue Umsatzströme in der gesamten Wirtschaft zu generieren, im Gesamtzusammenhang betrachtet werden. Weitere Gewinner können dabei in unerwarteten Bereichen auftauchen, so können Produktivitätssteigerungen in einem Sektor die Wertschöpfung in anderen Bereichen antreiben. Zu den Signalen, auf die Anleger achten sollten, gehören neue Umsatzströme und sektorübergreifende Auswirkungen [2].

BlackRock stellt weiterhin verschiedene kurzfristige Szenarien vor (vgl. Abb. 6), wie sich das Jahr 2025 aufgrund der gewonnenen Erkenntnisse weiterentwickeln kann. Das wahrscheinlichste Szenario für die nächsten sechs bis zwölf Monate sieht BlackRock in schwächerem US Wachstum als vor der Pandemie, jedoch mit Renditen insgesamt über dem aktuell eingespeisten Niveau und keiner zu hohen KI-Bewertung für die aktuellen Fundamentaldaten. Resultierend zeigt sich die Stärke der US-Unternehmen, die KI-getriebene Rallye weitet sich aus und US-Aktien verzeichnen weiterhin eine Outperformance [2].

Abb. 6: Anpassung unserer kurzfristigen Szenarios

Quelle: BlackRock Investment Institute, Dezember 2024

Jahrzehntelang waren Volkswirtschaften von stabilen Langfristtrends geprägt. Man konnte sich nahezu ausschließlich darauf konzentrieren, temporäre Abweichungen von diesen Trends zu managen. Früher oder später würde das Wachstum zum Trend zurückkehren. Dies war eines der wichtigsten Prinzipien der Portfoliokonstruktion. Laut BlackRock hat sich das Umfeld inzwischen grundlegend gewandelt. Megatrends können die Volkswirtschaften grundlegend umgestalten. Am Beispiel der KI wird betont, dass die KI-Transformation beispielsweise die Industrielle Revolution gut in den Schatten stellen könnte [2].

Weiterhin hat die Welt mit zunehmender geopolitischen Fragmentierung zu kämpfen, die traditionelle Handelsströme umleiten und Lieferketten durcheinander bringen. Neue Handelsblöcke und der Protektionismus können die Strukturen verändern und den Handel behindern. Die Digitalisierung des Finanzwesens verändert den Umgang von Menschen und Unternehmen mit Bargeld, Krediten, Transaktionen und Geldanlagen. Mit alternden Bevölkerungen wächst der Arbeitskräftemangel, was ohne Produktivitätssteigerung durch KI, die Produktion und das Wachstum ausbremsen könnte. Dem wirkt die zunehmende Einwanderung in einigen Ländern entgegen, aber wohl nur vorübergehend.. vor allem in den USA [2].

Aus diesen Gründen sagen die aktuellen Daten nichts über den Konjunkturzyklus aus, sondern zeigen, wie sich der Trend verändert. Überraschen könnte, wie dauerhaft diese Trendveränderungen sind.

BlackRock zeigt mit folgender Grafik, wie sich die Weltwirtschaft durch neue und kurzfristige Trends verändern könnte. Es stellt einen Bruch mit der Zeit vor der Pandemie dar, als es nur geringe Abweichungen von einem „zentralen“ Trend gab [2].

Abb. 7: Wenn sich der Trend ständig ändert - hypothetische Entwicklung des uns-BIP

Quelle: BlackRock Investment Institute, Dezember 2024

- 6 . Politische Einordnung und protektionistische Trends

Viele Regierungen in Industrieländern sehen sich mit großen Zwängen wie hoher Inflation, geringer Wählerunterstützung und außerhalb der USA auch mit fehlendem Wachstum konfrontiert. Man kann eine starke Konzentration auf die nationalen Themen, wie Wirtschaft und Sicherheit, möglicherweise zulasten anderer Themen erwarten. Auch ein stärkerer Fokus auf kurzfristige Ziele, die Regierungen zu einer schnellen Umsetzung ihrer Agenda zwingen, ist angesichts häufiger Machtwechsel möglich. Damit könnte die Politik selbst Instabilität fördern und dies in einer ohnehin schon fragilen Welt mit einem verschärften strategischen Wettbewerb zwischen den USA und China.

Trump hat den Wählern große Veränderungen versprochen. Steuersenkungen, Deregulierung und die Unterstützung fossiler Energieträger schätzen die Märkte kurzfristig positiv ein [2]. Für andere Pläne gilt das weniger. Dazu gehören die Beschränkungen der Zuwanderung und die vielen angekündigten Zölle, die die geopolitische Fragmentierung und die Inflation anheizen können [2].

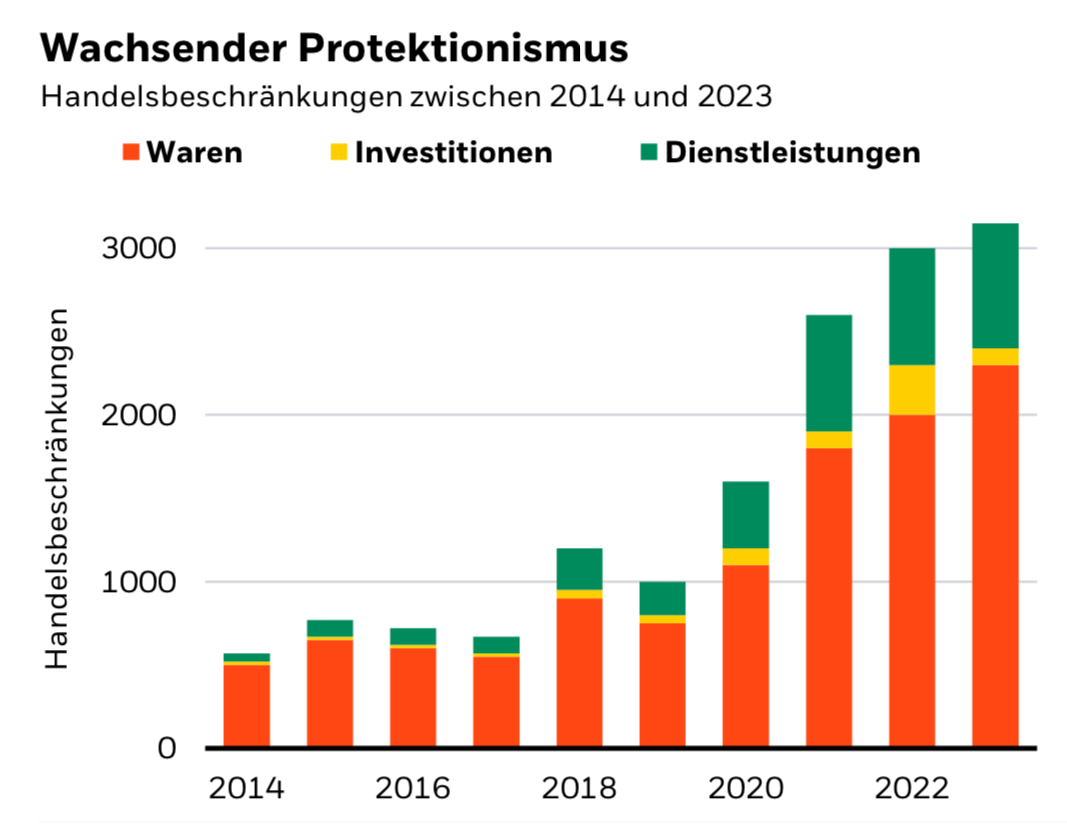

Die nachfolgende Grafik verstärkt das aktuelle Bild und zeigt die Anzahl einseitiger handelshemmender Interventionen in Form von Handelsbeschränkungen von Ländern rund um den Globus. Weltweit wurden in den letzten Jahren immer mehr Handelsbeschränkungen erlassen. Die Globalisierung, die die Zeit nach dem Zweiten Weltkrieg bestimmte, weicht zunehmendem Protektionismus.

Abb. 8: Wachsender Protektionismus - Handelsbeschränkungen zwischen 2014 und 2023

Quelle: BlackRock Investment Institute

Lässt eine Regierung Maßnahmen zur makroökonomischen Stabilisierung wie finanzpolitischer Rahmenbedingungen und Inflationsziel schleifen, könnte den Finanzmärkten die Aufgabe zufallen, mehr Haushaltspolitik einzufordern [2].

- 7 . Wachsende Fragmentierung

Der Wettbewerb zwischen den USA und China dürfte sich 2025 verschärfen, da mit mehr Zöllen und Maßnahmen zum Schutz strategischer Sektoren, allen voran Spitzentechnologien wie Halbleiter, zu rechnen ist. Wettbewerbsvorteile im Wettlauf um den KI-Ausbau werden auch davon abhängen, wie schnell es gelingt Infrastrukturen wie Stromnetze und Rechenzentren aufzubauen [2].

Weiterhin ist die Energieversorgung von zentraler Bedeutung. Chinas günstige kohlenstoffarme Technologien, insbesondere E-Autos, Solaranlagen und Batterien, setzen die Unternehmen in anderen großen Volkswirtschaften unter Druck und lösen protektionistische Reaktionen aus. Europas Autobauer spüren den Druck, während Brüssel nach einer koordinierten Antwort sucht [2].

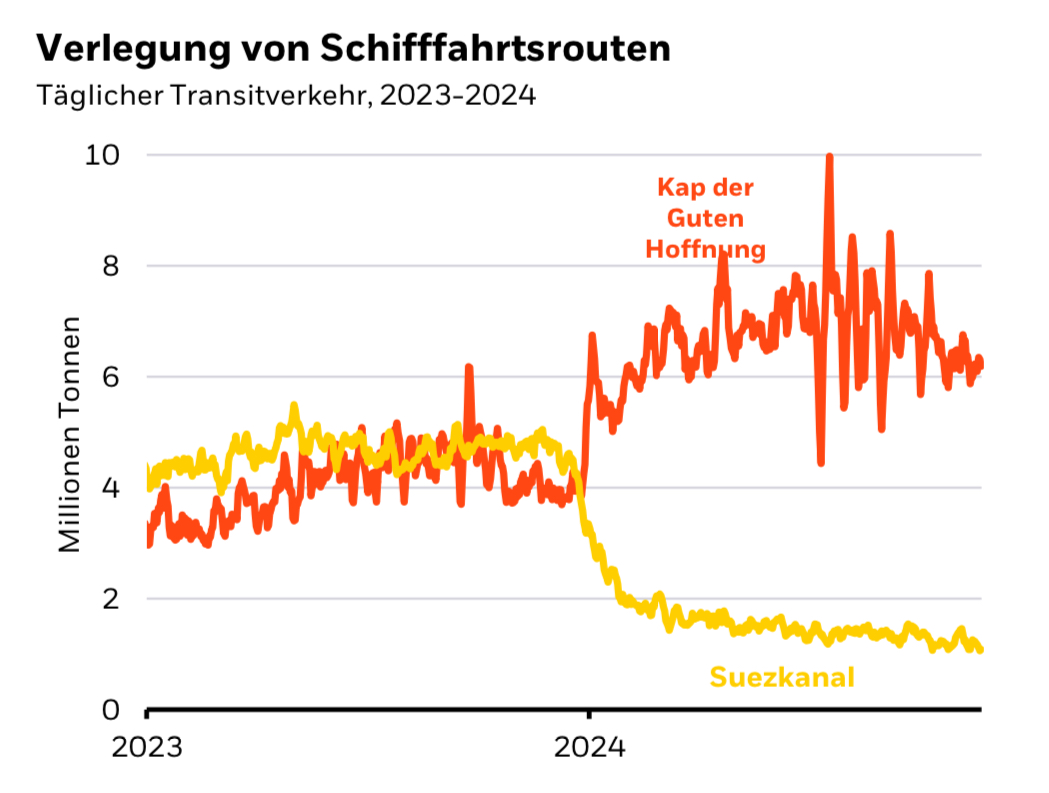

Auch in der Verlegung der Schifffahrtsrouten seit 2023 zeigt sich die Schärfe des zunehmenden Konflikts im Nahen Osten, welche zu einer Verlegung der Handelsströme weg vom Suezkanal führt (vgl. Abb. 9)

Abb. 9: Verlegung von Schifffahrtsrouten - täglicher Transitverkehr, 2023 - 2024

Quelle: BlackRock Investment Institute und IWF mit Daten von UN Global Plattform und PortWatch, Dezember 2024

- 8 . Anlageeinschätzungen für 2025

BlackRock verstärkt in Anbetracht der Erkenntnisse die Übergewichtung von US-Aktien. Auch bei Japanischen Aktien bleibt BlackRock übergewichtet und sieht aus taktischer und strategischer Sicht [2], ähnlich wie bereits von Goldman Sachs angedeutete Chancen [1]. Unter den Schwellenländern werden Indien und Saudi-Arabien genannt, die im Spannungsfeld der Megatrends stehen. In einzelnen Sektoren wird weiterhin auf Technologie und Gesundheit gesetzt.

Die folgende Tabelle zeigt eine gute Zusammenfassung über die mögliche Aufstellung und Ausrichtung:

Tabelle 1: Taktische Einschätzungen für sechs bis zwölf Monate zu ausgewählten Vermögenswerten und großen Anlageklassen sowie unsere Positionierung im Dezember 2024

Quelle: BlackRock Globaler Ausblick 2025

- 9 . Persönlicher Ansatz: Core-Satellite

Was nehme ich mir persönlich mit? Ich bleibe bei meiner bewährten „Core-Satellite”-Strategie. Der FTSE All-World$VWRL (-1,61 %) bildet mit seiner breiten Diversifikation den Kern meines Portfolios, trotz des hohen US-Aktien-Anteils fühle ich mich hier weiterhin gut aufgestellt und profitiere von der erwarteten Outperformance.

Mein Nasdaq 100 $CSNDX (-1,55 %) ergänzt den Fokus auf den Tech-Sektor und nimmt die KI-Rallye, sowie zukünftige Trends mit. Auf zusätzliche Investments in Einzeltitel aus Bereichen wie Cloud-Computing, Halbleiter oder erneuerbare Energien verzichte ich vorerst. Zusammen machen die beiden ETFs etwa 70 % meines Portfolios aus und bilden einen soliden Core der mich ruhig schlafen lässt.

Weitere Stabilität bringen Einzelwerte wie McDonald‘s $MCD (+0,3 %) , Coca Cola $KO (+0,05 %) und Munich Re $MUV2 (-1,26 %) , die mit defensiven Eigenschaften glänzen und weniger von Bewertungssteigerungen abhängen.

Auf LVMH $MC (-0,61 %) , Waste Management $WM (+1,3 %) und Siemens $SIE (-0,81 %) setze ich aus Überzeugung und persönlichen Interesse. Und ja, auch Bitcoin $BTC (-0,86 %) darf nicht fehlen, die spekulative Volatilität macht einfach Spaß 🙂. Die Tonies SE $TNIE (-0,28 %) ist mein spekulativer Ausreißer: ein bewusst eingegangenes Risiko, dem ich aber auch viel Potenzial zutraue. Vielleicht schreibe ich dazu in Zukunft mal einen längeren Beitrag.

Was bleibt? Bei meinem Core bin ich mir relativ sicher. Ob jedoch die Gewichtung und Auswahl der Satelliten in Anbetracht des Anlagehorizonts von mehreren Dekaden letztlich nicht stärker an potenziellen „Megatrends“ ausgerichtet werden sollte, muss ich mir nochmal genauer überlegen. Für das nächste Börsenjahr fühle ich mich gut aufgestellt, obwohl auch bei mir regelmäßig noch die FOMO kickt.

- Wie habt ihr euch 2024 gefühlt und welche Lehren habt ihr für dieses Jahr mitgenommen? Mutiger sein und mehr Chancen nutzen, oder doch lieber defensiver aufstellen?

- Worauf freut ihr euch dieses Jahr am meisten?

- Wie beurteilt ihr die aktuellen Bewertungen?

- Welche weiteren Risiken seht ihr im Zuge des dynamischen Globalen Umfelds?

Sucht euch was raus 😬

Danke an alle, die bis hierhin gelesen haben!

#2024

#2025

#goldmansachs

#blackrock

#megatrends

Quellen & Links:

[1] Goldman Sachs (2024) 2025 Outlook: The Year of the Alpha Bet

https://www.goldmansachs.com/pdfs/insights/goldman-sachs-research/2025-equity-outlook-the-year-of-the-alpha-bet/2025Outlook.pdf

[2] BlackRock (2025) Globaler Ausblick 2025 https://www.blackrock.com/de/professionelle-anleger/literature/brochure/blackrock-bii-ausblick-2025-pc-de-at.pdf

[3] Aktienfinder: So teuer ist der S&P 500

https://aktienfinder.net/index-profil/SP%20500-Index

[4] ishares Portfolioeckdaten zum S&P 500 Equal Weight UCITS ETF https://www.ishares.com/de/privatanleger/de/produkte/328658/ishares-s-p-500-equal-weight-ucits-etf?switchLocale=y&siteEntryPassthrough=true

[5] Invensco S&P 500 Equal Weight ETF Key Statistics https://shorturl.at/jL05h