Smart Beta ETF

Teil 1 Was ist Smart Beta & Quality ETF

Lesezeit: 8-10 Minuten

Inhaltsverzeichnis

- Was sind Smart Beta ETF?

- Kategorien Smart Beta ETF?

- Z-Wert

- Methodolgie Quality ETF

- Fazit uns Ausblick

Disclaimer: Keine Anlageberatung oder Empfehlung, Beitrag dient lediglich der Information. Bevor ihr euch für einen ETF entscheidet, schaut diesen euch noch einmal genauer an hinsichtlich Positionen, Sampling, Regionen etc. dies kann ich nicht alles darstellen, da es den Umfang sprengen würde.

Was sind Smart Beta ETF?

Smart Beta ETF zu verstehen ist es zunächst wichtig zu wissen was "Beta" ist. Beta stellt eine Finanzkennzahl dar, die misst wie stark ein Asset/Aktie (oder eine Gruppe von Aktien) im Verhältnis zum zugrundeliegenden Markt schwankt. Vereinfacht: wenn die dt. Börse eine Volatilität von 16 % hat und der Dax von 10 % dann ist das Beta 1,6.

Bezugsgröße des Beta ist also der Markt. Bei "normalen" ETF sollte das Beta nahe 1 sein, da beispielsweise der iShares Core MSCI World ($IWDA) den MSCI World Index nachzubilden versucht und beide nach Marktkapitlisierung gewichtet sind (aufgrund Tracking Difference nicht ganz 1).

In Abgrenzung dazu versuchen Smart Beta ETF eine höhere Rendite oder ein geringes Risiko (Volatilität) zu erzielen, indem sie aus dem zugrundeliegenden, nach Marktkapitalisierung gewichteten Index (Beta) eine andere Aktienauswahl treffen, indem sie z.B. gleichgewichten oder bestimmte Kenngrößen wie Kurs-Gewinn-Verhältnis oder Kurs-Buchwert-Verhältnis anwenden.

Für diese "smarte" Aktienauswahl, also die bestimmt über- oder Untergewichtung verschiedener Merkmale, gibt es neben Smart Beta auch Begriffe wie "tilt" oder "enhanced".

Kategorien Smart Beta ETF

Grob lassen sich die Smart Beta ETF in folgende Kategorien einteilen:

- Quality (ca. 12 Mrd. Investvol.)

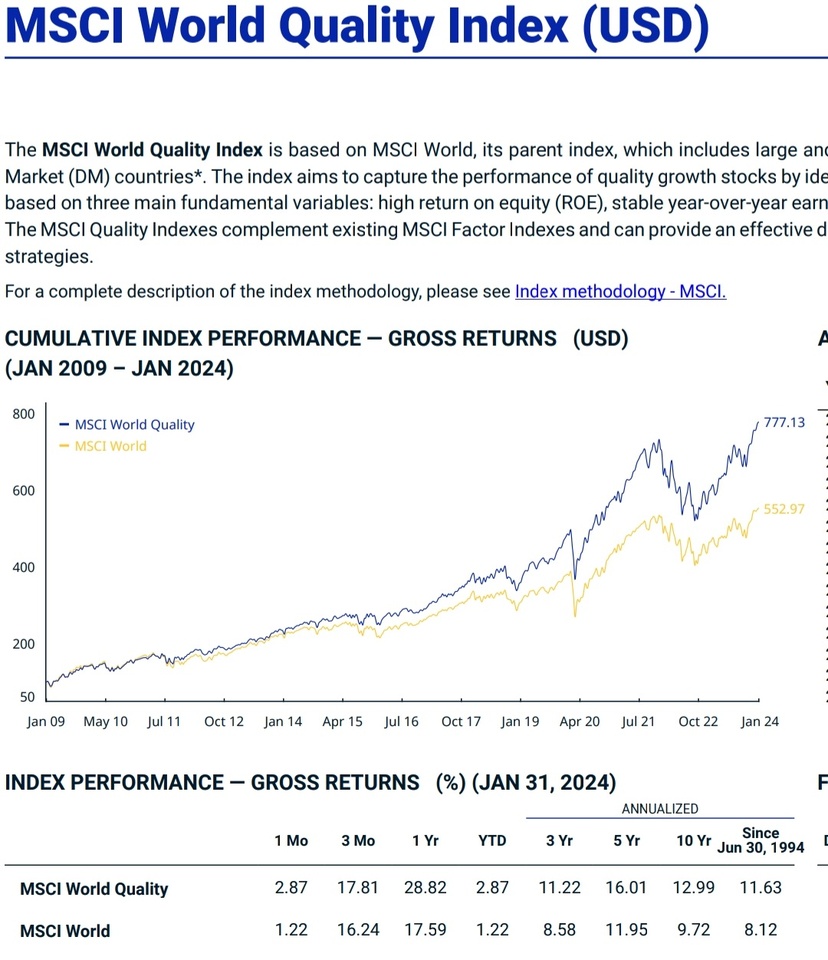

- Value (ca. 12 Mrd. Investvol)

- Low Volatility (ca. 8 Mrd Investvol.)

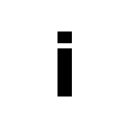

- Momentum (ca. 4 Mrd. Investvol)

- Multi-Faktor

- Growth & Small-Cap (ca. 12 Mrd. Investvol)

- Dividend (ca. 16 Mrd. Investvol.)

- Equal-Weight

Auch wenn die eine oder andere Strategie schon öfter mal gehört wurde, erstaunt doch, dass das Investvolumen aller Smart-Beta ETF geringer ist als die des $IWDA (-0,23 %) (73 Mrd. EUR)

Welcher Ansatz steckt nun hinter den einzelnen Smart Beta ETF und könnte sich hierfür eine interessante Investitionsmöglichkeit ergeben? Um dies zu ergründen, betrachten wir die einzelnen tilts und deren Methodologie.

Der Z-Wert

Um die Methodologie der Smart Beta ETF zu verstehen ist es notwendig sich mit dem sog. Z-Wert auseinander zu setzen, da insb. MSCI sich für ihre Smart Beta ETF in diese Größe verliebt zu haben scheinen.

Der Z-Wert ist eine Größe, welche die Anzahl der Standardabweichungen eines Datenpunktes (z.B. KGV) vom Mittelwert anzeigt. Insofern eine Verhältniszahl welche auf Aktien bezogen, die Kennzahl einer einzelnen Aktien ins Verhältnis setzt mit den Kennzahlen aller Aktien im Index.

Vereinfachtes Beispiel anhand KGV

Aktie A: 10

Aktie B: 15

Aktie C: 20

Aktie D: 50

Mittelwert: 24

Standardabweichung: 15,67

Z-Wert A: -0,88 (lies: KGV von 10 liegt 0,88 Standardabw. unter dem Mittelwert)

Z-Wert B: -0,56

Z-Wert C : -0,24

Z-Wert D: 1,69

Sofern der ETF nun z.B. Aktien mit einem niedrigen KGV übergewichten möchte, würde er die Aktien mit dem niedrigsten Z-Wert höher gewichten.

Wer trotz dem Beispiels immer noch auf dem Schlauch steht - wie ein unbeholfener Feuerwehrmann - dem sei folgendes Video ans Herz gelegt:

z-Standardisierung (z-Transformation)- Einfach erklärt - DATAtab

Nun zu den einzelnen Kategorien, wobei jeweils eine Auswahl der größten ETF dargestellt wird:

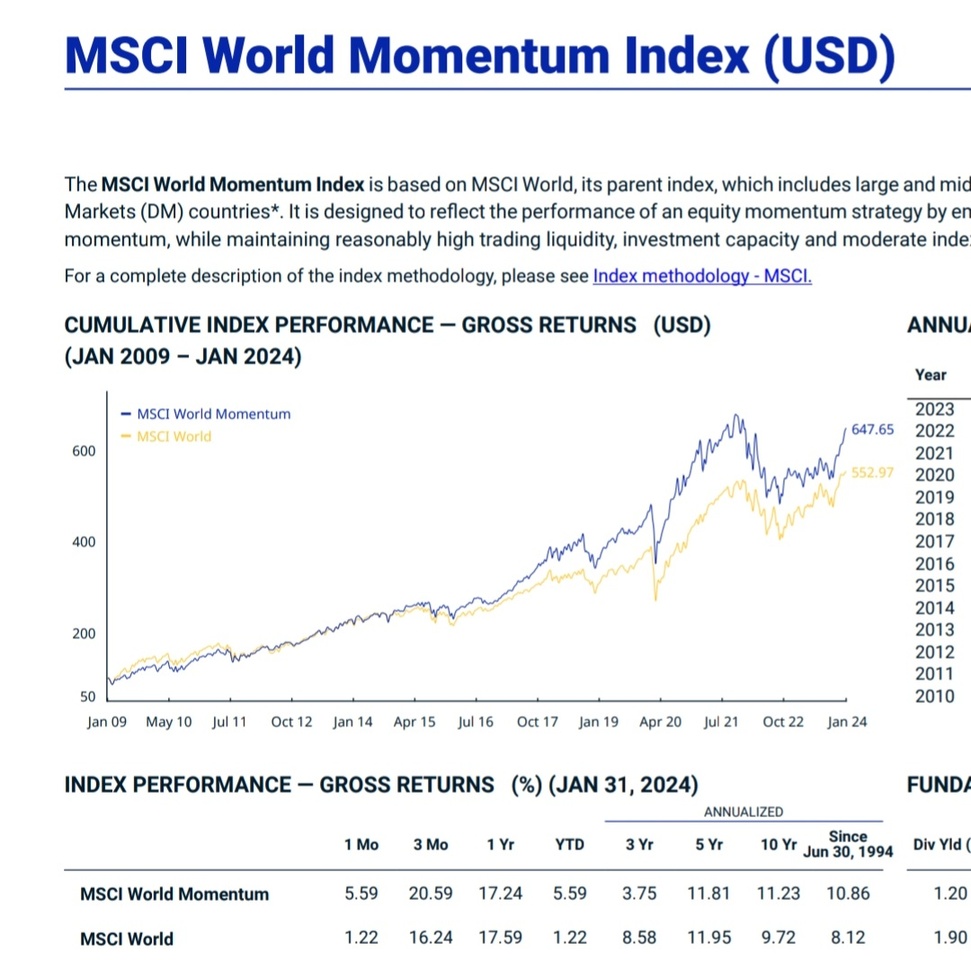

Quality-ETF

Übergewichtung von Unternehmen mit soliden fundamentalen Kennzahlen wie hohem Eigenkapitalrendite, stabilem Gewinnwachstum und geringer Verschuldung.

💰 Z-Score MSCI-Quality-ETF

Hier gibt es 4 größere ETF die von der Methodologie gleich sind nur auf unterschiedliche Regionen fokussieren (TD = Tracking-Difference):

- $IS3Q (+0,04 %) (World | TER 0,30 % | TD 0,10 % | 3,5 Mrd. Invest | 3J Outperformance ggü World + 1,5 %.)

- $IUQF (+0 %) (World | TER 0,25 % | TD 0,04 % | 1,7 Mrd. | 3J Outperf. Ggü. World + 1,7 %.)

- $XDEQ (+0,12 %) (USA | TER 0,20 % | TD k.a. | 1,9 Mrd. | 3J Outperf. Ggü S&P 500 + 0,3 %.)

- $IEFQ (-0,31 %) (Europe | TER 0,25 % | TD 0,0 % | 3J underperf. Ggü. Eurostoxx 600 - 4,1 %).

Index-Methodologie:

- Die ETF basieren auf jew. "Parent-Indizes" z.B. der MSCI World.

- Im ersten Schritt werden die Variablen benannt, für die Quality-ETF:

- Eigenkapitalrendite (12 month earnings per share [EPS] / latest Book value per share [BVPS])

- Verschuldungsgrad (total debt / Book Value)

- Stabiles Gewinnwachstum (gemessen an Variabilität [Standardabw.] der y-o-y eps für die letzten 5 Jahre

- Für jede Aktie wird der Z-Wert (s. oben) für die einzelnen Kennzahlen ermittelt

- Anschließend werden Extremwerte herausgerechnet

- Dann wird für jede Aktie eine Addition der Z-Werte vorgenommen

- Die Aktien mit den höchsten gesamt-Z-Werten werden in den ETF aufgenommen

- Es erfolgt ein halbjährliches Rebalancing

On a Site Note: wer etwas TER sparen möchte, der kann die Xtrackers-ETF nehmen, diese sind in i.d.R. 0,05% TER günstiger als das iShares-Pendant bei ähnlicher Tracking Difference & basieren auf den gleichen Index & Berechnungslogik.

💰 Wisdom-Tree-Quality-ETF

Bilden Dividendenzahler mit gleichzeitigen höheren Wachstumsaussichten ab

$GGRG (+0,11 %) (World | TER 0,38 % | TD 0,32 % | 0,7 Mrd. | 3J Underperf. Ggü. World -2 %.)

$DGRG (-0,02 %) (USA | TER 0,33 % | TD 0,02% | 0,4 Mrd. | 3J Outperf. Ggü. S&P 500 + 7,1 %.)

Index-Methodologie:

- Variablen:

- Growth-Faktor: basiert auf den erwarteten Gewinnwachstum (expectet eps)

- Quality-Faktor: basiert auf letzte 3 Jahre Return on Equity (ROE) sowie Return on Asset (ROA)

- Stabilitäts-Faktor: Gewinne je Aktie (EPS) müssen höher sein als Dividende je Aktie (DPS)

- Ausschlusskriterium: Unternehmen die nicht die ESG-Kriterien von Wisdom-Tree erfüllen werden ausgeschlossen

- Gewichtung: Nach Variablen-Filter erfolgt die Gewichtung der Unternehmen im Index nach den gezahlten jährlichen Dividenden

- Es erfolgt ein halbjährliches Rebalancing

💰 Invesco RAFI-Index:

- $PFT (+0,25 %) (USA| TER 0,39 % | TD 0,33 % | 0,5 Mrd. | 3J Underperf. ggü. S&P 500 - 2,7 %.)

- $PEH (+1,09 %) (EM | TER 0,49 % | TD k.A. | 0,04 Mrd. | 3J Outperf. Ggü. Emerging Markets IMI + 10,8 %.)

Index-Methodologie:

- Variablen:

- Cashflow, Umsatz & Dividenden: Gewichtung aus Durchschnittswerten der vergangen 5 Jahre sowie aktueller Buchwert

- Die Indexgewichte werden proportional zu den fundamentalen Werten der Unternehmen festgelegt. Berechnung: fundamentale Werte / marktkapitalisierte Free-Float-Werte.

Fazit zum Smart-Beta Faktor Quality

Im Auftakt dieser Reihe haben wir uns mit dem Quality-ETFs beschäftigt. Der Smarte Anteil besteht hierbei darin, dass die im "Parent-Index" enthaltenen Aktien gescreent werden nach Qualitätsfaktoren wie Gewinnwachstum, Verschuldungsgrad, Buchwert etc. und auf Basis deren relativen Stärke gegenüber den anderen Im Index enthaltenen Aktien gewichtet werden.

Sofern man den Weltindex abbilden möchte, würde ich zum $XDEQ (+0,12 %) raten, jedoch ist der unterschied zum Normalen MSCI World nicht so groß, dass man von einer echten Diversifikation sprechen könnte.

Spannend finde ich den Smart Beta Ansatz auch, um auf geografisch unterschiedlichen Märkten den Fokus der Smart Beta ETFs anders zu setzen (z.B.: USA Large CAP/Momentum, Europa: Small CAP & Growth, Emerging Markets: Quality & Value). Leider hat der einzige Emerging Markets Quality ETF ein sehr geringes Investvolumen von nur etwa 40 Mio. EUR. Für wen dies kein Hindernis ist, der kann sich gern den $PEH (+1,09 %) anschauen, da dieser eine deutliche Outperformance gegenüber dem MSCI Emerging Markets erzielt hat und aus Meiner Sicht Quality-Faktoren insb. in solchen Märkten ihre Chancen gut ausspielen können.

In den nächsten Teilen werden wir uns mit den anderen Klassen des Smart-Beta Investierens beschäftigen - seid gespannt!