Vom 18-jährigen Möchtegern-Investment Banker zum erfolgreichen privaten Vermögensverwalter: Mein (holpriger) Weg zu 300.000€ im Depot

Teil 2 von X:

Nach einem langen Weg durch das Tal der Tränen: Wie der Kauf von MasterCard-Aktien am Ende

alles verändern sollte – So lässt sich wahrscheinlich der nächste Abschnitt meines Anlegerlebens bezeichnen. Nachdem ich im ersten Teil auf meine ersten Schritte an der Börse eingegangen bin und feststellen musste, dass ich nicht der nächste Warren Buffett bin und so gut wie jeden Anfängerfehler mitgenommen habe, sollte doch nach drei Jahren endlich alles besser werden, oder? Leider war das nicht der Fall für die Jahre 2017 und 2018. Eigentlich wurde alles nur noch schlimmer.

(Teil 1: https://app.getquin.com/de/activity/PElWrODsmV) - Vielen Dank für die vielen positiven Rückmeldungen!

Ausgangsbasis & Spoiler:

Von 2013 bis 2016 habe ich dual studiert und jeden Monat ein kleines Gehalt verdient. Da ich noch zuhause wohnte, konnte ich in diesen drei Jahren ca. 30.000 € ansparen und investieren. Zusätzlich kamen nochmals ca. 5.000 € an Kursgewinnen und Dividenden dazu. Mein Depotstand Ende 2016 lag also bei etwa 35.000 €. Trotz meiner miesen Aktienauswahl eine Summe mit der ich als 23-Jähriger zufrieden sein konnte.

Nun springen wir einmal 24 Monate nach vorne: Ende 2018 hatte ich einen Depotstand von ca. 40.000 €, also gerade einmal mickrige 6.000 € mehr als zwei Jahre zuvor. In diesen beiden Jahren gab es zusätzlich Kursverluste in Höhe von 3.500 €. Ich hatte es also geschafft, in 5,5 Jahren an der Börse 600 € Kursverluste zu erzielen, während der S&P 500 im gleichen Zeitraum über 50 % zulegte – eine beachtliche (negative) Leistung! Nur Dividenden von über 3.000€ in diesen 5,5 Jahren führten unter dem Strich zu einer positiven Rendite.

Nun wollen wir aber einmal schauen, was in den Jahren 2017 und 2018 so massiv schiefgelaufen ist.

Persönliche Einkommenssituation:

Nachdem ich Ende 2016 meinen Bachelor abgeschlossen hatte, wusste ich, dass ich nicht bei meinem ausbildenden Unternehmen bleiben wollte. Es ging dort stark in eine Vertriebsschiene, die ich persönlich nie machen wollte. Daher verließ ich das Unternehmen und entschied mich mit Anfang bzw. fast Mitte 20 für einen beruflichen Neustart.

Vor dem Studium wollte ich unbedingt ins Investment Banking nach New York, doch nach dem Studium wusste ich plötzlich gar nicht mehr, was ich eigentlich machen wollte: „Selbstständig wäre cool“, „mache ich noch einen Master“, „studiere ich nochmal etwas ganz anderes?“ – das waren die Gedanken Ende 2016 und Anfang 2017. Da ich während dieser Zeit arbeitslos gemeldet war, musste ich immer wieder zu Vorstellungsgesprächen, die das Amt mir mehr oder weniger aufgedrückt hatte. Diese waren verpflichtend, da sonst das Geld hätte gekürzt werden können (Zeiten vor dem Bürgergeld 😉). Mein Highlight war ein Vorstellungsgespräch bei Vorwerk, und das ist kein Witz: für eine offene Stelle als Staubsaugerverkäufer, der von Tür zu Tür ziehen darf.

Mitte 2017 bekam ich dann eine Zusage in einem komplett anderen Bereich, der absolut nichts mit meinem Bachelor in BWL zu tun hatte und begann dort erneut von ganz vorne. Für 9 Monate erhielt ich etwa 600-700€ Arbeitslosengeld und danach nur ein Azubigehalt von 800-900€. Glücklicherweise konnte ich weiterhin bei meinen Eltern wohnen und so jeden Monat ca. 200-300€ in ETF-Sparpläne investieren. Insgesamt konnte ich im Jahr 2017 jedoch nur ca. 2.000€ ansparen.

Einige Wochen vergingen, und ich merkte schnell, dass ich mit meiner neuen beruflichen Situation erneut nicht glücklich war. Also war mir klar, du musst hier wieder weg. Dieses Mal wollte ich jedoch nicht einfach kündigen und erneut beim Arbeitsamt aufschlagen. Also zwang ich mich weiterzumachen, bis ich etwas in der Hand hatte. Wieder kam das Thema Master auf. Aber auch durch Zufall ein Kontakt mit meinem ehemaligen Arbeitgeber.

Long story short: Anfang 2018 unterschrieb ich nach 1,5 Jahren einen neuen Vertrag bei meinem ehemaligen Arbeitgeber (DAX-Konzern), allerdings nicht in einer Vertriebsrolle, sondern in der Zentrale/Verwaltung. Auch wenn das Gehalt deutlich stieg, war damit ein Umzug in eine andere Stadt verbunden. Neben den Mietkosten musste ich auch eine Wohnung einrichten. Daher war auch im Jahr 2018 nicht viel Spielraum für Investitionen an der Börse. Insgesamt wurden auch im Jahr 2018 „nur“ 5.000€ investiert.

Depotentwicklung:

Wie bereits erwähnt, waren die Jahre 2017 und 2018 ein absoluter Reinfall im Depot. Keine nennenswerten Investitionen und dazu eine lausige Performance.

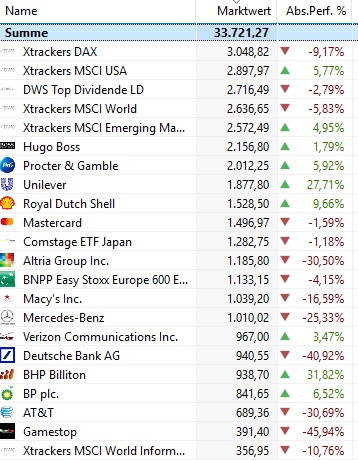

Im Nachhinein ist das auch kein Wunder: Mein Depot bestand zu der Zeit aus Kursraketen wie Hugo Boss $BOSS (-2,9 %)

Deutsche Bank $DBK (-5,26 %)

Macy’s $M (-3,9 %)

AT&T $T (+2,02 %)

Verizon $VZ (+2,15 %)

oder Daimler $MBG (-2,37 %) .

Ich war immer noch der Überzeugung, dass Tech und Co viel zu teuer sind – ich kaufte nur, was ein niedriges KGV und eine (hohe) Dividendenrendite hatte. Aus Dividendensicht war das super: Im Jahr 2017 hatte ich zum ersten Mal über 1.000€ Dividende erhalten. Diese Marke werde ich erst wieder im Jahr 2020 erreichen.

Klar wurde mir jedoch auch, dass die Dividende einem nur wenig bringen, wenn auf der anderen Seite Kursverluste stehen. In Schnitt der beiden Jahre lag meine Rendite bei mageren ~2,5%. Das war immerhin mehr als es zum damaligen Zeitpunkt auf dem Tagesgeldkonto gab - Heute würde so eine Rendite noch viel mehr schmerzen. Man muss es aber auch nicht schönreden: Die Performance war zum vergessen.

Lichtblicke:

Es war aber auch nicht alles schlecht: Im Herbst 2017 machte ich meine ersten Schritte im Kryptobereich. Damals gab es zum ersten Mal einen größeren Bitcoin-Hype. Ich hatte noch keine Ahnung davon und kaufte mir daher ganz normal über die Börse ein Partizipationszertifikat. In knapp drei Wochen erzielte ich damit einen Gewinn von fast 500€. Danach ebbte der Hype schnell wieder ab, und ich beschäftigte mich bis zum nächsten Hype Mitte bzw. Ende 2020 nicht mehr mit Bitcoin und Co.

Hätte ich Ende 2017 weitergemacht und regelmäßig Bitcoin gekauft, wäre mein Vermögen heute wahrscheinlich nochmals ein Stück größer.

Alles in allem darf ich mich für das Jahr

2017 aber auch ein ganz kleines bisschen in Schutz nehmen: Die Performance im Jahr 2017 lag bei ca. +7%, das entsprach in etwa der Performance des MSCI World (+8 %). Lediglich der S&P 500 war mit +20% wesentlich stärker (Trump und seine „America First“ Politik haben hier schon ihre Wirkung gezeigt).

Das Jahr 2018 war in Summe kein gutes Börsenjahr, und die meisten Indizes schlossen im Minus. Nichtsdestotrotz war mein Minus stärker als im S&P 500 und im MSCI World.

Im Jahr 2018 gab es einige negative Faktoren wie Risiken aus dem Handelskrieg zwischen China und den USA, dem Brexit oder weltweiten Konjunktursorgen. Das alles schlug sich vor allem in den letzten Handelstagen des Jahres 2018 in den Kursen nieder. Es stand mal wieder ein Shutdown in den USA an, weil man sich nicht auf eine Anhebung der Schuldgrenze einigen konnte und wollte. Innerhalb weniger Tage ab Mitte Dezember ging es dann um 5-6% nach unten. Das war der Hauptfaktor für die extrem schlechte Performance in den beiden Jahren.

Der Wendepunkt:

Auch wenn der Dezember 2018 ein schlechter Monat für die Börsen war, war er im Nachhinein extrem gut für mich und mein Depot. Im Dezember 2018 kaufte ich MasterCard $MA (-0,06 %) und das sollte den Wendepunkt in meiner Investorenkarriere einläuten.

Ich merkte, dass meine Strategie (niedriges KGV, hohe Dividende) zu nichts führen würde, und entdeckte mehr und mehr das Thema „Dividendenwachstum“ für mich. Mit MasterCard zog die erste Aktie, die der neuen Strategie entsprach, in mein Depot ein.

Statt einem niedrigen KGV von unter 10 lag das KGV plötzlich bei über 30 und die Dividende bei deutlich unter 1%, aber stark wachsend – Genauso wie die Umsätze und Gewinne. Ein klarer Unterschied zu Unternehmen wie Macy’s, Daimler und Hugo Boss in meinem Depot.

Im Laufe des Jahres 2018 verbesserte sich auch meine finanzielle Situation deutlich. Mein Gehalt lag netto bei ca. 2.500€, und auch wenn ich Miete und andere Kosten bezahlen musste, zeichnete sich ab, dass ich ab 2019 wieder mehr investieren könnte.

Vermögensentwicklung & Rendite:

Wie beschrieben, waren die beiden Jahre zu vergessen – aber die Learnings und meine Strategieänderung im Nachhinein extrem wichtig für mein weiteres Anlegerleben.

Jahr

Depotwert

Rendite

2017 39.000€ +7%

2018 41.000€ -10%

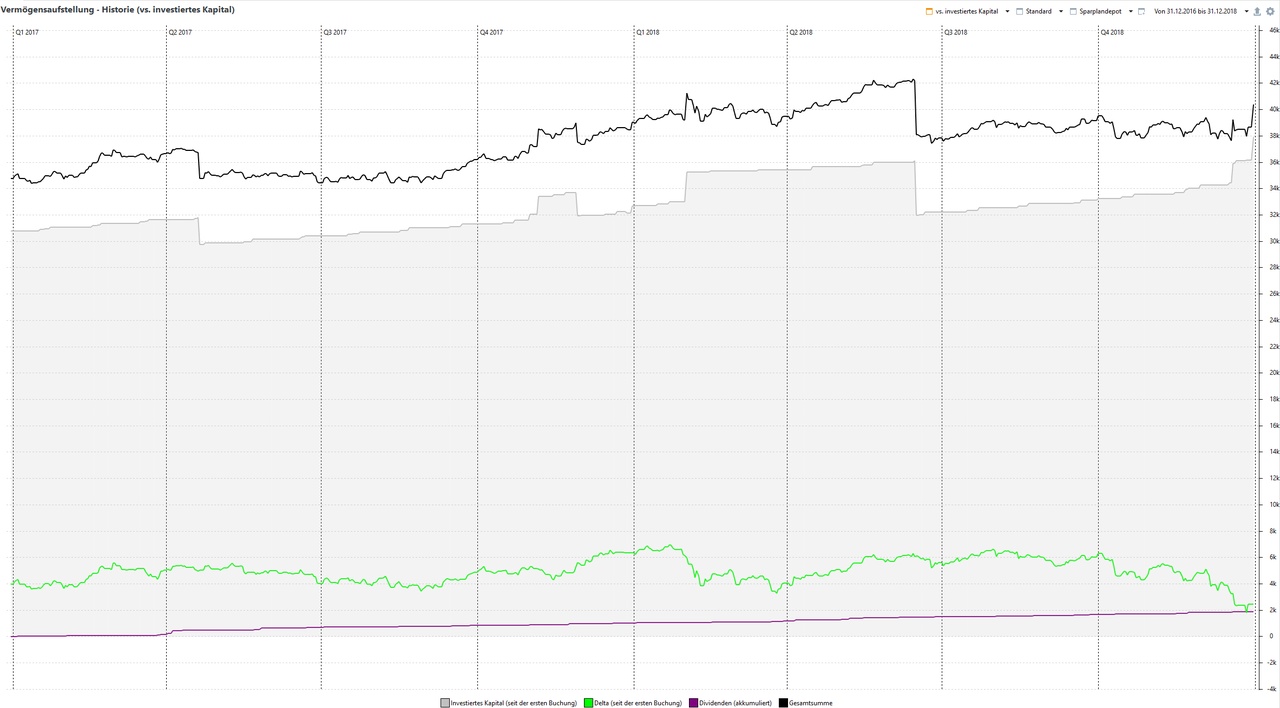

Vermögensentwicklung 2016-2018:

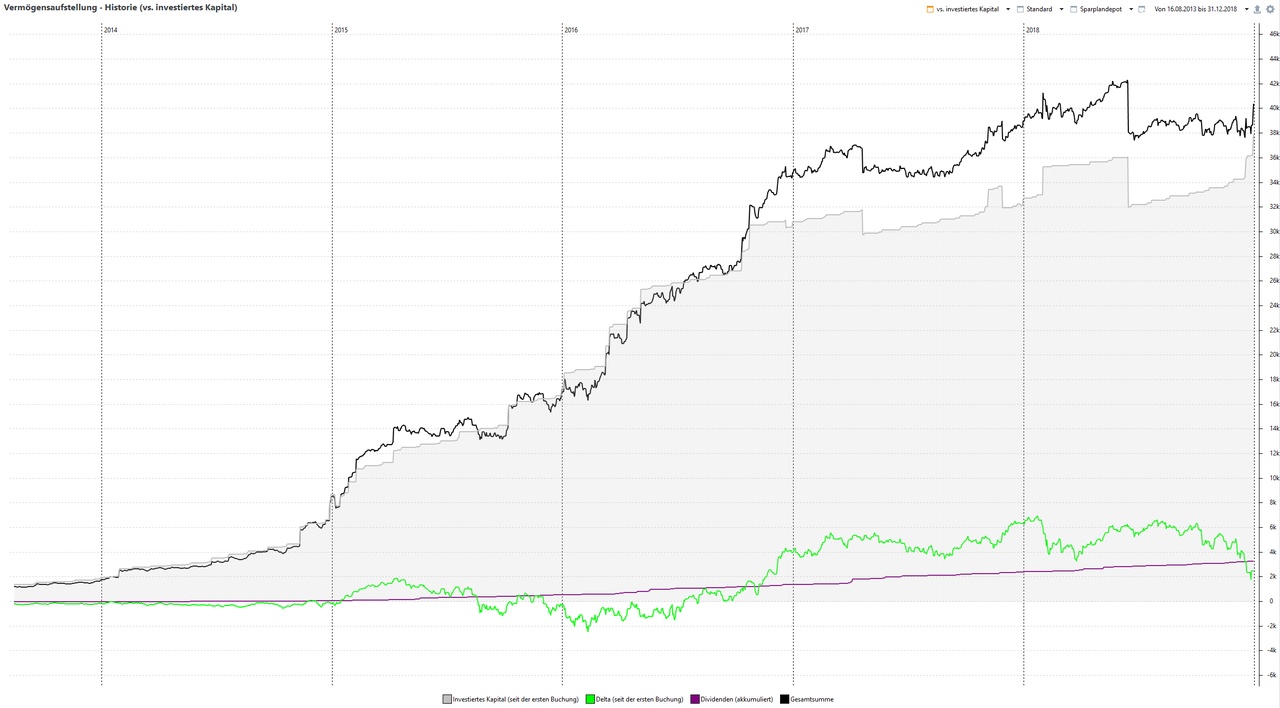

Vermögensentwicklung 2013-2018:

Ausblick:

Beruflich bin ich angekommen, im Depot war ich bereit, eine komplett neue Strategie aufzubauen. Damit war alles bereit für das Jahr 2019! Und ab 2019 sollte auch endlich alles besser werden. Aber auch im nächsten Teil wird es weitere große Fehler geben (Wirecard, Corona-Hype, China), vor allem aber endlich auch Erfolge!

In Teil 3 werde ich auf die Jahre 2019 bis 2021 eingehen. Dort werden wir dann die 100.000€ knacken und sogar fast an die 200.000€ erreichen.