Als erstes:

Vielen Dank für die freundliche Aufnahme in der getquin Community!

Leider habe ich das HowTo:Portfolio-Feedback auf GetQuin von @DonkeyInvestor

für eine ausführliche Vorstellung erst später entdeckt und versuche diesmal ausführlicher als beim ersten Mal zu Schreiben und meine getroffenen Entscheidungen konkret zu untermauern, um so evtl. ein noch genaueres Feedback von der Community erhalten zu können. 💛

Mein persönliches Ziel ist es komplett schuldenfrei werden und gleichzeitig mit dem stetigen Vermögensaufbau 📈zur Verbesserung der privaten Altersvorsorge in 2026 zu beginnen. Ich bin ausdrücklich bereit im ersten Jahr meines Investments ein höheres Risiko dafür einzugehen und probiere somit fast alles aus.

Ich möchte in diesem Jahr nach dem bewussten Grundsatz „Set and forget“ tätig sein und Ende 2026 zwischen den Feiertagen meine Strategie bewusst überprüfen und ggf. anpassen.

Statt „keep it simple“ heißt es bei mir wohl eher „overenginerring.“

Als Grund dafür sehe ich eure zahlreichen Hinweise für die ich mich nochmal bei

@Epi

@Gehebeltes-EFH

@Stullen-Portfolio

@Multibagger

@Sunrise-Mantis

@EisenEnte

@PositivePossum

@schlimmschlimm

hiermit bedanke und mein generelles Lebensmotto:

„Einfach kann jeder!“

Ich glaube zum jetzigen Zeitpunkt würde mir das investieren mit „alles in den AllWorld-ETF stecken“ auch nur halb so viel Spaß machen und mich eher langweilen. Dafür ist alles noch so schön neu und unbekannt. 🤯

Ich werde dann ja sehen, ob die unterschiedlichen Investitionen generell eine gute Daumen 👍🏻 oder eine ganz schlechte Daumen runter 👎🏻Idee waren.

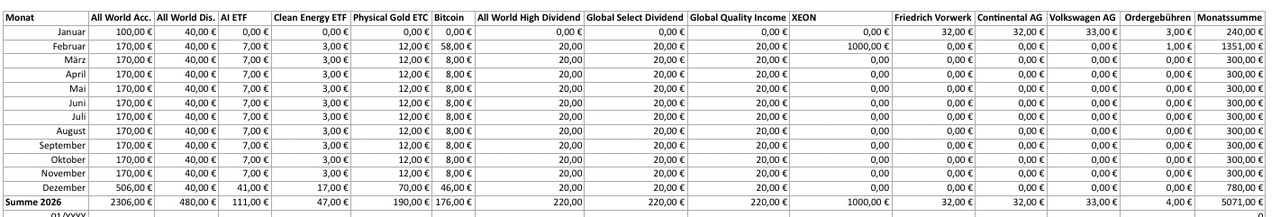

Die von mir bereits jetzt fest gedeckelte und nach und nach geplante investierte Summe in diesem ersten Jahr 2026 i. H. v. 5.071,00 € ist gedanklich schon jetzt komplett von mir abgeschrieben worden als Spielgeld.

Für die notwendige Diversifikation (ETF, ETC, Einzelaktien und Crypto) in meinem Portfolio habe ich mir weitere ANREGUNGEN geholt und bin von den nur anfänglichen 100,-€ mtl. Sparplan nur in einen thesaurierenden AllWorld-ETF „stecken“ gewechselt und habe noch Mitte Januar 2026 zusätzlich auf dem gleich gelagerten AllWorld- ETF ausschüttender Form einen Sparplan von 40,-€ mtl. eingerichtet.

Zwischenzeitig bin ich Ende Januar 2026 auf die Idee gekommen und habe die beiden zwei bestehenden Sparpläne $VWCE (+0,02 %) und $VWGL weitere Sparpläne ($AIQG (+1,56 %)

$RENW (+1,26 %)

$IGLN (-0,7 %)

$BTC (-2,51 %)

$VHYL (-0,24 %)

$ISPA (-0,03 %)

$FGEU (-0,09 %) auf ingesamt 9 Sparpläne mit einer mtl. Summe von 300,-€ angepasst.

Leider war es für eine Ausführung der Sparpläne per Lastschrift bei Trade Republic zu Beginn 02/2026 bereits zu spät. Deswegen werden diese nun erst in der Mitte dieses Monats ausgeführt werden können.

Gestern habe ich mich dann noch dazu entschieden spontan 50,-€ Einzelorder in bitcoin zu betreiben. Da habe ich mich einfach durch die Postings mitreisen lassen. 🤑

Die geplante Sondertilgung (500,-€ mtl.) für meinen Autokredit hat bereits nun zwei Monate gut funktioniert und wird vorrangig betrieben, um schneller tatsächlich schuldenfrei zu werden.

Die konkreten bisherigen und künftigen investierten Beträge und Positionen sind aus dieser Excelltabelle ersichtlich.

Zu den 6 Vorschlägen von Dir @Epi (Ja, hier bekommst Du die versprochene Rückmeldung) habe ich mir im Einzelnen folgende Gedanken gemacht aus denen sich mein Plan dann begründet.

Deka Fonds:

Die beiden Sparpläne über jeweils 50,-€ mtl. waren bereits von mir ausgesetzt und wurden aktiv genutzt, um den ersten Sparplan von 100,-€ mtl. zu bedienen.

Zusätzlich löse ich die beiden zu den Sparplänen dazugehörigen Unterdepots nun Stück für Stück auf und verkaufe 100,-€ mtl., um so einen möglichst guten Durschnittswert im Verkauf zu erreichen.

Die 100,-€ werden so dann gleich in Form von fünf Sparplänen mtl. umgeschichtet und wie folgt reinvestiert:

Core: 65%

Satelliten: 35%

davon:

Clean Energy 10%

AI: 10%

Bitcoin: 10%

ETC Gold: 5%

VWL:

Die mtl. 40,-€ VWL auf das dritte Unterdepot bei der Deka halte ich so lange weiter aufrecht, bis ich die Motivation entwickle meinem Arbeitgeber eine anderen Vertrag mitzuteilen. Derzeit habe ich kein Bedürfnis mit der Personalabteilung mehr in Kontakt zu stehen als notwendig.

Trotzdem habe ich ab Februar 2026 zusätzlich einen Sparplan über 40,-€ mtl. für den All World ETF ausschüttend eingerichtet.

Die drei Einzelaktien plus die Bonusakte von Xiaomi behalte ich im Portfolio, um ein Gefühl für Aktien zu entwickeln.

Weitere Einzelaktien sind derzeit nicht geplant. Dies passt insoweit ganz gut, da ich die Bonusaktie ein Jahr halten muss, bevor diese veräußert werden kann.

Prämiensparvertrag:

Der Prämiensparvertrag mit 99 Jahren Laufzeit nach „altem Recht“ hat mit 12,50 € mtl. ein jährliches Invest von 150,-€ mit einer garantierten Prämie von 50% plus Zinsen und Zinsezinsen. Nach Prüfung der Vertragsbedingungen würde ein auf 0 Stellen einen sofortigen Verlust der Prämie zur Folge haben. Aus dem Grund habe ich mich dazu entschieden den Vertrag aufrecht zu erhalten.

Sparlose Sparen & Gewinnen:

Grade als ich mich damit auseinandersetzen wollte, ob ich die Sparlose nun kündige, hat eins der Lose im Januar 2026 1.000,-€ gewonnen. Aus diesem Grund habe ich mich dazu entschieden meine 10 Lose doch zu behalten.

Ein wesentlicher Punkt meiner Sparlose ist, dass ich von den 600,-€ am Ende des Jahres wieder 480,-€ zurück erhalte.

Diese werden von mir ebenfalls in der gleichen Gewichtung wie bei der Umschichtung vom Deka Depot auf die 5 auserwählten Sparpläne im Dezember verteilt.

Der Gewinn von den Sparlosen i. H. v. 1.000,-€ geht in$XEON (+0,01 %) für „max. Zinsen“.

Notgroschen:

Meinen echten Notgroschen hingegen behalte ich komplett auf dem Tagesgeldkonto damit dieser immer sofort für mich verfügbar ist.

Damit ich auch ein Gefühl für Dividenden erhalte, habe ich mir zusätzlich drei Dividenden ETF rausgesucht die ich jeweils mit 20,-€ mtl. bediene.

In Kombination sorgen diese drei ETF dafür, dass geplant jeden Monat eine Dividende an mich ausgeschüttet wird. Das klingt zumindest in der Theorie grade nach sehr viel Dopamin und gefällt mir daher sehr.

Was in 01/2027 von den investierten 5.071,-€ dann tatsächlich noch da ist, ist für mich bereits jetzt ein 100% Gewinn, denn nachdem ich vor knapp einem Jahr dem Spiel „WOS“ 🥶(wer kennt es?) verfallen und in 3 Monaten ca. 5k für digitalen Mist und vor allem zu Aufbesserung meines Ofens 🔥🪵verpulvert habe, ist das hier doch eindeutig die bessere Alternative mein Geld für Dopaminschübe auszugeben und mir die Zeit zu vertreiben. Und gleichzeitig online Teil einer Community sein. Was will man da noch mehr?

So, Ich freue mich bereits jetzt schon auf’s Feedback von euch. Seid ruhig ehrlich, ich kann’s ab! 🤞🏻

VG

QW3RTY

PS: Mein Portfolio konnte ich nicht teilen. Die Funktion war ausgegraut.