Der September war der Monat, in dem mein Konto so strahlte wie die letzten Sonnenstrahlen des Sommers! Warum? Der Halbjahresbonus katapultierte diesen Monat zum einnahmestärksten aller Zeiten. Natürlich wandert das Geld nicht in den Sparstrumpf, sondern wird im Folgemonat in den Markt gegeben, weil Kurswachstum und Dividende jeden Konsum schlagen. Dazu gab’s noch eine unerwartete Rückerstattung von der Zahnzusatz, die bereits reinvestiert wurde. Wer sagt denn, dass die Prophylaxe nicht doch Rendite bringt?

Und sonst so? Business as usual: Vorbereitung aufs Eisbaden ist dank kälterer Temperaturen zum Ende des Monats gestartet, täglich Sport und Bewegung, ein schönes Community Treffen von Frugalisten und Investoren. Ja, wir haben lieber über Dividenden geredet, statt über die neueste Mode. Alles wurde abgerundet mit einer Spende. Meine Depots liefen seitwärts, haben aber das getan, was sie tun sollen: Cashflow generieren. Und ab diesem Monat gibt es noch zusätzlich Risikokennzahlen präsentiert. Bisschen wachsen und ausschütten. Zeit für einen Rückblick!

Gesamtperformance

Der Monat war für mich ein typisches Zeichen von Konsolidierung. Meine Investments liefen im Seitwärtsgang mit nur sehr geringem Anstieg. Ist das ein gutes Zeichen für eine Jahresend-Rallye? Zwischendurch gab es auch einen ersten Cut des Leitzinses von der Fed. Ganz große Bewegungen blieben aber aus, dafür ist auch eher das Q4 zuständig. Die Erträge regneten wie immer anständig aufs Konto. Meine wichtigsten Performancekennzahlen für mein Gesamtportfolio auf einen Blick:

- TTWROR (Berichtsmonat): +1,76 % (Vormonat: +1,01 %)

- TTWROR (seit Beginn): +76,55 %

- IZF (Berichtsmonat): +9,64 % (Vormonat: +12,50 %)

- IZF (seit Beginn): +11,15 %

- Delta: +615,12 €

- Absolute Veränderung: +2.635,52 €

Performance & Volumen

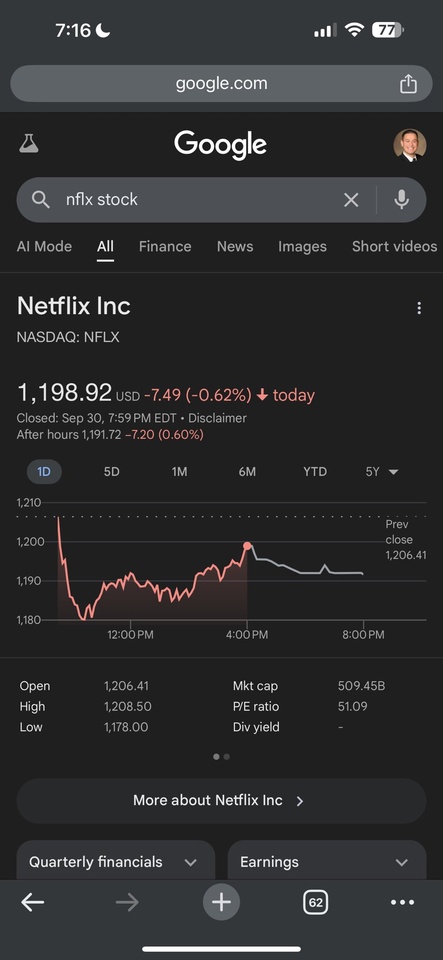

Der Kursanstieg bei $AVGO (+11,26 %) lässt meine größte Einzelaktienposition weiter wachsen und stärkt dessen Dominanz. Und auch bei der Performance seit Kauf kleckert der Klassenprimus nicht: +337%! Nachdem die $BAC (+1,58 %) im Vormonat in die Top 5 nach Volumen aufgestiegen ist, hält diese sich in diese darin. Die Banken laufen aktuell gut. Auch$WMT (+1,1 %) legt weiter zu, der Einzelhandelsriese ist ein verlässlicher Dividendenzahler und ein wichtiger Grundpfeiler unter meinen Einzelaktien. Der Konkurrent$TGT (+2,64 %) ist dagegen die rote Laterne in meinem Depot. Trotz Diebstählen und Absatzproblemen sehe ich ein gesundes Geschäftsmodell. Ich bin mir sicher, dass diese Aktie wieder zurückkommt und investiere monatlich weiter.

Größe Einzelaktienpositionen nach Volumen am Gesamtportfolio:

Aktienanteil (%) am Gesamtportfolio und zugehöriges Depot:

$AVGO (+11,26 %) : 3,30 % (Hauptaktiendepot)

$NFLX (+1,05 %) : 1,87 % (Hauptaktiendepot)

$WMT (+1,1 %) : 1,74 % (Hauptaktiendepot)

$FAST (-6,69 %) : 1,72 % (Hauptaktiendepot)

$BAC (+1,58 %) : 1,49 % (Hauptaktiendepot)

Kleinste Einzelaktienpositionen nach Volumen am Gesamtportfolio:

Aktienanteil (%) am Gesamtportfolio und zugehöriges Depot:

$SHEL (+0,6 %) : 0,41 % (Kryptonachfolgedepot)

$NOVO B (+1,78 %) : 0,50 % (Hauptaktiendepot)

$TGT (+2,64 %) : 0,55 % (Kryptonachfolgedepot)

$HSBA (-0,26 %) : 0,58 % (Hauptaktiendepot)

$GIS (-1,53 %) : 0,60 % (Hauptaktiendepot)

Top-Performer Einzelaktien

Aktien mit Performance seit dem Erstkauf (%) und das jeweilige Depot:

$AVGO (+11,26 %) a: +337 % (Hauptaktiendepot)

$NFLX (+1,05 %) : +153 % (Hauptaktiendepot)

$WMT (+1,1 %) : +78 % (Hauptaktiendepot)

$FAST (-6,69 %) : +76 % (Hauptaktiendepot)

$SAP (+1,36 %) : +75 % (Hauptaktiendepot)

Flop-Performer Einzelaktien

Aktien mit Performance seit dem Erstkauf (%) und das jeweilige Depot:

$TGT (+2,64 %) : -38 % (Hauptaktiendepot)

$GIS (-1,53 %) : -31 % (Hauptaktiendepot)

$NKE (+3,64 %) : -27 % (Hauptaktiendepot)

$CPB (-0,69 %) : -24 % (Hauptaktiendepot)

$UPS (+0,74 %) : -24 % (Hauptaktiendepot)

Assetallokation

Meine Assetallokation sieht wie folgt aus:

ETFs: 39,1 %

Aktien: 58,6 %

Krypto: 2,2 %

P2P: weniger als 0,01 %

Investitionen und Nachkäufe

Folgende Summen habe ich per Sparpläne investiert:

Geplante Sparplansumme aus dem fixen Nettogehalt: 1.030 €

Geplante Sparplansumme aus dem fixen Nettogehalt, inkl. reinvestierten Dividenden nach Plangröße: 1.140 €

Sparquote der Sparpläne am fixen Nettogehalt: 49,75 %

Dazu gab es aus Rückflüssen, Erstattungen, Cashback etc. folgende zusätzliche Investitionen als Einmalsparpläne/-nachkäufe:

Nachkäufe/Einmalsparpläne als Cashbackrente aus Erstattungen: 73,00 €

Nachkäufe/Einmalsparpläne als Cashbackrente aus Boni/Anreiz von der KK: 0,00 €

Nachkäufe aus anderen Überschüssen: 31,00 €

automatisch reinvestierte Dividenden durch den Broker: 5,03 € (Funktion ist nur bei einem Altdepot aktiviert, da ich die Reinvestition sonst lieber selbst steuere)

Nachgekauft wurde:

Anzahl der Nachkäufe: 2

73,00 € für $TDIV (+0,77 %)

25,00 € für $ZPRG (+0,84 %)

Passives Einkommen aus Dividenden

Mein Einkommen aus Dividenden betrug 139,14 € (128,42 € im Vorjahresmonat). Das entspricht einer Veränderung von -1,36 % gegenüber dem Vorjahresmonat. Der leichte Rückgang ist darin begründet, dass meine großen Vanguard ETFs die Ausschüttung in den Folgemonat verschoben haben. Folgend weitere Eckdaten zu den Ausschüttungen:

Anzahl der Dividendenzahlungen: 34

Anzahl der Zahltage: 17 Tage

durchschnittliche Dividende pro Zahlung: 4,09 €

durchschnittliche Dividende pro Zahltag: 8,18 €

Die Top Drei Zahler sind:

Mein passives Einkommen aus Dividenden (und ein paar Zinsen) haben rechnerisch meine Ausgaben im Berichtsmonat zu 16,05 % gedeckt.

Kryptoperformance

Mein Kryptoportfolio lief im September seitwärts mit Hochs und Tiefs. Die Hoffnung liegt hier eher auf dem kommende Q4. Meine Kennzahlen:

Performance im Berichtszeitraum: +8,66 %

Performance seit Beginn: +135,10 %

Anteil der Bestände, bei denen die steuerliche Haltefrist abgelaufen ist: 98,57 %.

Kryptoanteil am Gesamtportfolio: 2.20 %

Bezüglich Krypto bin ich wachsam. Der Ausstieg soll weiter gehen. Ich will nicht die Exit-Liquidität für die anderen Markteilnehmer stellen. Im Folgemonat gibt es Neuigkeiten.

Performancevergleich: Depot vs. Benchmarks

Ein Vergleich meines Depots mit zwei wichtigen ETFs zeigt:

TTWROR (aktueller Monat): +1,76 %

$VWRL (+1,25 %) : +2,63 %

$VUSA (+2,39 %) : +2,56 %

Eine mögliche Erklärung in der schlechteren Performance gegenüber den Indexwerten könnte in einer höheren Einzelaktienquote liegen,

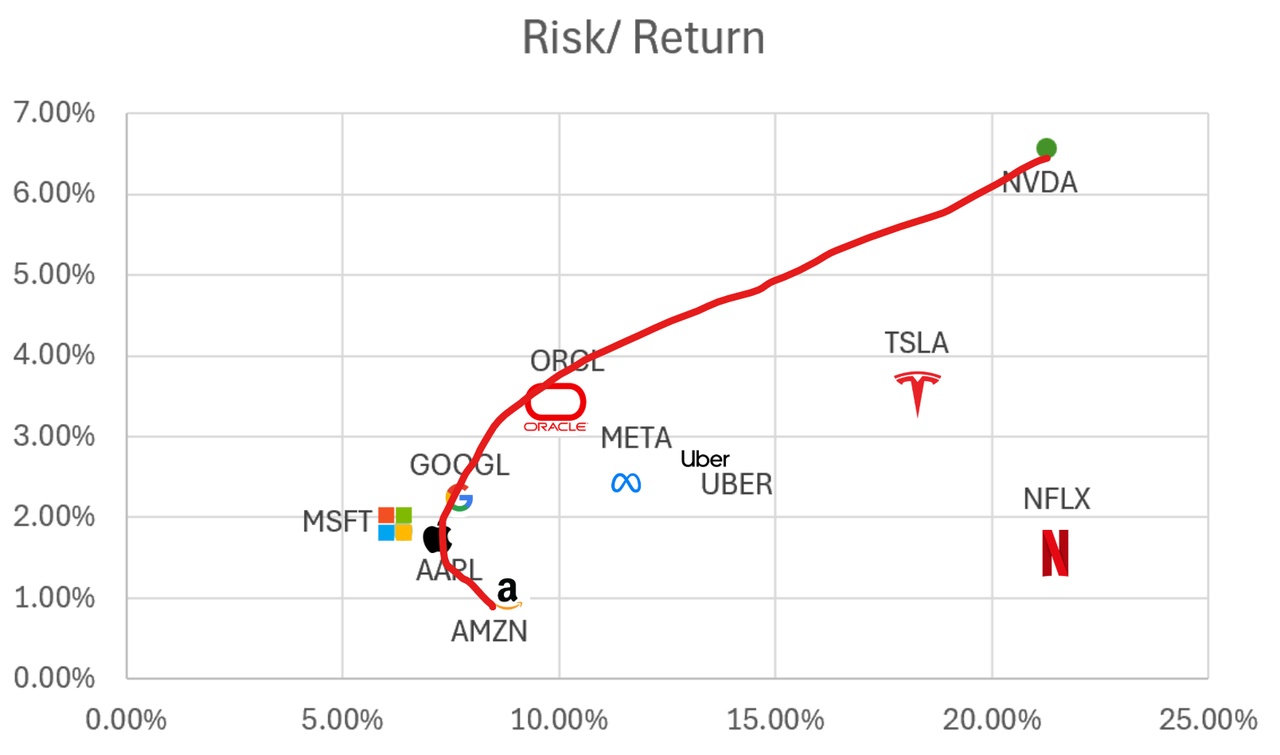

Neu: Risikokennzhalen

Hier meine Risikokennzahlen bezogen auf den Berichtsmonat (und in Klammern YTD)

Maximaler Drawdown: 0,94% (17,17%)

Maximale Drawdown Duration: 19+ days (231+ days)

Volatilität: 1,68% (11,51%)

Sharpe Ratio: 5,73 (0,29)

Semivolatilität: 1,21% (9,04%)

Ein extrem geringer Drawdown von nur 0,94 % zeigt, dass dein Portfolio im Monat kaum Schwankungen hatte. Das ist typisch für eine Seitwärtsphase bzw. stabile Märkte.

Der YTD-Drawdown von 17,17 % ist kein Zufall: Trumps Zölle haben vor allem konsumnahe Aktien wie $TGT (+2,64 %) getroffen. Mein Fokus auf stabile Dividendenzahler und breite ausschüttende ETFs hat die Verluste aber begrenzt. Fakt ist aber: Trump hat mir meine Zahlen verhagelt.

Ausblick

Wie du in der Einleitung schon mitnehmen konntest, gab zwar kein Highlight, aber auch keine Katastrophen für mich, von denen ich berichten kann. Dann sind wir für diesen Monat fertig. Danke fürs Lesen!

Allerdings gibt’s jetzt noch Fragen an dich zur Verbesserung meines Rückblicks:

Bist du auch an der Performance und top/flop5 meiner ETFs oder Kryptos interessiert? Dann lass es mich in den Kommentaren wissen und ich bilde es in den kommenden Monaten mit ab.

In meinen Beiträgen auf Instagram und auch hier rede ich immer wieder von meiner Cashbackrente. Möchtest du gern mehr über das Konzept wissen, was für mich dahinter steckt und wie diese meine „Aktien- und ETF-Rente“ aufstocken wird?

Mein Rückblick hier auf getquin gibt neben zusätzlichen Kennzahlen jene aus meinen Instagram Rückblicken wieder. Möchtest du auch gerne weitere aus dem Budgetrückblick über meine privaten Finanzen hier als kleines Extra eingearbeitet haben?

👉 Du willst meinen Rückblick als Instagram Carousel-Post ansehen?

Dann folg mir auf Instagram:

📲 Dort gibt’s neben den Depot- und Budgetrückblick auch 3 Post die Woche: @frugalfreisein

Bitte achtet genau auf die Schreibweise, leider sind in Social Media zu viele Fake- und Phishing Accounts unterwegs. Ich bin nun auch schon mehrfach „kopiert“ worden.

👉 Wie lief euer Monat im Depot? Habt ihr Tops & Flops zu berichten?

Hinterlasst eure Gedanken in den Kommentaren!