Viele von uns machen sich Gedanken über ihr Budget – Einnahmen minus Ausgaben, passt schon. Am liebsten bleibt aber was Übrig zum Investment. Aber wer langfristig keine Überraschungen erleben will, muss ein bisschen weiterdenken. Liquiditätsplanung heisst das Zauberwort. Das klingt technischer als es ist: Es geht einfach darum, zu wissen, wann du wie viel Geld brauchst – nicht nur heute oder diesen Monat, sondern auch in sechs Monaten, im nächsten Jahr und in fünf Jahren.

Was ist Liquiditätsplanung?

Kurz gesagt: Es ist ein Plan, der dir zeigt, wie sich dein Geldfluss über die Zeit entwickelt. Du erfasst deine monatlichen Einnahmen und Ausgaben, aber auch einmalige oder unregelmässige Kosten, die vielleicht nur ein- oder zweimal pro Jahr anfallen – zum Beispiel Steuern, Krankenkassenprämien oder Ferien. Und du überlegst dir, welchen Kapitalbedarf du künftig hast: Was steht an? Auto? Umzug? Weiterbildung?

Das Ziel ist simpel: Du willst jederzeit zahlungsfähig bleiben, auch wenn grössere Ausgaben anstehen – und gleichzeitig unnötige Cashreserven vermeiden, die auf dem Sparkonto versauern.

Warum ist das relevant?

Die Wahrheit ist: Jeder Monat kostet gleich viel, auch wenn das auf den ersten Blick nicht so scheint. Miete, ÖV-Abo, Essen – klar, die fixen monatlichen Kosten kennt man. Aber was ist mit den grossen Brocken, die nur einmal im Jahr fällig sind? Oder alle 3 oder 6 Monate?

In der Schweiz etwa trifft dich die Steuerrechnung je nach Kanton zwischen März und Oktober. Haushalte zahlen im Schnitt 10-18% ihres Einkommens für Steuern und Sozialabgaben. Auch Krankenkassenprämien, Serafe, SBB-GA oder die Autoversicherung fallen oft jährlich an. Wer diese Kosten nicht vorausplant, landet schnell im Minus oder muss hektisch Assets verkaufen, was nicht ideal ist.

Wie kann man das visualisieren?

Du musst kein Excel-Profi sein. Es gibt mittlerweile einige Tools, die dir dabei helfen:

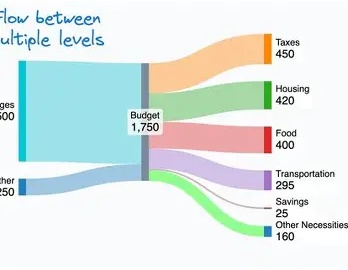

- Hier auf GetQuin relativ automatisch, auch als Sankey, weil @christian und sein Team super Arbeit leisten (nur solange du deinen Anbieter komplett anbieten kannst und willst 😉)

- Budget-Apps wie YNAB, Spendee und viele weitere.

- In der Schweiz beliebt gibt's noch den Dachverband Budgetberatung (Online Budgetrechner für deine Finanzplanung)

- Auch das Budgetformular des Bundes ist ein einfacher Startpunkt

- Abschliessend noch die relativ beliebte Variante der Sankey-Darstellung von Finanz-Flussdiagramm: Sankey Diagramm erstellen

Wichtig ist, dass du nicht nur deine monatlichen Fixkosten trackst, sondern dir eine Art Cashflow-Kalender aufbaust. Also: Welche grösseren Ausgaben kommen wann? Und hast du dafür genug Reserven? Kanst du deine unregelmssigen oder in 3-6-12-Monats-Zyklen eingehenden Rechnungen verläslich auf den Monat aufteilen?

Falls ja, und zum "Profi" wirst, kannst du noch weiter gehen und deine Augaben, insb. Einmalausgaben, zusätzlich kurz- mittel- und langfristig planen.

Was ist kurz-, mittel- und langfristig?

- Kurzfristig: 1–3 Monate → Zahnarzttermin, neue Brille, Reparaturen

- Mittelfristig: 3–18 Monate → Steuerrechnung, Ferien, Weiterbildung

- Langfristig: 1–5 Jahre → Umzug, neues Auto, Elternzeit, Sabbatical

Die klassische Faustregel für Notgroschen lautet übrigens: drei bis sechs Monatslöhne auf der Seite – nicht zur Anlage, sondern für die Zahlungsfähigkeit. Aber…

Und was ist, wenn ich…

…allein wohne und unregelmässig verdiene? Dann brauchst du mehr Puffer und musst eher konservativ planen.

…eine Familie mit Kindern habe? Dann solltest du mit saisonalen Ausgaben rechnen (Ferien, Schule, Betreuung) und einen Teil variabel halten.

…noch studiere oder in Ausbildung bin? Dann ist Transparenz über jede Ausgabe wichtiger als Perfektion – selbst ein simpler Monatsplan hilft.

= Am Ende musst du herausfinden was für dich stimmt und wie risikoavers du bist. Fest steht aber, dass zu viel Liquidität deine Vermögensperformance eher negativ als positiv beeinflusst. Aber du musst das mental auch aushalten.

Wo hakt es in der Praxis?

Ehrlich gesagt: Die meisten unterschätzen die Unregelmässigkeit ihrer Ausgaben. Man glaubt, man lebt „monatlich“, dabei lebt man eigentlich in Zahlungszyklen. Die Steuerrechnung kommt nicht aus dem Nichts – aber sie trifft dich trotzdem wie ein Backstein, wenn du sie nicht auf dem Radar hast.

Dazu kommt: Viele Leute planen entweder zu kurzfristig oder sie parken zu viel Geld auf dem falschen Konto – und wundern sich, warum das Sparkonto kaum wächst oder sie trotzdem plötzlich in ein Liquiditätsloch fallen. Legt euch doch einige Sparkonten zweckgebunden an, falls es euch hilft.

Wie entwickle ich meinen eigenen Liquiditätsplan?

Starte mit einem Rückblick der letzten 12 Monate:

- Was hast du verdient – und wann? / 12

- Welche grösseren Ausgaben hattest du? / 12

- Was kam überraschend – obwohl es eigentlich planbar gewesen wäre? / 12

- Welche ausgaben hast du monatlich?

- Welche planbaren jährlichen Kosten kommen auf dich zu? /12

- Brauche ich Rückstellungen? Bspw. 10% des Mobiliar p.a. um im Schnitt alle 10 Jahre das Mobiliar ersetzen zu können.

- Brauche ich einen Puffer ( bspw. für Inflation der Kosten)? Ich habe zu den meisten Fixkosten 5-10% p.a. Kostensteigerung veranschlagt und bin so auf der sicheren Seite.

- Summiere p.m. Einnahmen und stelle Ausgaben p.m. gegenüber

Übrig bleibt (hoffentlich): Die mtl. Sparrate. Diese kannst du nun frei verwenden zur Anlage, Aufstockung der Liquidität usw. Je nach Bedürfnis.

- Profis sind dann beim Schritt 10: Welche Kosten kann/will ich eindämmen? Brauche ich $NFLX (-0,69 %) Super Premium? Zahle ich $SPOT (-3,62 %) fürs halbe Dorf? Will ich 20% meines Einkommens fürs Motorrad ausgeben?

- Und dann abschliessend den langfristigen Schritt: Wie kann ich mein Einkommen nachhaltig steigern?

Liquiditätsplanung klingt erstmal wie etwas für Unternehmer oder CFOs. Aber wenn man ehrlich ist: Jeder Haushalt hat einen Cashflow. Wer ihn nicht kennt, lebt von Überraschung zu Überraschung. Und die sind selten positiv.

Damit hab ich wieder eine Stunde (neben Fussball) investiert - ich hoffe zu eurem Nutzen! Lasst mich gerne wissen, ob es euch was gebracht hat. ♥️

Happy Investing

GG