Der Chart bewegt sich die letzten Jahre eher seitwärts. Das Geld wäre im S&P 500 besser aufgehoben gewesen. Verkaufen oder durchhalten, in der Hoffnung, dass genug Leute Finanzfluss Videos schauen und den MSCI World kaufen?

Diskussion über MSCI

Beiträge

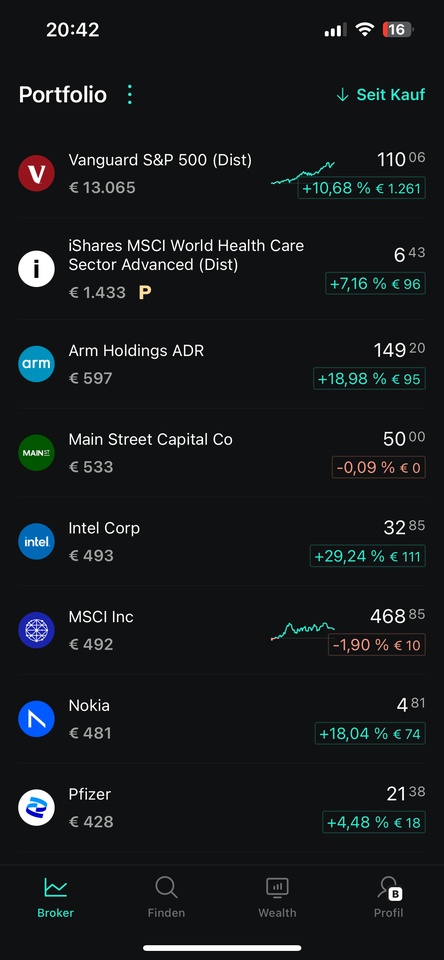

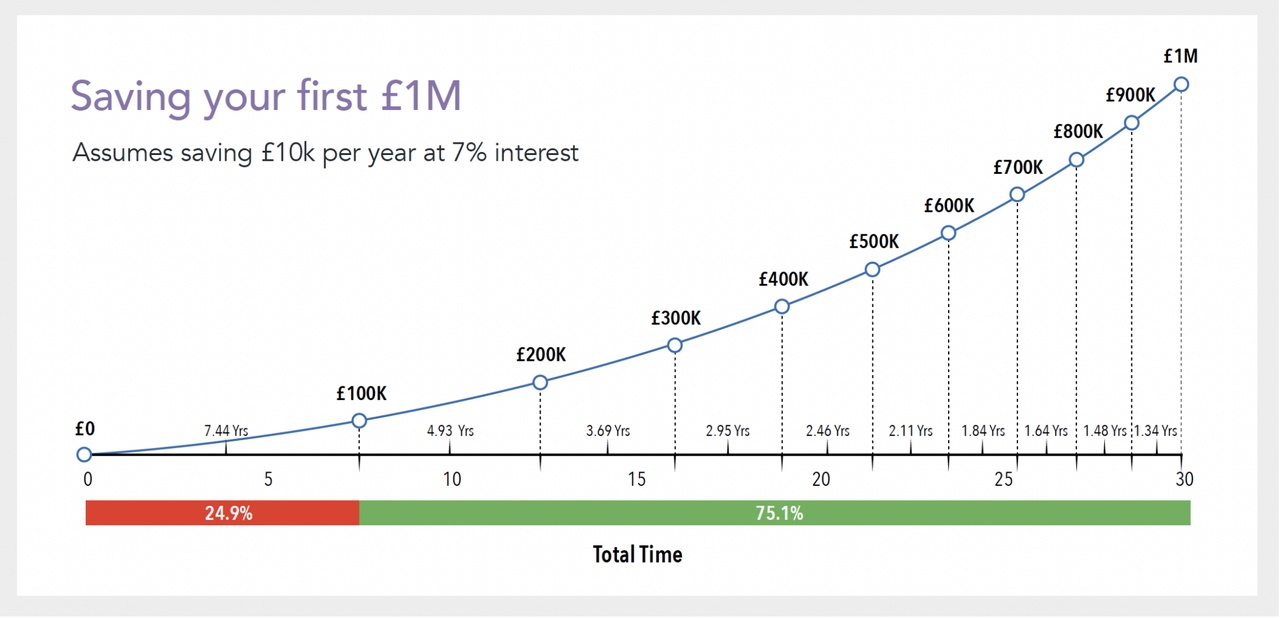

47Ab 100.000 Euro Depot geht es quasi von allein... stimmt das?! 🤔

Ich wette, dass Ihr diese Regel schon x-mal gehört habt. Ich jedenfalls kenne keinen "Finance-Influencer", der diese Regel nicht hoch und runter betet und sie kommt beim Publikum gut an... warum? Weil sie erreichbar scheint. 100k im Depot liegt innerhalb der Vorstellungskraft, während Depotgrößen jenseits der Millionen für viele als zu weit hergeholt scheinen!

👉🏻 Um Leute von der Wichtigkeit der Regel zu überzeugen, werden allerlei Statistiken herausgeholt. Allen voran als Beweis die Zeit bis zu den "nächsten 100k" als Beweis für den Zinseszinseffekt, der die Arbeit ab da quasi von alleine macht.

Und wer dann immer noch nicht ganz überzeugt ist, dem wird das Zitat von Charlie Munger (Warren Buffett's No.2) um die Ohren gehauen: "Accumulating the first 100.000 is the most difficult and the most important part!". Und wer will schon einem der erfolgreichsten Investoren aller Zeiten widersprechen?! 😅

Aber schauen wir uns das ganze einmal im Detail an:

Angenommen wir sind in der Lage 10.000 Euro pro Jahr zu sparen...

Depotwert Start: -> Ende -> davon gespart: -> in Jahren

0 -> 100k -> ca. 70k gespart -> 7,44 Jahre

100k -> 200k -> ca. 120k gespart -> 12,37 (+4,93) Jahre

200k -> 300k -> ca. 160k gespart -> 16,06 (+3,69) Jahre

300k -> 400k -> ca. 190k gespart -> 19,01 (+2,95) Jahre

400k -> 500k -> ca. 215k gespart -> 21,47 (+2,47) Jahre

...

Es stimmt, nach den ersten 100k übersteigen die Kapitalerträge unter den gegebenen Annahmen die Einzahlungen knapp.

Aber zwei Dinge sind zu beachten...

➡️ 0 Steuern: Hier geht man davon aus, dass ihr zu keinem Zeitpunkt Dividenden erhaltet und / oder Kapitalerträge realisiert und somit Steuer zahlen müsst. Alle Gewinne werden thesauriert. In Realität wird das auf die wenigsten zutreffen.

➡️ Reale Rendite: Zudem sind 100k in 7 Jahren eben nicht 100k heute wert. Die reale Rendite (inflationsbereinigt um ca. 3% p.a.) beim MSCI World liegt eher bei 5%, seit 1970 zumindest. In diesem Diagramm geht man von einem sehr optimistischen Fall aus. Legen wir die 5% zugrunde, erreichen wir die ersten 100k erst nach deutlich über 8 Jahren.

Von den offensichtlichen Shortcomings bei dieser glorifizierten Regel kommen über einen so langen Zeitraum noch ganz praktische Nachteile hinzu:

Wer mit 30 Jahren anfängt, der erreicht in der Theorie mit rund Anfang 50-55 seine erste halbe Millionen. Dazwischen liegen für die meisten:

👉🏻 Gründung einer Familie

👉🏻 Kauf / Finanzierung einer Immobilie

👉🏻 Schicksalsschläge, Pflegen von Eltern im Alter etc.

Das heißt die wenigsten, werden diese Art von Sparen durchhalten sondern schon früher an die Ersparnisse müssen. Damit ist der ganze Zauber verflogen.

Und was ist mit der Aussage von Charlie Munger? Nun, er hat die Aussage in den 60-er Jahren getroffen. 100k damals entsprechen ca. 1 Mio. Euro heute. 💵

Und genau das ist der Punkt. Die 100k sollen ja kein Selbstzweck sein, sondern sie sollen einen spürbaren positiven Effekt auf dein alltägliches Leben haben. Das hatten sie in den 1960er Jahren ... heute braucht man mindestens 1 Mio. Euro oder eher mehr.

Nur, diese Message ist eben nicht mehr so sexy, denn für viele ist dies eben doch unerreichbar, insbesondere in frühen Jahren (Buffett hatte seine erste Millionen Dollar mit ca. 30!! -> das entspricht mindestens 4-5 Mio. Euro heute). Aber diese Message generiert eben keine Likes und Klicks... 😉

Was ist Eure Meinung dazu?

Megatrend Robotik, frisch aktualisiert, Mehrwert garantiert!

Nachdem mein erster Beitrag zu humanoiden Robotern viel positives Feedback bekommen hat, bin ich tiefer ins Detail gegangen. Nachträglich habe ich meine Favoriten in jedem Sektor hinzugefügt.

Erweiterte Analyse der Wertschöpfungskette inkl. Schaufelhersteller und potenzielle Hidden Champions

Neue Kategorie: Sekundäre Schlüssel Sektoren (Vertrieb, Vermarktung, Finanzierung)

Zusätzlich: Top 25 Unternehmen weltweit, sowie Top 10 Europa und Top 10 Asien

Um auch Einsteigerinnen und Einsteiger abzuholen habe ich einen Video Link ergänzt. Damit könnt ihr euch ein Bild machen wie weit die Entwicklung der humanoiden Robotik heute schon ist.

Danke für eure Aufmerksamkeit und eure Unterstützung 🙏

🌐 1. Wertschöpfungskette humanoider Roboter (mit Hidden Champions)

1. Forschung & Chipdesign

$ARM (+1,05 %) ARM (UK) – CPU-IP, energieeffiziente Prozessoren

$SNPS (+0,03 %) Synopsys (US) – EDA-Software, Chipdesign

$CDNS (+2,04 %) Cadence (US) – EDA & Simulation

$PTC PTC (US) – Engineering-Software, CAD/PLM

$DSY (-10,66 %) Dassault Systèmes (FR) – 3D-Design & Digital Twin

$SIE (-0,37 %) Siemens (DE) – Industrie-Software & Lifecycle Mgmt

$ADBE (-0,2 %) Adobe (US) – Design, AR/UX

ANSYS (US) – multiphysikalische Simulation - Übernahme durch Synopsis

Altair (US) – CAE, Simulation, Digital Twin - Übernahme durch Siemens

$HXGBY (+0,49 %)

Hexagon (SE) – Messtechnik & Simulation

$AWE (+2,2 %) Alphawave IP Group (UK) – High-Speed-Chip-IP für AI/Robotik

1.Synopsis, 2.Siemens und 3.Adobe sind meine Top 3 in diesen Sektor

2. Fertigungstechnologie & Equipment

$ASML (+2,17 %) ASML (NL) – Lithographie (EUV)

$AMAT (+2,2 %) Applied Materials (US) – Halbleiter-Equipment

$8035 (+1,46 %) Tokyo Electron (JP) – Waferfertigung

$KEYS (+1,16 %) Keysight Technologies (US) – Messtechnik

$6857 (-1,13 %) Advantest (JP) – Chip-Testsysteme

$TER (+4,54 %) Teradyne (US) – Testsysteme + Cobots

$6954 (+0,66 %) Fanuc (JP) – Industrieroboter, CNC

$CAT (+1,47 %) Caterpillar (US) – autonome Maschinen

$KU2G KUKA (DE) – Industrieroboter

Comau (IT) – Automatisierung - nicht an der Börse gelistet

$ROK Rockwell Automation (US) – Industrieautomation

$JBL (+3,61 %) Jabil (US) – Auftragsfertigung (EMS/ODM)

$KIT (+15,5 %) Kitron (NO) – europäischer EMS/ODM-Fertiger

$AIXA (+0,25 %) Aixtron (DE) – Depositionsanlagen für Verbindungshalbleiter

$LRCX (+1,93 %)

Lam Research (US) – Ätz-/Depositionssysteme

$MKSI (+4,56 %)

MKS Instruments (US) – Plasma/Vakuumtechnik

$ASM (+2,79 %)

ASM International (NL) – Depositionssysteme

1.ASML, 2.Keysight Technologies, 3.Fanuc sind meine Top 3 in diesen Sektor

3. Chipfertigung (Foundries)

$TSM (+0,6 %) TSMC (TW) – führende Foundry

$SMSN Samsung Electronics (KR) – Foundry + Speicher

$GFS (+1,47 %) GlobalFoundries (US) – Spezialchips

$INTC (+11,6 %)

Intel Foundry Services (US) – neuer westlicher Foundry-Player

$981

SMIC (CN) – größte chinesische Foundry

$UMC

UMC (TW) – Power-/RF-/Embedded-Chips

1.TSMC, 2.Intel, 3.Samsung Electronics sind meine Top 3 in diesen Sektor

4. Rechen- & Steuereinheit („Gehirn“)

$NVDA (+1,16 %) Nvidia (US) – GPUs, AI-Chips

$INTC (+11,6 %) Intel (US) – CPUs, FPGAs

$AMD (+3,4 %) AMD (US) – CPUs, GPUs

$MRVL (-0,07 %) Marvell (US) – Netzwerkchips

$MU (+4,36 %) Micron (US) – Speicher

$DELL (+3,14 %) Dell Technologies (US) – Edge & Infrastruktur

Graphcore (UK) – AI-Chips (IPU) - kein börsennotiertes Unternehmen

Cerebras (US) – Wafer-Scale Engine - kein börsennotiertes Unternehmen

SiPearl (FR) – europäischer HPC-Chip - kein börsennotiertes Unternehmen

1.Nvidia, 2.Marvell, 3.Micron sind meine Top 3 in diesen Sektor

5. Sensorik („Sinne“)

$6758 (+0,26 %) Sony (JP) – Bildsensoren

$6861 (-0,12 %) Keyence (JP) – Industrie-Sensorik

$STM (-12,4 %) STMicroelectronics (FR/IT) – Sensoren, MCUs

$TDY Teledyne (US) – optische/Infrarot-Sensoren

$CGNX (+3,64 %) Cognex (US) – Machine Vision

$HON (+6,73 %) Honeywell (US) – Sensorik, Sicherheit

ANYbotics (CH) – autonome Sensorfusion - kein börsennotiertes Unternehmen

$AMBA (+4,91 %) Ambarella (US) – Video- & Computer-Vision-SoCs für Echtzeit-Bilderkennung

$OUST

Velodyne Lidar (US) – Lidar-Sensoren - Übernahme durch Ouster

$AMS (-4,16 %)

OSRAM (AT/DE) – optische Sensoren

1.Teledyne, 2.Keyence, 3.Ouster sind meine Top 3 in diesen Sektor

6. Aktuatoren & Leistungselektronik („Muskeln“)

$IFX (-2,31 %) Infineon (DE) – Leistungselektronik

$ON (-0,34 %) onsemi (US) – Power & Sensorik

$TXN (+0,46 %) Texas Instruments (US) – Mixed-Signal-Chips

$ADI (+0,25 %) Analog Devices (US) – Signalverarbeitung

$PH Parker-Hannifin (US) – Hydraulik/Pneumatik

$MP (-1,66 %) MP Materials (US) – Magnete

$APH (+5,1 %) Amphenol (US) – Steckverbinder

$6481 (-3,17 %) THK (JP) – Linearführungen & Aktuatoren

$6324 (-6,52 %)

Harmonic Drive (JP) – Präzisionsgetriebe & Servoantriebe für Robotik

$6594 (-9,62 %)

Nidec (JP) – Elektromotoren

$6506 (-0,61 %)

Yaskawa (JP) – Antriebe & Robotik

$SU (+1,63 %)

Schneider Electric (FR) – Energie- & Steuerungslösungen

$ZIL2 (+3,34 %)

ElringKlinger (DE) – Batterie- & Brennstoffzellentechnik, Leichtbau

1.Parker-Hannifin, 2.MP Materials, 3.Infinion sind meine Top 3 in diesem Sektor

7. Kommunikation & Vernetzung („Nerven“)

$QCOM (+0,21 %) Qualcomm (US) – Mobilfunk, Edge AI

$ANET (+5,04 %) Arista Networks (US) – Netzwerke

$CSCO (-0,46 %) Cisco (US) – Netzwerke, Security

$EQIX (+0,28 %) Equinix (US) – Rechenzentren

NTT Docomo (JP) – 5G/6G Carrier - kein börsennotiertes Unternehmen

$VZ Verizon (US) – Telekommunikation

$SFTBY SoftBank (JP) – Carrier + Robotics

$ERIC B (+0,88 %)

Ericsson (SE) – 5G/IoT-Infrastruktur

$NOKIA (+10,84 %)

Nokia (FI) – 5G/6G für Industrie

$HPE (+0,6 %)

Juniper Networks (US) – Netzwerktechnik - Übernahme durch HP

1.Arista Networks, 2.SoftBank, 3.Cisco sind meine Top 3 in diesem Sektor

8. Energieversorgung

$3750 (-1,16 %) CATL (CN) – Batterien

$6752 (-0,95 %) Panasonic (JP) – Batterien

$373220 LG Energy (KR) – Batterien

$ALB (+6,83 %) Albemarle (US) – Lithium

$LYC (+5,04 %) Lynas (AU) – Seltene Erden

$UMICY (+1,46 %) Umicore (BE) – Recycling

WiTricity (US) – induktives Laden - kein börsennotiertes Unternehmen

$ABBN (+3,15 %) Charging (CH) – Ladeinfrastruktur

$SLDP

Solid Power (US) – Festkörperbatterien

Northvolt (SE) – europäische Batterien - kein börsennotiertes Unternehmen

$PLUG

Plug Power (US) – Brennstoffzellen

$KULR (+1,72 %)

KULR Technology (US) – Thermomanagement & Batteriesicherheit für mobile Systeme

1.Albemarle, 2.CATL, 3.Panasonic sind meine Top 3 in diesen Sektor

9. Cloud & Infrastruktur

$AMZN (+1,02 %) Amazon AWS (US) – Cloud, AI

$MSFT (-0,03 %) Microsoft Azure (US) – Cloud, AI

$GOOG (+1,14 %) Alphabet Google Cloud (US) – Cloud, ML

$VRT

Vertiv Holdings (US) – Rechenzentrums-Infrastruktur (USV, Kühlung, Edge)

$ORCL (+2,66 %)

Oracle Cloud (US) – ERP + Cloud

$IBM (+3,79 %)

IBM Cloud (US) – Hybrid-Cloud + AI

$OVH (-6,02 %)

OVHcloud (FR) – europäische Cloud

1.Alphabet, 2.Microsoft, 3.Oracle sind meine Top 3 in diesen Sektor

10. Software & Datenplattformen

$PLTR (+2,84 %) Palantir (US) – Datenintegration

$DDOG (+2 %) Datadog (US) – Monitoring

$SNOW (+4,86 %) Snowflake (US) – Daten-Cloud

$ORCL (+2,66 %) Oracle (US) – Datenbanken, ERP

$SAP (+2,92 %) SAP (DE) – ERP-Systeme

$SPGI S&P Global (US) – Finanz-/Marktdaten

ROS2 Foundation – Robotik-Middleware - nicht an der Börse gelistet

$NVDA (+1,16 %) NVIDIA Isaac (US) – Robotik-Entwicklung - Teil von Nvidia

$INOD (+3,5 %) Innodata (US) – Datenannotation & KI-Trainingsdaten

$PATH (+2,39 %)

UiPath (RO/US) – Robotikprozessautomation

$AI (+1,65 %)

C3.ai (US) – AI-Plattform

$ESTC (+1,16 %)

(NL/US) – Such- & Datenanalyse

1.S&P Global, 2.Palantir, 3.Datadog sind meine Top 3 in diesen Sektor

11. Endanwendungen / Roboter

$ABBN (+3,15 %) ABB (CH/SE) – Industrieroboter

$6954 (+0,66 %) Fanuc (JP) – Industrieroboter

$TSLA (+1,82 %) Tesla Optimus (US) – humanoider Roboter

$9618 (+2,02 %) JD.com (CN) – Logistikroboter

$AAPL (+0,3 %) Apple (US) – Plattform & UX

$700 (+1,98 %) Tencent (CN) – Plattform & AI

$9988 (+3,54 %) Alibaba (CN) – Logistik & Plattform

PAL Robotics (ES) – humanoide Roboter - kein börsennotiertes Unternehmen

Neura Robotics (DE) – kognitive humanoide Roboter - kein börsennotiertes Unternehmen

$TER (+4,54 %) Universal Robots (DK) – Cobots - gehört zur Teradyne Corporation

Engineered Arts (UK) – humanoide Roboter - kein börsennotiertes Unternehmen

$ISRG (+4,41 %) Intuitive Surgical (US) – chirurgische Robotik

$GMED (+0 %)

Globus Medical (US) – chirurgische Robotik (ExcelsiusGPS-Plattform)

$7012 (+7,93 %) Kawasaki Heavy Industries (JP) – Industrieroboter, Automatisierung

$CPNG (-0,06 %) Coupang (KR) – Logistik-Endanwender

$IRBT (+4,66 %)

iRobot (US) – Consumer-Robotik (z. B. Roomba), nicht humanoid, aber Navigation/Sensorfusion

Boston Dynamics (US) – humanoide & mobile Roboter-kein börsennotiertes Unternehmen

Hanson Robotics (HK) – humanoide Roboter (Sophia) - kein börsennotiertes Unternehmen

Agility Robotics (US) – humanoider Roboter „Digit“ - kein börsennotiertes Unternehmen

1.Apple, 2.Tencent, 3.Alibaba sind meine Top 3 in diesem Sektor

🛠 2. Quer-Enabler (Schaufelhersteller) – mit Hidden Champions

Rohstoffe & Batteriematerialien

Albemarle · Lynas · Umicore

$SQM

SQM (CL) – Lithium

$ILU (+8,11 %)

Iluka Resources (AU) – Seltene Erden

$ARR (-5,43 %)

American Rare Earths (US/AU) – neue Lieferketten

meine Nummer 1 im Sektor ist Albemarle

Fertigungstechnologie

ASML · Applied Materials · Tokyo Electron

$LRCX (+1,93 %)

Lam Research (US) – Plasma-/Ätzprozesse

$ASM (+2,79 %)

ASM International (NL) – ALD-Equipment

$MKSI (+4,56 %)

MKS Instruments (US) – Plasma-/Vakuumtechnik

meine Nummer 1 im Sektor ist ASML

Qualitätssicherung

Keysight · Advantest · Teradyne

$EMR (+2,29 %)

National Instruments (US) – Messtechnik - von Emerson Electric übernommen

$300567

ATE Test Systems (CN) – Testsysteme

$FORM (+3,65 %)

FormFactor (US) – Wafer-Probing

meine Nummer 1 im Sektor ist Keysight

Bewegung & Antrieb

Parker-Hannifin

Festo (DE) – Pneumatik, Soft Robotics - kein börsennotiertes Unternehmen

Bosch Rexroth (DE) – Antriebe, Steuerungen - kein börsennotiertes Unternehmen

$6481 (-3,17 %)

THK (JP) – Linearführungen

meine Nummer 1 im Sektor ist Parker-Hannifin

Sensorik/Imaging

$TDY Teledyne

$BSL (-2,76 %) Basler (DE) – Industriekameras

FLIR (US) – Wärmebildsensoren - Übernahme durch Teledyne

ISRA Vision (DE) – Machine Vision - kein börsennotiertes Unternehmen

meine Nummer 1 im Sektor ist Teledyne

Magnete & Materialien

MP Materials

$6501 (+0,67 %)

Hitachi Metals (JP) – Magnetmaterialien

VacuumSchmelze (DE) – Magnetwerkstoffe - kein börsennotiertes Unternehmen

$4063 (-0,66 %)

Shin-Etsu Chemical (JP) – Spezialmaterialien

meine Nummer 1 im Sektor ist MP Materials

Chipdesign & Simulation

Synopsys · Cadence · ARM

$SIE (-0,37 %)

Siemens EDA (DE/US)–Mentor Graphics-strateg. Geschäftsfelds der Siemens AG

Imagination Tech (UK) – GPU-IP - kein börsennotiertes Unternehmen

$CEVA (+3,96 %)

CEVA (IL) – Signalprozessor-IP

meine Nummer 1 im Sektor ist Synopsys

Engineering & Lifecycle

PTC · Dassault · Siemens

Altair (US) – Simulation - kein börsennotiertes Unternehmen (mehr)

$HXGBY (+0,49 %)

Hexagon (SE) – Messtechnik

$SNPS (+0,03 %)

ANSYS (US) – Simulation - Übernahme durch Synopsys

meine Nummer 1 im Sektor ist Siemens

Netzwerke & Rechenzentren

Arista · Cisco · Equinix

$HPE (+0,6 %)

Juniper (US) – Netzwerke - Übernahme von HPE

$DTE (-1,7 %)

T-Systems (DE) – Industrie-Cloud

$OVH (-6,02 %)

OVHcloud (FR) – europäische Cloud

meine Nummer 1 im Sektor ist Arista

Cloud-Infrastruktur

AWS · Azure · Google Cloud

$ORCL (+2,66 %)

Oracle Cloud (US) – ERP & Datenbanken

$IBM (+3,79 %)

IBM Cloud (US) – Hybrid-Cloud

$9988 (+3,54 %)

Alibaba Cloud (CN) – asiatische Cloud

$VRT

Vertiv Holdings (US) – Cloud/Infra

meine Nummer 1 im Sektor ist Alphabet (Google)

Finanz-/Informations-Infra

S&P Global

$MCO (+1,63 %)

Moody’s (US) – Ratings

$MSCI (+1,18 %)

MSCI (US) – Indizes

$MORN

Morningstar (US) – Investment-Research

meine Nummer 1 im Sektor ist S&P Global

Kreativ-/Experience-Infra

Adobe

$ADSK (+1,54 %)

Autodesk (US) – CAD & Design

$U

Unity (US) – 3D/AR-Simulation

Epic Games (US) – Unreal Engine - kein börsennotiertes Unternehmen

meine Nummer 1 im Sektor ist Adobe

Plattform & Ökosystem

Apple · Tencent · Alibaba

$META (+0,13 %)

Meta (US) – AR/VR, Social Robotics

ByteDance (CN) – AI & Plattformen - kein börsennotiertes Unternehmen

$9888 (+2,77 %)

Baidu (CN) – AI & Cloud

meine Nummer 1 im Sektor ist Tencent

Infrastruktur/Edge

Dell

$HPE (+0,6 %)

HPE (US) – Edge-Computing

$SMCI

Supermicro (US) – KI-Server

$6702 (+1,97 %)

Fujitsu (JP) – Edge & HPC

meine Nummer 1 im Sektor ist Dell

Speicherlösungen

Micron

$HY9H

SK Hynix (KR) – Speicher

$285A (+2,66 %)

Kioxia (JP) – NAND

$WDC

Western Digital (US) – Speicherlösungen

meine Nummer 1 im Sektor ist Micron

🏛 3. Sekundäre Schlüssel-Sektoren mit Hidden Champions

Finanzierung & Kapital

$GS (+0,87 %) Goldman Sachs (US) – Investmentbank; ECM/DCM, M&A, Wachstumsfinanzierung

$MS Morgan Stanley (US) – Investmentbank; Tech‑Banking, Kapitalmärkte

$BLK (+0,15 %) BlackRock (US) – Asset Manager; Kapitalallokation, ETFs/Indexfonds

$9984 (-1,65 %) SoftBank Vision Fund (JP) – Mega‑VC; Growth‑Equity in Robotik/AI

Sequoia Capital (US) – Venture Capital; Early/Growth in AI/Robotik - Das ist ein klassischer Venture Capital‑Fonds

DARPA (US) – staatl. F&E‑Förderung (Robotik/Verteidigung) - unabhängige Forschungs- und Entwicklungsbehörde

EU Horizon (EU) – Forschungsförderung/Grants für DeepTech - Innovative Europe Säule

China State Funds (CN) – staatl. Industrie‑/Technologiefonds

Lux Capital (US) – VC für DeepTech - Uptake (US) – KI‑basierte Predictive Maintenance

DCVC (US) – Robotik & AI-Fokus - Investieren geht ausschließlich über VC-Fondsbeteiligungen

Speedinvest (AT) – EU-VC für Robotik - Einstieg zur Beteiligung gibt’s nur über Fondsbeteiligungen

meine Nummer 1 im Sektor ist Softbank

Wartung & Service

$SIE (-0,37 %) Siemens (DE) – Industrie‑Service, Lifecycle & Retrofit

$ABBN (+3,15 %) ABB (CH/SE) – Robotik‑Service, Ersatzteile, Field Support

$GEHC (+0,75 %) GE Healthcare (US) – Medtech‑Service inkl. robotischer Systeme

Uptake (US) – KI‑basierte Predictive Maintenance - kein börsennotiertes Unternehmen

Augury (US/IL) – Condition Monitoring, Zustandsdiagnostik - kein börsennotiertes Unternehmen

$KU2 KUKA Service (DE) – Robotik-Wartung

$6954 (+0,66 %) Fanuc Service (JP) – globales Servicenetz

Boston Dynamics AI Institute (US) – Robotik-Langlebigkeit - finanziert von Hyundai Motor Group

meine Nummer 1 im Sektor ist Siemens

Marketing & Werbung

$WPP (-2,14 %) WPP (UK) – globaler Werbekonzern; Branding/Kommunikation

$OMC Omnicom (US) – Marketing/PR‑Netzwerk

$PUB (+0,8 %) Publicis (FR) – Kommunikations‑/Werbegruppe

$META (+0,13 %) Meta (US) – Digital‑Ads (Facebook/Instagram)

$GOOG (+1,14 %) Google Ads (US) – Such‑ & Display‑Werbung

TikTok / ByteDance (CN) – Social‑Ads & Distribution - kein börsennotiertes Unternehmen

$AAPL (+0,3 %) Apple (US) – Branding/UX; Akzeptanz & Plattform‑Marketing

$WPP (-2,14 %)

AKQA (UK/US) – Tech-Branding - Seit 2012 Mehrheit im Besitz der WPP Group, agiert aber weiterhin als autonome operative Einheit

R/GA (US) – Innovationsmarketing - kein börsennotiertes Unternehmen

Serviceplan (DE) – größte unabhängige EU-Agentur - kein börsennotiertes Unternehmen

meine Nummer 1 im Sektor ist Meta

Recht, Regulierung & Ethik

ISO (CH) – internationale Normen, Robotik‑Standards

TÜV (DE) – Zertifizierung & Sicherheitstests

UL (US) – Sicherheits‑/Konformitätsprüfungen

EU AI Act (EU) – Rechtsrahmen für KI & Robotik

UNESCO AI Ethics (UN) – globale Ethik‑Leitlinien

Fraunhofer IPA (DE) – Robotik-Sicherheitsnormen

ANSI (US) – Standards

IEC (CH) – Elektrotechnik-Normen

Ausbildung & Talent

MIT (US) – Robotik/AI‑Forschung & Ausbildung

ETH Zürich (CH) – autonome Systeme & Robotik

Stanford (US) – AI/Robotik‑Labore & Spin‑offs

Tsinghua University (CN) – Robotik/AI in Asien

CMU (US) – Robotik-Institut

EPFL (CH) – Robotik-Forschung

TU München (DE) – humanoider Roboter „Roboy“

🌍 Top 25 Unternehmen für humanoide Robotik

Diese Firmen sind zentral für die Entwicklung & Produktion humanoider Roboter, weil ohne sie entscheidende Teile der Kette fehlen würden:

Chips & Rechenleistung (Gehirn der Roboter)

$NVDA (+1,16 %) Nvidia (US) – AI-GPUs & Isaac-Plattform, Fundament für Robotik-KI

$2330 TSMC (TW) – weltweit wichtigste Foundry, produziert die AI-Chips

$ASML (+2,17 %) ASML (NL) – EUV-Lithographie, unverzichtbar für Chipfertigung

$005930 Samsung Electronics (KR) – Speicher, Logik, Foundry

$HY9H SK Hynix (KR) – DRAM & NAND-Speicher für KI

$MU (+4,36 %) Micron (US) – Speicherlösungen für AI-Workloads

meine Nummer 1 im Sektor ist ASML

Sensorik & Wahrnehmung (Sinne der Roboter)

$SONY Sony (JP) – Bildsensoren, Marktführer

$6861 (-0,12 %) Keyence (JP) – Industrie-Sensorik & Vision-Systeme

$CGNX (+3,64 %) Cognex (US) – Machine Vision, präzise Bildverarbeitung

meine Nummer 1 im Sektor ist Keyence

Aktuatoren & Bewegung (Muskeln der Roboter)

$IFX (-2,31 %) Infineon (DE) – Leistungselektronik, Motorsteuerung

$6594 (-9,62 %) Nidec (JP) – Weltmarktführer für Elektromotoren

$PH Parker-Hannifin (US) – Hydraulik/Pneumatik, Bewegungstechnik

$6481 (-3,17 %) THK (JP) – Linearführungen & Aktuatoren

meine Nummer 1 im Sektor ist Parker-Hannifin

Kommunikation, Cloud & Infrastruktur (Nerven & Datenfluss)

$QCOM (+0,21 %) Qualcomm (US) – Mobilfunk- & Edge-Chips

$AMZN (+1,02 %) Amazon AWS (US) – Cloud & AI-Infrastruktur

$MSFT (-0,03 %) Microsoft Azure (US) – Cloud, AI-Services

$CSCO (-0,46 %) Cisco (US) – Netzwerke & Security

$VRT Vertiv Holdings (US) – Rechenzentrums-Infrastruktur

meine Nummer 1 im Sektor ist Microsoft

Endanwendungen & Plattformen (Roboter selbst)

$TSLA (+1,82 %) Tesla (US) – humanoider Roboter Optimus

$ABBN (+3,15 %) ABB (CH/SE) – Robotik & Automatisierung

$6954 (+0,66 %) Fanuc (JP) – Industrieroboter & CNC-Systeme

$7012 (+7,93 %) Kawasaki Heavy Industries (JP) – Industrieroboter

PAL Robotics (ES) – humanoide Roboter (TALOS, ARI, TIAGo) - kein börsennotiertes Unternehmen

Neura Robotics (DE) – kognitive humanoide Roboter - kein börsennotiertes Unternehmen

Universal Robots (DK) – Cobots

meine Nummer 1 im Sektor ist Tesla

🇪🇺 Top 10 Europäische Schlüsselunternehmen für humanoide Robotik

$ASML (+2,17 %)

ASML (NL)

Weltmarktführer bei EUV-Lithographie – ohne ASML keine modernen Chips für KI & Robotik.

$IFX (-2,31 %) Infineon (DE)

Führend in Leistungselektronik & Motorsteuerung – entscheidend für Aktuatoren humanoider Roboter.

$STM (-12,4 %)

STMicroelectronics (FR/IT)

Sensoren, Mikrocontroller & Leistungschips – Basis für Steuerung & Wahrnehmung.

$SAP (+2,92 %)

SAP (DE)

ERP & Datenplattformen, wichtig für Integration humanoider Roboter in industrielle Prozesse.

$SIE (-0,37 %)

Siemens (DE)

Industrie-Software, Automatisierung, Digital Twin – Schlüssel für Engineering & Lebenszyklusmanagement.

$KU2 KUKA (DE)

Robotik-Pionier, Industrieroboter & Automatisierung – Know-how für humanoide Bewegungsmechanik.

PAL Robotics (ES) - kein börsennotiertes Unternehmen

Spezialist für humanoide Roboter (TALOS, ARI, TIAGo), international im Einsatz in Forschung & Service.

Neura Robotics (DE) - kein börsennotiertes Unternehmen

Junges High-Tech-Unternehmen, entwickelt kognitive humanoide Roboter mit fortschrittlicher AI (4NE-1).

Universal Robots (DK) - kein börsennotiertes Unternehmen

Marktführer für Cobots – Plattform für sichere Mensch-Roboter-Kollaboration.

Engineered Arts (UK) - kein börsennotiertes Unternehmen

Entwickelt humanoide Roboter wie Ameca, bekannt für realistische Mimik & Gestik – wichtig für HRI (Human-Robot Interaction)

🌏 Top 10 Asiatische Schlüsselunternehmen für humanoide Robotik

$2330

TSMC (Taiwan)

Weltgrößte Halbleiter-Foundry, produziert High-End-Chips (z. B. Nvidia, AMD, Apple) – ohne TSMC keine KI-Hardware.

$005930

Samsung Electronics (Südkorea)

Foundry, Speicher, Logikchips, Bildsensoren – extrem breit in Robotik-Bausteinen aufgestellt.

$HY9H

SK Hynix (KR) – Speicher

$SONY

Sony (Japan)

Marktführer bei CMOS-Bildsensoren, essenziell für Robotik-Sehen & Wahrnehmung.

$6861 (-0,12 %)

Keyence (Japan)

Sensorik & Machine Vision für industrielle Automatisierung, weit verbreitet in der Robotik.

$6954 (+0,66 %)

Fanuc (Japan)

Industrieroboter & CNC-Systeme, einer der wichtigsten Hersteller von Robotik-Hardware weltweit.

$6506 (-0,61 %)

Yaskawa Electric (Japan)

Antriebe, Motion-Control & Roboterarme – relevant für humanoide Bewegungssteuerung.

$6594 (-9,62 %)

Nidec (Japan)

Weltmarktführer für Elektromotoren (vom Mini-Motor bis zu Hochleistungsantrieben).

$7012 (+7,93 %)

Kawasaki Heavy Industries (JP) – Industrieroboter

$9618 (+2,02 %)

JD.com (China)

Treiber für Robotik im E-Commerce & Logistik, investiert in humanoide Robotik-Anwendungen

Roboter bauen, Schaufeln verdienen

Der Hype dreht sich um humanoide Roboter, aber die stetigen Gewinner sitzen im Hintergrund.

Ich habe die Analyse in zwei Blickwinkel getrennt. 1. Die komplette Wertschöpfungskette humanoider Roboter, die alle Player vom Chip bis zum fertigen Roboter zeigt und 2. die Schaufelhersteller im Hintergrund, die als Enabler immer verdienen, egal welcher Hersteller das Rennen macht.

In der Fertigungstechnologie dominieren ASML, Applied Materials und Tokyo Electron. Qualitätssicherung kommt von Keysight, Advantest und Teradyne. Das Chipdesign stützen Synopsys, Cadence und ARM. Datenströme sichern Arista Networks, Cisco und Equinix. Die Rechenbasis entsteht in der Cloud bei Amazon, Microsoft und Alphabet. Bei Rohstoffen und Batteriematerialien spielen Albemarle, Lynas und Umicore eine zentrale Rolle. Diese Firmen monetarisieren die Investitionswellen ihrer Kunden, besitzen hohe Eintrittsbarrieren, Serviceumsätze und Preissetzungsmacht, bleiben aber zyklisch mit Risiken durch Exportregeln, Capex-Kürzungen und Währungsbewegungen.

🌐 Wertschöpfungskette humanoider Roboter Sektorübersicht

1. Forschung & Chipdesign (IP / EDA)

$ARM (+1,05 %)

ARM Holdings (ARM, UK/USA) – CPU-Architekturen

$SNPS (+0,03 %)

Synopsys (SNPS, USA) – Chip-Designsoftware

$CDNS (+2,04 %)

Cadence Design Systems (CDNS, USA) – EDA & Simulation

2. Fertigungstechnologie & Equipment

$ASML (+2,17 %)

ASML (ASML, NL) – EUV-Lithographie, Schlüsselmonopol

$AMAT (+2,2 %)

Applied Materials (AMAT, USA) – Prozess-Equipment

$8035 (+1,46 %)

Tokyo Electron (8035.T, JP) – Wafer-Equipment

$KEYS (+1,16 %)

Keysight Technologies (KEYS, USA) – Test & HF-Messtechnik

$6857 (-1,13 %)

Advantest (6857.T, JP) – Halbleitertestsysteme

$TER (+4,54 %)

Teradyne (TER, USA) – Testsysteme + Robotik (Universal Robots)

3. Chipfertigung (Foundries)

$TSM (+0,6 %)

TSMC (TSM, TW) – größter Auftragsfertiger

$005930

Samsung Electronics (005930.KQ, KR) – Speicher + Foundry

$GFS (+1,47 %)

GlobalFoundries (GFS, USA) – spezialisierte Produktion

4. Rechen- & Steuerungseinheit („Gehirn“)

$NVDA (+1,16 %)

Nvidia (NVDA, USA) – GPUs, KI-Beschleuniger

$INTC (+11,6 %)

Intel (INTC, USA) – CPUs, FPGAs

$AMD (+3,4 %)

AMD (AMD, USA) – CPUs/GPUs

$MRVL (-0,07 %)

Marvell Technology (MRVL, USA) – Netzwerk-/Rechenzentrums-Chips

5. Sensorik („Sinne“)

$6758 (+0,26 %)

Sony (6758.T, JP) – CMOS-Bildsensoren

$6861 (-0,12 %)

Keyence (6861.T, JP) – Vision-Systeme, Sensorik

$STM (-12,4 %)

STMicroelectronics (STM, CH/FR) – MEMS-Sensoren

6. Aktuatoren & Leistungselektronik („Muskeln“)

$IFX (-2,31 %)

Infineon (IFX, DE) – Leistungshalbleiter, SiC

$ON (-0,34 %)

N Semiconductor (ON, USA) – SiC/Power Chips

$STM (-12,4 %)

STMicroelectronics (STM, CH/FR) – Motorsteuerung & Power

$TXN (+0,46 %)

Texas Instruments (TXN, USA) – Motorsteuerung, Power-ICs

$ADI (+0,25 %)

Analog Devices (ADI, USA) – Energie- & BMS-Chips

7. Kommunikation & Vernetzung („Nerven“)

$QCOM (+0,21 %)

Qualcomm (QCOM, USA) – 5G/SoCs

$AVGO (+2,3 %)

Broadcom (AVGO, USA) – Netzwerk- & Funkchips

$SWKS (+1,6 %)

Skyworks Solutions (SWKS, USA) – RF-Komponenten

8. Energieversorgung

$300750

CATL (300750.SZ, CN) – Batterien

$6752 (-0,95 %)

Panasonic (6752.T, JP) – Batterien für Automotive/Robotik

$373220

LG Energy Solution (373220.KQ, KR) – Batterien

9. Cloud & Infrastruktur

$AMZN (+1,02 %)

Amazon (AMZN, USA) – AWS

$MSFT (-0,03 %)

Microsoft (MSFT, USA) – Azure

$GOOG (+1,14 %)

Alphabet (GOOGL, USA) – Google Cloud

$EQIX (+0,28 %)

Equinix (EQIX, USA) – Rechenzentrumsbetreiber

$ANET (+5,04 %)

Arista Networks (ANET, USA) – Netzwerk-Infrastruktur

$CSCO (-0,46 %)

Cisco Systems (CSCO, USA) – Edge- & Datacenter-Netzwerke

10. Software & Datenplattformen

$PLTR (+2,84 %)

Palantir (PLTR, USA) – Datenintegration, Entscheidungssoftware

$DDOG (+2 %)

Datadog (DDOG, USA) – Cloud-Monitoring / Observability

$SNOW (+4,86 %)

Snowflake (SNOW, USA) – Cloud-native Datenplattform

$ORCL (+2,66 %)

Oracle (ORCL, USA) – Datenbanken, ERP

$SAP (+2,92 %)

SAP (SAP, DE) – ERP/Cloud-Systeme

$PATH (+2,39 %)

UiPath (PATH, USA) – Automatisierungssoftware (RPA)

$AI (+1,65 %)

C3.ai (AI, USA) – Enterprise-AI-Plattform

11. Endanwendungen / Roboter

$ABB

ABB (ABB, CH) – Industrieroboter

$6954 (+0,66 %)

Fanuc (6954.T, JP) – Industrieroboter, CNC

$TSLA (+1,82 %)

Tesla (TSLA, USA) – humanoider Roboter „Optimus“

$9618 (+2,02 %)

JD.com (JD, CN) – E-Commerce & automatisierte Logistik

🛠️ Schaufelhersteller für humanoide Roboter

🔹 Hardtech (physische „Schaufeln“)

Diese Firmen liefern die materielle Grundlage: Fertigungsmaschinen, Rohstoffe, Halbleiter-Basis.

Halbleiter-Equipment & Fertigung

$ASML (+2,17 %)

ASML (ASML, NL) – EUV-Lithographie (Monopol).

$AMAT (+2,2 %)

Applied Materials (AMAT, USA) – Wafer-Equipment.

$8035 (+1,46 %)

Tokyo Electron (8035.T, JP) – Prozess-Equipment.

Testsysteme (Hardware-seitig)

$6857 (-1,13 %)

Advantest (6857.T, JP) – Halbleitertest.

$TER (+4,54 %)

Teradyne (TER, USA) – Testsysteme + Industrieroboter.

Materialien & Rohstoffe

$ALB (+6,83 %)

Albemarle (ALB, USA) – Lithium (Batterien).

$LYC (+5,04 %)

Lynas Rare Earths (LYC.AX, AUS) – Seltene Erden für Magnete.

$UMICY (+1,46 %)

Umicore (UMI.BR, BE) – Kathodenmaterialien, Recycling.

🔹 Soft-/Infra (digitale „Schaufeln“)

Diese Firmen liefern die Infrastruktur & Tools, ohne die Entwicklung, Training und Betrieb unmöglich wären.

Design-Software & IP

$SNPS (+0,03 %)

Synopsys (SNPS, USA) – EDA-Software.

$CDNS (+2,04 %)

Cadence Design Systems (CDNS, USA) – Chipdesign & Simulation.

$ARM (+1,05 %)

ARM Holdings (ARM, UK/USA) – CPU-Architekturen (Lizenzmodell).

Test & Messtechnik (Software-/Signalebene)

$KEYS (+1,16 %)

Keysight Technologies (KEYS, USA) – Elektronik- & HF-Testsysteme.

Netzwerk & Rechenzentrums-Backbone

$ANET (+5,04 %)

Arista Networks (ANET, USA) – High-Speed-Netzwerke.

$CSCO (-0,46 %)

Cisco Systems (CSCO, USA) – Datacenter/Edge-Netzwerke.

$EQIX (+0,28 %)

Equinix (EQIX, USA) – Rechenzentren (Colocation).

Cloud-Infrastruktur

$AMZN (+1,02 %)

Amazon (AMZN, USA) – AWS (Cloud, AI-Training).

$MSFT (-0,03 %)

Microsoft (MSFT, USA) – Azure.

$GOOG (+1,14 %)

Alphabet (GOOGL, USA) – Google Cloud.

Takeaway: Wer auf den Infrastrukturstack setzt, partizipiert am Robotiktrend unabhängig vom späteren Produktgewinner und reduziert das Einzelproduktrisiko, muss aber mit Zyklen leben. Welche Stufe der Kette bietet aus eurer Sicht die beste Risiko Rendite Kombination und passt in ein diszipliniertes Portfolio?

Quelle: Eigene Analyse auf Basis öffentlich zugänglicher Unternehmensangaben und IR Materialien der genannten Firmen.

Bildmaterial: Techa Tungateja/iStockphoto

Black Swan: Der Tag, an dem KI die Börsen lahmlegt

KI-getriebener Flash Crash

Ein KI Flash-Crash entsteht, wenn moderne Handelsalgorithmen in Sekundenschnelle massive Verkaufswellen auslösen.

meist sind diese Systeme so programmiert, dass sie auf Kursänderungen oder Daten Signale reagieren, etwa Stop Loss Limits oder kurzzeitige Kursstürze.

Erreicht eine Aktie einen kritischen Preis, feuern darauf programmierte Algorithmen automatisch Verkäufe ab.

Diese Order treiben den Kurs weiter hinunter, wodurch weitere Algorithmen mit ähnlichen Mechanismen auch verkaufen („Sell Side Momentum“).

Durch diesen sogenannten Kaskaden Effekt kann der Preis innerhalb von Minuten extrem einbrechen.

(Beispiel: Kaskaden Effekt der Kritischen Infrastruktur bei Starkniederschlag)

Die Handelsgeschwindigkeit der KI Modelle ist heute so hoch, dass kleinste Auslöser (bsp. Fehlsignale) blitzschnell in einem Sturm aus Trades enden.

Experten warnen, dass viele KI Modelle auf ähnlichen Daten basieren und daher ein „Schwarmdenken“ entstehen kann:

Wenn mehrere Systeme gleichzeitig die selben Signale falsch interpretieren, kann aus einem kleinen Kursrutsch sehr schnell ein riesiger Ausverkauf werden.

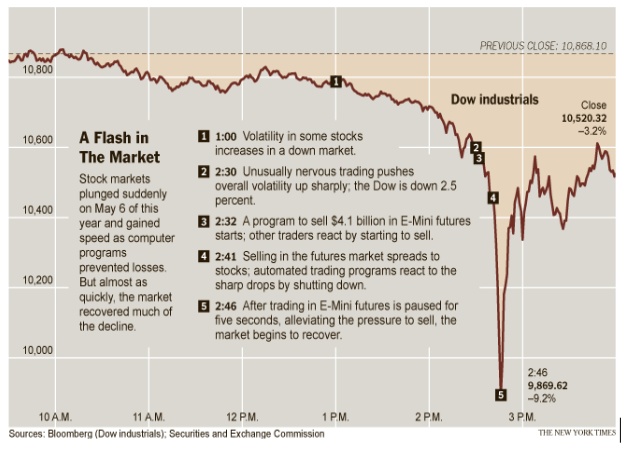

(Beispiel: Der Flash Crash vom 6. Mai 2010 begann damit, dass ein großes Verkaufsprogramm für S&P-500-Futures ausgelöst wurde.)

(https://www.advisorperspectives.com)

Zwar erholten sich die Märkte bis Handelsschluss wieder, doch das Beispiel zeigt, wie Dominoeffekte durch automatisierte Orders entstehen können.

Zusätzlich kann KI selbst mitreden:

Moderne Systeme lesen Nachrichten und soziale Medien in Echtzeit aus und reagieren eigenständig.

So können Bots auch völlig neue Informationen einbeziehen (Tweets oder Nachrichten) und daraus Kauf oder Verkaufssignale generieren.

Fälschlicherweise generierte oder falsch interpretierte Nachrichten können daher sofort zu Verkäufen führen.

1.

Mögliche Trigger

Datenfehler oder Manipulation:

Fehlerhafte Marktdaten (Preise, Volumen) oder Cyber Angriffe auf Daten können falsche Signale auslösen.

Algorithmen, die blind auf Daten reagieren, könnten fälschlicherweise Verkäufe oder Käufe auslösen.

Der Begriff:

„Simulation Deception“

(https://www.tencentcloud.com/techpedia/118834)

beschreibt künstliche Muster im Markt, die durch manipulierte Daten entstehen.

So könnte ein Angreifer mit gefälschten Kauf/ Verkaufsaufträgen (Spoofing) künstlich Liquidität vorspielen woraufhin KI Systeme panisch in die Gegenrichtung handeln.

Fake News und Deepfakes:

Künstliche Intelligenz erlaubt inzwischen täuschend echte Falschmeldungen (Deepfake Video, gefälschte Tweets etc.).

(Beispiel: am 16. Juli 2025 schrieb das Kongressmitglied Anna Paulina Luna aus Florida auf X (Twitter), sie habe von Präsident Trump gehört, dass Fed Chef Powell sofort entlassen werde.)

(https://www.advisorperspectives.com)

(https://www.advisorperspectives.com)

KI durchsuchte alle Social Media Beiträge gezielt nach handelbaren Nachrichten. Es wurde fündig und eine heftige Reaktion an den Anleihen und Aktienmärkten folgte, wie oben dargestellt.

In früheren Fällen wäre die Wirkung möglicherweise abgeschwächt gewesen, da der Präsident schneller hätte reagieren und die Aussagen zurückweisen können, noch bevor viele Marktteilnehmer das Gerücht überhaupt wahrgenommen hätten.

Selbst wenig bekannte Posts können durch KI Aufmerksamkeit binnen Minuten zu starken Marktbewegungen führen.

Weltwirtschaftsforum Analysen warnen explizit:

Maschinengenerierte Fake News können wie ein Flash Crash-Auslöser wirken.

Immer mehr Bots können solche Falschinformationen gezielt verbreiten, um Handelsalgorithmen zu täuschen.

KI Fehlinterpretation:

Selbst wenn die Daten korrekt sind, können KI Modelle sie falsch deuten.

Handelsalgorithmen, die komplexe Daten (News, technische Indikatoren) verarbeiten, laufen Gefahr, irrelevanten Lärm als Signal zu deuten.

Lawfare nennt als Beispiel, dass KI gestützte Systeme schon 2010 und 2016 den Markt „falsch gelesen“ haben und unbegründete Verkaufswellen starteten.

"A few algorithms in use simply misread

the market. The unwarranted sell-off initiated by those mistaken models then caused other programs to respond in kind. The $1 trillion lost in that half hour period was eventually made up thanks to human intervention. "

In Zukunft sind solche Fehlinterpretationen umso kritischer, da KI Modelle riesige Datenmengen aus sozialen Medien und Nachrichten auswerten.

Paniksignale/ Kaskaden:

In einem angeschlagenen Markt können automatisierte Risikoabschaltungen (Stopp Sales nach festem Verlustlimit) ein Wettrennen auslösen.

Erreicht etwa eine Kennzahl ($VIX, Index-Level) einen kritischen Wert, schalten viele Systeme gleichzeitig auf Sicherheit – was als künstlicher Panikimpuls den Niederschlag einer Sorte gleichartiger Vermögenswerte bewirken kann.

2.

Betroffene Anlageklassen

Ein KI Flash Crash wirkt sich über verschiedene Anlageklassen aus:

Aktien:

Dies ist oft der erste Anstoß eines Crashs.

Weltweit gelistete Aktien (Indizes wie S&P 500, DAX, Nikkei) sehen in Sekundenschnelle massive Kursverluste.

Ein Shutdown einer großen Position etwa kann andere Algorithmen zum panikartigen Verkauf veranlassen.

Historisch hat der Aktienmarkt solche Ausverkaufs Wellen mehrfach erlebt.

2010 Dow $DJIA

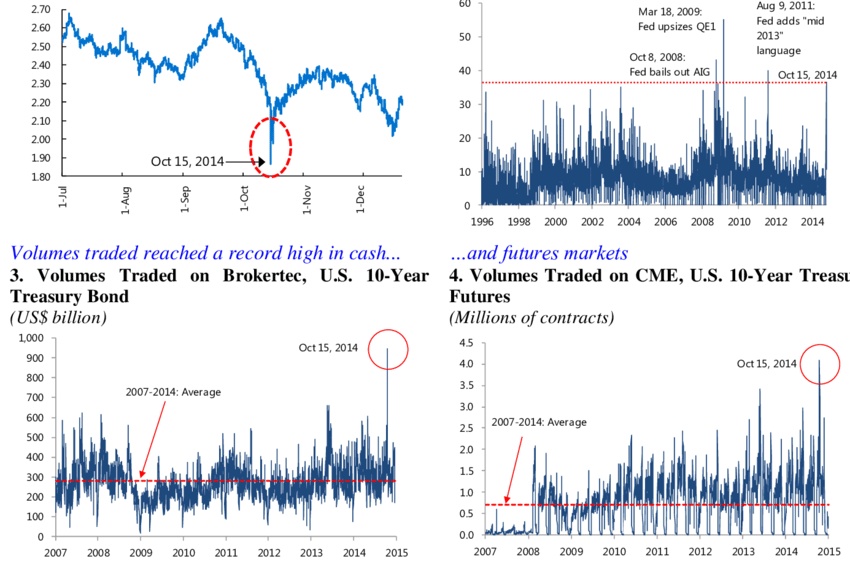

2014 US bonds

Ein KI gestützter Flash Crash würde diesen Mechanismus noch beschleunigen. Nach einem starken Einbruch folgt meist eine teilweise Erholung innerhalb weniger Tage oder Wochen.

Anleihen:

Auch Rentenmärkte können "flashen".

Im berühmten Treasury Flash Crash 2014 stürzte in zwölf Minuten die Rendite der US 10-Year U.S. Treasury Yield um 1,6 % mit anschließender Erholung – ausgelöst durch algorithmische Verkaufsorders auf Rekordniveau.

(https://www.researchgate.net)

(Theoretisch können KI hier gegen agieren:

In einer Aktienpanik flüchten Investoren oft in Bonds (Kurs steigt, Rendite fällt).

Aber KI gesteuerte Bondfonds könnten gleichzeitig, automatisch bestimmte Schwellenwerte erreichen und zum Verkauf von Anleihen oder Anleihen Futures auslösen.

Dadurch könnten sich kurzfristig starke Zinsausschläge einstellen, auch wenn die Fundamentaldaten dies nicht rechtfertigen.)

Rohstoffe:

Bei großer Unsicherheit kippen oft auch Rohstoffpreise.

Typischerweise fallen Öl ($IOIL00 (+3,77 %) ), Gas ($NGS ) und Industriemetallpreise ($COPA (+0,51 %) , $ALUM (+1,98 %) , $ZINC (-0,45 %) ) in einer Crash Phase wegen erwarteter schwächerer Nachfrage.

KI Programme am Rohstoffmarkt (z. B. im Öl oder Goldfutures Handel) könnten diesen Absturz verstärken oder sogar einen „mini Flash Crash“ in einzelnen Rohstoffen auslösen.

(Beispiel: der Silber Futures Einbruch im Juli 2017:

Preissturz um über 11 % während Asienschluss, als dünner Handel durch Algorithmenverschiebungen schuldgemacht wurde.)

KI in Rohstoffmärkten kann also sowohl Verkaufsspitzen auslösen als auch durch Nachkaufprogramme eine schnelle Gegenbewegung einleiten.

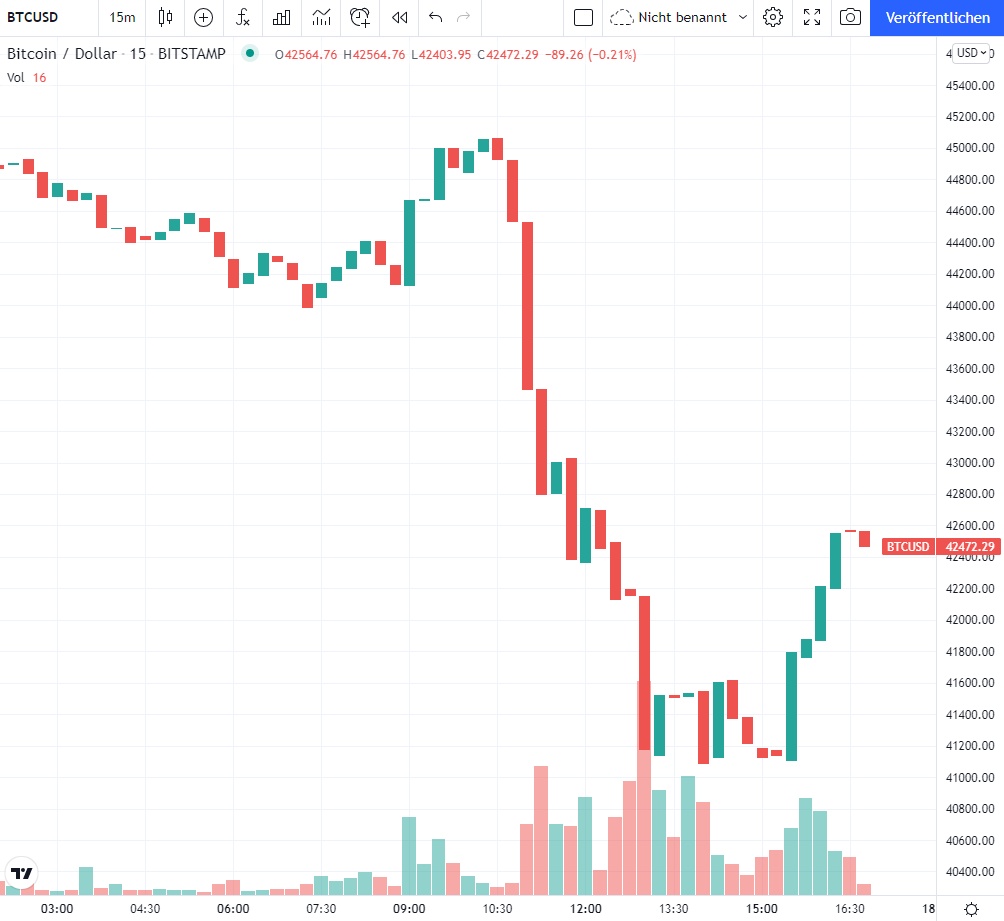

Kryptowährungen:

Diese gelten als besonders volatil.

KI Trading Bots gibt es überall, so sind Kryptowährungen also im Freien Fall, wenn viele Bots gleichzeitig „Fear“ Signale erkennen.

(Beispiel: Im Mai 2021 stürzte $BTC (+0,33 %)

innerhalb von Stunden um etwa 30 % ab unter anderem, weil viele Algorithmen nach Signalen zu Chinas Bitcoin Verbot massenhaft verkauften.)

$ETH (+0,58 %) erlebte 2017 einen Flash Crash auf einer Plattform, weil eine riesige Verkaufsorder viele automatisierte Trades auslöste.

Krypto Märkte laufen 24/7, sind unregulierter und somit anfälliger für algorithmische Kettenreaktionen.

3.

Risiko Matrix nach Region

Die Eintrittswahrscheinlichkeit und das Schadensausmaß eines Crashs unterscheiden sich regional:

USA:

- Sehr hohes Handelsvolumen und dominanter Einsatz von KI Algorithmen in New York und Chicago.

- Große Index-Futures können als Initiatoren wirken.

- Wahrscheinlichkeit eines Crashs wird als moderat bis hoch eingeschätzt, da hier viel automatisiert gehandelt wird.

- Schaden wäre extrem hoch, da die US-Märkte global systemrelevant sind.

- Handelsstopps mildern am Handelstag, aber ein Crash-Effekt auf weltweite Investorenstimmung wäre gewaltig.

Europa:

- Starke Abhängigkeit von passiven Fonds und ETFs (u.a von $BLK (+0,15 %) iShares).

- Algorithmen sind verbreitet, aber etwas geringer als in den USA.

- Wahrscheinlichkeit eher mittel, Schaden hoch.

- ETF-Crashs zeigen, dass plötzliche Panik auch hier zu Kettenreaktionen in Aktien führen kann.

- Europäische Bankenkrise könnte entstehen, falls Kreditmärkte durch US-Schocks belastet werden.

Asien:

- Regulations- und Handelszeiten unterscheiden sich.

- Flash-Crashs können sich schnell auf Asien auswirken (Nikkei, SSE), insbesondere wenn sie nachts bei dünnem Handel starten.

Mittlere Wahrscheinlichkeit und mittlerer Schaden – weil Asiatische Märkte schneller schließen und zumeist später reagieren.- Crashs in Asien könnten z.B. die Yen- oder Euro-Entwicklung beeinflussen.

Krypto:

- Markt rund um die Uhr offen, wenig Regulierung, große Hebel.

- Wahrscheinlichkeitsmäßig ist ein großer Crash in Crypto sehr hoch, da Preisstürze hier häufiger und von KI-Bots getrieben werden.

- Schaden bleibt oft auf Krypto-Anleger beschränkt, kann aber über verknüpfte Finanzielle Mittel (Bitcoin-ETFs, gehebelte Krypto-Produkte) auch traditionelle Märkte belasten.

Die Matrix-Übersicht könnte also zeigen:

- Kurzfristig (Minuten bis Tage):

Ein plötzlicher Flash Crash würde Sekunden bis Minuten dauern.

Kurse stürzen ab, viele Stop Loss Orders werden ausgelöst.

Börsen schalten automatische Handelspausen ein, um Algorithmus Spiralen zu stoppen.

Anleger verlieren in kürzester Zeit Milliarden, viele Märkte sind zeitweise illiquide.

Das Vertrauen bricht ein, viele Investoren panisch und uninformiert.

- Mittelfristig (Wochen bis Monate):

In den folgenden Tagen bis Wochen sollten sich die Märkte wieder stabilisieren, da Antizyklische KI und manuelle Orders eingreifen.

Mittelfristig könnten Wirtschaftsdaten beeinträchtigt werden, falls ein Crash sich auf Finanzierungsbedingungen auswirkt.

Medien und Öffentlichkeit werden über Monate hinweg das Vertrauen in digitale Märkte hinterfragen.

Anleger berichten über Konsequenzen wie erhöhter Nachfrage nach sicheren Anlagen (Gold, Staatsanleihen).

- Langfristig (Jahre):

Regulierung und Marktmechanismen würden sich anpassen.

Wir könnten einen Regulierungs Boost erwarten:

- Strengere Regeln für KI im Handel

- Transparenzpflichten für Algorithmus Modelle

- Überwachung von Finanz KI durch Aufsichten (SEC, BaFin, ESMA etc.).

Schon in der Vergangenheit führte der 2010er Flash Crash zu neuen Handelsunterbrechungen und Überlegungen zu Handelssystem Anforderungen.

Ein KI Crash würde wahrscheinlich disziplinierende Wirkung haben:

Anbieter müssen robustere KI Modelle entwickeln, und Notfall Pläne (Kill Switches) könnten Pflicht werden.

Langfristig könnte sich das Vertrauen nur langsam erholen:

Institutionelle Investoren würden KI Systemen nur noch bedingtes Vertrauen schenken, und viele Privatanleger könnten sich zeitweilig zurückhalten oder alternative Strategien bevorzugen.

4.

Konkrete Akteure und Technologien

BlackRock Aladdin:

Das KI System Aladdin von BlackRock steuert heute mehr als 30.000 Portfolios und rebalanced permanent enorme Kapitalmengen.

Wird Aladdin für ETFs oder Fonds routinemäßig zu stark verkaufend programmiert, kann das Milliarden Order auslösen.

Nvidia & KI-Chips:

$NVDA (+1,16 %) liefert die Hardware für viele KI Modelle und ist selbst ein Marktstar.

Hohe Erwartungen an KI befeuern Nvidias Börsenkurs seit Jahren.

Algorithmen sind stark auf solche Aktien fixiert.

Fällt beispielsweise Nvidias Kurs abrupt, triggern viele Strategien Verkaufsprogramme.

Solch ein Dominoeffekt

$NVDA (+1,16 %) -> $SEMI (+2,31 %) -> $CSNDX (+0,88 %)

könnte einen Crash befeuern.

In der Praxis wurde gezeigt, dass Nvidia sehr volatil auf makroökonomische wie geopolitische Nachrichten reagiert die nächste KI Turbulenz könnte somit den gesamten Tech Sektor nach unten reißen.

KI Bots auf Binance (Crypto):

In Krypto Börsen wie Binance handeln viele Nutzer mit automatischen Bots.

Ein Großteil des Krypto Handelsvolumens stammt von KI gestützten Systemen.

Diese Bots können zeitgleich Verkaufs oder Kaufwellen erzeugen.

KI-gesteuertes ETF-Rebalancing:

Große Index ETFs und passive Fonds (BlackRock iShares, Vanguard etc.) nutzen automatisierte Systeme, um Indexänderungen umzusetzen.

Steigen oder fallen Indizes schnell, starten viele ETFs gleichzeitig Umschichtungen.

Bei negativer KI Signallage könnten alle KI basierten Fonds gleichzeitig verkaufen.

Dies schafft massive Verkaufsorder in kurzer Zeit.

Weil es sich um Milliardenvolumina handelt, kann allein das Rebalancing einen Crash weiter antreiben.

Sonstige Akteure:

Auch Nachrichtenagenturen, Indexbetreiber (bsp. $MSCI (+1,18 %) ), Hedgefonds mit KI Strategien und Social Trading Plattformen tragen bei.

Jeder plötzliche Ausfall (bsp. Stromausfall bei NYSE) oder Hackerangriff auf Börsensysteme könnte die KI Systeme am Aktienmarkt zusätzlich irritieren.

„Wenn Algorithmen aufeinanderprallen und Märkte in Sekundenbruchteilen erzittern, zeigt sich die neue Macht der KI: Geschwindigkeit ohne Gnade, Präzision ohne Emotion. Ein Funke reicht – und der Dominoeffekt rast durch Indizes, Derivate und Krypto-Sphären. Der KI-getriebene Flash Crash ist kein ferner Schatten mehr, sondern das Echo einer Zukunft, in der die Maschinen den Takt der Finanzwelt schlagen.“

Schreibt mir gern euer Feedback zu diesem Beitrag in die Kommentare und ob euch so etwas interessiert.

Mein plan war es heute morgen eigentlich nur, einen kleinen Post über dieses Thema zu schreiben, aber es wurde jetzt doch ein bisschen länger. So schnell sitzt man den ganzen Tag dran und schreibt.

@Kundenservice bitte die maximale Bildermenge für einen Post erhöhen, hab leider nicht alles an Bilder reinbekommen was ich rausgesucht hatte.

Quellen:

- https://www.ig.com/en/trading-strategies/flash-crashes-explained-190503#:~:text=speeds%20based%20on%20pre,as%20the%20prices%20go%20down

- https://www.advisorperspectives.com/articles/2025/07/28/ai-transforming-markets#:~:text=I%20started%20this%20article%20by,a%20flash%20crash%20or%20surge

- https://www.lawfaremedia.org/article/selling-spirals--avoiding-an-ai-flash-crash#:~:text=an%20otherwise%20normal%20trading%20day,up%20thanks%20to%20human%20intervention

- https://www.ig.com/en/trading-strategies/flash-crashes-explained-190503#:~:text=2010%20flash%20crash%3A%20Dow%20Jones

- https://www.advisorperspectives.com/articles/2025/07/28/ai-transforming-markets#:~:text=For%20example%2C%20on%20July%2016%2C,last%20week%20was%20lightning%20fast

- https://www.binance.com/en/square/post/22230680857314

- https://www.tencentcloud.com/techpedia/118834

- https://www.weforum.org/stories/2023/04/technology-vulnerabilities-financial-system/#:~:text=However%2C%20IoT%20botnets%2C%20which%20tamper,grid%20and%20influence%20market%20prices

- https://www.lawfaremedia.org/article/selling-spirals--avoiding-an-ai-flash-crash#:~:text=But%20this%20was%20not%20a,speed%20selling%20spirals.”

- https://corporatefinanceinstitute.com/resources/career-map/sell-side/capital-markets/flash-crashes/#:~:text=Using%20algorithms%20to%20trade%20has,plunge%20in%20the%20market%20occurs

- https://www.ig.com/en/trading-strategies/flash-crashes-explained-190503#:~:text=The%20flash%20crash%20of%20the,impact%20these%20events%20can%20have

- https://www.tastyfx.com/news/flash-crashes-explained-190503/#:~:text=The%20DJIA%20suffered%20yet%20another,NYSE

- https://www.occ.gov/news-issuances/speeches/2024/pub-speech-2024-61.pdf#:~:text=flash%20crashes%2C%20which%20have%20been,4

- https://www.zerodaylaw.com/blog/ai-compliance-safeguarding-financial-markets#:~:text=The%20reliance%20on%20AI%20for,reaching%20consequences

- https://www.nasdaq.com

- https://medium.com

- https://corporatefinanceinstitute.com

- https://www.tastyfx.com

- https://www.binance.com/en

- https://www.lawfaremedia.org

- https://www.weforum.org

- https://www.ig.com/de

- https://www.tencentcloud.com

- https://www.occ.gov

- https://www.ssrn.com/index.cfm/en

- https://www.advisorperspectives.com

- https://www.zerodaylaw.com

- https://www.curiousmonky.com

+ 6

Der berühmteste Algo Crash war übrigens am 19.10.1987, als der DowJones binnen Stunden um 22% gefallen ist. Das gab einige Suizide! 🥶

Msci Kauf

Hatte beim Rücksetzer nochmal nachgekauft.

Ist mittlerweile meine drittgrößte Position und ich bin überzeugt von diesem Unternehmen.

Dachte mal ich poste bei dem ganzen Novo Nordisk und zum Teil auch UnitedHealth Drama etwas über eine andere Aktie.

Was ist momentan so eure Watchlist?

MSCI: Erneuter Insider-Kauf des CEO für >$6 Mio. am 24.7.25

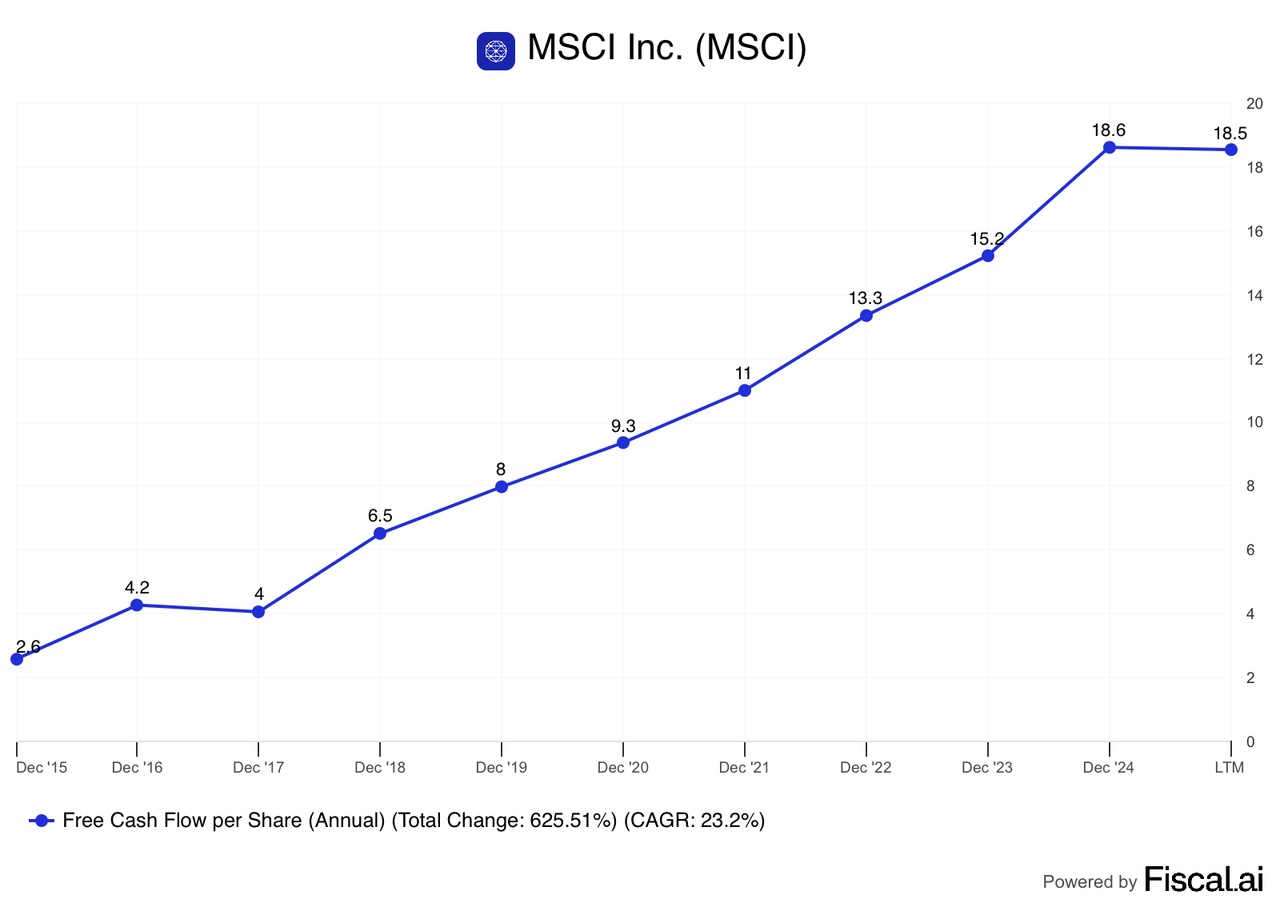

Als kleine Erinnerung lasse ich nochmal den freien Cashflow pro Aktie da - 23% CAGR seit 2015.

Bist du bullish oder bearish bei $MSCI (+1,18 %) ?

MSCI kaufen?

Ist $MSCI (+1,18 %) für euch ein Kauf?

Ich überlege hier nach zu kaufen, gerade wo der Kurs jetzt wieder etwas tiefer ist und da ich denke das es ein gutes Investment wäre.

Was ist eure Meinung?

Habt ihr bessere Alternativen?

Kauf Novo Nordisk

Jetzt ist es geschehen.

Novo Nordisk stand schon länger auf meiner Watchlist und ist nun auch Teil meines Depots.

Der Kurs ist in der vergangenen Zeit ganz schön gedrückt worden, aber ich denke, dass das Unternehmen starkes Wachstumspotenzial bietet und momentan sogar mit einer akzeptablen Dividendenrendite punktet.

Was haltet ihr von meiner Kaufentscheidung?

Als nächstes wird wahrscheinlich $MSCI (+1,18 %) aufgestockt.

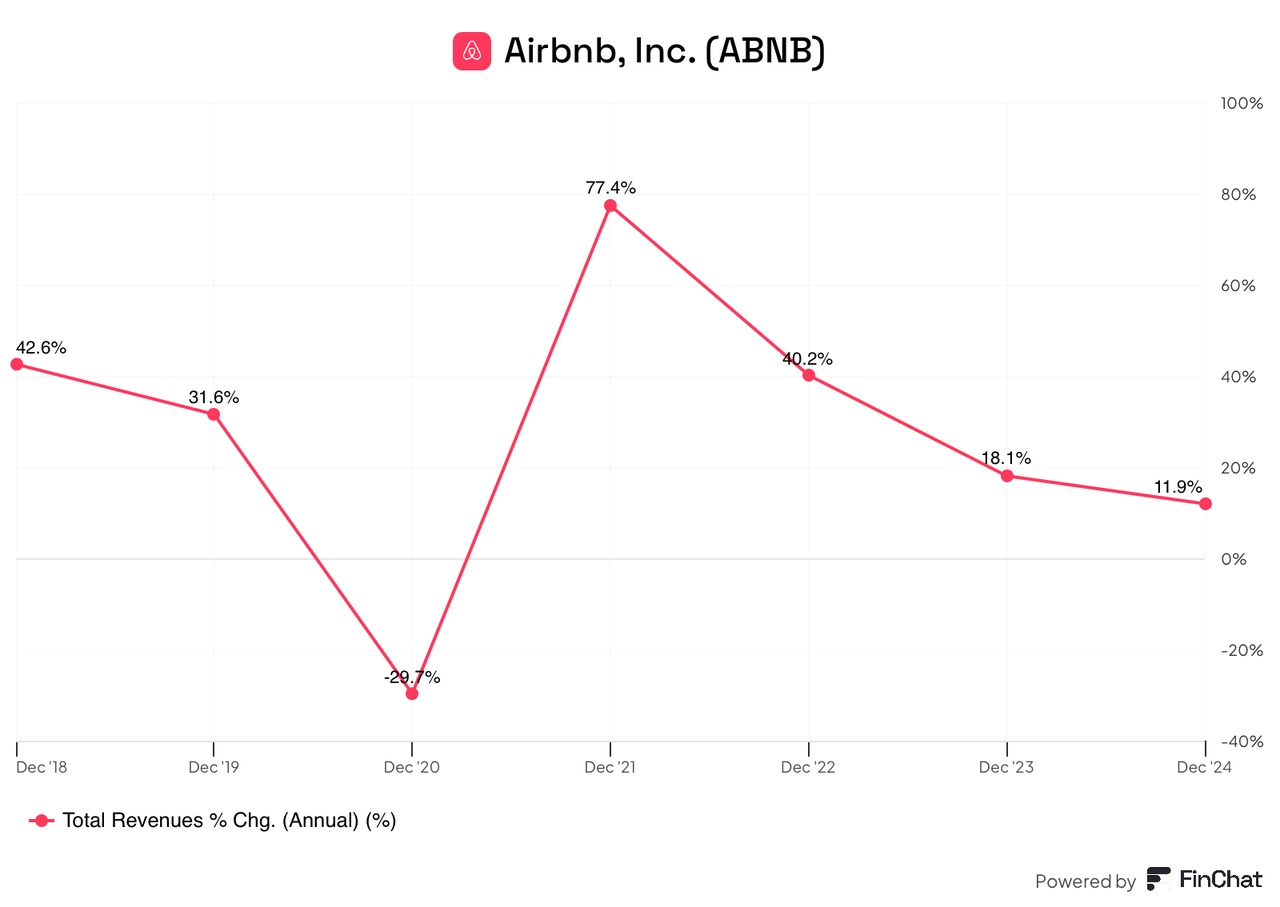

Wer ist bullish bei der Gelddruckmaschine Airbnb?

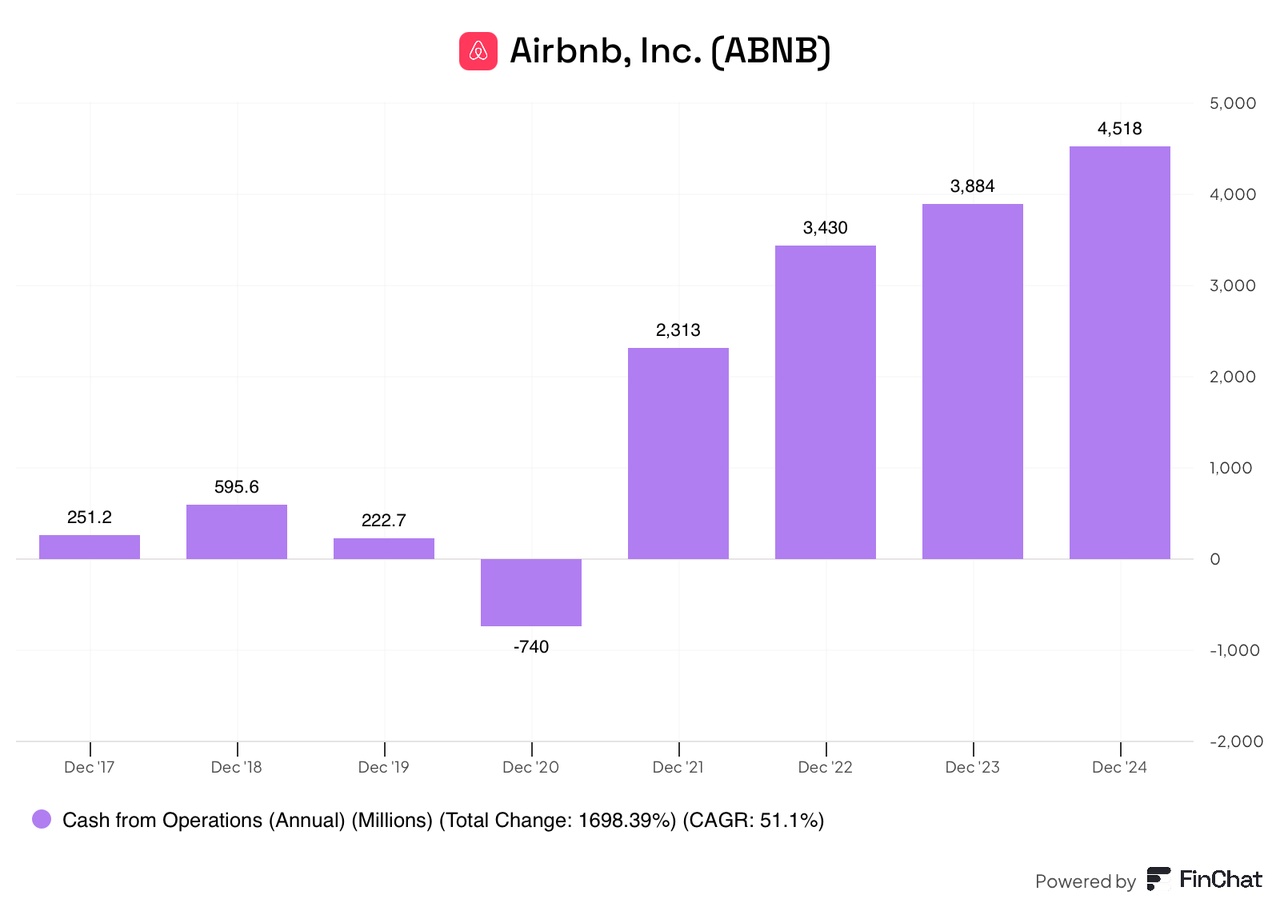

Airbnb $ABNB (-0,68 %) generiert mittlerweile still und heimlich 4,5 Mrd. US-Dollar an Operating Cashflow pro Jahr - Tendenz steigend.

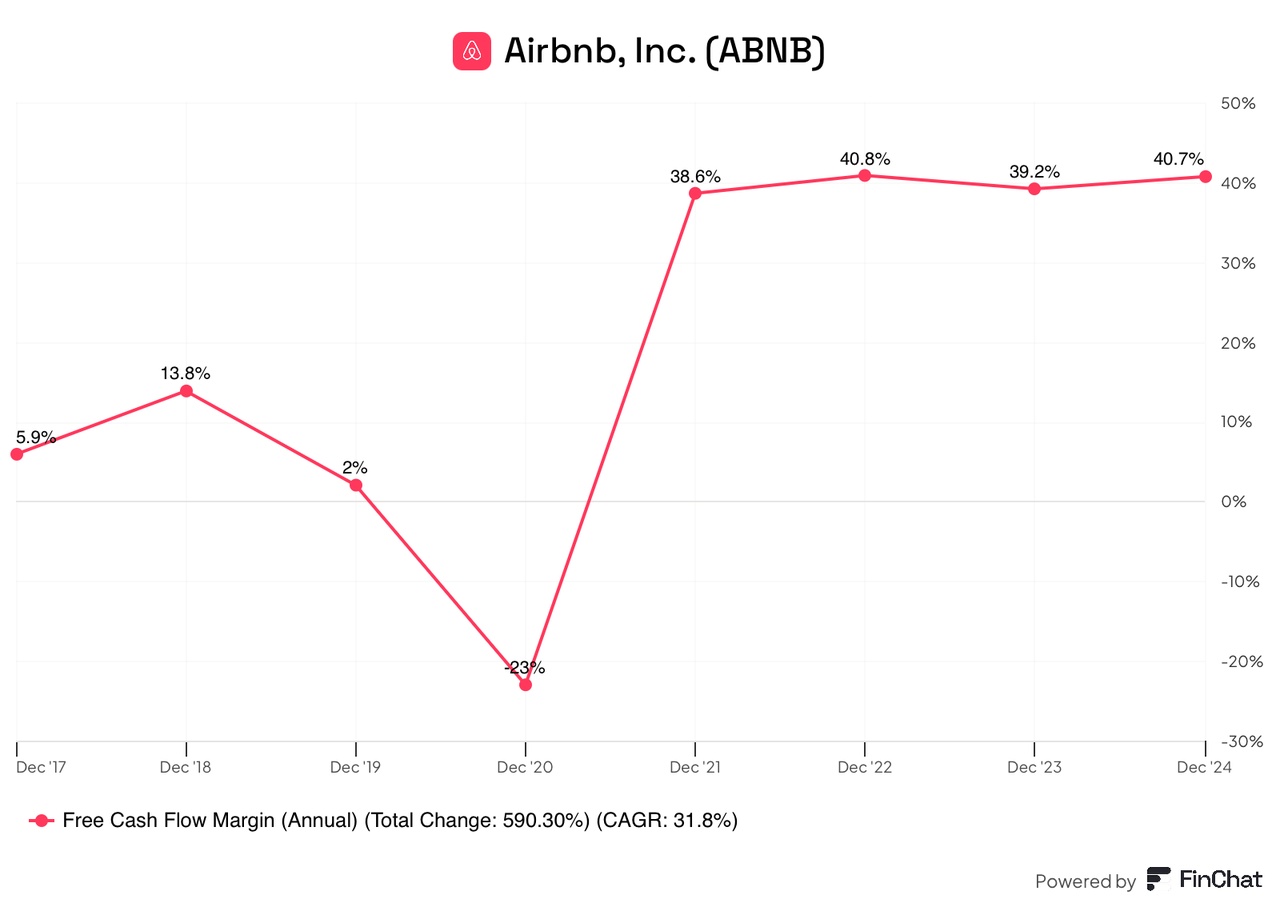

Die freie Cashflow-Marge hat auch die 40%-Marke überschritten. Dieses Kunststück vollbringen nur wenige Unternehmen, z.B. Visa $V (+0,05 %) / Mastercard $MA (-0,01 %) , MSCI $MSCI (+1,18 %) und Nvidia $NVDA (+1,16 %) .

Das Umsatzwachstum im Kerngeschäft verlangsamt sich, liegt aber immer noch bei 12% pro Jahr - trotz unsäglichen und often falschen Headlines in den Medien rund um Regulierung und Wettbewerb.

Das Management plant, das Umsatzwachstum wieder zu beschleunigen: los geht's ab Mai mit dem großflächigen Launch von "Experiences" und weiteren Services für Gäste und Gastgeber.

"Starting in 2025, each year we will launch 1-3 new businesses that could eventually generate over a billion dollars in revenue per year (starting with travel and then moving away from the core); they are not gonna be capital intensive and they all gonna be similar margin to the current business because we are probably going to have a similar take rate." (CEO im Oktober 2024).

Denkbar sind langfristig

- Erlebnisse / Aktivitäten (auf Reisen oder in der Heimatstadt)

- Werbung auf der Platform

- Concierge-Services

- Flüge / Vermietungen (Autos, Boote)

- Treue-Programm (Monats-Abo für Vielreisende mit umfassenden Benefits, Discounts, exklusive Unterkünfte, Premium-Kundenservice, Zugang zu Gyms, Transport, Essenslieferungen)

- Community / Social+ (Vernetzung mit anderen Reisenden vor Ort, z.B. zu Restaurant- oder Konzertbesuchen)

- Services für Gastgeber (Vernetzung mit Handwerkern, Designern, Reinigungskräften)

- ... und vieles mehr

Airbnb wird mit einer Forward PE von 24,2 (FY26) und einem Forward P/OCF von 15,3 (FY26) gehandelt - beides liegt unter den langfristigen Durchschnitten.

Nahe oder unter der 100€ Marke ist Airbnb $ABNB (-0,68 %) selten zu haben.

Hast du Airbnb $ABNB (-0,68 %) bereits im Portfolio?

Meistdiskutierte Wertpapiere

Top-Creator dieser Woche