---𝐀𝐤𝐭𝐢𝐞𝐧𝐯𝐨𝐫𝐬𝐭𝐞𝐥𝐥𝐮𝐧𝐠---

Neste Corp

FI0009013296

Neste spezialisiert sich auf die Herstellung von Kraftstoffen. Dazu stützt sich das Unternehmen auf die Kernbereiche Raffinierung und Vermarktung von Rohöl. Raffinerien betreibt die Gesellschaft in Schweden, Finnland, den Niederlanden, Bahrain und Singapur. [1] Der Bereich erneuerbare Energien nimmt dabei einen großen Anteil ein. Neste ist somit der weltweit größte Hersteller von erneuerbarem Diesel und nachhaltigem Flugkraftstoff (SAF) aus Abfall- und Rückstandsrohstoffen. Seit Anfang Juli beliefert der Konzern beispielsweise erfolgreich den internationalen Flughafen von San Francisco mit nachhaltig erzeugten Kraftstoffen per Pipeline. Das Unternehmen teilte erst kürzlich mit, dass man eine Milliardeninvestition in ein Joint Venture mit Marathon Petroleum steckt, was Neste zum weltweit ersten und einzigen Hersteller von erneuerbaren Kraftstoffen mit globaler Kapazität machen würde. [2]

„About us“ gem. Homepage [3]:

„Wir sind der weltweit größte Hersteller von erneuerbarem Flugzeugtreibstoff und erneuerbarem Diesel sowie erneuerbaren Lösungen bei Rohstoffen für die Kunststoff- und Chemieindustrie.Wir treiben zudem die Entwicklung des chemischen Recyclings voran, um das Problem des Plastikmülls zu bewältigen. Unser Ziel ist es, unsere Ölraffinerie in Porvoo, Finnland, bis 2030 zur nachhaltigsten Raffinerie Europas zu machen. Wir setzen auf erneuerbare und recycelte Materialien wie verflüssigte Kunststoffabfälle als Rohstoffe für die Raffinerie. Das Unternehmen betreibt Produktionsstätten in Finnland, den Niederlanden und Singapur. Wir wollen Weltmarktführer für erneuerbare und Kreislauflösungen werden. Wir haben uns verpflichtet, unsere Kunden dabei zu unterstützen, ihre Treibhausgasemissionen bis 2030 um mindestens 20 Millionen Tonnen pro Jahr zu reduzieren.“

Operative Segmente:

1) Renewable Products

2) Oil Products

3) Marketing & Services

4) Others

Hauptbestandteil in allen Segmenten sind Fuels (Kraftstoffe), welche sich wie folgt unterteilen:

-Light distillates (motor gasoline,gasoline components, biopropane, renewable naphtha, LPG),

-Middle distillates (Diesel, Jet fuels, low sulphur marine fuels, heating oil, renewable fuels, renewable jet fuels sowie low carbon fuels)

-Heavy fuel oil

Haupt-Umsatztreiber sind die „Middle distillates“ (68%) und „Light distillates“ (22%). „Heavy fuel oil machen nur noch einen marginalen Umsatzbestandteil aus.

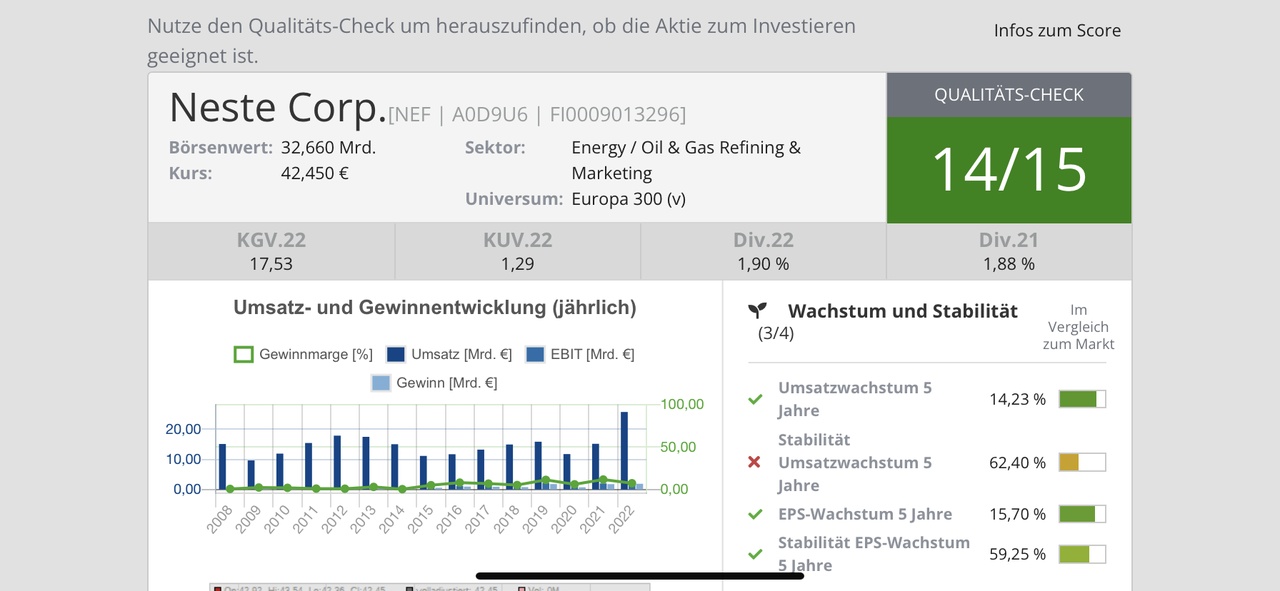

𝘒𝘦𝘯𝘯𝘻𝘢𝘩𝘭𝘦𝘯:

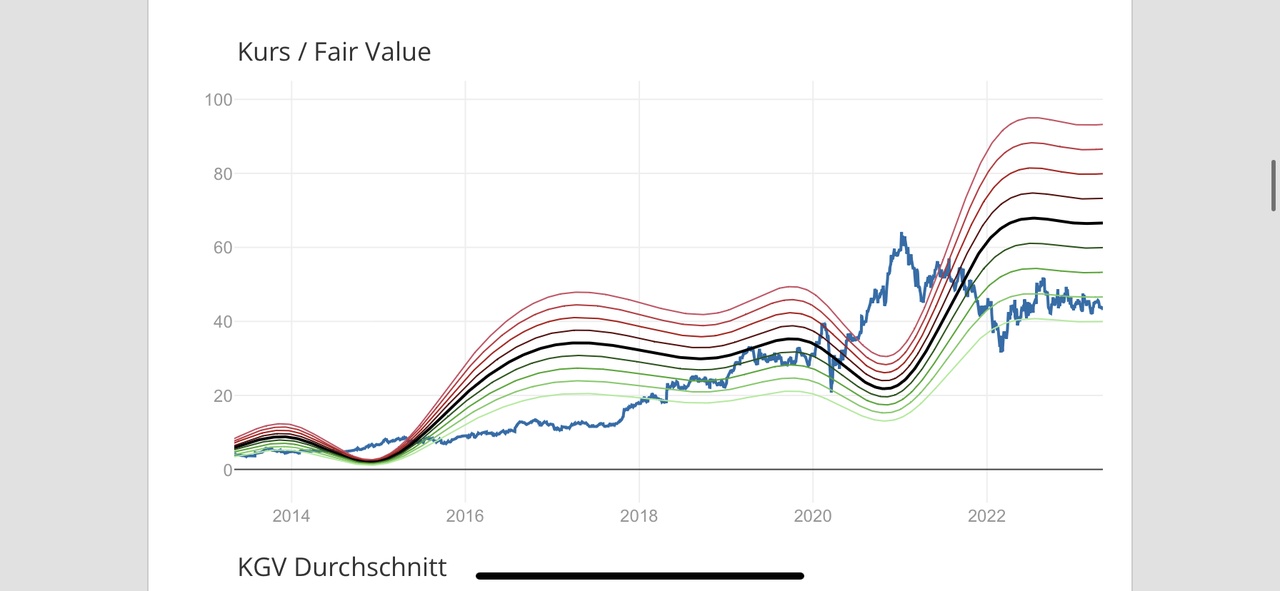

-KGV 2021: 18,9 [4]

-KGV 2022e: 18,2 [4]

-KGV 2023e: 16,9 [4]

-PEG 2022e (KGV/Wachstumsrate): 18,2/10%= 1,82 (Faustregel: < 1 = sehr günstig)

-PEG 2023e: 16,9/10% = 1,69

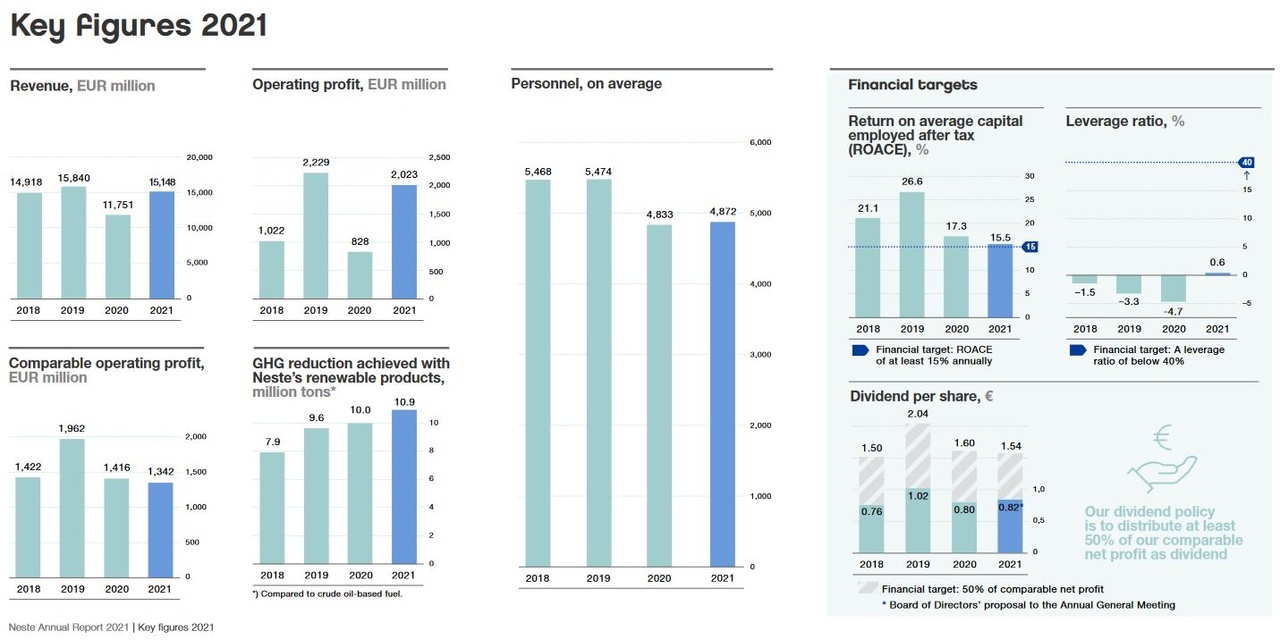

-Umsatzwachstum: 2020 auf 2021: 28,9% ; 2021 auf 2022: 25,38%; 2022 auf 2023: 9,7%; 2023 auf 2024: 9,16%

-EBIT Wachstum: 2020 auf 2021 -5,3%; 2021 auf 2022: 16,99% ; 2022 auf 2023: 31,85% ; 2023 auf 2024: 15,94%

-EBIT Wachstum im 10 Jahresschnitt gem. Traderfox: 21,87% [5]

-Dividendenrendite 2020: 1,81% [1]

Market Averages (EU – Stand 05.01.2022):

-Aver. KGV Power: 16,99 [9]

-Aver. PEG Power: 1,71 [9]

-Aver. KGV Oil & Gas: 18,09 [9]

-Aver. PEG Oil & Gas: 0,25 [9] -->Annahme für starkes Wachstum!

DCF Berechnung (konservativ)= 26,09 €

-Parameter: Free Cashflow aus GB; WACC 8%, Wachstum 10%, Perpetual Growth 4%

DCF Berechnung (realistisch)= 32,95 €

-Parameter: Free Cashflow aus GB; WACC 7,5%, Wachstum 12%, Perpetual Growth 4%

Aktueller Kurs: 40,25€

-->Neste erscheint anhand der DCF Berechnung und den branchenüblichen KGVs/PEGs leicht überbewertet. Ein Kurs ab etwa 35€ erscheint mir wieder interessant für einen langfristigen Einstieg.

𝘙𝘶𝘣𝘳𝘪𝘬 - 𝘞𝘢𝘴 𝘸ü𝘳𝘥𝘦 𝘉𝘶𝘧𝘧𝘦𝘵 𝘴𝘢𝘨𝘦𝘯 (Daten aus dem Annual Report 2021 [6]):

Kriterien im Detail nachzulesen: https://app.getquin.com/activity/XcuRrJwmyP

Income Statement:

-Vertriebs-/Verwaltungs. und sonstige Gemeinkosten: 2,6% des Umsatzes -->sehr positiv!

-Bruttomarge: 18,57% -->negativ! (Buffets Ziel: mind. 40%)

-Nettomarge: 11,7% in 2021 (6% in 2020) -->negativ! (Buffets Ziel: >20%)

-Zinsaufwand: 2,7 % des operativen Gewinns -->extrem positiv, somit auch kaum Kreditverschuldung! (Buffets Ziel: <15%)

Balance Sheet:

-Eigene Aktien (Treasury Shares): 1.242 shares (keine bedeutenden Aktienrückkaufprogramme)

-Verschuldung < 4xEBIT: 0,18 Mrd. EUR; EBIT = 2,01 Mrd. EUR -->sehr positiv!

-Goodwill: Die Intangible Assets machen nur einen geringen Anteil von 4,15% der Total Assets aus. Der Goodwill ist damit zu vernachlässigen (sehr positiv).

Goodwill Beitrag zum weiteren Verständnis: https://app.getquin.com/activity/ymidZwhlTk

Cash-Flow-Statement:

Investitionen: 83,59% des Reingewinns (Buffets Ziel: <50%) -->negativ!

𝘒𝘦𝘺 𝘕𝘰𝘵𝘦𝘴:

Neste ist sehr anlageintensiv, weshalb die Sachanlagen (Property, Plant & Equipment) 41,5 % der Total Assets ausmachen. Dies ist aber nicht sonderlich außergewöhnlich. Bei Neste sind dies Öl-Raffinerien, Lagertanks (storage tanks) und Produktionsanlagen. Bei anlageintensiven und projektgetriebenen Unternehmen schaue ich mir daher gerne die Entwicklung der Vorräte, in Verbindung mit den Umsätzen, an. Beide Positionen sollten idealerweise gemeinsam und kontinuierlich wachsen, was auf eine gute Auftragslage hinweisen kann. Zu erwähnen ist allerdings, dass durch das zyklische Geschäft Corona maßgeblichen Einfluss auf die Umsätze 2020 und 2021 hatte. Dazu können Rohstoffpreise stark schwanken.

Von 2017 bis 2019 hatte Neste jedoch eine sehr konstante und positive Entwicklung. Das Jahr 2020 war allerdings stark von Corona beeinflusst. In 2021 konnte sich die Marktlage wieder entspannen und somit auch die Umsätze von Neste. Können sie auf die Entwicklung von vor 2020 anknüpfen bin ich sehr positiv gestimmt.

Umschlagshäufigkeit 2021: 6,81 (15.148/2.223,50)

Umschlagshäufigkeit 2020: 6,7 (11.751/1.753,50)

Umschlagshäufigkeit 2019: 10,07 (15.840/ 1.572,50)

Umschlagshäufigkeit 2018: 9,84 (14.918/1.515)

Kurz zur Umschlaghäufigkeit: Die Umschlagshäufigkeit (Umsatz/durchschn. Vorratsbestand) sagt aus, wie oft das Unternehmen seine Vorräte innerhalb eines Jahres „umschlägt“ bzw. wie oft das Vorratslager quasi in einem Jahr „leergeräumt“ wird (auch wenn das natürlich in der Praxis rollierend passiert und das Lager nie vollständig leer ist - hoffentlich).

Zahlen in Mio EUR

Umsatz 2021: 15.148

Umsatz 2020: 11.751

Umsatz 2019: 15.840

Umsatz 2018: 14.918

Umsatz 2017: 13.217

Vorräte 2021: 2.618

Vorräte 2020: 1.829

Vorräte 2019: 1.678

Vorräte 2018: 1.467

Vorräte 2017: 1.563

𝘉𝘶𝘳𝘨𝘨𝘳𝘢𝘣𝘦𝘯:

Der Burggraben ist schwer zu deuten. Als weltweit ersten und einzigen Hersteller von erneuerbaren Kraftstoffen mit globaler Kapazität hat man sicherlich eine gewisse Markt- und Machtstellung. Dazu ist man mit den Märkten Skandinavien sowie Bahrain, Singapur und künftig den USA sehr breit aufgestellt. Die finanzielle Situation erlaubt dazu eine weitere Expansionen sowie Aufnahme von Fremdkapital. Nicht überraschend ist die geringe Marge bei anlageintensiven Unternehmen, sodass ich hier weniger besorgt bin, auch wenn Buffet gerne mehr hätte ;).

𝘜𝘯𝘵𝘦𝘳𝘯𝘦𝘩𝘮𝘦𝘯𝘴𝘦𝘪𝘯𝘰𝘳𝘥𝘯𝘶𝘯𝘨 𝘯𝘢𝘤𝘩 𝘗𝘦𝘵𝘦𝘳 𝘓𝘺𝘯𝘤𝘩 [7]:

Hier tue ich mich sehr schwer. Historisch habe ich ein Wachstum von 10% für die Berechnung des PEG Ratios angesetzt. Dies ist auch dadurch begründet, da wir in 2019 und 2021 zwei positive Ausschläge hatten, die das durchschnittliche Wachstum zwar nach oben treiben jedoch eben Ausschläge waren. 2020 war ein außerordentliches Jahr, wodurch auch Neste durch Corona negativ beeinflusst wurde. Ich bin daher etwas konservativer ausgerichtet und ordne sie im Bereich Stalwart („Standhaft“ -mittleres Wachstum von 10-12% ) und zyklisch ein, da sie von Rohstoffpreisen abhängig sind.

𝘗𝘦𝘦𝘳 𝘎𝘳𝘰𝘶𝘱/𝘒𝘰𝘯𝘬𝘶𝘳𝘳𝘦𝘯𝘻:

Verbio -->siehe auch meine kurze Aktienvorstellung: https://app.getquin.com/activity/dkMFQUVGgg?lang=de&utm_source=sharing

Key Facts zu Verbio:

-Bruttomarge ca 25% (besser als Neste)

-Nettomarge ca. 10,6% (ähnlich, im Bereich von Verbio)

-Verschuldung (kein Gewinner, beide sind kaum verschuldet)

-Umsatz/EBIT Wachstum (EBIT 30,71% p.a. in den letzten 10 Jahren; Umsatzwachstum 3,13% p.a. in den letzten 10 Jahren) -->Vergleich schwer. Zu erwähnen ist jedoch, dass Verbio weniger zyklisch ist und kontanter in der Entwicklung.

-KGV 2022e: 23,4

-KGV 2023e: 28,4

Marktsituation Verbio: Verbio musste in den letzten Tagen schwere Kursverluste hinnehmen. Dies ist vorallem begründet durch die geplante Begrenzung von Biosprit durch die Deutsche Regierung. Durch die Fokussierung auf den Deutschen Markt wirkt sich das besonders auf Verbio aus.

Neben Verbio gibt es eine Vielzahl an Unternehmen im Öl- und Gasgeschäft. Den Bereich der erneuerbaren Energien hat jedoch besonders Verbio in vergleichbarer Art aufgegriffen. Schlussendlich könnte man die Konkurrenz aber beliebig erweitern. Zu nennen sind dabei auch klassische Rohstofftitel wie beispielsweise Shell oder BP.

So möchte BP seine Öl- und Gasproduktion bis 2030 um 40 Prozent drosseln (gemessen an dem Niveau von 2019) und gleichzeitig das Geschäft mit erneuerbaren Energien ausbauen. Gesteigert werden sollen die "kohlenstoffarmen" Investitionen, etwa in den Bereichen Ladestationen für Elektrofahrzeuge, Wasserstoff und Bioenergie einschließlich Biokraftstoffe, Biogas und nachhaltiger Flugkraftstoff. [8] Somit wäre man direkter Konkurrent von Neste!

𝘍𝘢𝘻𝘪𝘵:

Neste ist ein sehr spannendes Unternehmen mit interessanten Geschäftsfeldern. Verbio, als deutsches Gegenstück, ist meiner Meinung nach finanziell leicht besser aufgestellt. Allerdings bedient Verbio nur einen Teil der Segmente von Neste. Neste ist dadurch breiter diversifiziert und ein etwas größerer „Fisch“. Gerade auch der Markt der Biokraftsstoffe für Airlines stellt sich für mich spannend dar und erlaubt Wachstumsphantasien. Jedoch sollte man berücksichtigen, dass bekannte Öl- und Gasriesen langfristig in ähnliche Geschäftsfelder investieren. Der Vorteil von Neste ist jedoch, dass sie nicht erst investieren müssen sondern bereits voll im Geschäft sind und diese Branche nicht aus reiner Diversifizierung oder öffentlichen Druck ausbauen mussten. Vielleicht ergeben sich dadurch langfristig interessante M&A Transaktionen. Bewertungstechnisch sehe ich Neste gerade etwas zu teuer. Ein Kurs <35€ erscheint mir interessant für einen Einstieg, mit langfristiger Strategie.

Wie gewohnt findet ihr meine gesammelten Analysen auch unter folgendem Link:

https://app.getquin.com/activity/YyIXcpDduz?lang=de&utm_source=sharing

Wie immer, keine Anlageberatung!

#theaccountant

#aktienanalyse

#analyse

#stocks

Quellen:

[1] https://traderfox.de/aktien/1753682-neste-corp

[2] https://aktien-mag.de/aktien/FI0009013296/neste-corp/seite-1/

[3] https://www.neste.de/ueber-neste/wer-wir-sind/unternehmenszweck

[4] https://de.marketscreener.com/kurs/aktie/NESTE-OYJ-1412495/fundamentals/

[5] https://aktie.traderfox.com/visualizations/FI0009013296/EI/neste-corp

[6]https://www.neste.com/sites/neste.com/files/attachments/corporate/investors/corporate_governance/neste_annual_report_2021.pdf

[7] https://diyinvestor.de/peter-lynch-6-kategorien-fuer-die-einordnung-von-unternehmen/

[8] https://www.manager-magazin.de/unternehmen/energie/oelkonzerne-investieren-in-erneuerbare-energie-bp-und-shell-bauen-um-fuer-zukunft-ohne-oel-a-fb7006d8-318e-4664-a17c-398f5cf613c8

[9] https://pages.stern.nyu.edu/~adamodar/New_Home_Page/datacurrent.html

[10] https://pages.stern.nyu.edu/~adamodar/New_Home_Page/datafile/Betas.html

[11] https://ycharts.com/indicators/10_year_treasury_rate

Graphiken Quelle:

Key Figures: https://www.neste.com/sites/neste.com/files/attachments/corporate/investors/corporate_governance/neste_annual_report_2021.pdf

Unternehmens-Homepage:

https://www.neste.de/

Aktienvorstellung auf Wunsch von @HB