"Regel eins lautet: Regelmäßig Cashflow kassieren . Regel zwei lautet: Vergesse nie die Regel Nummer eins."

Homer Simpson 8 November 2024

Beiträge

33Alle diese Aktien erreichten heute irgendwann neue ALLZEITHOCHS ⤵️

Nvidia $NVDA (-0,03 %)

Amazon $AMZN (-0,02 %)

Netflix $NFLX (+0,37 %)

Walmart $WMT (+1,81 %)

JPMorgan $JPM (+0,97 %)

Goldman Sachs $GOS0

Palantir $PLTR (+5,8 %)

Blackrock $BLK

American Express $AXP (+0,52 %)

Arista $ANET (+0,19 %)

Apollo $APO PR A

Blackstone $BX (+1,53 %)

Booking $BKNG (+1,31 %)

Instacart $INSTA

Caterpillar $CAT (-2,91 %)

Capital One $COF (+1,17 %)

Discover Financial $DFS (+0,81 %)

Electronic Arts $EA (-0,11 %)

GE Vernova $GEV (+2,57 %)

Hilton $HLT (+1,96 %)

Howmet $HWM (+2,93 %)

Interactive Brokers $IBKR (+1,86 %)

Cheniere $LNG (+2,62 %)

Morgan Stanley $MS (+1,35 %)

Marriot $MAR (+1,62 %)

Nasdaq $NDAQ (+1,15 %)

News Corp $NWSA (+2,21 %)

Oracle $ORCL (+2,18 %)

Palo Alto $PANW (+1,75 %)

ServiceNow $NOW (+0,65 %)

Steel Dynamics $STLD (+1,87 %)

Stryker $SYK (+2,44 %)

Royal Caribbean $RCL (+2,93 %)

Reddit $RDDT

Trade Desk $TTD (+3,69 %)

Visa $V (+1,22 %)

Wells Fargo $WFC (+1,06 %)

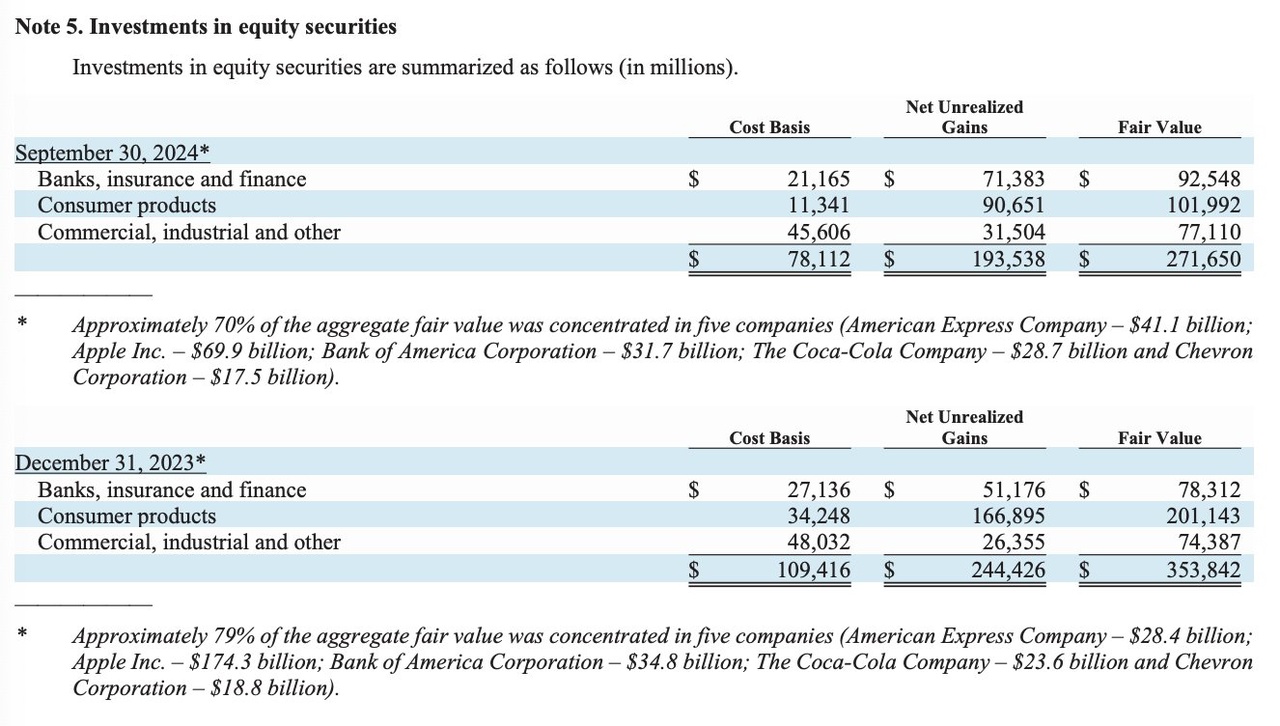

American Express

$AXP (+0,52 %) hat sich den Platz als zweitgrößte Beteiligung im Portfolio von Warren Buffett und Berkshire Hathaway $BRK.B (+1,54 %) gesichert und damit Bank of America

$BAC (+1,3 %) vom zweiten Rang verdrängt.

Warren Buffett und Berkshire Hathaway $BRK.B (+1,54 %) halten derzeit Apple-Aktien

$AAPL (+0,65 %) im Wert von etwa 69,9 Milliarden US-Dollar (Stand: Ende des 3. Quartals), nachdem der Wert zuvor bei 84,0 Milliarden US-Dollar lag.

Der Cashbestand erreichte zum Ende des dritten Quartals mit 325,2 Milliarden US-Dollar ein neues Allzeithoch, gestiegen von 276,9 Milliarden US-Dollar zum Ende des zweiten Quartals.

Die Apple-Aktie legte im dritten Quartal um 10,75 % zu.

Hätte Buffett während des Quartals keine Apple-Aktien verkauft, würde seine Position nun etwa 93,3 Milliarden US-Dollar betragen.

Zum Ende des dritten Quartals sahen die größten Aktienbestände von Warren Buffett und Berkshire Hathaway folgendermaßen aus:

•25,7 % – Apple

$AAPL (+0,65 %), (im Vergleich zu 29,6 % am Ende des 2. Quartals)

•15,1 % – American Express

$AXP (+0,52 %)

•11,7 % – Bank of America

$BAC (+1,3 %)

•10,6 % – Coca-Cola $KO (+1,1 %)

•6,4 % – Chevron

$CVX (+0,94 %)

Foto: Bloomberg

Teil 2:

Die Entwicklung von Embedded Finance: Banken am Scheideweg

Lesezeit: ca. 4 Minuten

Die Entstehung und das Wachstum von Embedded Finance haben Banken weltweit vor eine strategische Entscheidung gestellt: Geben sie das "einfache" Zahlen und Zahlungsabwicklungen ab und fokussieren sich auf komplexere Dienstleistungen wie Vermögensverwaltung, M&A und Börsengänge? Oder bauen sie weiterhin die Finanzinfrastruktur auf, um mit Fintechs und Tech-Unternehmen Schritt zu halten?

Um das tiefgreifende Verständnis von Embedded Finance und die Rolle der Banken zu erfassen, müssen wir den Wandel in der Finanzwelt und die Verschiebung der Kräfte zwischen traditionellen Banken und Tech-Giganten analysieren.

Embedded Finance: Die Rolle der Banken wird neu definiert

Historisch gesehen waren Banken nicht nur die Hauptakteure bei der Bereitstellung von Finanzprodukten, sondern auch der alleinige Zugangspunkt zu diesen Dienstleistungen. Doch die digitale Revolution, angeführt von Tech-Giganten und Fintechs, hat das Verhältnis von Bank und Kunde tiefgreifend verändert. Embedded Finance, das die nahtlose Integration von Finanzdienstleistungen in digitale Plattformen ermöglicht, stellt die Banken vor eine grosse Herausforderung.

Technologische Plattformen übernehmen die Zahlungsabwicklung: Unternehmen wie Stripe, Adyen und Square bieten umfassende Zahlungsinfrastrukturen an, die es Plattformen ermöglichen, Finanzdienstleistungen ohne direkte Beteiligung einer Bank anzubieten. Diese Firmen sind oft schneller, flexibler und vor allem günstiger als traditionelle Banken.

Banken als Infrastrukturanbieter: Einige Banken haben sich dafür entschieden, eine strategische Rolle im Hintergrund zu übernehmen. Sie bieten die Infrastruktur für Zahlungen und Kredite an, überlassen aber das Kundenerlebnis den Plattformen. Beispiele dafür sind Banken wie die Hypothekarbank Lenzburg, die Fintechs wie neon ermöglicht, Bankdienstleistungen anzubieten, ohne selbst eine Banklizenz zu besitzen.

Rückzug in komplexere Dienstleistungen: Auf der anderen Seite gibt es Banken, die sich auf hochwertige, beratungsintensive Dienstleistungen wie Vermögensverwaltung, Börsengänge und M&A-Transaktionen fokussieren. Diese Dienstleistungen erfordern tiefes Fachwissen, regulatorische Erfahrung und Vertrauen – Faktoren, die Tech-Unternehmen nur schwer replizieren können.

Welche Richtung nehmen Banken?

Banken stehen vor einer strategischen Wahl zwischen (vor allem) zwei Modellen:

1.) Infrastruktur-Anbieter werden:

Einige Banken wollen nicht mehr die zentrale Schnittstelle zum Kunden sein, sondern konzentrieren sich darauf, eine robuste Infrastruktur bereitzustellen. BBVA und Goldman Sachs zum Beispiel haben begonnen, ihre Infrastruktur via Banking-as-a-Service (BaaS) anderen Unternehmen zugänglich zu machen. Hierbei stellen sie Plattformen die benötigten Finanztools zur Verfügung, ohne im Vordergrund zu stehen. Der Vorteil: Sie können an einer wachsenden Anzahl von Transaktionen verdienen, ohne direkt in Konkurrenz mit Tech-Unternehmen zu treten.

Vorteile für die Banken:

Nachteile:

2.) Fokus auf beratungsintensive Dienstleistungen:

Eine andere Gruppe von Banken fokussiert sich auf hochwertige Finanzdienstleistungen, die personalisierte Beratung und spezifisches Know-how erfordern. Die UBS ist ein Beispiel dafür. Durch den Rückzug aus dem Massengeschäft mit einfachen Zahlungen und Krediten kann sie sich auf Vermögensverwaltung und Corporate Finance konzentrieren, wo die Margen höher und die Konkurrenz durch Tech-Unternehmen geringer ist. Das Abstossen von "Swisscard" an AmericanExpress kann ein Indiz dafür sein, dass die UBS sich auf ihr Kerngeschäft fokussieren will (muss?).

Vorteile:

Nachteile:

Technologischer Wandel und Wettbewerbsdruck

Ein wesentlicher Treiber für diesen Wandel ist die Technologisierung der Finanzbranche. APIs ermöglichen es Plattformen wie Amazon, Airbnb oder Shopify, Finanzdienstleistungen anzubieten, ohne dass eine Bank im Vordergrund steht. Diese Entwicklungen haben den Bankenmarkt nicht nur kleiner gemacht, sondern auch den Druck auf Bankenmargen erhöht.

Ein Beispiel für den Einfluss von Embedded Finance ist die Verlagerung von Krediten und Zahlungsoptionen. Klarna bietet „Buy Now, Pay Later“ (BNPL)-Modelle direkt an der Kasse von Online-Händlern an. Obwohl der Kunde denkt, er zahlt direkt an den Händler, läuft die eigentliche Kreditabwicklung im Hintergrund über Klarna. Der Händler erhält sein Geld sofort, und Klarna verdient an den Ratenzahlungen des Kunden. Dies unterstreicht, wie Tech-Unternehmen das traditionelle Modell des Kreditgeschäfts übernommen haben, ohne selbst eine Bank zu sein.

Banken am Scheideweg?

Die Zukunft der Banken wird stark davon abhängen, welche strategische Entscheidung sie treffen. Der Verlust des direkten Kundenkontakts im Zahlungsverkehr durch Embedded Finance ist zwar eine Herausforderung, aber Banken können diesen Wandel nutzen, um sich entweder auf Infrastruktur oder hochwertige Dienstleistungen zu spezialisieren. Beides erfordert jedoch massive Investitionen in Technologie, um wettbewerbsfähig zu bleiben.

Im nächsten Teil der Serie schauen wir uns genauer an, wie die Technologien hinter Embedded Finance funktionieren und wie Banken und Unternehmen diese Systeme effizient nutzen können, um ihre Position im Markt zu festigen.

Lass mich wissen was du denkst! - Kommentiere!

Happy Investing! 😊

GG

$AXP (+0,52 %)

$UBSG (-1,95 %)

$ADYEN (-4,7 %)

BONUS:

Der globale Embedded-Finance-Markt wurde 2023 auf 83,32 Milliarden USD geschätzt und soll bis 2030 mit einer jährlichen Wachstumsrate von 32,8% weiter wachsen. Dieses Wachstum ist auf den Anstieg von Smartphones und Internetzugang weltweit zurückzuführen.

Bleib dran, die Serie geht noch weiter! ♥️🔥

$PYPL (+3 %)

$GOOGL (-0,6 %)

$GOOG (-0,66 %)

$AMZN (-0,02 %)

$PYPL (+3 %)

$AFRM (-2,83 %)

💳 Das Kartenspiel der Giganten: Visa, Amex, Mastercard - Wer sticht im Zahlungspoker? 🃏

Für die Entwicklung ( Unternehmens Zahlen), bessere Ansicht und mehr schaut im Kostenlosen Blog vorbei : https://topicswithhead.beehiiv.com/p/das-kartenspiel-der-giganten-visa-amex-mastercard-wer-sticht-im-zahlungspoker

Unternehmensporträts

$V (+1,22 %) wurde 1958 gegründet und hat seinen Hauptsitz in San Francisco, Kalifornien. Das Unternehmen betreibt eines der größten elektronischen Zahlungsnetzwerke weltweit und ist besonders für seine Kredit-, Debit- und Prepaid-Karten bekannt.

$MA (+0,88 %) , 1966 ins Leben gerufen, hat seinen Sitz in New York und steht neben Visa als einer der führenden globalen Zahlungsanbieter. Über sein eigenes Netzwerk ermöglicht es Zahlungen mit Debit-, Kredit- und Prepaid-Karten.

$AXP (+0,52 %) (Amex), gegründet 1850, ist ein renommierter Finanzdienstleister mit Hauptsitz in New York. Neben Zahlungskarten bietet Amex auch umfangreiche Reisedienstleistungen an und ist bekannt für seine exklusiven Produkte, die vor allem zahlungskräftige Kunden ansprechen.

Historische Entwicklung

Visa ging aus der BankAmericard hervor, einer Kreditkarte, die ursprünglich von der $BAC (+1,3 %) ausgegeben wurde. 1976 erfolgte die Umbenennung in Visa. Seit dem Börsengang im Jahr 2008 ist das Unternehmen börsennotiert.

Mastercard entstand als Antwort auf den Erfolg der BankAmericard. Ursprünglich war es ein Zusammenschluss regionaler Bankkartennetzwerke. Im Jahr 2006 wurde das Unternehmen an der New Yorker Börse gelistet.

American Express begann als Expresszustelldienst und erweiterte sein Angebot später um Finanz- und Reisedienstleistungen. 1958 führte das Unternehmen seine erste Ladenkarte ein und hat seither eine Reihe exklusiver Kartenprodukte entwickelt, darunter die berühmte Centurion-Karte, die 1999 auf den Markt kam.

Geschäftsmodell

Visa und Mastercard fungieren als reine Zahlungsnetzwerke, die Transaktionen zwischen Banken, Händlern und Karteninhabern ermöglichen. Sie erheben Gebühren für jede Transaktion, tragen jedoch kein Kreditrisiko.

American Express agiert sowohl als Zahlungsnetzwerk als auch als Kartenaussteller. Dadurch profitiert Amex nicht nur von Transaktionsgebühren, sondern auch von Jahresgebühren und Zinsen auf ausstehende Salden. Im Gegensatz zu Visa und Mastercard trägt Amex das Kreditrisiko seiner Karten.

Kernkompetenzen und Zukunftsaussichten

Visa und Mastercard bestechen durch ihre globale Reichweite, technologische Innovationen und starke Markenpräsenz. Beide Unternehmen investieren stark in digitale Zahlungen Technologien und Sicherheitssysteme, um ihre Marktstellung zu festigen.

American Express setzt hingegen auf seine besondere Stärke im Premiumsegment, mit einem erstklassigen Kundenservice und einem attraktiven Bonusprogramm. Auch Amex investiert zunehmend in digitale Lösungen und erweitert sein Angebot für Geschäftskunden.

Strategische Initiativen

1. Ausbau ihrer Präsenz in Schwellenländern

2. Weiterentwicklung innovativer Zahlungstechnologien wie kontaktloses Bezahlen und Blockchain

3. Zusammenarbeit mit Fintech-Unternehmen

4. Verstärkung der Cybersicherheit

Marktposition und Wettbewerb

Visa führt den Markt als das größte globale Zahlungsnetzwerk an, gefolgt von Mastercard. Gemeinsam dominieren diese beiden Unternehmen den Markt für Zahlungsnetzwerke.

American Express hält eine starke Position im Premiumsegment, steht jedoch vor Herausforderungen, insbesondere durch die im Vergleich geringere Akzeptanz bei Händlern, die auf die höheren Gebühren von Amex zurückzuführen ist.

Alle drei Anbieter stehen in zunehmendem Wettbewerb mit neuen digitalen Zahlungsdiensten wie PayPal, Apple Pay und innovativen Fintech-Startups.

Total Addressable Market (TAM)

Der Markt für digitale Zahlungen verzeichnet ein stetiges Wachstum. Die fortschreitende Digitalisierung und der weltweite Trend zu bargeldlosen Transaktionen bieten sowohl Visa, Mastercard als auch American Express ein erhebliches Wachstumspotenzial, insbesondere in aufstrebenden Märkten und ist somit fast der globale Payment-Markt.

Aktienentwicklung

In den vergangenen Jahren zeigten alle drei Unternehmen eine beeindruckende Aktienentwicklung, wobei Visa und Mastercard im Allgemeinen eine stärkere Performance als American Express aufwiesen. Visa TR auf 10 Jahre ist 454%, Mastercard TR auf 10 Jahre ist 612% und Amex liegt bei einem 10 Jahre TR von 259%.

Für die Entwicklung ( Unternehmens Zahlen), bessere Ansicht und mehr schaut im Kostenlosen Blog vorbei : https://topicswithhead.beehiiv.com/p/das-kartenspiel-der-giganten-visa-amex-mastercard-wer-sticht-im-zahlungspoker

Fazit

Mit Mastercard und Visa hat man im Markt eigentlich ein Duopol, weshalb es schwierig ist, sich zwischen den beiden zu entscheiden. Betrachtet man die Performance, hat Mastercard besser abgeschnitten, ist jedoch auch höher bewertet. Wer die Aktien zu einem guten Preis ergattert, sollte zuschlagen; mehr lässt sich dazu nicht sagen.

Bei American Express wird die Situation komplexer. Amex verfügt zwar über ein Netzwerk, jedoch funktioniert das Unternehmen etwas anders und hat andere Risiken. Momentan läuft es gut, aber man hat auch schon in der Vergangenheit gesehen, dass es weniger gute Zeiten gab. Daher empfinde ich Amex als ein interessantes Investment, allerdings eher weniger für mich persönlich. Amex erscheint mir zu sehr wie eine Bank im Zahlungsverkehr, und es gibt andere Optionen, die für mich attraktiver sind. Da wäre mir $AFRM (-2,83 %) , Paypal, Klarna oder Co interessanter.

Hallo meine Freunde des Investments!

Heute möchte ich euch meine Analyse von $V (+1,22 %) präsentieren.

Sollte ich demnächst auch anfangen Links zum Download bereitzustellen, wo ihr die ganze Analyse als PDF downloaden könntet?

30. September 2024

1. Einleitung

1.1. Kurzbeschreibung des Unternehmens

Visa Inc. ist ein weltweit führendes Unternehmen im Bereich Zahlungsverkehrstechnologie. Es bietet Dienstleistungen für elektronische Zahlungen und ermöglicht sichere Transaktionen zwischen Verbrauchern, Händlern, Finanzinstituten und Regierungen. Visa betreibt eines der größten globalen Zahlungsnetzwerke, VisaNet, das in über 200 Ländern und Regionen Zahlungen verarbeitet. Das Geschäftsmodell basiert auf der Erhebung von Gebühren für Transaktionsverarbeitung und Serviceleistungen, nicht auf der Vergabe von Krediten. Visa ist in den Bereichen Kredit-, Debit- und Prepaid-Karten sowie digitale Zahlungen tätig und unterstützt sowohl traditionelle als auch mobile und Online-Zahlungen.

1.2. Aktuelle Marktsituation

Im September 2024 zeigt die gesamtwirtschaftliche Lage eine Stabilisierung nach einer Phase von Unsicherheiten, obwohl mehrere Risiken bestehen bleiben. Die globale Inflation hat sich abgeschwächt, was zu einer Lockerung der Geldpolitik in vielen Ländern führte. Dies hat den Konsum stimuliert und das Wachstum auf einem moderaten Niveau stabilisiert.

Für Visa ergeben sich aus dieser Situation sowohl Chancen als auch Herausforderungen:

Positiver Einfluss durch Zinssenkungen: Die Zinssenkungen haben weltweit die Kreditkosten gesenkt, was zu einem Anstieg des Konsums geführt hat. Dies wirkt sich positiv auf das Transaktionsvolumen bei Visa aus, da Verbraucher mehr Ausgaben tätigen und dabei auf Kredit- und Debitkarten zurückgreifen.

Grenzüberschreitende Zahlungen und Tourismus: Der Reiseverkehr, insbesondere in Regionen wie Asien und Europa, hat sich größtenteils erholt, was Visas grenzüberschreitende Transaktionen steigert. Allerdings zeigen sich in bestimmten Märkten wie China ein Rückgang des Reiseverkehrs, was Visas Einnahmen in diesen Regionen belastet.

Anhaltende Risiken: Trotz der moderateren Inflation bleibt die Angst vor einer Rezession bestehen, insbesondere in Europa und Nordamerika. Ein potenzieller Rückgang der Verbraucherausgaben könnte Visa belasten, da die Unsicherheiten das Konsumverhalten beeinflussen könnten.

2. Fundamentalanalyse

2.1. Geschäftsmodell und Marktposition

Visa betreibt ein globales Zahlungsnetzwerk, das es Finanzinstituten, Händlern und Verbrauchern ermöglicht, Zahlungen schnell und sicher abzuwickeln. Das Unternehmen ist dabei kein Kreditgeber, sondern stellt die technologische Infrastruktur bereit, über die Zahlungstransaktionen abgewickelt werden. Der Hauptumsatz von Visa kommt aus Transaktionsgebühren, die bei der Abwicklung von Kartenzahlungen erhoben werden, sowie aus Netzwerkservicegebühren, die Banken und Zahlungsdienstleister für die Nutzung des Visa-Netzwerks zahlen. Sie profitieren dabei von der Skalierung: Je mehr Transaktionen weltweit getätigt werden, desto höher sind die Einnahmen.

Visa ist ein klarer Marktführer im Bereich der Zahlungsdienstleistungen und der Kreditkartenbranche. Zusammen mit Mastercard dominiert Visa den globalen Zahlungsverkehr, insbesondere bei Kartenzahlungen. Während Mastercard ein ähnlich starkes Netzwerk betreibt, hat Visa den größten Marktanteil gemessen an der Anzahl der ausgegebenen Karten und dem Transaktionsvolumen. In den USA und weltweit nimmt Visa mit Abstand den größten Marktanteil unter den Kartennetzwerken ein. Wettbewerber wie $AXP (+0,52 %) und $DFS (+0,81 %) haben zwar auch starke Positionen, sind jedoch eher auf bestimmte Regionen oder Zielgruppen fokussiert und operieren oft als geschlossene Systeme, bei denen sie sowohl Kartenherausgeber als auch Netzbetreiber sind.

Visa hat mehrere langfristige Burggräben:

Netzwerkeffekte: Je mehr Verbraucher Visa-Karten verwenden und je mehr Händler Visa akzeptieren, desto wertvoller wird das Netzwerk für alle Teilnehmer. Dieser Netzwerkeffekt schafft hohe Eintrittsbarrieren für neue Wettbewerber, da Visa bereits eine massive globale Infrastruktur aufgebaut hat.

Globale Reichweite und Skalierung: Visa operiert in über 200 Ländern und ist in der Lage, Zahlungen in verschiedenen Währungen und über Ländergrenzen hinweg abzuwickeln. Diese globale Präsenz und Skalierbarkeit bieten Visa einen erheblichen Vorteil gegenüber kleineren oder regionalen Wettbewerbern.

Markentreue und Vertrauen: Visa genießt weltweit ein hohes Maß an Vertrauen bei Verbrauchern, Banken und Händlern. Die Marke steht für Sicherheit, Verlässlichkeit und Bequemlichkeit, was es schwierig macht, bestehende Partnerschaften und Kunden an Wettbewerber zu verlieren.

Technologische Infrastruktur und Sicherheit: Visa investiert stark in modernste Technologie, um Zahlungssysteme sicherer und schneller zu machen. Lösungen wie Tokenisierung und fortschrittliche Betrugserkennungssysteme bieten zusätzliche Sicherheit, was sowohl Verbraucher als auch Händler schätzen. Dies schafft einen weiteren Burggraben gegenüber Wettbewerbern, die nicht in derselben Größenordnung investieren können.

Starke Partnerschaften: Durch enge Beziehungen zu Banken, Händlern und Zahlungsdienstleistern hat Visa ein tief verwurzeltes Ökosystem geschaffen. Diese Partnerschaften ermöglichen es dem Unternehmen, seine Dienstleistungen ständig zu verbessern und neue Märkte zu erschließen.

2.2. Bewertungskennzahlen

Tabellen fehlen aufgrund fehlender Funktion

P/E-Werte der letzten 15 Jahre

Mit einem aktuellen Wert von 29,5 befinden wir uns bereits in einem eher höher bewerteten Bereich. Jedoch ist auch zu bedenken, dass wir auch in der Vergangenheit schon sehr hohe Werte von bis zu 39 gesehen haben.

P/B-Werte der letzten 15 Jahre

Mit einem aktuellen Wert von 13,5 befinden wir uns in einem durchschnittlichen Bereich im Vergleich zu den letzten Jahren. Die Mittelwerte der letzten 15 Jahre sind aufgrund von unterschiedlichen Bedingungen hier nicht von Bedeutung.

P/S-Werte der letzten 15 Jahre

Mit einer aktuellen Bewertung von 15,3 befinden wir uns in einem für die letzten 15 Jahre eher überdurchschnittlichen Bereich. Von größerer Bedeutung ist allerdings die relativ durchschnittliche Lage im Vergleich zu den letzten 3 Jahren.

2.3. Wachstumspotential

In den letzten Jahren hat das Unternehmen ein stetiges Umsatz- und Gewinnwachstum verzeichnet, das hauptsächlich durch die wachsende Akzeptanz digitaler Zahlungen und die Expansion in neue Märkte angetrieben wurde. Visa erzielte in den letzten Jahren ein durchschnittliches Umsatzwachstum von 10-12 % pro Jahr. Im Jahr 2023 stieg der Umsatz um etwa 11 % im Vergleich zum Vorjahr. Dieser Anstieg wurde durch die zunehmende Nutzung von digitalen Zahlungsmethoden und den steigenden Einsatz von Echtzeitzahlungssystemen vorangetrieben. Visas Gewinne entwickelten sich ebenfalls stark, mit zweistelligen Wachstumsraten in den letzten Jahren. Hohe operative Margen von über 60 % trugen zu diesem Anstieg bei, da das Unternehmen seine digitalen Zahlungslösungen effizient skalieren konnte. Für die Zukunft werden ein ähnliches Gewinnwachstum sowie ein starkes jährliches Gewinnwachstum von 10-15% prognostiziert.

Visa hat in den letzten Jahren stark in Technologie und Innovationen investiert. Zu den wichtigsten neuen Produkten und Dienstleistungen zählen:

Auch in diesem Jahr haben sie viele neue digitale Produkte und Dienstleistungen vorgestellt, die speziell auf Sicherheit, Betrugsschutz und die Optimierung von Zahlungsvorgängen ausgerichtet sind. Einige der bemerkenswerten neuen Entwicklungen umfassen:

Visa hat sich in den letzten Jahren weiterhin auf die Erweiterung seiner Reichweite in Schwellenländern fokussiert. Besonders in Regionen wie Südostasien, Lateinamerika und Afrika sieht das Unternehmen enormes Wachstumspotenzial, da die Digitalisierung von Zahlungen dort noch nicht vollständig vorangeschritten ist. Das Unternehmen investiert stark in Partnerschaften mit lokalen Finanzinstituten und Fintech-Unternehmen, um die Akzeptanz von digitalen Zahlungsmethoden zu erhöhen. In Ländern wie Indien hat Visa durch Kooperationen und maßgeschneiderte Zahlungsprodukte bereits signifikante Fortschritte erzielt. Erst im Frühjahr haben sie beispielsweise auch eine Partnerschaft mit der Fintech-Firma Numa geschlossen, um in die Saudi-Arabien- und VAE-Märkte zu expandieren.

Visa nutzt Akquisitionen, um neue Technologien zu integrieren und in aufstrebende Märkte vorzudringen. Eine der bemerkenswertesten Akquisitionen war Tink, ein führendes Open Banking-Unternehmen, das ihnen hilft, sich in Europa weiter zu etablieren. Darüber hinaus investiert Visa stark in KI- und Cybersicherheitsunternehmen, um seine Fähigkeiten im Bereich Betrugserkennung und Zahlungssicherheit zu stärken. Aktuell haben sie angekündigt, dass sie im Rahmen seiner Expansionsstrategie das britische Unternehmen Featurespace erwerben werden, welches auf künstliche Intelligenz (KI)-gestützte Betrugsprävention und Schutz vor Finanzkriminalität spezialisiert ist. Diese Akquisition, die voraussichtlich im Finanzjahr 2025 abgeschlossen wird, zielt darauf ab, Visas Portfolio im Bereich der Betrugserkennung und Risikoanalyse zu stärken. Durch den Einsatz von Featurespaces AI-Algorithmen werden sie in der Lage sein, Betrug in Echtzeit zu bekämpfen, was das Vertrauen in die digitalen Zahlungssysteme weltweit erhöhen soll.

3. Technische Analyse

3.1. Chartanalyse

Langfristig befindet sich Visa in einem anhaltenden Aufwärtstrend, der gelegentlich durch mittelfristige Korrekturen unterbrochen wird. Eine solche Korrektur erleben wir seit März dieses Jahres. Anfang August kam es durch das Wiedereintreten in eine alte FVG (231,70-232,12€) zu einer höchstwahrscheinlichen Wende des kurzfristigen Abwärtstrends. Seitdem haben wir uns wieder in der Struktur eines Aufwärtstrends bewegt, der jedoch durch die Nachrichten über die Kartellrechtsklage beeinträchtigt wurde. Daraufhin korrigierte der Kurs erneut in eine FVG (237,45-241,72€), aus der wir bisher wieder steigen.

Die bisherige Chartstruktur deutet nicht auf eine Fortsetzung des mittelfristigen Abwärtstrends hin. Sollte jedoch die FVG im Bereich von 237-241 € durchbrochen werden, würde dies ein bearishes Signal darstellen und voraussichtlich einen weiteren Rückgang auf unter 232 € auslösen.

3.2. Indikatoren

Der 9er Moving Average hat vor wenigen Tagen den 21er nach unten durchkreuzt, was grundsätzlich als bearishes Signal gewertet wird. Allerdings sollte diesem Indikator im Tageschart nur begrenzte Bedeutung beigemessen werden, da er kurzfristige Bewegungen abbildet. Im Wochenchart hingegen ist dieser Indikator aussagekräftiger, wenn es darum geht, mittel- bis langfristige Trends zu erkennen. Hier zeichnet sich in den nächsten Tagen ein bullishes Signal ab. Zudem befinden wir uns aktuell wieder über der 200-Tageslinie, was als weiteres positives Zeichen gewertet werden kann.

Ein weiteres Signal für ein mögliches Ende der mittelfristigen Korrektur liefert der RSI-Indikator. Als der Kurs ein tieferes Tief erreichte und in die FVG (Fair Value Gap) im Bereich von 231,70-232,12 € eintauchte, wurde dies nicht durch den RSI bestätigt. Stattdessen bildete der RSI ein höheres Tief. Dieses Phänomen wird als bullishe RSI-Divergenz bezeichnet und deutet häufig auf das Ende eines Abwärtstrends hin. Es signalisiert, dass der Verkaufsdruck nachlässt, obwohl der Kurs weiter gefallen ist, was auf eine bevorstehende Trendwende hinweisen könnte.

3.3. Volumenanalyse

Seit dem Erreichen der letzten FVG wird der Kursanstieg von einem deutlich überdurchschnittlichen Volumen begleitet. An den beiden relevanten Tagen wurde jeweils das doppelte des durchschnittlichen Volumens gehandelt. Zudem zeigt der On-Balance-Volume-Indikator (OBV) einen Anstieg, was auf verstärkten Kaufdruck hinweist. Beide Faktoren deuten darauf hin, dass sich der Kurs in einem nachhaltigen Aufwärtstrend befinden könnte. Dies verstärkt die Wahrscheinlichkeit, dass der aktuelle Anstieg von breiter Marktunterstützung getragen wird und sich fortsetzen könnte.

4. SWOT-Analyse

4.1. Stärken (Strenghts)

4.2. Schwächen(Weaknesses)

4.3. Chancen (Opportunities)

4.4. Risiken

5. Bewertung und Fazit

5.2. Vergleichende Bewertung

Visa wird derzeit mit einem P/E-Verhältnis bewertet, das knapp unter dem Branchendurchschnitt liegt und niedriger ist als das von Mastercard, aber höher als das von $PYPL (+3 %) . Diese geringere Bewertung im Vergleich zu Mastercard könnte darauf hindeuten, dass der Markt von Mastercard aufgrund seiner höheren Innovationskraft und der aggressiven Investitionen in neue Technologien wie Blockchain und digitale Währungen mehr Wachstum erwartet. Visa wird jedoch weiterhin solide und stabil bewertet, da es auf seine starke Marktposition und die Skalierung bestehender Zahlungssysteme setzt. PayPal hingegen hat das niedrigste P/E-Verhältnis, was auf niedrigere Wachstumserwartungen hindeuten könnte

5.3. Risikoabschätzung

Visa weist einige Schwächen und Risiken auf, die weiter oben erläutert wurden und beachtet werden sollten. Dennoch überwiegen aus meiner Sicht die Stärken, insbesondere die Marktführerschaft, die starke Markenbekanntheit und der Netzwerkeffekt. Diese Faktoren verleihen dem Unternehmen eine solide Basis für zukünftiges Wachstum. Aus meiner Sicht gleichen sich die Risiken und Chancen nicht vollständig aus, sondern die Stärken überwiegen, was zu einer positiveren Einschätzung der Zukunftsperspektiven führt. Für mich spricht dies definitiv für ein lukratives Chancen-Risiko-Verhältnis.

5.4. Zusammenfassung

Basierend auf der gesamten Analyse, lässt sich folgendes sagen:

Visa ist definitiv eine Aktie, die ihren Platz im Depot von langfristigen Investoren verdient hat. Basierend auf der aktuellen Effizienz und Rentabilität des Unternehmens lässt sich prognostizieren, dass Visa auch in Zukunft mit einem starken Wachstum überzeugen kann. Das Geschäftsmodell, das auf Transaktionsgebühren basiert, und die vielfältigen Burggräben – wie die Netzwerkeffekte, die globale Präsenz und die starken Partnerschaften – bieten dem Unternehmen langfristige Stabilität und Sicherheit. Diese Faktoren versprechen, dass Visa auch in volatilen Marktphasen gut positioniert ist, um Risiken abzufedern und weiterhin solide Renditen zu erwirtschaften.

Die technischen Daten liefern bereits ein solides Fundament für einen potenziellen Aufwärtstrend. Dennoch bin ich noch nicht völlig überzeugt, da ein weiterer kleiner Rücksetzer möglich erscheint. Eine finale Bestätigung für den Aufwärtstrend würde ich sehen, wenn in den kommenden zwei Tagen erneut grüne Kerzen mit überdurchschnittlichem Handelsvolumen auftreten. Ebenso entscheidend wäre ein Schnitt der 9er- und 21er-Moving Averages (MAs) im Wochenchart, was ein starkes bullishes Signal darstellen würde.

Diese Faktoren würden das Vertrauen in die Fortsetzung des Trends stärken und potenzielle Risiken minimieren. Bis diese Signale jedoch nicht eintreten, bleibe ich weiterhin vorsichtig und empfehle, die Aktie noch nicht zum Kauf zu empfehlen. Für bestehende Aktionäre halte ich es jedoch für ratsam, die Position zu halten und im Falle eines möglichen Rücksetzers sogar einen Nachkauf in Erwägung zu ziehen, um das Potenzial der Aktie voll auszuschöpfen.

Ich hoffe, dass ich euch mit dieser Analyse helfen konnte!

Eure Ente

Meine Meinung zur DOJ Klage gegen VISA

Die DOJ Visa $V (+1,22 %) Klage ist absolut lachhaft.

Visa ist ganz klar kein Monopol, Mastercard $MA (+0,88 %) ist ja auch noch da. Wer will kann mMn American Express $AXP (+0,52 %) auch noch dazu zählen. Hier mit zweierlei Maß zu messen ist einfach extrem unprofessionel.

Das DOJ stört sich hier besonders an den „Client Incentives“ und Debit Cards. Die „Client Incentives“ sind schlichtweg einfach Marketing Ausgaben an Kunden von Visa. Diese dienen nicht einmal dazu andere auszuschließen, überall wo man mit Visa zahlen kann wird auch Amex, Mastercard und PayPal akzeptiert.

Man thematisiert hier auch nur die Debit Karten und nicht die Kreditkarten, um ein Narrativ zu entwickeln, dass Visa hier den „armen“ schadet.

Zudem sind die Fees von Visa angeblich mitschuld an der Inflation. Wer sich mal Quartalsberichte von Visa oder Mastercard angeschaut hat weiß, dass das absoluter bs ist.

Einerseits behauptet das DOJ das Visa zu hohe Fees verlangt, wodurch Händler gezwungen sind ihre Preise dauerhaft anzuheben. Andererseits stört es das DOJ dann auch das diese Händler Geld von Visa bekommen.

Das Händler Visa (auch Mastercard und Amex) wählen weil das Transaktionsnetzwerk extrem sicher ist und ein Vertrauensbasis ist, wird ignoriert.

Das DOJ was sich ja so sehr um die Verbraucher sorgt, scheint auch nicht zu wissen, dass keiner dieser Verbraucher in irgendeiner Weise das Netzwerk von Visa nutzen muss. Auch wird ignoriert, das durch Zahlungen mit Bargeld auch Kosten fällig werden (Artikel in den Kommentaren).

Ich hoffe sehr, dass das DOJ nun nicht anfängt Sündenböcke für die Inflation zu suchen.

Falls das doch der Fall sein sollte sieht das sehr politisch motiviert aus um nachträglich wie immer die Schuld bei anderen zu suchen, nicht aber bei denen die die Entscheidungen in der Politik treffen welche ein Treiber für die Inflation waren/sind.

US-Wahlkampf - große Persönlichkeiten aus der Wirtschaft unterstützen Kamala Harris

In einem Brief an die Präsidentschaftskandidatin Kamala Harris haben 88 Persönlichkeiten mit immenser Erfahrung im Bereich des Managements milliardenschwerer Unternehmen bekannt gegeben, ihre Kandidatur zu unterstützen.

Genannte Gründe dafür sind:

Unter den Unterstützern sind unter anderem:

https://www.cnbc.com/2024/09/06/harris-endorsed-trump-murdoch-yelp-snap-ripple.html

Top-Creator dieser Woche