21.10.2024

iPhone 16 startet stark: Apple registriert 20 % mehr Verkäufe in China + SAP ist zu wertvoll für die deutsche Börse + DAX‑Ausblick: 20.000‑Punkte‑Marke bleibt fest im Visier + 11 TERMINE, die in der Woche wichtig werden + Jefferies senkt Munich Re auf 'Hold' - Ziel 485 Euro

Apple $AAPL (+0,65 %) kann in China mit einem erfolgreichen Start des neuen iPhone 16 punkten. Laut einem Bericht von Bloomberg, der sich auf Daten von Counterpoint Research stützt, lagen die Verkäufe in den ersten drei Wochen nach der Markteinführung um 20 Prozent über denen des Vorjahresmodells.Besonders gut sollen die teureren Versionen des neuen iPhones laufen. Die Verkäufe der Pro- und Pro-Max-Modelle legten um 44 Prozent zu. Laut Counterpoint-Analyst Ivan Lam war der Produktionsstart des iPhone 15 im vergangenen Jahr noch von Lieferengpässen geprägt, was die anfänglichen Verkaufszahlen gebremst habe. Diese Probleme seien beim iPhone 16 weitgehend überwunden.

Der Softwarekonzern SAP $SAP (-0,4 %) hat als erstes die neue Dax-Kappungsgrenze von 15 Prozent erreicht. Was nun? Im letzten Jahr ist der Wert des deutschen Softwarekonzerns SAP stark gestiegen. Das Unternehmen ist aktuell mit 212 Euro pro Anteil am Dax bewertet. Vor 12 Monaten waren es noch weniger als 130 Euro.

https://www.golem.de/news/dax-unternehmen-sap-ist-zu-wertvoll-fuer-die-deutsche-boerse-2410-189998.html

Mit einem Plus von rund 0,4 Prozent auf 19.657 Punkte hat sich der DAX $GDAXI am vergangenen Freitag ins Wochenende verabschiedet. Damit könnte das Börsenbarometer in der kommenden Woche erneut einen Angriff auf die Marke von 20.000 Punkten starten. Welche Themen dabei die Kursentwicklung beeinflussen könnten, erfahren Anleger im DAX-Ausblick. Denkst du, das die 20.000 Punkte fallen?

https://www.deraktionaer.de/artikel/maerkte-forex-zinsen/dax-ausblick-20000-punkte-marke-bleibt-fest-im-visier-20368521.html

Das Analysehaus Jefferies hat Munich Re $MUV2 (-0,5 %) von "Buy" auf "Hold" abgestuft und das Kursziel von 495 auf 485 Euro gesenkt. Analyst Philip Kett erwähnte in einer am Montag vorliegenden Studie, die Aktie des Rückversicherers habe Kursrekorde erreicht trotz des Hurrikans Milton. Er begutachtete erneut seine Schätzungen und kam daraufhin zu dem Urteil, dass es kaum noch Spielraum für steigende Markterwartungen gebe. Sein Kursziel sei bereits überschritten worden.

11 TERMINE, die in der Woche wichtig werden

1. Chinas Zentralbank senkt Leitzinsen

Die People's Bank of China dürfte ihre Geldpolitik weiter lockern. Analysten erwarten, dass sie ihre Referenzsätze für Unternehmenskredite mit 5- und 1-jähriger Laufzeit auf 3,65 (derzeit: 3,85) und 3,15 (3,35) Prozent senken wird. Genährt wird diese Erwartung nicht alleine von der Ankündigung umfassender wirtschaftspolitischer Maßnahmen zur Ankurbelung des Wachstums, sondern auch von Äußerungen des Zentralbankgouverneurs Pan Gongsheng. Dieser hatte laut Meldung chinesischer Lokalmedien bei einer Veranstaltung eine Senkung um 20 bis 25 Basispunkte in Aussicht gestellt.

>>> Montag, 21. Oktober 2024; 3:00

2. IWF ändert Wachstumsprognosen kaum - Staatsverschuldung im Fokus

In Washington treffen sich Ökonomen und Politiker zur Jahrestagung von Internationalem Währungsfonds (IWF) und Weltbank. Die Tagesordnung sieht zunächst am Montag die Veröffentlichung des aktuellen Weltwirtschaftsausblicks (15.00 Uhr) und des globalen Finanzstabilitätsberichts (16.15 Uhr) vor, am Dienstag (15.00 Uhr) folgt der Fiscal Monitor. Die Auftaktrede von IWF-Chefin Kristalina Georgieva deutet darauf hin, dass der IWF vor allem die hohe und weiter steigende Staatsverschuldung diskutieren und nach Wegen suchen will, das Wirtschaftswachstum zu stärken, um die Schuldentragfähigkeit zu verbessern. Auch an Sparappellen wird es nicht fehlen. Am Donnerstag treffen sich die Finanzminister und Notenbankgouverneure der G20.

>>> Montag, 21. Oktober 2024, 15:00

3. SAP $SAP (-0,4 %)trotzt dem schwachen Konjunkturumfeld

SAP scheint von der schwachen Konjunktur unbeeinflusst zu sein. Der Konzern hat das Wachstum seines Cloud-Geschäfts im dritten Quartal den Analystenerwartungen zufolge nahtlos fortgesetzt. Auch leichte Störfaktoren wie Ermittlungen in den USA und der Abgang von drei Vorständen werfen den Walldorfer Softwareriesen nicht aus der Bahn. SAP wird die Zahlen am Montag um kurz nach 22:00 Uhr nach Börsenschluss in den USA vorlegen. Um 23:00 Uhr findet eine Analystenkonferenz statt.

>>> Montag, 21. Oktober 2024; 22:05

4. Deutsche Börse $DB1 (+0,12 %)bleibt mit Simcorp auf Wachstumskurs

Die Deutsche Börse sollte auch im dritten Quartal auf Wachstumskurs geblieben sein. Die Zahlen dürften von der Integration von Simcorp sowie einer guten Entwicklung in der Sparte Trading & Clearing geprägt sein. Die Ziele für das Gesamtjahr wird der Börsenbetreiber vermutlich bestätigen. Größere Zukäufe sind derzeit kein Thema, nicht nur wegen der laufenden Integration von Simcorp, sondern wohl auch mit dem Wechsel an der Führungsspitze des Konzerns.

>>> Dienstag, 22. Oktober 2024; 19:00

5. Deutsche Bank $DBK (-2,66 %)mit gutem Investmentbanking - Postbank hilft

Dass die Deutsche Bank derzeit weniger Aufmerksamkeit auf sich zieht als eine gewisse Frankfurter Konkurrentin, dürfte auch die Berichterstattung zum dritten Quartal nicht ändern. Die Bank wird solide Zahlen abliefern und ihre Ziele bestätigen. Zwar musste die Bank zuletzt ihre Prognose für die Risikovorsorge hochnehmen, doch in der Investmentbank läuft es rund. CFO James von Moltke sagte kürzlich, dass vor allem im Geschäft mit M&A und Emissionen ein deutliches Wachstum erwartet wird. Zudem wird die Bank einen positiven Ergebniseffekt aus der Auflösung der Postbank-Rückstellung verbuchen, weil sie nicht die kompletten 1,3 Milliarden Euro für den Vergleich mit den ehemaligen Postbank-Aktionären benötigt. In dem Zusammenhang dürfte auch Aussagen zu neuen Aktienrückkäufen von Interesse sein.

>>> Mittwoch, 23. Oktober 2024; 7:00

6. Beiersdorf $BEI (-0,46 %)nach Sommerquartal auf der Zielgeraden

Beiersdorf dürfte nach den ersten neun Monaten auf Kurs sein für die Ziele im Gesamtjahr sowohl bei Umsatz als auch bei der EBIT-Marge. Das Sommerquartal dürfte profitiert haben von starker Nachfrage nach Sonnenschutz und den Derma-Hautpflegemarken. Auch dürfte die Innovation Epicelline und der Launch von Eucerin Face in den USA gut aufgenommen werden. Hingegen weitere Umsatzrückgänge bei der Luxuskosmetikmarke La Prairie in China. Dennoch dürfte das organische Umsatzwachstum sowohl auf Konzernebene als auch in den beiden Segmenten Consumer und Tesa in die Zielspanne geschraubt worden sein - bei Consumer tendenziell eher am oberen Ende, bei Tesa und auf Konzernebene eher am unteren Ende. Tesa könnte nach einem Vorzieheffekt im zweiten Quartal im dritten etwas schwächer liefern. Mit den Zweitquartalszahlen hatte Beiersdorf erklärt, dass die Entwicklung im US-Markt und bei La Prairie im zweiten Halbjahr entscheidend für die Verortung in der Zielspanne sei.

>>> Donnerstag, 24. Oktober 2024; 07:00

7. Symrise $SY1 (+1,32 %)könnte die Prognose erhöhen

Symrise dürfte im dritten Quartal Umsatz und Marge gesteigert haben. Dazu sollten nach Einschätzung der Analysten ein starker Absatz in beiden Geschäftsbereichen und eine bessere Preisgestaltung beigetragen haben. Im Fokus steht die Prognose. Finanzvorstand Olaf Klinger hatte im August eine Überprüfung nach Quartalsende und eine mögliche Erhöhung in Aussicht gestellt - was am Markt erwartet wird. Die Analysten der UBS weisen aber auch darauf hin, dass der Duft- und Aromenhersteller üblicherweise konservative Prognosen gibt. Investoren könnten auch nach dem geplanten Verkauf des Geschäfts mit Inhaltsstoffen und Geschmacksverstärkern für Futtermitteln für die Fischzucht fragen.

>>> Donnerstag, 24. Oktober 2024; 07:30

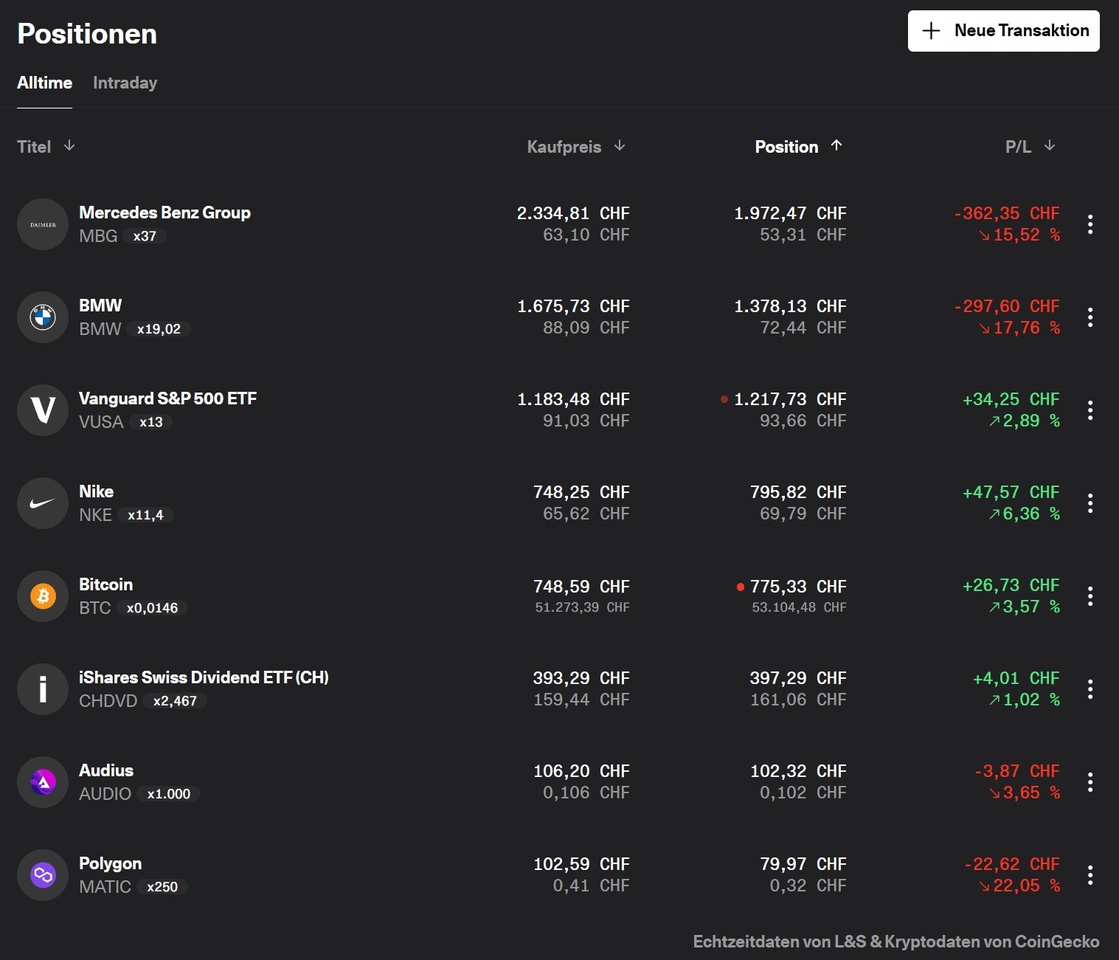

9. Mercedes-Benz $MBG (-3,33 %)von China-Schwäche belastet

Belastet vom schwachen Marktumfeld und steigenden Preisdruck musste Mercedes-Benz zuletzt zwei Mal innerhalb kurzer Zeit den Ausblick für dieses Jahr senken. Die Kaufzurückhaltung trifft den DAX-Konzern besonders in China, wo die Verkäufe von besonders teuren und margenstarken Luxusautos immer mehr an Dynamik verloren haben. Es gibt aber auch positive Aspekte, die Analysten bei dem Stuttgarter Premiumautohersteller betonen, etwa das Bekenntnis zur Ausschüttugnsquote und Aktienrückkäufen. Das sollte das Management bei Vorlage der Quartalszahlen erneut unterstreichen, damit die Stimmung nicht noch mehr kippt.

>>> Freitag, 25. Oktober 2024; 07:30

10. Ifo-Geschäftsklimaindex steigt im Oktober

Volkswirte erwarten, dass der Ifo-Geschäftsklimaindex im Oktober erstmals seit April wieder gestiegen ist - und zwar auf 85,6 (September: 85,4) Punkte. Nichtsdestoweniger ist die Lage der deutschen Volkswirtschaft vertrackt. Aus zyklischer Sicht würde sich mit einem Ifo-Anstieg zwar eine Besserung andeuten. Die Energiepreise belasten die Wirtschaft nicht mehr so stark, und die Auswirkungen der hohen Leitzinsen lassen langsam nach. Die strukturellen Probleme der für Deutschland so wichtigen Autoindustrie werden dagegen wohl noch länger bestehen bleiben, und auch die restliche exportorientierte Industrie wird noch länger damit zu tun haben, sich auf die neuen geopolitischen Gegebenheiten einzustellen.

>>> Freitag, 25.10.2024; 10:00

11. Bei Porsche $P911 (-1,22 %)hängt alles am Schlussquartal

Bei Porsche hat sich die Lage in den vergangenen Monaten zunehmend verdüstert. Dass mit den vielen Modellwechseln hohe Aufwendungen verbunden sind und das Umfeld in China schwierig ist, war bereits zu Jahresbeginn absehbar. Doch ergänzend kamen zuletzt Lieferprobleme, Produktionsunterbrechungen und ein erheblich verschärfter Wettbewerb hinzu. Bei der Zahlenvorlage für das dritte Quartal rechnen Analysten nur mit einer Rendite von gut 11 Prozent - im Gesamtjahr peilt Porsche aber 14 bis 15 Prozent an. Dreh- und Angelpunkt hinsichtlich der Zielerreichung werden daher die Kommentare des Managements zum Schlussquartal sein.

>>> Freitag, 25. Oktober 2024; 17:30

Montag: Börsentermine, Wirtschaftsdaten, Quartalszahlen

ex-Dividende einzelner Werte

CVS Health 0,67 USD

Caterpillar 1,41 USD

Bank of New York Mellon 0,47 USD

Husqvarna (B) 2,00 SEK

Quartalszahlen / Unternehmenstermine Europa

03:00 Logitech Quartalszahlen

07:35 Forvia SE Umsatz 3Q

18:30 Metro Trading Statement 4Q

22:05 SAP Quartalszahlen

23:00 SAP Analystenkonferenz

Wirtschaftsdaten

- 08:00 DE: Erzeugerpreise September PROGNOSE: -0,2% gg Vm/-1,0% gg Vj zuvor: +0,2% gg Vm/-0,8% gg Vj

- 16:00 US: Index der Frühindikatoren September PROGNOSE: -0,3% gg Vm zuvor: -0,2% gg Vm

- 19:30 US: Federal Reserve Bank of Minneapolis President Neel Kashkari spricht auf Event der Handelskammer in Chippewa Falls Area

- 23:00 US: Federal Reserve Bank of Kansas City President Jeffrey Schmid spricht bei CFA Society Kansas City Event