Was passiert, wenn man jahrelang zu wenig investiert? Es entsteht Nachholbedarf.

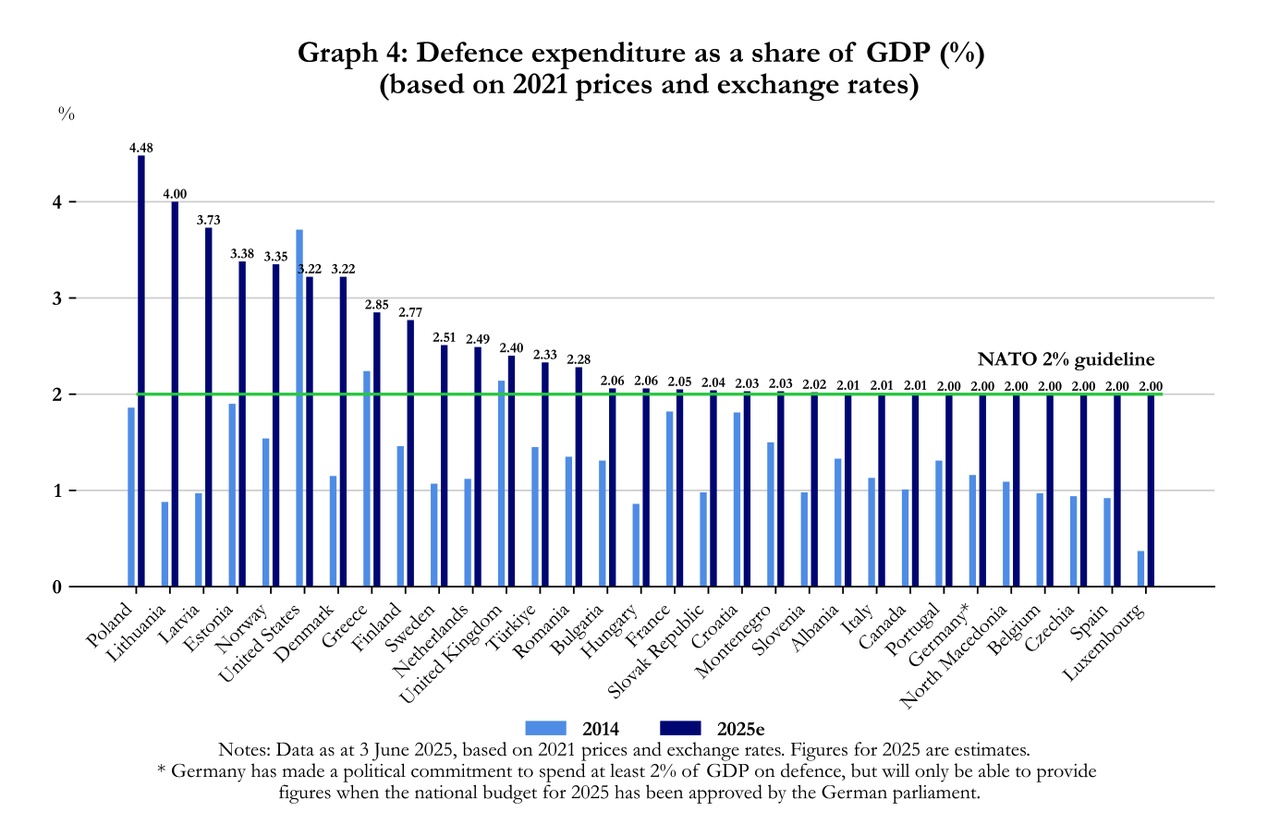

Und genau das ist vielen Ländern innerhalb der NATO passiert. Als dann durch Russlands Angriffskrieg klar wurde, dass selbst die theoretische Investitionsvorgabe für Rüstung von 2 % viel zu niedrig angesetzt war, waren die Länder total überfordert.

in Folge sind alle Unternehmen, welche nur entfernt mit Rüstung zu tun haben gestiegen: $RHM (+2,59 %)

$ONDS (-0,11 %)

$MILDEF (+0,78 %)

$AIR (-3,34 %)

$BA. (-1,29 %)

$HAG (-0,57 %)

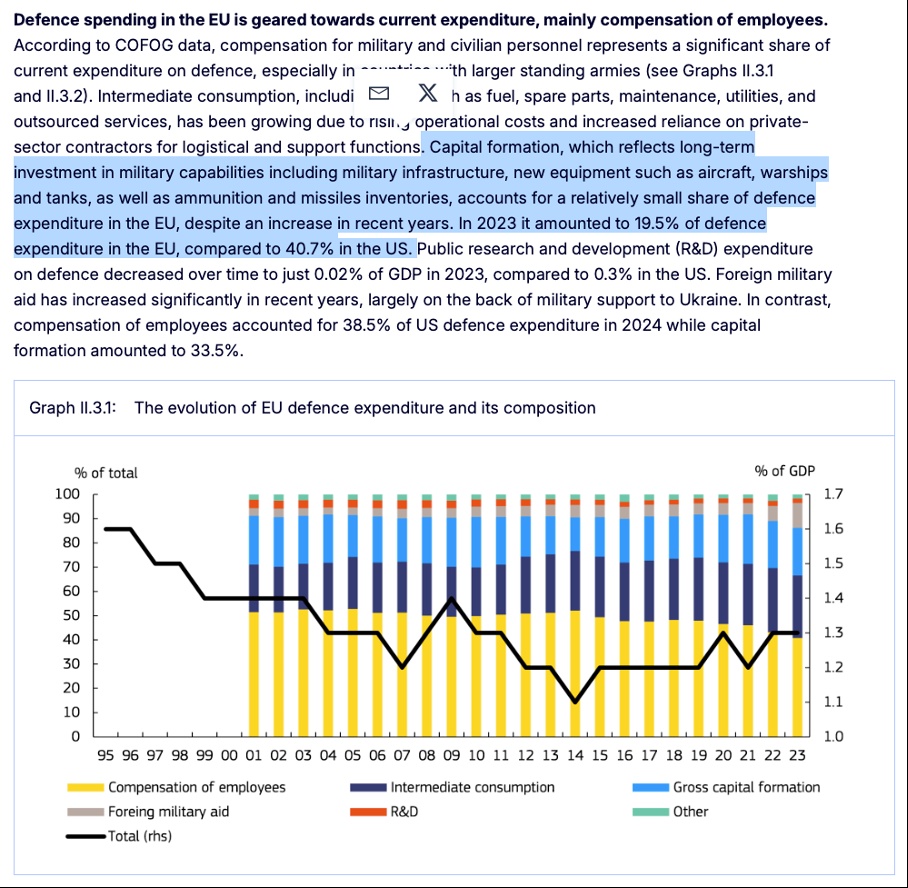

Aber bereits vor dem Russlandkrieg gab es innerhalb der EU ein Problem bei den Sicherheitsausgaben: „Capital-Formation“-Ausgaben, welche vor allem langlebige Militärausgaben beinhalten, lagen lange bei etwa 20 % innerhalb Europas. In den USA, welche als Musterschüler für Sicherheitsausgaben gelten, liegen diese bei 40 %.

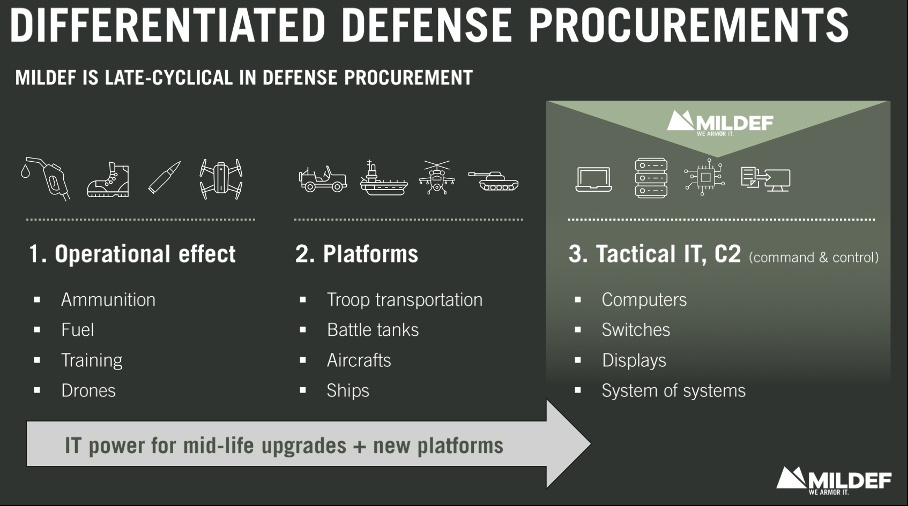

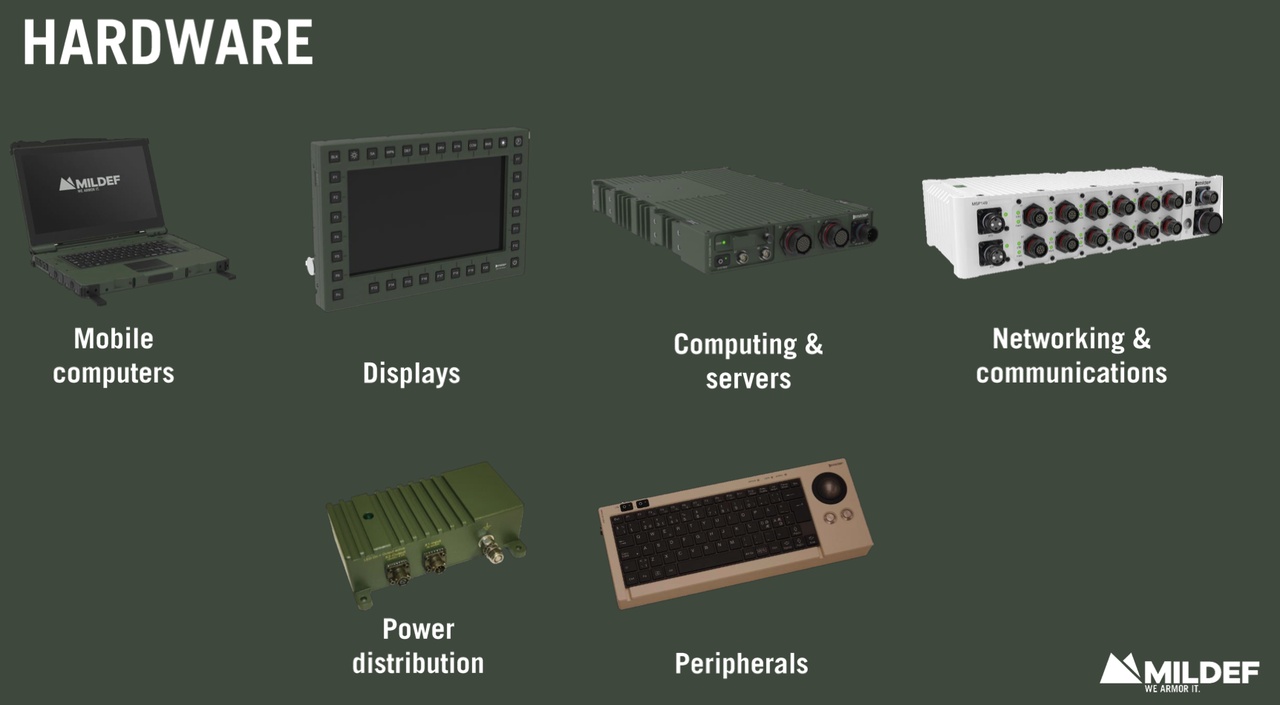

Und genau hier kommt Mildef ins Spiel. Ein skandinavisches Unternehmen, welches in meinen Augen noch etwas unter dem Radar fliegt. Mildef produziert IT-Hardware für Militär und Verteidigung (das gehört zu den 20 %) . Da das Unternehmen sein Geschäftsmodell selbst sehr gut beschreibt, hier die Grafik der Investorenpräsentation:

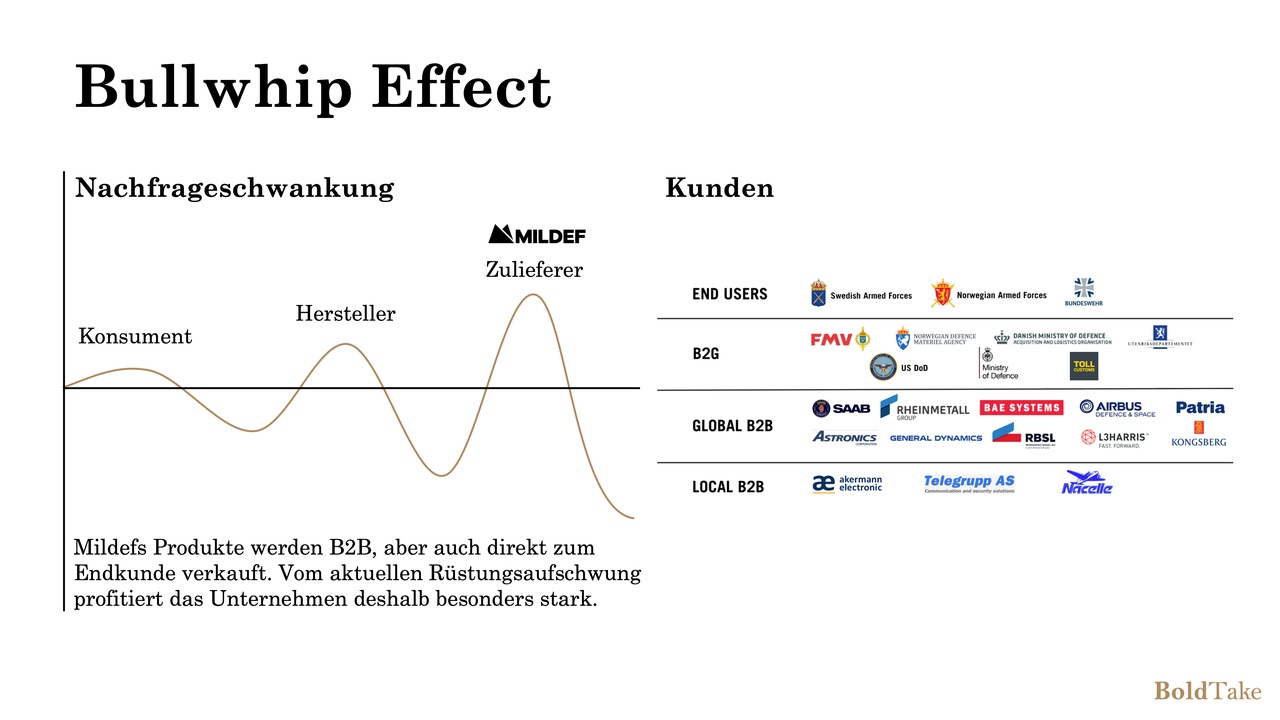

Was dabei nicht gezeigt wird, ist die Nachfrageschwankung, welche dadurch entsteht, dass man relativ am Anfang der Wertschöpfungskette steht:

Diesen Bullwhip-Effekt sieht man auch in vielen anderen Branchen, vor allem in der Industrie, wo viele Wertschöpfungsschritte aufeinander aufbauen. Wir befinden uns aktuell an einem Nachfragehoch von der Konsumentenseite. Das wurde an der Börse bei vielen Unternehmen bereits eingepreist, bei Mildef aber noch nicht so stark. Zusätzlich dazu sollen die Ausgaben von bisher in vielen Ländern von 1 % des GDP auf 5% steigen. Klar, werden diese Aufgaben auch in die Infrastruktur der Länder fließen, aber ich denke es wird schnell klar, das Aufholbedarf UND langfristige Nachhaltige Nachfrage besteht.

Mildef: Klein, aber fein

Mildef besetzt mit seinen Produkten eine kleine Nische innerhalb der Verteidigungsindustrie. Für viele große Konzerne lohnt es sich nicht, in Nischen einzusteigen, da die Investitionen größer sind als die Einnahmechancen. Zusätzlich dazu hat Mildef auch wenig Konkurrenz von kleineren Unternehmen. Warum?

Die Branche ist streng kontrolliert. Zwar kann grundsätzlich jeder an einer Militärausschreibung teilnehmen, allerdings gibt es besondere Vorschriften, welche ohne spezielles Know-how schwer zu erfüllen sind. Billige Konkurrenz aus Asien existiert nicht, da bei Sicherheitsprodukten Anbieter aus Europa bevorzugt werden. Das ist der Grund für EBIT-Margen jenseits von 10 %.

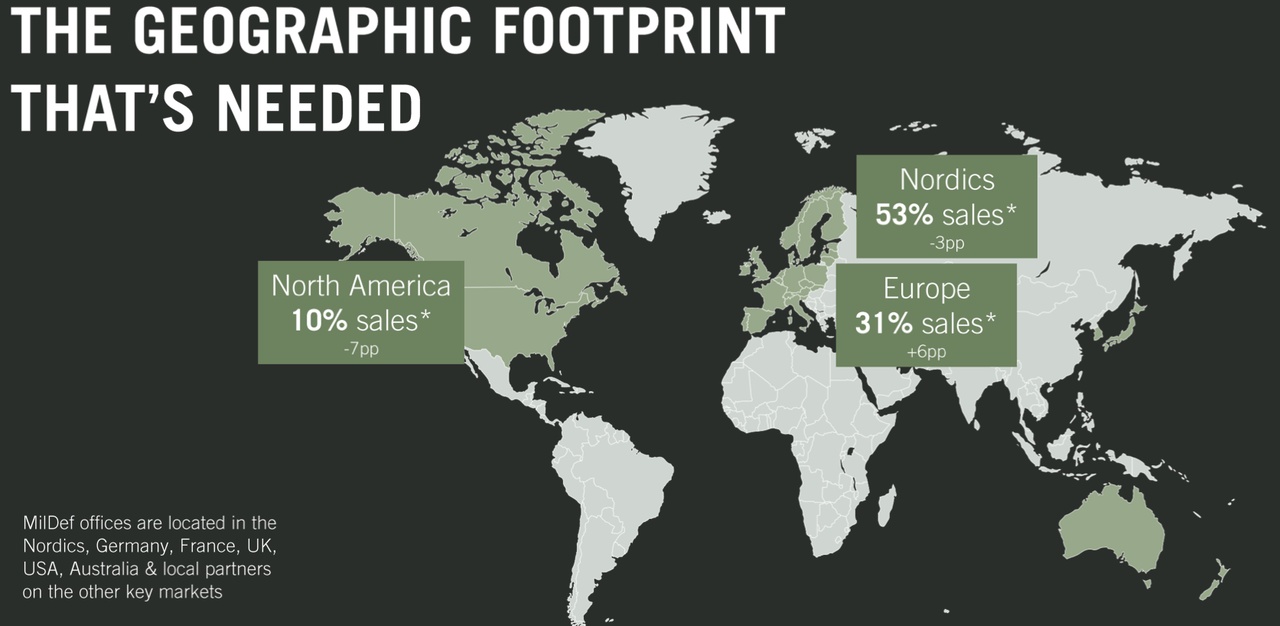

Regionale Umsatzverteilung

Der Umsatz entsteht vor allem in den nordischen Ländern. Durch eine neue Übernahme wird sich das aber bald ändern. Dazu gleich mehr.

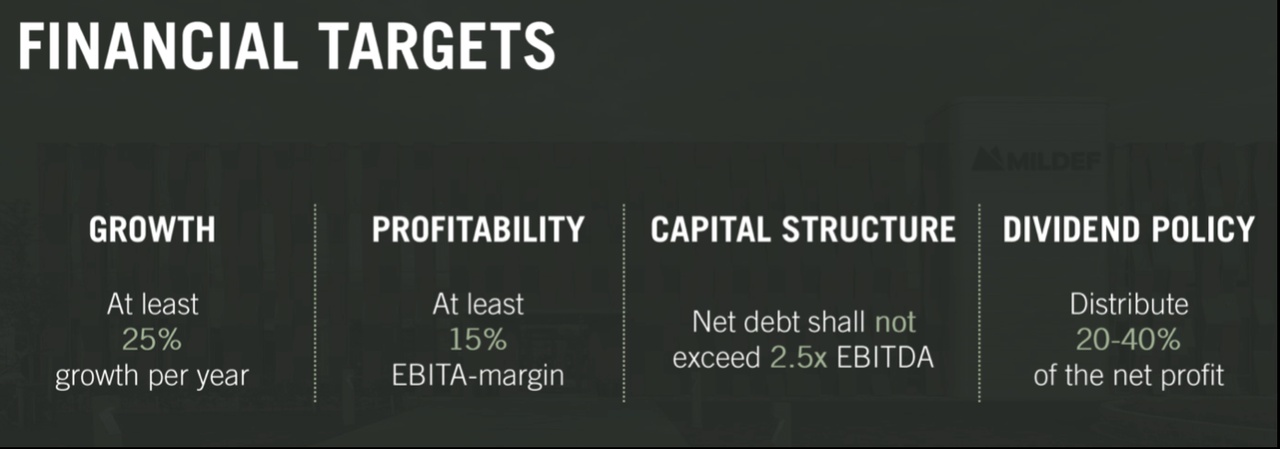

Wachstumsziele

Das Management hat große Wachstumsziele. In den letzten Jahren konnten diese erreicht bzw. deutlich übertroffen werden. Das durchschnittliche Umsatzwachstum der letzten drei Jahre liegt bei über 40 % pro Jahr. Auch für das aktuelle Geschäftsjahr rechne ich mit einem Umsatzwachstum von mehr als 40 % YoY. Das liegt an der Roda-Übernahme. Dazu gleich mehr.

Die EBIT-Marge von über 15 % wurde bisher nicht erreicht. Mildef rechnet hier gerne mit stark adjustierten Werten. Die Abweichungen zur Realität sind jedoch so groß, dass ich die 15 % eher als langfristiges Ziel betrachten würde. Das EBIT ist insgesamt nicht besonders stabil, was im Hinblick auf die Wachstumsambitionen aber vertretbar ist. Für die Bewertung macht es das jedoch schwieriger.

Roda-Übernahme

Durch Roda kommt im FY 2025 nochmals deutliches Wachstum. Das Geschäftsmodell ähnelt dem von Mildef. Da ein Großteil des Umsatzes für 2025 bereits bekannt ist, habe ich versucht, das Gesamtwachstum zu schätzen, und komme mit den aktuellen 9M-Zahlen, Q4 aus 2025 und einem Viertel des Roda-Jahresumsatzes auf rund 57 % Wachstum. Die Rechnung ist stark vereinfacht. Der Umsatz könnte im letzten Quartal noch deutlich stärker wachsen.

Finanzielle Auswirkungen der Roda-Übernahme

Die Schulden haben sich zwar verdoppelt, liegen mit etwa 1× EBITDA aber völlig im Rahmen. Das liegt daran, dass die Übernahme teilweise mit neuen Aktien finanziert wurde. Aktionäre wurden um 18 % verwässert. Das sieht man als Investor zunächst nicht gerne, allerdings war die Übernahme strategisch sehr wichtig: Bisher war Mildef vor allem in Skandinavien aktiv. Durch die Roda-Übernahme erhält das Unternehmen besseren Zugang zum restlichen Europa.

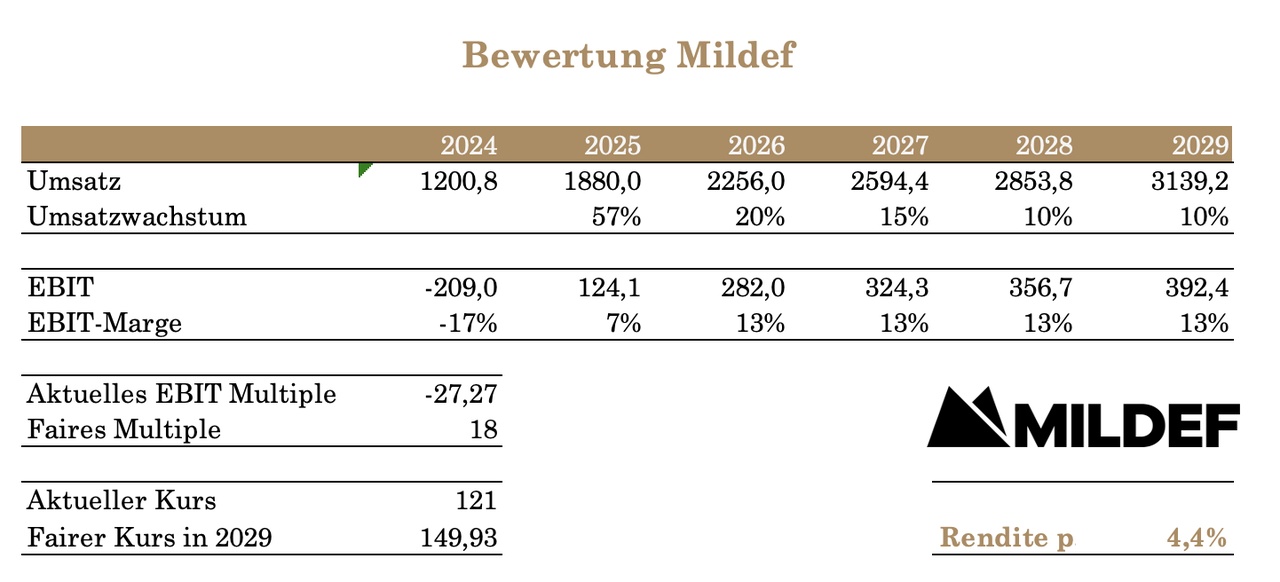

Bewertung

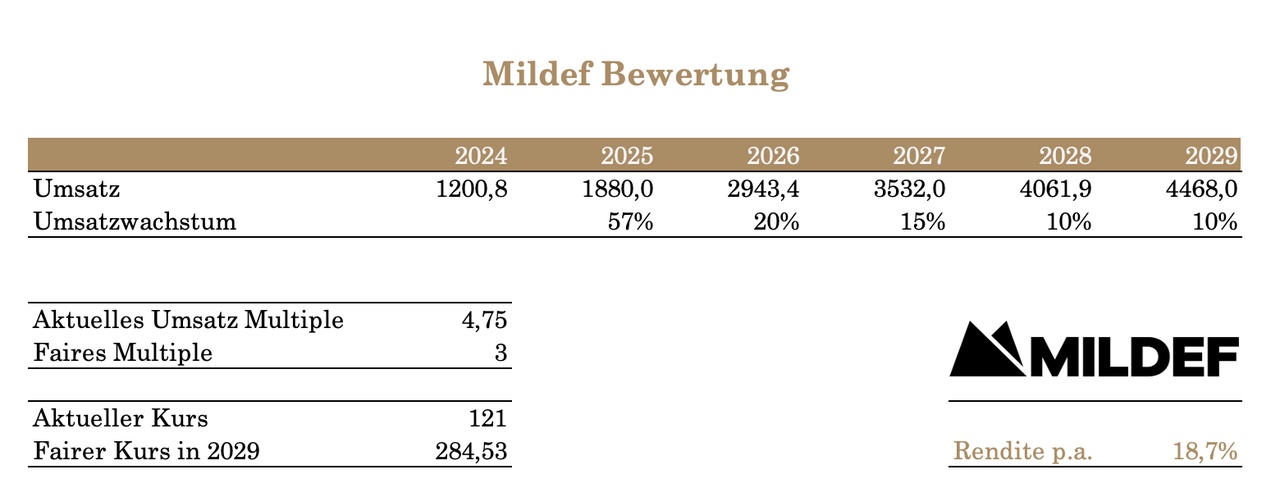

Die Bewertung von Mildef ist nicht ganz einfach. Das liegt nicht daran, dass die zukünftigen Umsätze schwer zu schätzen wären. Durch Backlog und konservative Annahmen ist das gut machbar.

Problematisch ist jedoch die Wahl eines sinnvollen Multiples. Typischerweise sucht man:

- eine konstante, planbare Kennzahl (wie EV/Sales, KGV etc)

- Unternehmen aus dem gleichen Markt

- Unternehmen mit ähnlichem Wachstum

Durch die Roda-Übernahme und das generell starke Wachstum schwankt die EBIT-Marge jedoch stark. Die adjustierten Werte des Managements möchte ich nicht verwenden, da sie entsprechend bereinigt sind.

Auch Vergleichsunternehmen gibt es kaum. Mildef ist in einer Nische aktiv. Es gibt zwar ähnliche Unternehmen, dort fehlt jedoch entweder das Wachstum oder die Marge ist niedriger. Beide Faktoren beeinflussen direkt das an der Börse bezahlte Multiple.

Schlussendlich habe ich mich für eine KUV-Bewertung entschieden. Diese Methode hat jedoch Schwächen, vor allem weil der Umsatz eine sehr einfache Kennzahl ist.

In meinem Modell kam ich auf eine Renditeerwartung von 18,7 %. Wichtig hier ist, dass die Wachstumsannahmen für die Zukunft deutlich unter denen des Managements liegen.

Als zweiten Bewertungsansatz habe ich das EBIT genutzt. Hier ergab sich eine Rendite von nur 4,4 % pro Jahr. Allerdings ist das EBIT, wie bereits erwähnt, nicht stabil und daher vermutlich kein geeigneter Schätzparameter.

Welche Bewertung ist also sinnvoll?

Ich weiß es nicht. Klar wird jedoch, dass die Rendite je nach Annahmen sehr niedrig oder sehr hoch ausfällt. Daher meine Frage an die Community: Welche Bewertungsmethode ergibt hier Sinn? Vielleicht kennt ihr einen Ansatz, der besser passt?

Vielen Dank fürs Lesen. Ich wünsche euch eine schöne Weihnachtszeit und eine erholsame Pause von der Börse🎄

Wie immer freue ich mich über Feedback. Gerne auch kritisch, wir wollen schließlich alle besser werden :)

p.s: finde die Übersicht von langen Posts hier immer nicht so gut, deshalb versuche ich mich kurz zu halten bei den Vorstellungen. Es gibt natürlich noch viel mehr zu Mildef zu sagen. Wie seht ihr das? Sind euch ausführte Posts lieber oder mögt ihr es lieber etwas übersichtlicher?