Da heute Weihnachtsgeld gekommen ist, auch hier ein bisschen die Position ausgebaut 😁👍

Bei KLA läuft das Business weiterhin recht solide, Letzte Earnings EPS

7.01$

Hier mehr Infos

Quelle:

Beiträge

29Halbleiterfertigungsanlagen

Hallo meine Lieben,

Immer wieder sehe ich die Frage, welchen Maschinenbauer aus der Halbleiterbranche soll ich jetzt kaufen.

Und ASML $ASML (+0,07 %) wurde aufgrund der Korrektur die letzten Wochen häufig gekauft weil es angeblich der Marktführer mit Monopol ist.

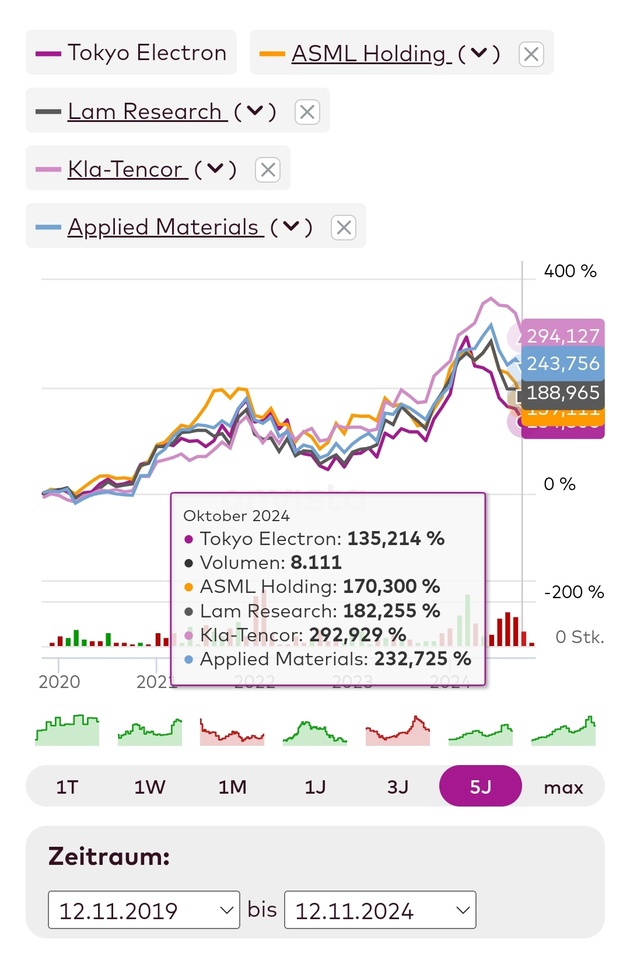

Deshalb habe ich Euch mal einen Vergleichchart der Maschinenbauer über die letzten 5 Jahre erstellt.

Hier fällt auf, dass fast Alle relativ gleich verlaufen und sich nicht nur ASML in der Korrektur befindet.

Performance Technisch sticht hier Applied Materials und KLA aber etwas heraus.

$AMAT (+0,44 %)

$KLAC (+0,77 %)

Das Ganze ist natürlich nur historisch betrachtet und kann in der Zukunft anders aussehen.

Zu den wichtigsten Herstellern von Halbleiterfertigungsanlagen zählen:

Applied Materials, Inc. (USA)

ASML (Niederlande)

Tokyo Electron Limited (Japan)

Lam Research Corporation (USA)

KLA Corporation (USA)

SCREEN Holdings Co., Ltd. (Japan)

Teradyne, Inc. (USA)

Advantest Corporation (Japan)

Hitachi High-Tech Corporation (Japan)

Plasma-Therm (USA)

Der Markt für Anlagen zur Herstellung von Halbleitern soll von 109,24 Mrd. USD im Jahr 2024 auf 155,09 Mrd. USD im Jahr 2029 anwachsen und im Prognosezeitraum eine durchschnittliche jährliche Wachstumsrate (CAGR) von 7,3 % erreichen.

Der Ausbau der Halbleiterfertigungsanlagen, der Aufschwung im Automobilhalbleitermarkt und die steigende Nachfrage nach fortschrittlichen und effizienten Chips sind einige der Hauptfaktoren, die das Marktwachstum vorantreiben. Darüber hinaus bieten der Ausbau fortschrittlicher Verpackungstechnologien und die staatliche Unterstützung der heimischen Halbleiterindustrie reichlich Möglichkeiten, das Marktwachstum voranzutreiben.

https://www.marketsandmarkets.com/ResearchInsight/semiconductor-manufacturing-equipment-market.asp

Februar 2024 hab ich bei Trade Republic ein Depot eröffnet und fing an 60 "Stabile" Werte aus dem S&5 500 monatlich zu besparen mit dem Ziel den S&P ETF langfristig zu schlagen. Mai sind über 30 weitere Aktien dazu gekommen und erwiesen sich bisher als eine hervorragende Entscheidung. Unter anderem $SFM (+0,77 %)

$AMP (+0,7 %)

$CMI (-0,28 %)

$SNA (+0,71 %)

$FI (+0,54 %)

$PANW (-0,04 %)

$ANET (+1 %) .

Mittlerweile sind es über 150 Positionen und sind nicht nur 🇺🇸 Aktien(über 90%) im Depot sondern auch eine Handvoll aus 🇩🇪🇬🇧🇳🇱🇯🇵🇸🇬. Die Qualität müssen die noch beweisen für Performance haben bisher nur 🇺🇸 Werte gesorgt.

9 Monat seit dem Start kann mein "ETF" ganz gut mithalten obwohl das Ziel denn S&P500 zuschlagen bisher nicht erreicht wurde. Aber bin nah dran und im Juli war der Abstand etwas deutlicher.

Fazit: Für Performance im Depot haben die beliebten Dividenden Werte wie $JNJ (+0,67 %)

$KO (+0,84 %)

$PG (+0,71 %)

$PEP (+0,61 %) bisher nicht gesorgt, auch die beliebten Wachstums Aktien aus dem Halbleiter Sektor konnte ihre Qualität bisher nicht unter Beweis stellen. $ASML (+0,07 %)

$SNPS (+1,5 %)

$KLAC (+0,77 %)

$LRCX (+1,01 %)

$AMAT (+0,44 %) Auch etwas enttäuschend lief der Gesundheit Sektor. $ISRG (+0,97 %) und $SYK (+0,96 %) sind hier positive Ausnahmen.

Die üblichen Verdächtigen liefen dagegen sehr gut obwohl Microsoft bisschen hinterher hingt. Ansonsten läuft bisher der Finanz Sektor und fast alle Werte aus dem Industrie Sektor.

Mal schauen wie es sich weiter entwickelt.😁

Zum Glück habe ich hier noch gewartet. Habe eigentlich erwartet das es mit der NYSE hier ordentlich nach oben geht...

$KLAC (+0,77 %) zum 22 KGVe nehme ich gerne

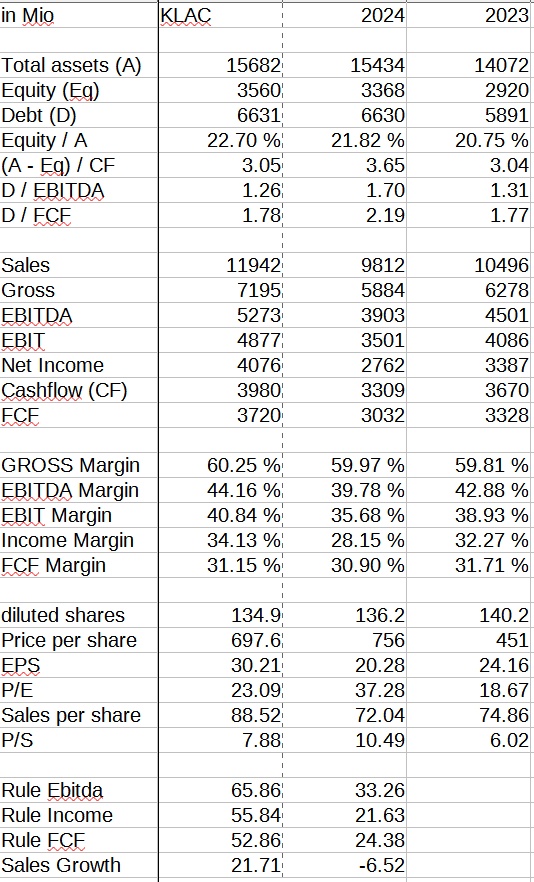

$KLAC (+0,77 %) passt perfekt in mein Beuteschema.

Aktie verhält sich unverändert auf mega Zahlen. Steht sowieso schon lange auf meiner Watchlist.

Positiv:

Negativ:

Was meint ihr zu $KLAC (+0,77 %)

Bewertung sieht für diese Zahlen nicht zu hoch aus

Die erste Spalte enthält meine Erwartungen für FY 2025

Das ergibt ein Forward P/E (9 Monate) von ca. 23

Nachbörslich nach Quartalszahlen

+21% Carvana $CVNA (+1,23 %)

+11% Twilio $TWLO (+1,02 %)

+9% Sprouts Farmers Market $SFM (+0,77 %)

+7% Booking $BKNG (+0,5 %)

+7% Paycom Software

+5% Allstate

+4% Transocean

+3% Clorox $CLX (+1,04 %)

+2% KLA $KLAC (+0,77 %)

+1% Starbucks $SBUX (+0,32 %)

+1% Omega Healthcare

+0% Microsoft $MSFT (+0,55 %)

-1% Amgen

-1% DoorDash $DASH (+0,42 %)

-1% AFLAC

-1% Public Storage

-2% Equinix

-3% Meta $META (+0,52 %)

-4% MicroStrategy $MSTR (+1,1 %)

-4% Coinbase $COIN (+2,73 %)

-6% MetLife

-6% MGM Resorts

-6% Riot Platforms $RIOT (-0,49 %)

-7% eBay $EBAY (+1,16 %)

-7% Ventas

-9% Robinhood Markets $HOOD (+0,84 %)

-10% Roku

-11% Monolithic Power Systems

-13% Aurora Innovation

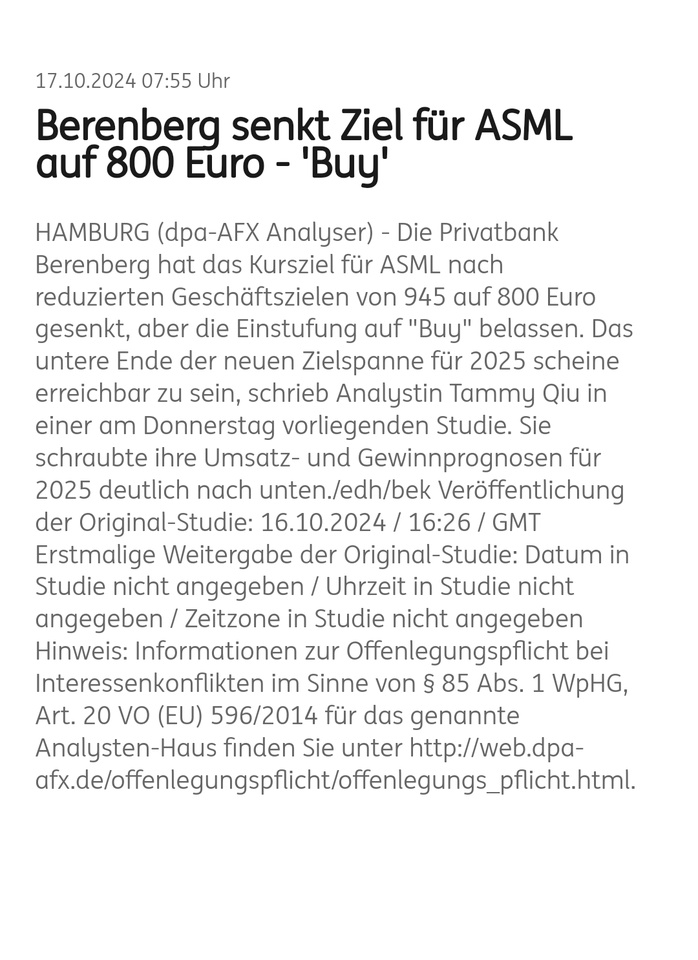

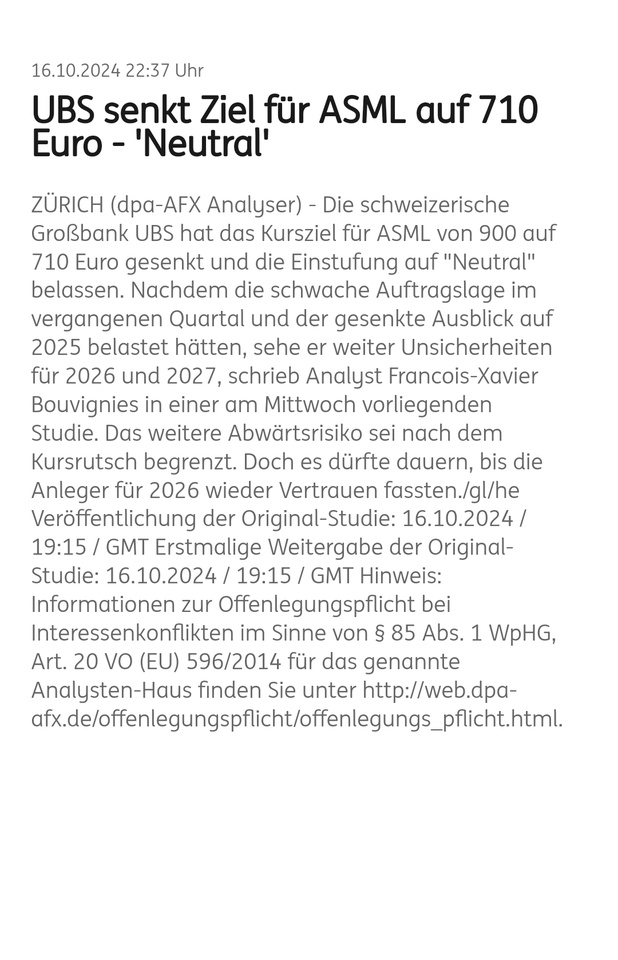

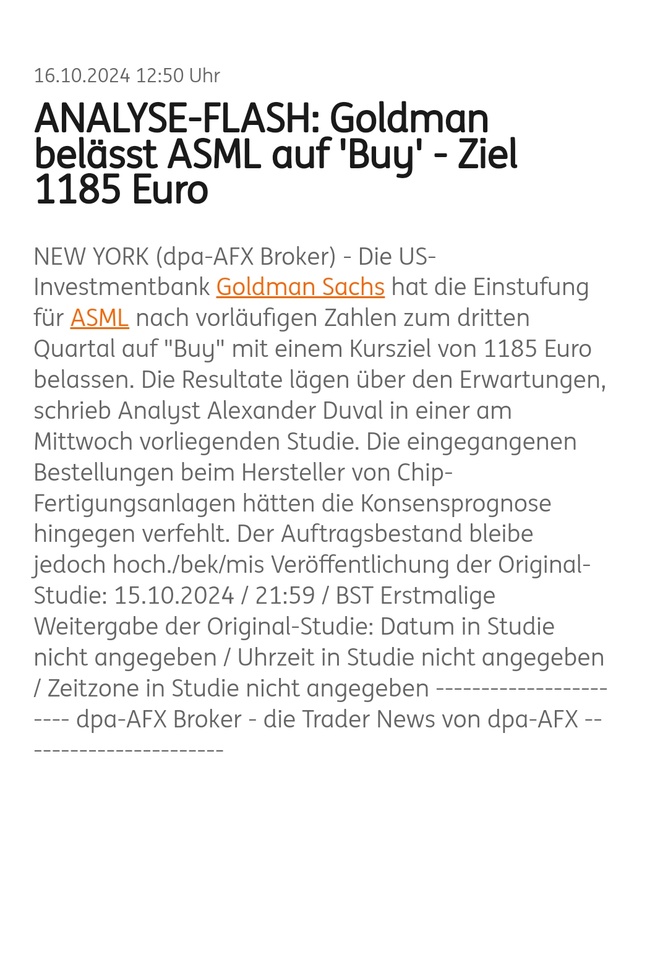

Die ASML - Aktie fiel 20% nach schlechten Quartalszahlen und gesenktem Ausblick. Großkunden wie Samsung und Intel kaufen weniger Maschinen, weil sie Investitionen aufschieben. ASML kaufen, halten oder verkaufen? Was denkst Du?

In der Podcast-Folge 61 "Buy High. Sell Low" haben wir ausführlich über ASML gesprochen. Link in der Profilbeschreibung.

$ASML (+0,07 %)

$INTC (+0,61 %)

$005930

$AMD (+0,48 %)

$NVDA (+0,54 %)

$2330

$AMAT (+0,44 %)

$MU (+0,4 %)

$KLAC (+0,77 %)

$LRCX (+1,01 %)

+ 1

Ich habe vor einigen Jahren in $KLAC (+0,77 %) investiert 🤑 und warte seitdem auf eine gute Gelegenheit, in $ASML (+0,07 %) einzusteigen.

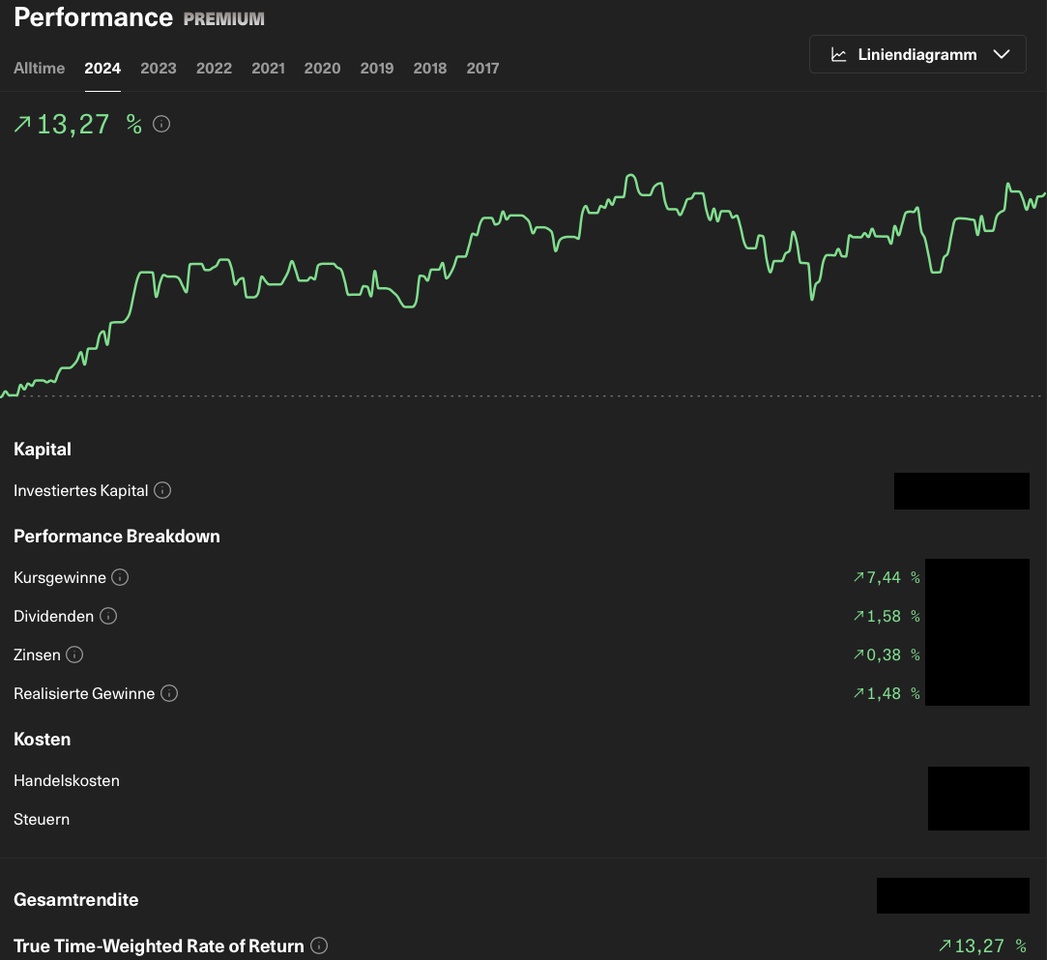

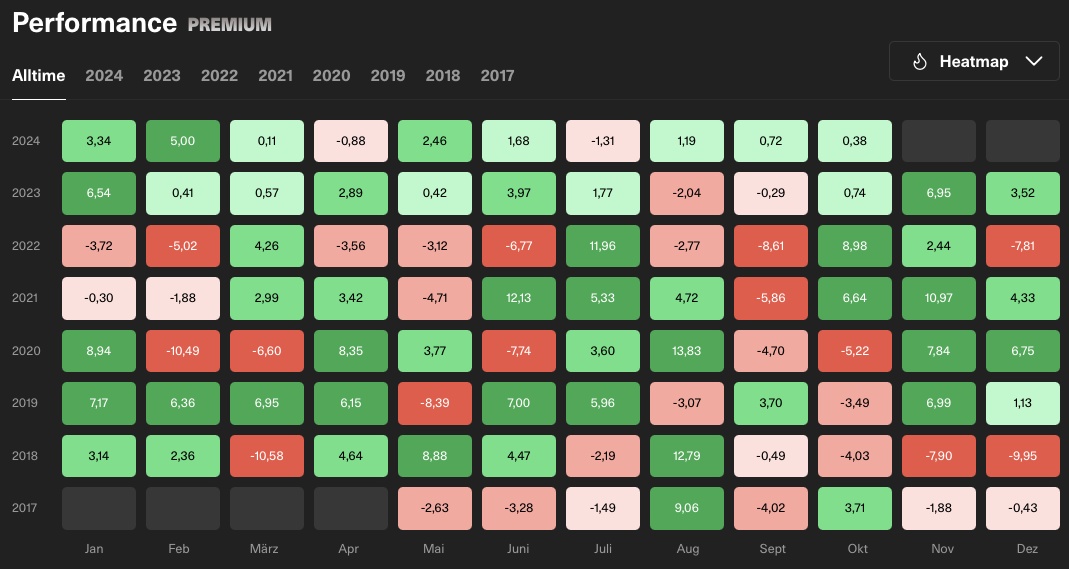

Zwischenfazit: meine YTD-Performance 2024

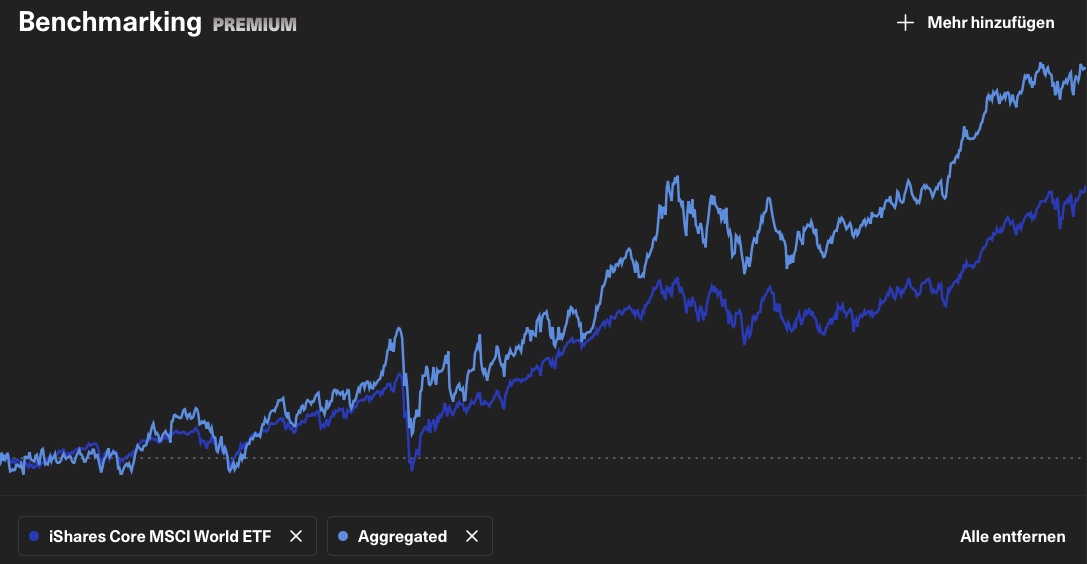

Das dritte Quartal im Jahr 2024 ist seit gut einer Woche vorbei und das vierte und letzte Quartal des Jahres hat begonnen. Zeit ein Zwischenfazit zu der Performance meines Portfolios zu ziehen. Das Ziel meines Portfolios ist es - wie jedes Jahr - den Benchmark MSCI World zu schlagen. Mir ist aber auch bewusst, dass es nicht jedes Jahr funktionieren wird und dass man die Gesamtperformance eher im Zeitraum von 3-5 Jahren miteinander vergleichen sollte. Nichtsdestotrotz ist es für mich eine Möglichkeit zu analysieren wie mein Portfolio gerade im Vergleich zum Benchmark performt.

Der MSCI World, gemessen in Euro am ETF $IWDA (+0,66 %), hat bislang eine YTD-Performance von +19.24% hingelegt. Mein Portfolio liegt bei +13.27%. Insofern habe ich dieses Jahr bislang den MSCI World underperformt.

Das Gesamtbild seit Juni 2017 sieht besser aus:

Hier liege ich mit einer TTWROR Performance von +177.47% deutlich vor dem MSCI World mit +121.17%. Das ist eine Outperformance von durchschnittlich +3.68% pro Jahr seit Juni 2017.

Eine wichtige Bemerkung an dieser Stelle: ich passe meine Strategie nicht an die aktuellen Gegebenheiten an, sondern investiere grundsätzlich in qualitativ hochwertige Unternehmen - unabhängig ob gerade KI-Aktien performen oder ob gerade Öl-Aktien der Hot Shit im Markt sind. Insofern sind Phasen der Underperformance normal und vorhersehbar.

UNDERPERFORMER

Zeit einen Blick auf die YTD-Underperformer zu werfen.

Dino Polska $DNP (+0,36 %)

-14.5%

Da ich hier erst seit März 2024 investiert bin, habe ich die Gesamtrendite seit Kauf als Performance gewählt. Ich erwarte hier auf lange Sicht eine deutlich bessere Entwicklung. Die Position wird gehalten und nicht aufgestockt oder verkauft.

ASML $ASML (+0,07 %)

-6.6%

Ebenfalls eine recht neue Position. Im Juli 2024 habe ich begonnen eine größere Position in mehreren Tranchen aufzubauen. Hier erwarte ich auf längere Sicht eine deutlich bessere Performance.

Alphabet $GOOGL (+1 %)

+3.8%

Auch hier handelt es sich um eine Position, die ich erst im August 2024 aufgebaut habe. Der Plan ist auf diesem Bewertungsniveau kontinuierlich per Sparplan die Position weiter aufzubauen.

OUTPERFORMER

Hat man eine Reihe Underperformer im Depot, so sollte es idealerweise auch ein paar Outperformer geben. Meine Top 3 YTD-Outperformer sind:

KLA Corp $KLAC (+0,77 %)

+38.3%

Diese Position habe ich im April 2023 zu einem Preis von 336.80€ je Aktie aufgebaut. Seitdem erfolgte kein Kauf oder Verkauf.

Costco $COST (+0,7 %)

+35.43%

Seit September 2022 bin ich Aktionär in diesen herausragenden Unternehmen. Seitdem wurde die Position einige Male durch Zukäufe vergrößert - zuletzt im Mai 2023 zu einem Preis von 455.45€ je Aktie.

Philip Morris $PM (+0,38 %)

+27.9%

Dieses Jahr war bislang ein sehr gutes Jahr für die „Big Tobacco“ Werte. So freue ich mich nicht nur über die Performance von $PM (+0,38 %) sondern ebenfalls über $BATS (+1 %), die ich auch im Portfolio habe. Bei beiden investiere ich kontinuierlich per Sparplan und freue mich über regelmäßige Dividenden.

FAZIT

Meine Top 3 Underperformer sind alles Aktien, die ich erst in diesem Jahr gekauft habe und sich hoffentlich über die Zeit besser entwickeln werden. Die Top 3 Outperformer sind alles Aktien, die ich schon längere Zeit im Portfolio habe und sich seitdem insgesamt sehr gut entwickelt haben. Eine „honorable Mention“ verdient auch $CMG (+1,27 %), die es mit einer YTD-Performance von +25.9% knapp nicht in die Top 3 geschafft hat.

Wie sieht es dieses Jahr bei euch aus?

Stay tuned,

Euer Nico Uhlig

Halbleiteraktien seit ihren 52-Wochenhochs

-61% Intel $INTC (+0,61 %)

-54% Aixtron $AIXA (+1,21 %)

-45% STMicroelectronics $STMPA (-0,59 %)

-44% Micron Technology $MU (+0,4 %)

-37% Globalfoundries $GFS (-0,1 %)

-36% BE Semiconductor $OXVE

-33% Lam Research $LRCX

-29% AMD $AMD (+0,48 %)

-29% Qualcomm $QCOM (+0,82 %)

-28% ON Semiconductor $ON (+0,99 %)

-27% ASML $ASML (+0,07 %)

-26% Applied Materials $AMAT (+0,44 %)

-26% Elmos Semiconductor $ELG (+0,73 %)

-24% Microchip Techn. $MCHP (-0,54 %)

-23% ARM $ARM (+0,71 %)

-23% Synopsys $SNPS (+1,5 %)

-23% Infineon $IFX (+0,66 %)

-22% NXP Semiconductors $NXPI (+0,47 %)

-20% Cadence Design $CDNS (-0,05 %)

-17% Nvidia $NVDA (+0,54 %)

-17% VanEck Semicon. ETF $IE00BMC38736 (+0,94 %)

-17% Nordic Semi $NRS

-17% KLA Corporation $KLAC (+0,77 %)

-13% Marvell Technology $MRVL (+0,83 %)

-12% TSMC $2330

-11% Broadcom $AVGO (+0,7 %)

-7% Texas Instruments $TXN (+0,97 %)

-6% Monolithic Power Syst. $MPWR (-0,4 %)

>> In welche bist Du investiert mit welcher Performance? Welche dieser Aktien hast Du auf der Watchlist? #semiconductor

#halbleiter

Top-Creator dieser Woche