Hallo liebe Getquin Community,

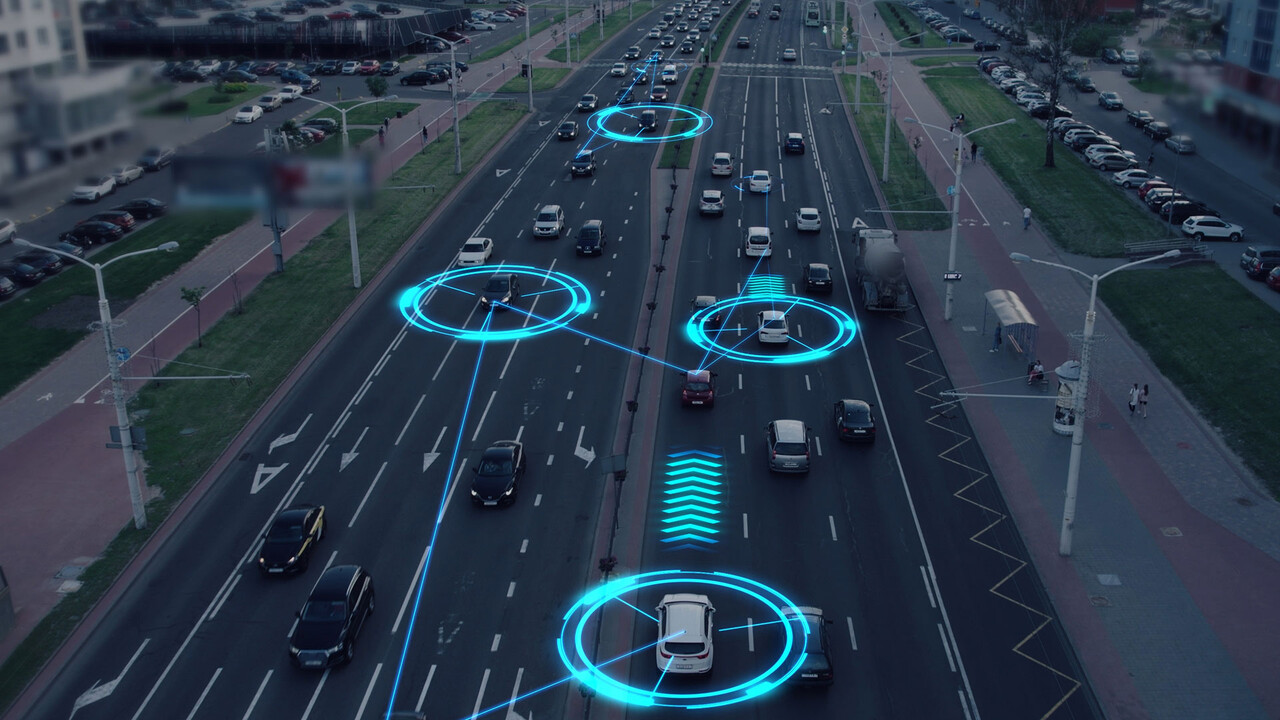

die IAA Mobility in München hat dieses Jahr gezeigt, dass die Automobilbranche vor einem Wendepunkt steht. Mit über 30 Prozent mehr Ausstellern als im Jahr 2023 und zahlreichen Premieren von Audi, $BMW (+0,8 %) BMW, $MBG (+0,71 %) Mercedes, $VOW3 (+0,99 %) VW, Opel sowie chinesischen Herausforderern wie $1211 (-0,45 %) BYD und $9868 (+1,74 %) XPeng wurde deutlich, dass die Elektromobilität inzwischen zum Standard geworden ist. Hinter diesen neuen Plattformen und Konzepten verbirgt sich jedoch ein noch größeres Thema, nämlich das autonome Fahren und die Robotaxis der Zukunft.

Um dieses Feld für Anleger verständlich und transparent darzustellen, habe ich die gesamte Wertschöpfungskette in einzelne Sektoren gegliedert. Dazu gehören Automobil und Zulieferer, Halbleiter und Technologie, Kommunikation und Infrastruktur, Software und Algorithmen, Logistik und Transport, Versicherungen und Finanzen, Energie und Infrastruktur, Batterie und Antrieb, Karten und Mapping sowie Sicherheit und Cybersecurity. Innerhalb jedes Sektors habe ich die großen Player, die Hidden Champions und die Schaufelhersteller analysiert und jeweils meine Favoriten mit einer kurzen Begründung herausgestellt. @Multibagger 😎

Mein Ziel war es, ein möglichst umfassendes Bild zu entwickeln, das zeigt, wo die Chancen dieser neuen Industrie liegen und wie Anleger sich frühzeitig positionieren können. Vielleicht war die IAA 2025 nicht nur eine Automesse, sondern tatsächlich der Startschuss für das nächste große Investment-Ökosystem rund um Robotaxis und autonomes Fahren. Wenn ich dabei wichtige Aspekte übersehen habe oder eine Einordnung nicht ganz präzise war, freue ich mich auf eure Hinweise @BamBamInvest

@Epi

😎 und spannende Ergänzungen @All-in-or-nothing 😎.Gemeinsam können wir dieses Thema noch besser verstehen und voneinander lernen. @Tenbagger2024 😎

Lasst gerne ein 👍 da. Ich wünsche euch viel Erfolg bei euren Investments 🚀

🚘 Automobil & Zulieferer

Big Player:

$TSLA (-2,81 %) Tesla – Vorreiter bei Autopilot/FSD, vertikale Integration, riesige Datenbasis

$MBG (+0,71 %) Mercedes-Benz Group – EQS/EQE mit Level-3-Freigabe in Deutschland, starke Regulierungskompetenz

$BMW (+0,8 %) BMW – Neue Klasse Plattform, E-Modelle mit vorbereiteter Sensorik & Level-3 Ansätzen

$VOW (+1,78 %) VW Volkswagen – Cariad Software Einheit, massiver Push Richtung ADAS/AV

$7203 (+0,42 %) Toyota (Japan) – größter OEM, Kooperation mit Pony.ai und Denso

$GOOGL (+2,21 %) Alphabet Waymo (privat/Alphabet $GOOGL) – Robotaxi-Pionier in den USA

$9888 (+1,85 %) Baidu Apollo (9888.HK) – Robotaxi & Full-Stack AV in China

$Pony.ai (privat, China) – Robotaxi & Partnerschaften mit Toyota

👉 Favorit: Alphabet Waymo ($GOOGL (+2,21 %))

Burggraben durch jahrelange Datensammlung im Realbetrieb, tiefe KI-Integration, finanziell durch Alphabet abgesichert. Compounder-Potenzial, da Waymo als Plattform skalieren kann.

Hidden Champions:

$APTV (+0,68 %) Aptiv – Zulieferer für ADAS, Sensorfusion, E/E-Architekturen

$MG (-0,03 %) Magna International – produziert komplette Fahrzeugsysteme inkl. autonomer Komponenten

$ZF Friedrichshafen (privat) – deutscher Riese bei Lenk- und Bremssystemen für AVs

$Veoneer (privat, ehemals börsennotiert) – Safety-Software, Vision, Sensorik

$SHA0 (+1,16 %) Schaeffler AG (DE, Deutschland, Xetra) – globaler Zulieferer für Antrieb, Fahrwerk und intelligente Lenkungssysteme. Wichtig für E-Mobilität und Redundanzlösungen im autonomen Fahren.

👉 Favorit: Aptiv ($APTV (+0,68 %)

)

Hohe Eintrittsbarrieren durch Systemintegration, breite Kundenbasis (OEM-agnostisch), Cashflow-stark und enger Partner großer Autohersteller.

Schaufelhersteller:

$NVDA (+1,29 %) Nvidia – Drive Orin / Thor Chips für OEMs, Standard im AV-Bereich

$QCOM (+0,34 %) Qualcomm – Snapdragon Ride Plattform für AVs

$INTC (-6,37 %) Intel Mobileye – EyeQ Chips, einer der Marktführer bei ADAS

$LAZR (+28,2 %) Luminar Technologies – Lidar, Partnerschaften mit Volvo, Mercedes, SAIC

$OUST Ouster, Inc. – Lidar Lösungen

$INVZ Innoviz (INVZ) – Lidar Sensorik, Kooperation mit VW & BMW

👉 Favorit: Nvidia ($NVDA (+1,29 %)

)

Dominanz in Hochleistungs-KI-Chips, Ökosystem mit Software (CUDA, DriveSim), Netzwerkeffekte durch Partnerschaften mit fast allen OEMs. Klassischer Compounder, enormer Burggraben durch Technologie und Entwickler-Lock-in.

Takeaway:

Im Sektor Automobil & Zulieferer entscheidet nicht nur, wer die meisten Autos verkauft, sondern wer den besten Technologie-Stack für Autonomie beherrscht. OEMs arbeiten eng mit spezialisierten Zulieferern und Schaufelherstellern zusammen. Anleger sollten weniger auf Stückzahlen achten, sondern auf Datenbasis, Software-Kompetenz und Partnerschaften. Die eigentlichen Hebel liegen oft bei Zulieferern und Technologie-Enablern, nicht nur bei den klassischen Auto-Marken.

💻 Halbleiter & Technologie

Big Player:

$NVDA (+1,29 %) Nvidia – GPUs & AV-Chips (Drive Orin, Drive Thor), Software-Ökosystem

$QCOM (+0,34 %) Qualcomm – Snapdragon Ride Plattform, Automotive Pipeline >30 Mrd USD

$INTC (-6,37 %) Intel / Mobileye – EyeQ Chips, ADAS-Marktführer

$AMD (+5,39 %) AMD – GPU/CPU, Einstieg in Automotive AI Compute

👉 Favorit: Nvidia ($NVDA (+1,29 %)

) Einzigartige Stellung: Technologischer Burggraben durch CUDA-Ökosystem, Enabler fast aller AV-Entwicklungen, quasi-Monopol im High-End Compute. Klassischer Compounder mit langfristigem Wachstumshebel.

Hidden Champions:

$LAZR (+28,2 %) Luminar Technologies – Lidar Zulieferer, Partnerschaften (Volvo, Mercedes, SAIC)

$INVZ Innoviz Tech. – Lidar, BMW & VW als Kunden

$KOTMY Koito Manufacturing – Weltmarktführer in Automotive Lighting, Einstieg in Lidar durch Cepton-Integration, wichtige Rolle als Zulieferer für OEMs

$AMBA (+3,02 %) Ambarella (AMBA) – Kamerachips & Vision-Prozessoren für AV

$STMPA (-2,3 %) STMicroelectronics (Frankreich/Italien, Euronext) – Automotive-Mikrocontroller, Sensorik, Power Electronics. Europäischer Gegenpol zu Infineon.

$AIXA (+1,62 %) Aixtron (Deutschland, Xetra) – liefert Fertigungsanlagen für SiC- und GaN-Halbleiter, unverzichtbar für Leistungselektronik in EV/AV.

$ELG (+3,07 %) Elmos Semiconductor (Deutschland, Xetra) – Nischenplayer für Mixed-Signal-Halbleiter in Automotive, z. B. für Radar und Fahrerassistenz.

👉 Favorit: Luminar ($LAZR (+28,2 %)

) Klares technisches Alleinstellungsmerkmal, strategische OEM-Deals in Serie, hohe Eintrittsbarrieren in Lidar-Technologie. Skalierbarer Compounder im Nischenmarkt.

Schaufelhersteller:

$TSM (+1,6 %) Taiwan Semiconductor – Fertigung aller relevanten Automotive-Chips

$ASML (+0,26 %) ASML Holding – Lithographie-Monopolist, ohne ASML keine KI/AV-Chips

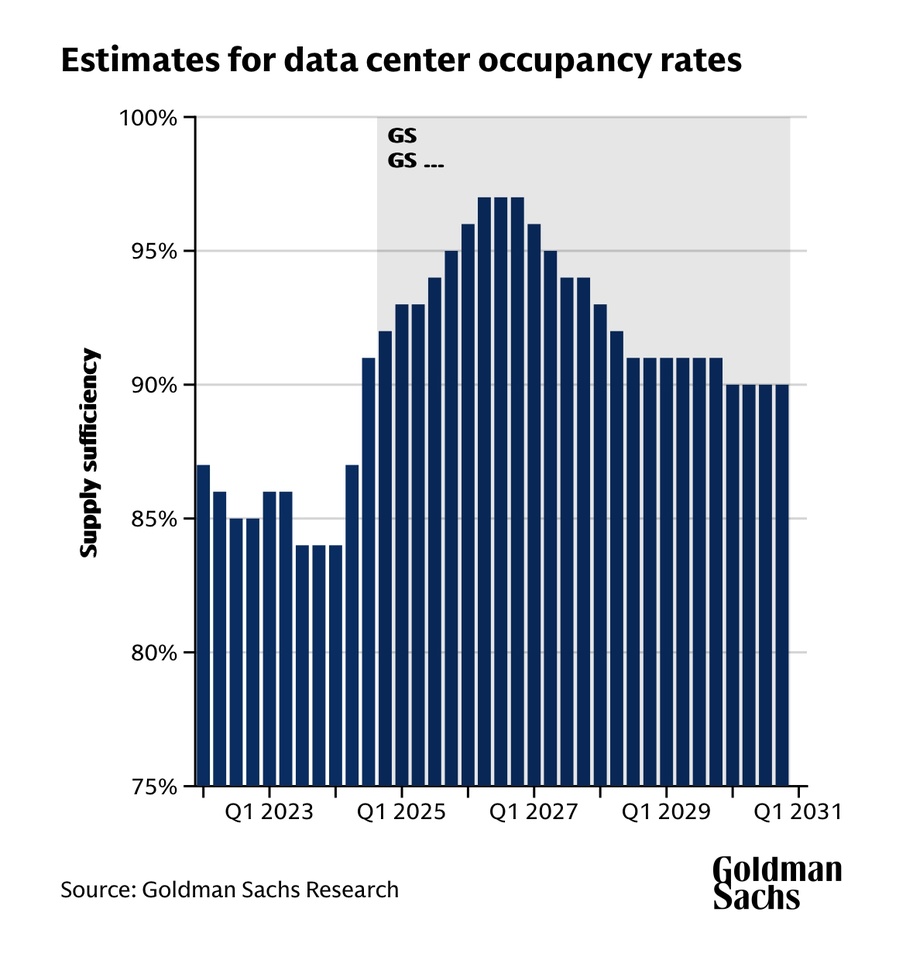

$EQIX (+1,54 %) Equinix – Rechenzentrums-Colocation für KI-Training & Simulationen

$DLR (+2,87 %) Digital Realty – Cloud- und Dateninfrastruktur

$AMZN (+1,94 %) Amazon AWS – Cloud-Ressourcen für KI-Training, Simulation & OTA Updates

👉 Favorit: ASML ($ASML (+0,26 %)

) Monopol auf EUV-Lithographie, ohne ASML keine hochentwickelten Chips für autonomes Fahren. Burggraben durch Technologie und Patente, klassischer Compounder.

Takeaway:

Halbleiter & Technologie sind das Fundament des autonomen Fahrens. Während Nvidia mit Rechenleistung die zentrale Rolle spielt, sichern Lidar-Spezialisten wie Luminar die Wahrnehmung. Der wahre Schaufelhersteller-Gewinner ist jedoch ASML, ohne deren Maschinen gäbe es keine AV-Chips. Anleger finden hier die tiefsten technologischen Burggräben der gesamten Wertschöpfungskette.

📡 Kommunikation & Infrastruktur

Big Player:

$ERIC B (-0,37 %) Ericsson – 5G/6G Netze, Vehicle-to-Everything (V2X) Anwendungen, globaler Player

$NOK (+1,89 %) Nokia – 5G/Edge Lösungen für Automotive & Smart Cities

$QCOM (+0,34 %) Qualcomm – Snapdragon Digital Chassis, V2X Chipsätze, Automotive Pipeline

$Huawei (privat, China) – starker Player in 5G/AV-Kommunikation, Partnerschaften in Asien

👉 Favorit: Qualcomm ($QCOM (+0,34 %)

) Breiter Burggraben durch IP im Mobilfunk, gleichzeitig tiefe Automotive-Integration über Snapdragon Ride & Digital Chassis. Compounder, da Skaleneffekte in Chips + Lizenzen weltweit.

Hidden Champions:

$Cohda Wireless (privat, Australien) – Pionier für V2X-Kommunikation, Softwarelösungen für OEMs

$Autotalks (privat, Israel, Übernahme durch Qualcomm geplant) – führend in dedizierten V2X-Chips

$Commsignia (privat, Ungarn) – V2X Middleware & Roadside Units

👉 Favorit: Autotalks (privat, Israel)

Technologie-Führer bei dedizierten V2X-Chips, einzigartiges IP-Portfolio. Starker Übernahmekandidat (Qualcomm bereits aktiv), wodurch Burggraben + Exit-Potenzial gegeben sind.

Schaufelhersteller:

$CSCO (-0,03 %) Cisco Systems – Netzwerkinfrastruktur für Automotive, Cloud & Edge

$AMT (+0,46 %) American Tower – Mobilfunkmasten & Infrastruktur, profitiert von 5G-Ausbau

$CCI (-0,1 %) Crown Castle – Funkturm- und Glasfaserinfrastruktur (vor allem USA)

$EQIX (+1,54 %) Equinix – Rechenzentren, Basis für Edge-Computing und OTA-Updates

$DLR (+2,87 %) Digital Realty – Colocation & Data-Center-Kapazität für Simulationen und AV-Daten

👉 Favorit: Equinix ($EQIX (+1,54 %)

)

Global führend im Rechenzentrums-Colocation, profitiert vom Edge-Computing-Trend. Starker Burggraben durch Netzwerk-Effekte & hohe Wechselkosten. Langfristiger Compounder.

Takeaway:

Kommunikation & Infrastruktur sind die stillen Grundpfeiler des autonomen Fahrens. Ohne latenzarme Netze, Edge-Rechenzentren und V2X-Kommunikation fährt kein AV sicher. Während Qualcomm die technologische Brücke zwischen Chip und Infrastruktur bildet, sichern Hidden Champions wie Autotalks die Nischenführerschaft. Auf der Schaufelseite bleibt Equinix unschlagbar, da jeder OEM & Serviceprovider Rechenpower am Edge benötigt.

🤖 Software, Plattformen & Algorithmen

Big Player:

$GOOGL (+2,21 %) Alphabet / Waymo – Robotaxi-Pionier, Full-Stack AV-Software, jahrelange Datenbasis

$TSLA (-2,81 %) Tesla – FSD, Dojo-Supercomputer, vertikale Integration inkl. Flotte

$9888 (+1,85 %) Baidu Apollo (HK) – größtes Robotaxi-Netzwerk in China, Full-Stack-Lösung

$UBER (-0,02 %) Uber – AV-Plattform in Partnerschaft (z. B. mit Momenta), Skalierung über bestehende Nutzerbasis

👉 Favorit: Alphabet / Waymo ($GOOGL (+2,21 %)

)

Unschlagbarer Burggraben durch Millionen reale Fahrkilometer + Simulationen, starke Finanzbasis über Alphabet, Fokus auf Plattform-Skalierung (Robotaxi, Lizenzmodell). Compounder mit globalem Expansionspotenzial.

Hidden Champions:

$Momenta (privat, China) – L4-Software für OEMs, Partner von Mercedes, Toyota

$AUR Aurora Innovation – Software + Sensorik für LKW-Autonomie, Partner PACCAR, Volvo

$Argo AI (privat, USA) – ehemals Ford/VW, heute in Teilen weitergeführt durch Partnerprojekte

$Oxbotica (privat, UK) – modulare AV-Software, Schwerpunkt Industrie- & Logistik-Anwendungen

👉 Favorit: Aurora Innovation ($AUR

)

Klarer Fokus auf Trucking (größter Hebel im AV-Markt), langfristige OEM-Partnerschaften, starker Burggraben durch Spezialisierung auf Langstrecken-Autonomie. Noch jung, aber starkes Compounder-Potenzial.

Schaufelhersteller:

$PLTR (+2,21 %) Palantir – Datenmanagement, Simulation & KI-Analyse für AV-Training

$SNOW (+1,71 %) Snowflake – Cloud Data Plattform, relevant für AV-Datenströme

$MSFT (+0,47 %) Microsoft Azure – Cloud- & Simulationsplattform für OEMs

$AMZN (+1,94 %) AWS – größter Anbieter für KI-Training & Simulationen im AV-Bereich

$ADBE (+0,29 %) Adobe – Simulation & Digital Twin Tools (über Partnerschaften)

👉 Favorit: Palantir ($PLTR (+2,21 %)

)

Tiefe Integration in Daten-Pipelines, modulare Plattform für Simulation & Entscheidungslogik. Burggraben durch Lock-in-Effekte bei Großkunden, starker Compounder mit KI-Skalierung.

Takeaway:

Software und Algorithmen sind der wahre Schlüssel zum autonomen Fahren. Fahrzeuge werden zum „Datencenter auf Rädern“ und nur die Unternehmen mit Daten, Simulation und KI-Stacks können den Markt langfristig dominieren. Waymo liefert das skalierbare Robotaxi-Ökosystem, Aurora punktet mit Trucking-Fokus, und Palantir stellt sicher, dass Datenströme beherrschbar bleiben. Hier entstehen die größten Margen, nicht beim Verkauf von Hardware.

🚚 Logistik & Transport

Big Player:

$AUR Aurora Innovation – Fokus auf autonome LKW, Partnerschaften mit Volvo & PACCAR

$TuSimple (privat, USA) – Pionier für autonome LKW, stark in den USA und China, aktuell Umstrukturierung

$AMZN (+1,94 %) Amazon / Zoox – Robotaxi & autonome Lieferdienste, Integration in E-Commerce und Prime

$FDX (+1,07 %) FedEx – Testprogramme für autonome Zustellung (Kooperationen u. a. mit Aurora, Nuro)

$DHL (-0,13 %) Deutsche Post DHL – Pilotprojekte mit autonomen Lieferfahrzeugen & Drohnen

👉 Favorit: Amazon / Zoox ($AMZN (+1,94 %)

)

Burggraben durch E-Commerce-Ökosystem, Integration von AV in die letzte Meile, starke Finanzkraft und Skalierbarkeit. Compounder durch Synergien zwischen Logistik und Technologie.

Hidden Champions:

$Nuro (privat, USA) – autonome Lieferfahrzeuge speziell für letzte Meile

$Einride (privat, Schweden) – elektrische autonome LKWs, Fokus auf Fracht & Nachhaltigkeit

$Gatik (privat, Kanada/USA) – AV für mittlere Distanzen (B2B-Lieferketten, z. B. Walmart)

$Starship Technologies (privat, Estland/USA) – autonome Lieferroboter für urbane Logistik

👉 Favorit: Gatik (privat, Kanada/USA)

Klares Geschäftsmodell: „Middle-Mile“ Logistik, profitabler Nischenmarkt mit planbaren Routen. Burggraben durch frühe kommerzielle Verträge (Walmart). Compounder-Potenzial durch Skalierung im B2B-Bereich.

Schaufelhersteller:

$CAT (+1,12 %) Caterpillar – autonome Technologien für Baumaschinen & Mining, Know-how übertragbar

$DE (+0,4 %) Deere & Co – autonome Landmaschinen, ähnliche Technologie-Stacks wie für LKWs

$ISRG (-0,22 %) Intuitive Surgical – Beispiel für Automation im High-End (hier als Querverweis für AV-Tech-Transfer)

$UPS (+0,84 %) United Parcel Service – Logistik-Infrastruktur, Partner für AV-Integration

$R (+2,17 %) Ryder System – Flottenmanagement, Leasing und AV-Testintegration

👉 Favorit: Deere & Co ($DE (+0,4 %)

)

Autonomie bereits im Einsatz (Precision Farming), Burggraben durch Daten & Technologie im Agrarsektor. Compounder-Qualität, da Know-how in Navigation & Autonomie auf Transport/Logistik übertragbar ist.

Takeaway:

Logistik ist einer der ersten Märkte, in denen autonomes Fahren echte Wirtschaftlichkeit bringt. LKWs und Lieferdienste profitieren von 24/7-Betrieb ohne Fahrer, während die letzte Meile (Nuro, Gatik) neue Geschäftsmodelle eröffnet. Amazon ist der mächtigste Player durch vertikale Integration, während Hidden Champions wie Gatik gezielt profitablen Nischenmarkt besetzen. Schaufelhersteller wie Deere liefern die bereits bewährten Autonomie-Stacks.

🏦 Versicherung & Finanzen

Große Player:

$ALV (+0,34 %) Allianz – weltweit größter Versicherer, früh in AV-Pilotprojekte involviert

$MUV2 (+0,37 %) Munich Re – Rückversicherung, entwickelt Modelle für AV-Risikotransfer

$CS (+0,11 %) Axa – aktiv in Tests & Forschung zu AV-Versicherungen

$BRK.B (+0,16 %) Berkshire Hathaway – über Geico im US-Kfz-Versicherungsmarkt groß vertreten

👉 Favorit: Munich Re ($MUV2 (+0,37 %)

)

Burggraben durch globale Rückversicherungsstärke, Pionier bei neuen Risikomodellen für AVs. Compounder-Eigenschaften durch Diversifizierung und Fähigkeit, neue Märkte (Cyber, AV, Klima) frühzeitig zu versichern.

Hidden Champions:

$LMND (+0,73 %) Lemonade – digitale Versicherung, KI-gesteuert, schnell adaptierbar für AV-Policen

$Root Insurance (privat/USA, ehem. börsennotiert) – datengetriebene Kfz-Versicherung, Nutzung von Fahrdaten

$Next Insurance (privat, USA) – Plattform-Ansatz, einfaches Onboarding für neue Risiken

$Wefox (privat, Deutschland) – digitale Plattform für Versicherungsvermittlung, flexibel für neue Produkte

👉 Favorit: Lemonade ($LMND (+0,73 %)

)

Reiner Digitalversicherer mit KI-getriebenem Underwriting. Burggraben durch Daten- und Automatisierungsansatz. Noch klein, aber Compounder-Potenzial, da skalierbare Plattform in neuen Märkten wie AV-Policen nutzbar ist.

Schaufelhersteller:

$SREN (+0,94 %) Swiss Re – globaler Rückversicherer, profitiert vom steigenden AV-Risikovolumen

$VRSK Verisk Analytics – Daten & Risikoanalytik für Versicherer, AV-Risikomodelle

$GWRE (-0,05 %) Guidewire Software – Softwarelösungen für Versicherungsunternehmen, Anpassung an AV-Policen

$FICO (+3,04 %) Fair Isaac – Analytics & Risikomodellierung, zunehmend relevant bei komplexen AV-Daten

👉 Favorit: Verisk Analytics ($VRSK

)

Burggraben durch exklusive Datenpools & Analytik. Enabler für nahezu alle Versicherer. Compounder-Charakter, da wachsende Nachfrage nach Daten & Modellen in neuen Märkten wie AVs.

Takeaway:

Autonomes Fahren verschiebt die Haftung vom Fahrer zum Hersteller oder Softwareanbieter. Versicherer müssen neue Produkte entwickeln, Rückversicherer und Datenanbieter gewinnen an Bedeutung. Munich Re sichert die Branche ab, Lemonade testet digitale Modelle, und Verisk liefert die Datenintelligenz, ohne die keine AV-Versicherung funktioniert. Anleger finden hier stille, aber unverzichtbare Gewinner des Umbruchs.

🛡️ Sicherheit & Cybersecurity

Big Player:

$PANW (+1,14 %) Palo Alto Networks – Marktführer bei Netzwerksicherheit, Fokus auf Cloud & IoT, relevant für vernetzte Fahrzeuge

$CRWD (+0,16 %) CrowdStrike ($CRWD) – Endpoint-Security, starke Plattform für AV-Endpunkte und Flotten

$CHKP (-0,29 %) Check Point ($CHKP) – Security Appliances & Firewalls, Fokus auf Embedded & IoT

$CSCO (-0,03 %) Cisco Systems ($CSCO) – Netzwerksicherheit + Automotive Infrastruktur

👉 Favorit: Palo Alto Networks ($PANW (+1,14 %)

)

Burggraben durch die Breite der Plattform, die vom Rechenzentrum bis ins Fahrzeug reicht. Mit der $CYBR (+0,68 %) -Integration hat PANW auch das Thema Identity-Security abgedeckt. Compounder-Eigenschaften durch kontinuierliche Expansion, hohe Kundenbindung und starke M&A-Strategie.

Hidden Champions:

$CON (+1,43 %) Argus Cyber Security (privat, Tochter von Continental) – spezialisiert auf Automotive Cybersecurity

$Upstream Security (privat, Israel) – Cloud-basierte Cyberplattform speziell für vernetzte Fahrzeuge

$Karamba Security (privat, Israel) – Embedded Security für Steuergeräte (ECUs)

$4704 (+0,11 %) VicOne (Tochter von Trend Micro) – AV-spezifische Bedrohungsanalyse

👉 Favorit: Argus Cyber Security (privat, Teil von $CON (+1,43 %)

Continental)

Pionier im Automotive-Segment, tiefe Integration in OEMs. Burggraben durch frühe Partnerschaften und Spezialisierung auf Fahrzeugarchitekturen.

Schaufelhersteller:

$AKAM (+1,46 %) Akamai – Content Delivery & Edge Security, relevant für OTA-Updates

$FTNT (+0,62 %) Fortinet – Netzwerk- & IoT-Sicherheit, breite Basis

$ZS (+1,87 %) Zscaler – Cloud-native Security für Datenverkehr zwischen AV & Cloud

$NET (+1,43 %) Cloudflare – Infrastruktur-Schutz, DDoS-Schutz für Flotten & Updates

$BB (+3,22 %) BlackBerry QNX – Betriebssystem & Security Framework für Automotive

👉 Favorit: BlackBerry ($BB (+3,22 %)

)

Burggraben durch QNX, das bereits in Millionen Fahrzeugen läuft. Starker Lock-in bei OEMs. Compounder-Potenzial, wenn QNX als Security-Betriebssystem für AV-Architekturen weiter skaliert.

Takeaway:

Cybersecurity ist das Nervensystem des autonomen Fahrens. Ohne sichere Kommunikation, OTA-Updates und Flottenschutz ist kein AV denkbar. Palo Alto Networks bringt die nötige Breite und Tiefe, Argus sichert die Fahrzeuge selbst, und BlackBerry QNX liefert das Fundament in den Steuergeräten. Anleger setzen hier auf die unsichtbaren Gatekeeper der Mobilität von morgen.

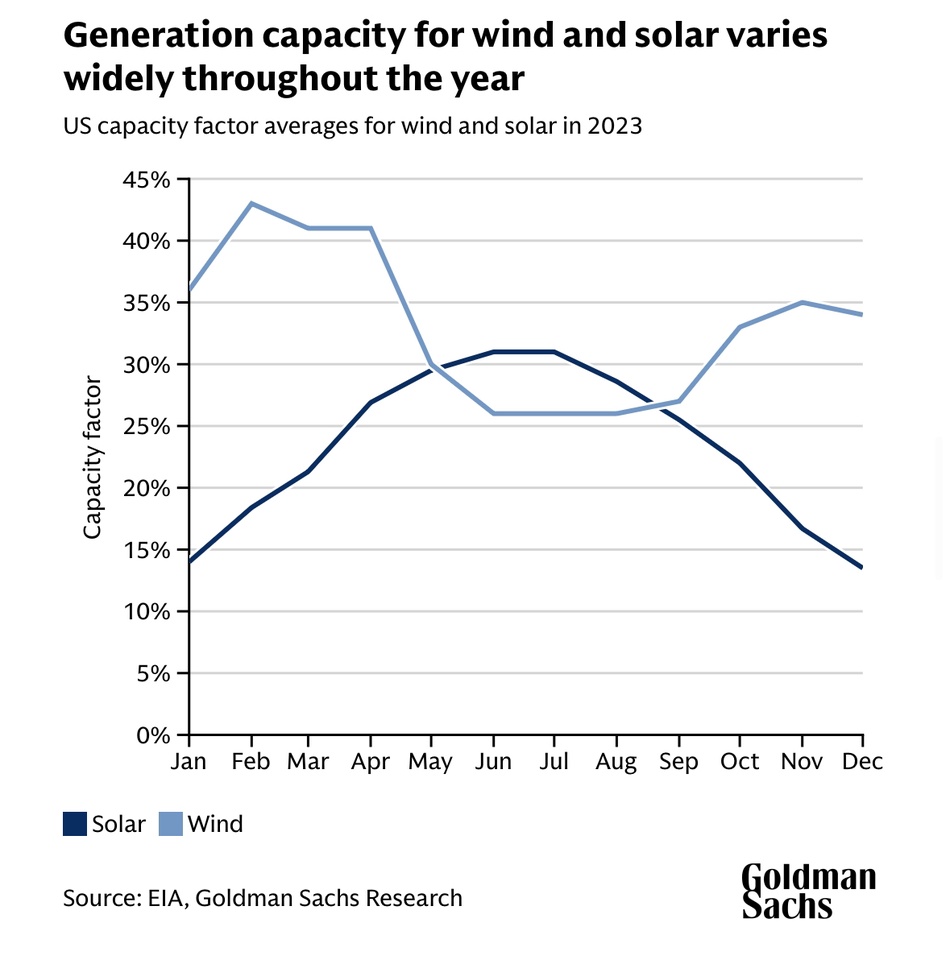

⚡ Energie & Infrastruktur

Big Player:

$EBK (+0,15 %) EnBW – Betreiber von Ladeinfrastruktur in Deutschland, Ausbau von Schnellladeparks

$SHEL (+0,42 %) Shell – massiver Einstieg in E-Mobilität & Ladeinfrastruktur, Partnerschaften mit OEMs

$BP (-1 %) BP – Lade- und Energieinfrastruktur via bp pulse, globaler Rollout

$TSLA (-2,81 %) Tesla ($TSLA) – Supercharger-Netzwerk als AV-Rückgrat, potenzielles Lizenzmodell

👉 Favorit: Tesla ($TSLA (-2,81 %)

)

Burggraben durch weltgrößtes Schnellladenetzwerk mit hoher Verfügbarkeit & eigener Softwareintegration. Compounder, da Supercharger als Service unabhängig vom OEM wachsen kann.

Hidden Champions:

$Ionity (privat, Joint Venture von BMW, Mercedes, Ford, VW, Hyundai) – Europas Premium-Ladenetz 👉 Zugang über OEMs wie BMW oder Mercedes

$ALLG Allego – börsennotierter Ladeinfrastruktur-Betreiber, Fokus Europa

$FAST (+0,34 %) Fastned (FAST.AS) – Schnellladenetz in Europa, stark wachsend

$DCFC Tritium DCFC – Hersteller von Schnellladestationen, global aktiv

👉 Favorit: Fastned ($FAST (+0,34 %)

)

Klares Geschäftsmodell als reiner Schnellladebetreiber, starker Burggraben durch Premium-Standorte & Markenwahrnehmung. Compounder-Potenzial über Expansion in Europa.

Schaufelhersteller:

$ABBN (+0,33 %) ABB – führend bei Ladehardware & Stromnetzinfrastruktur

$ENR (+4,4 %) Siemens Energy – Netzinfrastruktur & Ladehardware, wichtiger Zulieferer für Energiewende + AV

$SU (+1,75 %) Schneider Electric – Stromverteilung, Smart Grids für Ladeinfrastruktur

$6594 (+3,4 %) Nidec – Motoren & Antriebe für E-Mobilität

$ETN (+1,5 %) Eaton – Energie-Management & Ladeinfrastruktur-Komponenten

👉 Favorit: ABB ($ABBN (+0,33 %)

)

Breit aufgestellt von Schnellladehardware bis Netztechnik. Burggraben durch Marktführerschaft & langjährige Kundenbasis. Compounder, da Elektromobilität + AV für Jahrzehnte Wachstum bringen.

Takeaway:

Autonome Fahrzeuge brauchen nicht nur Software, sondern eine zuverlässige Lade- und Energiebasis. Tesla sichert sich mit dem Supercharger-Netz einen massiven Vorteil, während Hidden Champions wie Fastned in Europa Tempo machen. Auf der Schaufelseite dominiert ABB durch sein globales Infrastruktur-Know-how. Anleger sollten diesen Sektor nicht unterschätzen, da ohne Energie kein AV fahren wird.

🏙️ Mobilitätsdienste & Plattformen

Große Player:

$UBER (-0,02 %) Uber Technologies – Ride-Hailing, Partnerschaften mit AV-Startups (Momenta), Robotaxi-Pläne in München

$LYFT (+0,28 %) Lyft – Ride-Hailing, eigene AV-Programme, Kooperationen mit Aptiv & Motional

$DIDIY (-0,93 %) Didi Global – größtes Ride-Hailing-Netz in China, AV-Forschung über Didi Autonomous Driving

$9888 (+1,85 %) Baidu Apollo – Robotaxi-Operator in China, führend mit Apollo Go

$AMZN (+1,94 %) Amazon / Zoox – vollautonomes Robotaxi, Integration in Amazon-Ökosystem

👉 Favorit: Baidu Apollo ($9888 (+1,85 %)

HK, China, HKEX)

Burggraben durch Netzwerkeffekte im größten Mobilitätsmarkt der Welt. Apollo Go hat bereits hunderttausende Robotaxi-Fahrten absolviert. Compounder-Potenzial, da China AV aggressiv fördert.

Hidden Champions:

$Momenta (privat, China) – L4-Autonomie-Software, Partnerschaften mit Mercedes & Toyota, Sitz: Suzhou, China

👉 Zugang indirekt über Investoren wie $7203 (+0,42 %) Toyota oder Mercedes $MBG (+0,71 %)

$Motional (Joint Venture Hyundai & Aptiv, privat, USA/Südkorea) – Robotaxi-Tests in den USA

👉 Zugang über $Hyundai oder $APTV (+0,68 %) Aptiv

$WeRide (privat, China) – Robotaxi & AV-Buslösungen, Sitz: Guangzhou, China

👉 Investoren: Renault-Nissan-Mitsubishi Allianz

$Cruise (privat, USA) – GM-Tochter für Robotaxis, Sitz: San Francisco

👉 Zugang über $GM (+2,75 %) General Motors

👉 Favorit: Motional (privat, USA/Südkorea)

Starker Burggraben durch OEM-Partnerschaften (Hyundai + Aptiv). Realistische Skalierung durch Serienintegration, Compounder-Potenzial über globale Flotteneinbindung.

Schaufelhersteller:

$HTZ (-0,04 %) Hertz Global – Flottenmanagement, Integration von AVs in Mietflotten

$SIX2 (+1,11 %) Sixt SE – Carsharing & Flottenleasing, Fokus Europa

$R (+2,17 %) Ryder System ($R, USA, NYSE) – Flottenservices & Leasing, AV-Testintegration

$GRAB (+2,53 %) Grab Holdings ($GRAB, Singapur, Nasdaq) – Südostasiatischer Ride-Hailing-Marktführer, Einstieg in AV-Services

$Ola Cabs (privat, Indien) – AV-Pilotprojekte in Indien

👉 Favorit: Sixt SE ($SIX2 (+1,11 %)

.DE, Deutschland, Xetra)

Burggraben durch Premium-Positionierung in Europa, flexibles Geschäftsmodell (Miete, Leasing, Carsharing). Compounder, da Sixt früh in Flottenintegration von AVs investiert und von wachsendem Mobility-as-a-Service-Markt profitiert.

Takeaway:

Mobilitätsdienste sind die Schnittstelle zum Endkunden. Hier entscheidet sich, ob AVs nur Technologie bleiben oder zum Massenmarkt durchbrechen. Baidu dominiert in China, Motional punktet mit starken Partnern im Westen, und Sixt liefert die Plattform, um AVs in Europa skalierbar in den Alltag zu bringen. Anleger, die hier früh dabei sind, sichern sich Zugang zu den künftigen Plattform-Monopolen der Mobilität.

🔋 Batterie & Antrieb

Big Player:

$300750 CATL – Weltmarktführer für Batteriezellen, beliefert nahezu alle großen OEMs

$373220 LG Energy Solution – globaler Player, Zulieferer für Tesla, Hyundai, GM

$6752 (+1,71 %) Panasonic Holdings – langjähriger Partner von Tesla, stark im Energiespeicher

$1211 (-0,45 %) BYD – integriert Batterieproduktion und Fahrzeuge, Pionier bei Blade-Batterien

👉 Favorit: CATL ($300750

SZ, China, Shenzhen)

Burggraben durch technologische Führerschaft und Skaleneffekte, beliefert fast alle globalen OEMs. Klassischer Compounder, da Batterien das Herzstück jeder AV-Flotte sind.

Hidden Champions:

$Northvolt (privat, Schweden) – europäisches Batteriestartup, nachhaltige Produktion, beliefert VW und BMW 👉 Zugang indirekt über VW ($VOW3 (+0,99 %) DE, Deutschland, Xetra) oder BMW ($BMW (+0,8 %) DE, Deutschland, Xetra)

$SLDP Solid Power – Spezialist für Feststoffbatterien, Partnerschaften mit Ford und BMW

$ProLogium (privat, Taiwan) – Festkörperbatterien, Pilotprojekte mit Mercedes👉 Zugang indirekt über Mercedes-Benz Group ($MBG (+0,71 %) DE, Deutschland, Xetra)

$QS QuantumScape ($QS, USA, NYSE) – Festkörperbatterien, starker Fokus auf Zukunftstechnologie

$MOD (+5,11 %) Modine Manufacturing (USA, NYSE) – Wärmemanagement für Batterien, E-Motoren und Leistungselektronik. Kritisch für Reichweite und Sicherheit.

$KULR (+4,51 %) Technology (USA, NYSE) – spezialisiert auf Batteriekühlung, Energiespeicherung und Recycling. Noch klein, aber Fokus auf Sicherheit macht es interessant im AV-Kontext.

$ZIL2 (-1,02 %) ElringKlinger (DE, Deutschland, Xetra) – Zulieferer für Batteriepacks, Gehäuse, Dichtungen und Brennstoffzellentechnologie. Unterstützt OEMs bei Elektrifizierung und alternativen Antrieben.

👉 Favorit: Solid Power ($SLDP

USA, Nasdaq)

Technologieführer bei Festkörperbatterien mit starken OEM-Partnerschaften. Burggraben durch Patente und frühe Markteintritte. Compounder-Potenzial durch Kommerzialisierung ab 2027+.

Schaufelhersteller:

$6594 (+3,4 %) Nidec (JP) – führend bei Elektromotoren für EVs und AVs

$IFX (-0,04 %) Infineon Technologies (DE) – Halbleiter für Leistungselektronik und Batterie-Management

$300450 Wuxi Lead Intelligent (China, Shenzhen) – Maschinen für Batteriefertigung

$UMI (-0,58 %) Umicore (Belgien, Euronext) – Kathodenmaterialien und Recycling

$ALB (+9,46 %) Albemarle (USA, NYSE) – Lithiumförderung und -verarbeitung

👉 Favorit: Infineon Technologies ($IFX (-0,04 %)

DE, Deutschland, Xetra)

Burggraben durch Marktführerschaft in Leistungselektronik, tief in Batterie- und Antriebssysteme integriert. Compounder-Potenzial durch wachsende Nachfrage nach Siliziumkarbid (SiC)-Chips für EV- und AV-Anwendungen.

Takeaway:

Batterie und Antrieb sind das Fundament der Autonomie. Ohne leistungsfähige Energiespeicherung, zuverlässige Elektromotoren und robuste Leistungselektronik kann kein autonomes Fahrzeug wirtschaftlich betrieben werden. CATL dominiert die Zellproduktion, Solid Power ist ein Zukunftsversprechen bei Festkörpertechnologie, und Infineon liefert die kritische Leistungselektronik. Anleger, die diesen Sektor vernachlässigen, ignorieren das Herzstück des autonomen Fahrens.

🗺️ Karten & Mapping

Big Player:

$GOOGL (+2,21 %) Alphabet / Waymo (USA, Nasdaq) – HD-Maps für Robotaxis, kombiniert mit KI-gestützter Echtzeit-Navigation

$9888 (+1,85 %) Baidu Apollo (China, HKEX) – führend bei AV-Mapping in China, integriert in Apollo Go

$HERE Technologies (privat, Sitz in NL/DE, Eigentümer: Audi, BMW, Mercedes u. a.) – globaler Anbieter von HD-Maps, Branchenstandard für viele OEMs

$TOM2 (-1,25 %) TomTom (Niederlande, Euronext) – spezialisiert auf HD-Karten für AVs, Partner von Volvo und Bosch

👉 Favorit: HERE Technologies (privat, Zugang über OEMs Audi, BMW, Mercedes)

Burggraben durch globale Kartendatenbanken, OEM-Konsortium als Rückendeckung. Compounder-Potenzial, da nahezu alle autonomen Fahrzeuge auf HD-Maps angewiesen sind.

Hidden Champions:

$002405 Navinfo Co. Ltd, (China, Shenzhen) – Marktführer für digitale Karten in China, Partnerschaften mit OEMs - leider nicht in der EU handelbar

$Civil Maps (privat, USA) – spezialisiert auf KI-gestütztes HD-Mapping für AVs

$DeepMap (privat, USA, übernommen durch $NVDA (+1,29 %) Nvidia) – hochpräzises Mapping, Integration in Nvidia Drive

$Mapbox (privat, USA) – cloudbasierte Mapping-Plattform, stark im Entwickler-Ökosystem

👉 Favorit: NavInfo ($002405

SZ, China, Shenzhen)

Dominanz auf dem chinesischen Markt, regulatorische Verankerung und Partnerschaften mit großen OEMs. Burggraben durch Marktzugang in China, Compounder-Potenzial durch Datenwachstum.

Schaufelhersteller:

$PL Planet Labs (USA, NYSE) – tägliche Erdbeobachtungsdaten, Basis für dynamisches Mapping

$HEXA B (+6,38 %) Hexagon AB (Schweden, Nasdaq Stockholm) – Messtechnik und Geodatenlösungen

$TRMB (+0,86 %) Trimble (USA, Nasdaq) – Positionierung und Geodaten für AV und industrielle Anwendungen

👉 Favorit: Hexagon AB ($HEXA B (+6,38 %)

Schweden, Nasdaq Stockholm)

Burggraben durch jahrzehntelange Erfahrung in Geodaten und Messtechnik, starke Marktstellung in Industrie und Automotive. Compounder-Potenzial, da Mapping und Positionierung für alle AV-Anwendungen unverzichtbar sind.

Takeaway:

Hochpräzise Karten sind das Nervensystem des autonomen Fahrens. Ohne kontinuierlich aktualisierte HD-Maps können Fahrzeuge nicht sicher navigieren. HERE sichert sich eine Schlüsselrolle durch OEM-Beteiligungen, NavInfo dominiert den chinesischen Markt, und Hexagon liefert die geodatenbasierte Schaufeltechnologie. Anleger sollten diesen Sektor nicht übersehen, denn Mapping ist die unsichtbare Grundlage, auf der Autonomie funktioniert.

Quellen: eigene Recherche, https://www.t-online.de/mobilitaet/aktuelles/id_100901210/iaa-mobility-muenchen-2025-alle-neuheiten-von-audi-bmw-vw-opel.html

Bildmaterial: https://www.deraktionaer.de/artikel/mobilitaet-oel-energie/robotaxis-das-milliardenrennen-der-autonomen-autos-20381083.html

https://insideevs.de/features/763886/vorschau-iaa-2025-neuheiten-2026/