Earnings kommende Woche

$$BRK.A (+1,48 %) (Saturday)

Beiträge

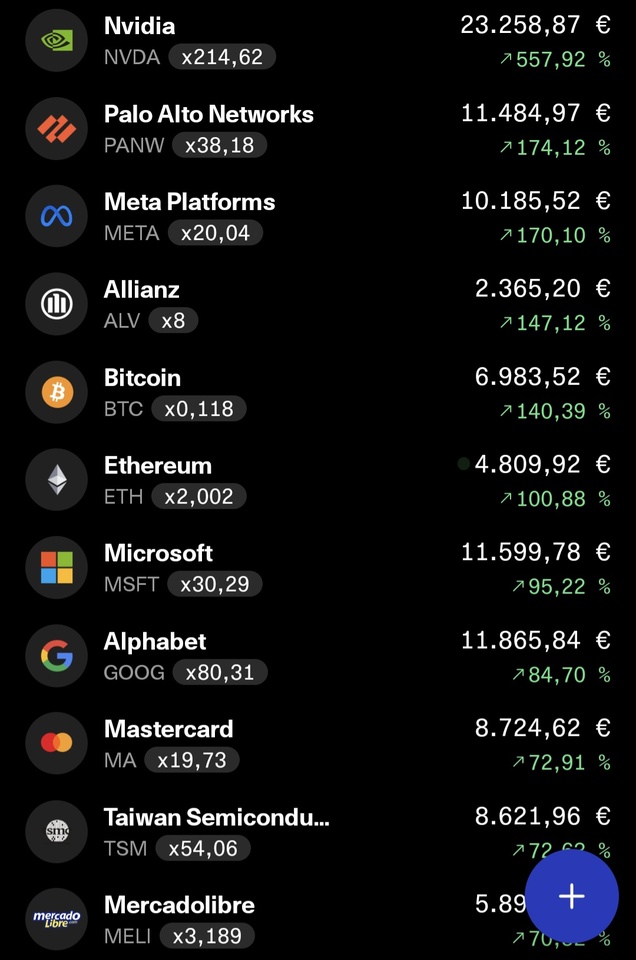

133Von Allzeithoch zu Allzeithoch - Zeit für einen Blick in meinen Keller 📉

Die Börsen kennen im Moment nur eine Richtung und selbst der September, der gemeinhin schlechteste Börsenmonat, steuert auf ein deutliches grünes Ergebnis zu.

Das sieht man natürlich auch in meinem Depot auf dem folgenden Bild. Viel spannender ist für mich in solchen Situationen aber immer der Blick nach ganz unten, dorthin wo es rot wird und das hier gemeinhin nicht gezeigt wird.

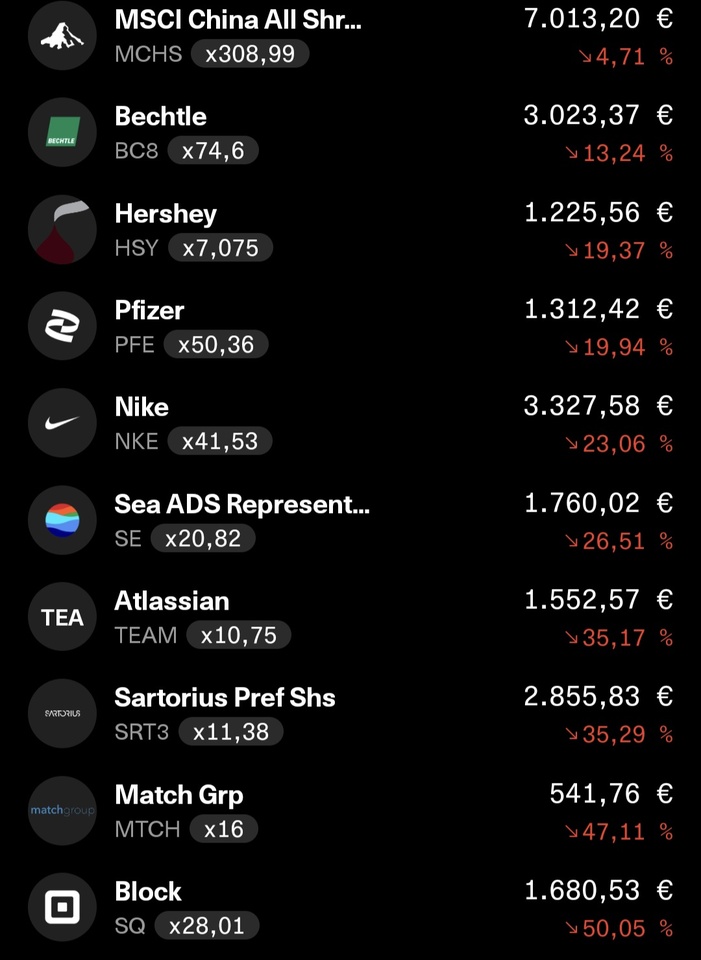

Jetzt wird es rot und negativ:

Auch wenn vieles gut läuft, läuft so einiges nicht gut. Zum Großteil sind das weiterhin die ehemaligen Coronagewinmer wie Pfizer $PFE (-1,75 %) Sea $SE (-1,24 %) Block $SQ (+6,29 %) oder Atlassian $TEAM

Allerdings ist die Overall Performance von Pfizer nicht ganz so mies, da es natürlich auch einiges am Dividende über die letzten Jahre gab.

Nike $NKE (+0,58 %) und Hershey $HSY (+1,79 %) bekleckern sich aktuell auch nicht mit Ruhm laufen aber weiter im Sparplan. Genauso wie Bechtle $BC8 (+0,06 %)

Mein China ETF ist im Moment der Phönix aus der Asche, ich war selbst überrascht, dass er fast bei 0 angekommen ist 😂

Gegen Ende des Jahres werde ich wieder eine Analyse der Loser fahren. Bekommen sie ein weiteres Jahr Bewährung? Oder fliegt die eine oder andere Aktie raus?

Das schaue ich mir meistens zwischen Weihnachten und Silvester an.

Wie sieht es bei euch aus? Was machen eure Leichen im Keller?

$SQ (+6,29 %) - Block Q2 Earnings Highlights:

Umsatz Aufschlüsselung:

Jahresprognose:

Prognose für das dritte Quartal:

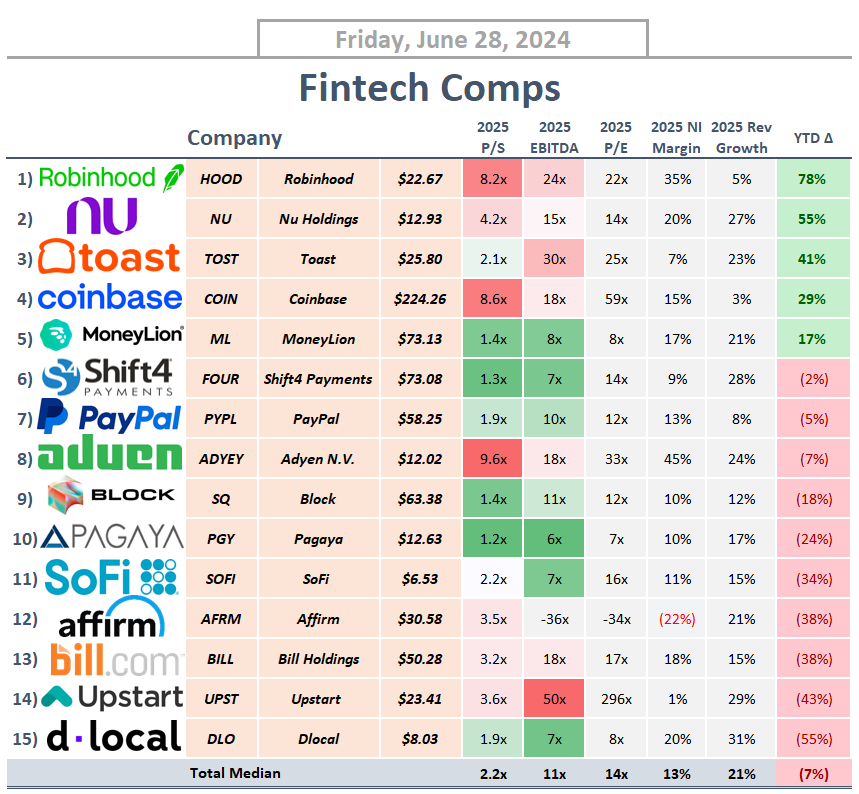

#fintech - habe hier eine schöne Übersicht gefunden

Es wird prognostiziert, dass Neobanking mit einer durchschnittlichen jährlichen Wachstumsrate von ca. 55 % auf 2 Billionen US-Dollar bis 2030 wächst - Sehen wir uns an, wo die Fintech-Aktien basierend auf den Kennzahlen für 2025 stehen

Wen favorisiert ihr ? ☺️

$NU (+0,57 %)

$COIN (+8,63 %)

$FOUR

$HOOD (+5,61 %)

$DLO

$TOST (-5,13 %)

$PYPL (+3 %)

$BILL (+1,9 %)

$ADYEY (-4,85 %)

$SQ (+6,29 %)

$SOFI (+9,03 %)

$PGY

$ML

$AFRM (-2,83 %)

$UPST (+25,91 %)

$SOFI (+9,03 %) - Unternehmensvorstellung und persönliche Meinung:

5 STOCKS 4 LIFE

Lesezeit: ca. 6min

EINLEITUNG

Vor einer Weile stieß in einem Artikel auf ein interessantes Gedankenexperiment: "Welche 5 Aktien würdest du jetzt kaufen, wenn du wüsstest, dass du sie bis an dein Lebensende halten müsstest und du keine anderen Aktien mehr kaufen darfst?“

Im Zeitalter von 1€ Ordergebühren und der Möglichkeit Aktien quasi rund um die Uhr am Smartphone zu handeln ist dies natürlich kein realistisches Szenario, dennoch war die Frage für mich so interessant, dass ich mir Gedanken darüber gemacht habe, welche 5 Aktien es wohl bei mir wären.

Ziemlich schnell waren mir dann meine 5 Aktien klar. Alle fünf halte ich derzeit auch in meinem Portfolio. Schnell kristallisierten sich auch Gemeinsamkeiten dieser 5 von mir gewählten Aktien heraus:

Das derzeitige Bewertungsniveau hat bei meiner Entscheidung bewusst gar keine Rolle gespielt, da es sich ja schließlich um Aktien handelt, die ich bis ans Lebensende halten möchte und mein Anlagehorizont demzufolge maximal ist. Um meine Entscheidung benchmarken zu können, habe ich mich entschlossen dafür ein eigenes Depot auf Getquin anzulegen und diese Aktien zu je 100.000€ in das Depot gelegt. Am 31. Mai erfolgte dann die Einbuchung in das Depot.

MEINE 5 AKTIEN FÜRS LEBEN

1.) Visa $V (+1,22 %)

Visa ist ein führendes Unternehmen im Bereich digitaler Zahlungen, das sichere und schnelle Transaktionen weltweit über sein umfangreiches Netzwerk an Zahlungskarten und -lösungen ermöglicht. Fast jeder hier dürfte mindestens einmal in seinem Leben schon mit einer Visa-Karte bezahlt haben.

Highlights Geschäftsmodell:

Highlights Finanzkennzahlen:

Größte Konkurrenz:

2.) Costco $COST (+3,88 %)

Wer meine bisherigen Beiträge kennt, wird wissen, dass ich von Costco zu 100% überzeugt bin. Costco ist ein Retailer aus den USA, der sich jedoch von klassischen Retailern durch ein "Retail as a Service" Geschäftsmodell abgrenzt. Um in einem der zahlreichen Warenhäusern von Costco einkaufen zu dürfen, muss erst ein jährliches Abonnement abgeschlossen werden.

Highlights Geschäftsmodell:

Highlights Finanzkennzahlen:

Größte Konkurrenz:

3.) Microsoft $MSFT (+0,15 %)

Ähnlich wie bei Visa bedarf es wohl auch bei Microsoft keine weitere Einleitung, um zu wissen, mit welchem hervorragenden Unternehmen man hier zu tun hat. Microsoft verdient sein Geld unter anderem mit Software-Abonnements, Cloud-Services (Azure) und Gaming (Xbox). Wohl jeder kennt das Betriebssystem Windows und die Produktivitätssuite Office 365.

Highlights Geschäftsmodell:

Highlights Finanzkennzahlen:

Größte Konkurrenz:

4.) Chipotle $CMG (+1,99 %)

Chipotle Mexican Grill ist eine Fast-Food-Kette, die sich vor allem auf das zubereiten von mexikanischem Gerichten spezialisiert. Dabei wird ein besonderer Fokus auf vergleichsweise gesunde und frische Zutaten gelegt.

Highlights Geschäftsmodell:

Highlights Finanzkennzahlen:

Größte Konkurrenz:

5.) Philip Morris International $PM (+1,85 %)

Philip Morris International ist einer der größten Tabak-Unternehmen der Welt und ist das Spin-Off des ex-USA-Geschäfts von $MO. In den letzten Jahren wurde ein klarer Fokus auf neue weniger schädliche Produkte wie IQOS gelegt.

Highlights Geschäftsmodell:

Highlights Finanzkennzahlen:

Lowlights Finanzkennzahlen:

Größte Konkurrenz:

ZUSAMMENFASSUNG

Bei Einbuchung in das Depot setzte sich das Depot demnach aus etwa 40% Informationstechnologie (Visa, Microsoft), 40% Konsumgüter (Costco, Chipotle) und 20% nicht-zyklischer Basiskonsum (Philip Morris) zusammen. Alle 5 Aktien sind formal US-amerikanische Unternehmen, wobei Philip Morris derzeit 100% seiner Umsätze außerhalb der USA erzielt. Auch Microsoft und Visa erzielen große Teile ihrer Umsätze international gestreut. Klar ist aber auch, dass bei 5 Aktien keine allzu breite Diversifikation zu erwarten ist.

Welche 5 Aktien wären eure Aktien fürs Leben und warum? Verfasst dazu gern einen eigenen Beitrag mit Begründung unter dem hashtag #5stocks4life. Um etwas Würze in die Sache zu bringen nominiere ich den wahren ETF-Pabst @Simpson und den Dividenden-König @GoDividend eure 5 Stocks 4 Life mit Begründung vorzustellen.

Stay tuned,

Euer Michael Scott

Das Geld was von meinem Ausstieg bei $SQ (+6,29 %) übrig geblieben ist, ausgelöst durch einen SL den ich bei -10% zum Buy-in gesetzt hatte.

Nutze ich für die Eröffnung meiner Position bei $O (+2,65 %) .

Habe den Titel schon eine Weile auf meiner Watch, finde den Preis sehr interessant.

Sehr schade soeben hat mein SL den ich bei meiner Schmerzgrenze von -10% gesetzt hatte ausgelöst.

Finde das Unternehmen und die Geschäftszweige sehr interessant, war mir sicher den richtigen Einstieg gefunden zu haben.

Findet ihr den SL bei -10% zu eng gesetzt? Ich hatte mir die Marke gesetzt, da ich nicht überzeugt bin dass die Aktie so schnell 10% wieder aufholen kann.

Wirtschaft am 03.05.2024…

Ereignisreiche Woche geht nun zu Ende ⤵️

Diese Woche hatte es in sich. Wir hatten viele Quartalszahlen der großen Unternehmen. $AMZN (-0,02 %) Amazon, $AMD (-0,12 %) AMD, $MMM (+1,14 %) 3M, $MCD (+2,19 %) McDonalds, $KO (+1,1 %) CocaCola, $QCOM (-0,3 %) Qualcomm, $PFIZER Pfizer, $MA (+0,88 %) Mastercard, $ETSY (+0,18 %) Etsy, $SBUX (+2,49 %) Starbucks und so weiter.

Gestern kamen nachbörslich noch folgende dazu:

$AAPL (+0,65 %)

Apple

übertrifft im zweiten Quartal mit einem Gewinn je Aktie von $1,53 die Analystenschätzungen von $1,50. Umsatz mit $90,8 Mrd. über den Erwartungen von $90,32 Mrd. iPhone-Umsatz im zweiten Quartal bei 45,96 Milliarden Dollar (Konsens 46,4 Mrd, Vorjahr 51,3 Mrd). Apple gibt grünes Licht für Aktienrückkauf im Volumen von $110 Mrd, der größte Aktienrückkauf in der Geschichte des Unternehmens. Apple signalisiert zudem, dass im laufenden Quartal mit einem Umsatzwachstum zu rechnen ist. auch die Dividende wird um 4% erhöht.

$COIN (+8,63 %)

Coinbase Global

übertrifft im ersten Quartal mit einem Gewinn je Aktie von $4,40 die Analystenschätzungen von $1,01. Umsatz mit $1,64 Mrd. über den Erwartungen von $1,3 Mrd.

$BKNG (+1,31 %)

Booking Holdings

bereinigt um Einmaleffekte hatten Analysten mit einem Gewinn pro Aktie von 13,98 USD gerechnet. Booking hat 20,39 USD geliefert. Auch der Umsatz lag mit 4,42 Mrd. USD (+16,9 %) um 160 Mio. USD über den Erwartungen. Dank massiver Aktienrückkäufe ist die Zahl der ausstehenden Aktien im Vergleich zum Vorjahr um 9 % gesunken. Die Booking-Aktie legt deutlich zu.

$SQ (+6,29 %)

Block

übertrifft im ersten Quartal mit einem Gewinn je Aktie von $0,85 die Analystenschätzungen von $0,72. Umsatz mit $5,96 Mrd. über den Erwartungen von $5,83 Mrd.

$NET (+3,83 %)

Cloudflare

übertrifft im ersten Quartal mit einem Gewinn je Aktie von $0,16 die Analystenschätzungen von $0,13. Umsatz mit $378,6 Mio. über den Erwartungen von $373,24 Mio.

$NOVO B (+0,73 %)

Novo-Nordisk erzielt im 1. Quartal einen Umsatz von DKK 65,34 Mrd (VJ: DKK 53,36 Mrd), ein EBIT von DKK 31,85 Mrd (VJ: DKK 25,00 Mrd, Analystenprognose: DKK 29,04 Mrd) und einen Nettogewinn von DKK 25,40 Mrd (VJ: DKK 19,81 Mrd). Im Ausblick auf 2024 sieht das Unternehmen ein bereinigtes Umsatzplus von 19% bis 27% (Prognose: 25,9%) und einen Anstieg beim operativen Gewinn von 22% bis 30% (Prognose: 28,6%). Abnehmhilfen wie Wegovy und das Diabetesmittel Ozempic treiben die Zahlen an und treffen derzeit vor allem in den USA auf eine sehr hohe Nachfrage. Für 2024 plant das Unternehmen nun währungsbereinigt mit einem Umsatzwachstum von 19 bis 27 Prozent statt wie bisher mit 18 bis 26 Prozent, sowie mit einem Wachstum des operativen Gewinns von 22 bis 30 Prozent statt mit 21 bis 29 Prozent.

Auch die FED hat diese Woche wieder eine Sitzung gehabt und über die Zinsen gesprochen. Es wurde Wortwörtlich gesagt: „Der nächste Zinsschritt kann keine Erhöhung sein“. Auch wurde weiter der Juni in Aussicht gestellt. Der Markt wird nun ziemlich sicher, eine Zinssenkung für den Juni einpreisen. Sollte das dann nicht kommen oder sich vorher andeuten, das dass wieder ausgesetzt wird, könnte es auch wieder stark korrigieren. Bin gespannt was nun die EZB macht. Dort wär ja die letzte aussage, das man sich bei den Zinsentscheidungen nicht mehr von der FED abhängig machen will. Schauen wir mal, was dort demnächst entschieden wird.

Nächste Woche geht es weiter mit den Quartalszahlen. Es gab natürlich auch viele Zahlen aus Deutschland und Europa. Werde in der nächsten Woche auch versuchen von dort ein paar mit einzubringen, ohne das es zu viel wird.

Jetzt wünsche ich allen erst einmal ein schönes Wochenende. Die meisten werde ja in der nächsten Woche, auch eine kurze Woche haben.

Beste Grüße von der Ostseeküste

Martin

+++ Neue Kursziele für euch 🎯 +++

Wie bereits heute Vormittag angekündigt, möchte ich rechtzeitig zum sonnigen Wochenende ☀️ meine neuen Kursziele bekanntgeben.

Zudem habe ich einige bestehende Ziele weiter nach unten angepasst, die ihr gerne in eure Überlegungen einbeziehen könnt.

Da einige mit den Kurszielen nicht einverstanden sind, bitte ich euch dennoch, die Realität anzuerkennen. ~Danke!

•Neue Kursziele:

$COIN (+8,63 %) 35.00 $

$MARA (+1,47 %) 2.50 $

$SBUX (+2,49 %) 42.00 $

$ETH (+0,2 %) 800.00 $

$RI (-0,65 %) 15.00 $

$META (+0,4 %) 90.00 $

$1211 (-3,83 %) 3.50 $

$AVGO (+1,15 %) 300.00 $

$AMD (-0,12 %) 30.00 $

$CRM (+4,64 %) 51.00 $

$BA (+1,21 %) 60.00 $

$SQ (+6,29 %) 10.00 $

$BLK 108.00 $

$SWK (-1,07 %) 15.00 $

$DASH (+1,74 %) 55.00 $

$PEP (+1,38 %) 70.00 $

•Abstufung meiner bisherigen Kursziele:

$SOFI (+9,03 %) 0.85 $

$NKE (+0,58 %) 45.00 $

$PYPL (+3 %) 16.50 $

$BTC (+0,83 %) 4500.00 $

$NVDA (-0,03 %) 85.50 $

Da es auch einige Wünsche aus der Community gab, möchte ich diese ebenfalls benennen:

$ACLS (-1,55 %) 25.00 $

$ULTA (-1,32 %) 88.00 $

$LULU (-0,63 %) 30.00 $

$TUI1 (-1,1 %) 1.25 €

$UBER (-1,3 %) 18.00 $

$V (+1,22 %) 155.00 $

$CO 0.01 $

$BRK.A (+1,48 %) 187.000 $

🚀 Kurspotenzial 🚀

$TSLA (+9,97 %) 400.00 $

$AWE (+1,56 %) 23.00 $

$MSFT (+0,15 %) 490.00 $

$AAPL (+0,65 %) 300.00 $

$GOOGL (-0,6 %) 220.00 $

$RHM (+1,63 %) 1500.00 $

$O (+2,65 %) 91.00 $

$AMZN (-0,02 %) 270.00 $

$KO (+1,1 %) 105.00 $

$MUX (-3,12 %) 69.00 $

Damit ein schönes Wochenende und niemals vergessen, der glaube an steigende Kurs ist so alt, wie ein Dinosaurier, aber manchmal fühlt es sich an, als ob wir alle auf einem Stock stecken geblieben wären und auf den nächsten Raketenstart warten würden! 🚀

$SOFI (+9,03 %) - Unternehemensvorstellung und persönliche Meinung

$Sofi ist meine größte Position.

Sofi ist eine Online-Bank, die sich auf die nächste Generation der persönlichen Finanzen konzentriert. Der Großteil der Einnahmen stammt aus dem Bankgeschäft - Privatkredite, Wohnungsbaudarlehen, Studentenkredite, Investitionen, Kreditkarten usw. Sofi innoviert den Bankensektor, indem sie ein attraktives Sparkonto (4,6 % Jahreszins) anbietet und im Gegensatz zu den Instituten - $BAC (+1,3 %)

$WFC (+1,06 %)

$CCF usw. - keine physischen Standorte mehr benötigt.

Mit Blick über das reine Bankgeschäft hinaus verfolgt $SOFI (+9,03 %) das Ziel, die besten Produkte als One-Stop-Shop-Finanzdienstleistungsplattform für Verbraucher und Unternehmen anzubieten - In Form eines: AWS von FinTech.

Galileo:

$SOFI (+9,03 %) ist seit 2020 Eigentümer des FinTech-Pioniers Galileo. Galileo stellt seit 2003 FinTech-Produkte her. Sie bieten Technologie für die Zahlungsabwicklung und Kartenausgabe. Das Unternehmen bietet eine Plattform, die es Unternehmen ermöglicht, verschiedene Arten von Zahlungskarten (Debit- oder Kreditkarten) zu erstellen und zu verwalten sowie Transaktionen mit diesen Karten zu erleichtern. Im Wesentlichen hilft Galileo Unternehmen beim Aufbau und Betrieb ihrer eigenen Zahlungssysteme, damit sie ihren Kunden nahtlose und sichere Möglichkeiten für Einkäufe und Transaktionen bieten können.

Technisys:

Seit 2022 ist $SOFI (+9,03 %) auch Eigentümer des FinTech-Unternehmens Technisys. Technisys entwickelt Software, die Banken und Finanzinstitute dabei unterstützt, ihren Kunden digitale Bankdienstleistungen anzubieten. Sie entwickeln Tools und Plattformen, die es den Menschen erleichtern, ihren Kontostand zu überprüfen, Geld zu überweisen oder Kredite zu beantragen, indem sie einfach ihr Telefon benutzen. Einfach ausgedrückt: Technisys hilft Banken, Online-Banking besser und bequemer zu machen.

Cyberbank Konecta:

Ein konkreter Anwendungsfall für $SOFI (+9,03 %) als Eigentümerin dieser beiden FinTech-Unternehmen ist die Entwicklung des KI-gesteuerten digitalen Assistenten Cyberbank Konecta (CK), der die Benutzeroberfläche von Sofi verbessert. CK hat den Kundendienst um 7 % verbessert, indem es Tausende von Gesprächen rund um die Uhr ohne den Einsatz von Kundendienstmitarbeitern geführt hat.

Vertikale Integration:

Die Übernahme dieser beiden Unternehmen wird es $SOFI (+9,03 %) ermöglichen, Kosten und Ausgaben zu senken, indem sie Drittanbieter (wahrscheinlich AWS) aus dem Geschäftsmodell von $SOFI (+9,03 %) ausschließt. Dadurch kann $SOFI (+9,03 %) noch schneller innovieren, mehr Entscheidungen in Echtzeit treffen und ihren 7,5 Millionen Mitgliedern eine stärkere Personalisierung bieten.

Seit 2020 ist die Zahl der Galileo-Konten von 30 Mio. auf 145 Mio. (Stand: Dezember 2023) gestiegen.

Die Zahl der Sofi-Mitglieder (Kunden mit einem beliebigen Sofi-Konto) ist von 1 Million im Jahr 2020 auf jetzt 7,5 Millionen gestiegen.

Offizielle Bank der NBA:

Kürzlich hat Sofi einen Vertrag mit der NBA abgeschlossen, der Sofi zur offiziellen Bank der NBA, von NBA 2K (Computerspielserie erscheint jährlich) und anderen macht.

Dies ist von großer Bedeutung:

Massive Mengen an Sofi-Werbung in Arenen und NBA-Aktionen. Einige Personen werden dadurch sicherlich zu $SOFI (+9,03 %) wechseln um ihre Bankgeschäfte abzuwickeln.

CEO, Anthony Noto, sagt über die Partnerschaft:

"Als die nächste Generation des Bankwesens glauben wir, dass wir Millionen von NBA-Fans im ganzen Land helfen können, ihre finanziellen Ziele zu erreichen und ihr Geld richtig anzulegen."

Wettbewerb:

Es ist kein Geheimnis, dass $SOFI (+9,03 %) massive Mengen an Bedrohungen und Wettbewerb um sich herum im FinTech Raum hat.

Zwischen den traditionellen großen Bank$BAC (+1,3 %)

$JPM (+0,97 %)

$WFC (+1,06 %) etc. & all den kleineren Spielern, wie $ALLY (-0,45 %)

$SQ (+6,29 %) & $HOOD (+5,61 %) hat Sofi definitiv einen harten Kampf, wenn es um den Marktanteil bei Finanzdienstleistungen geht.

$SOFI (+9,03 %) bietet eine der höchsten Renditen für ein Sparkonto und hebt sich dadurch von der Masse ab - 4,6% APY

Ich würde $ALLY (-0,45 %) als ihren stärksten Konkurrenten ansehen.

$ALLY (-0,45 %) ist eine konkurrierende Online-Bank, die ein anständiges Sparkonto (4,35% APY) und so ziemlich alles, was $SOFI (+9,03 %) anbietet (allgemeines Banking), anbietet, aber ich glaube, dass $SOFI (+9,03 %) mit der Unterstützung von Galileo & Technisys, die bei ihrer vertikalen Integration helfen, im Laufe der Zeit einen Vorteil haben wird (wenn sie es nicht jetzt bereits haben).

$HOOD (+5,61 %) bietet 5 % APY auf Ihr nicht investiertes Bargeld, aber Sie müssen Gold abonnieren, um die Vorteile zu erhalten. Außerdem hat Sofi viel mehr Anwendungsfälle als Robinhood.

$HOOD (+5,61 %) dürfte perfekt zum Investieren sein

$SQ (+6,29 %) & $PYPL (+3 %) sind eher im Bereich der Zahlungsabwicklung angesiedelt.

$SOFI (+9,03 %) ist für ALLES, was mit persönlichen Finanzen zu tun hat - das ist es, was Sofi von den anderen, eher nischenorientierten FinTech-Unternehmen unterscheidet.

Vorteil von General Banking:

Nehmen wir an, ein Jugendliche Person, schaut sich NBA-Spiele an und sucht zufällig nach einer Bank, um Einzahlungen/Gehalt für den Sommerjob einzurichten, den er/sie bald bekommen wird.

Die Person denkt noch nicht daran, Geld zu investieren oder Geld an andere Personen/Firmen

zu überweisen, die Person versucht nur, Geld zu verdienen.

Er/Sie sieht eine Anzeige im Rahmen einer NBA-Werbung, sei es bei NBA 2k oder im Rahmen des Basketballspiels, das die Person gerade sieht und entscheidet sich für die erste Bank, die ihre Aufmerksamkeit erregt.

$SOFI (+9,03 %) wird mit Sicherheit die Aufmerksamkeit der Jugendlichen auf sich ziehen, lange bevor die Eltern sie davon überzeugen können, zu ihrer vertrauten Bank $BAC (+1,3 %) , $JPM (+0,97 %) oder $WFC (+1,06 %) zu gehen.

Was passiert, wenn zb. 3 Jahre später dasselbe Kind einen Studienkredit beantragen will?

$SOFI (+9,03 %) wird über ein Jahrzehnt hinweg Zinszahlungen von dieser Studierenden Person erhalten.

Was passiert, wenn sich diese Person nach einer Wohnung umsieht?

$SOFI (+9,03 %) wird ein Leben lang Zinszahlungen für diesen Kredit erhalten.

Ich will damit sagen, dass ein Kunde, den $SOFI (+9,03 %) einmal gewonnen hat, wahrscheinlich ein Leben lang bleiben wird. (Eine Bank wechselt man in der Regel nicht so schnell, wenn einmal vertrauen aufgebaut ist, keine gravierenden Fehler entstehen und man alles im Bereich Finanzen /Versicherungen bei dieser Bank hat)

Vor allem, wenn CK (Cyberbank Konecta) sich weiter verbessert und der Kundenservice jeden Drang zum Umherschweifen beseitigt.

Dieser lebenslange Einkommensstrom von jedem Mitglied wird dazu führen, dass dieses Unternehmen langsam zu einem riesigen Bankinstitut heranwächst.

Zusammen mit Galileo und Technisys, die langsam den Bedarf an Dritten innerhalb des Unternehmens beseitigen, wird dies unweigerlich dazu führen, dass $SOFI (+9,03 %) im Laufe der Zeit zu einem der bargeldstärksten Akteure im FinTech-Bereich wird.

Dies ist der Wettbewerbsvorteil von Sofi gegenüber anderen kleineren FinTech-Unternehmen.

Fortgesetzte vertikale Integration und größerer TAM (Total Adressable Market / Total Available Market (gesamter verfügbarer Markt)

Sofi ist die Zukunft des Bankwesens.

Schlüsselkennzahlen - Q4'23

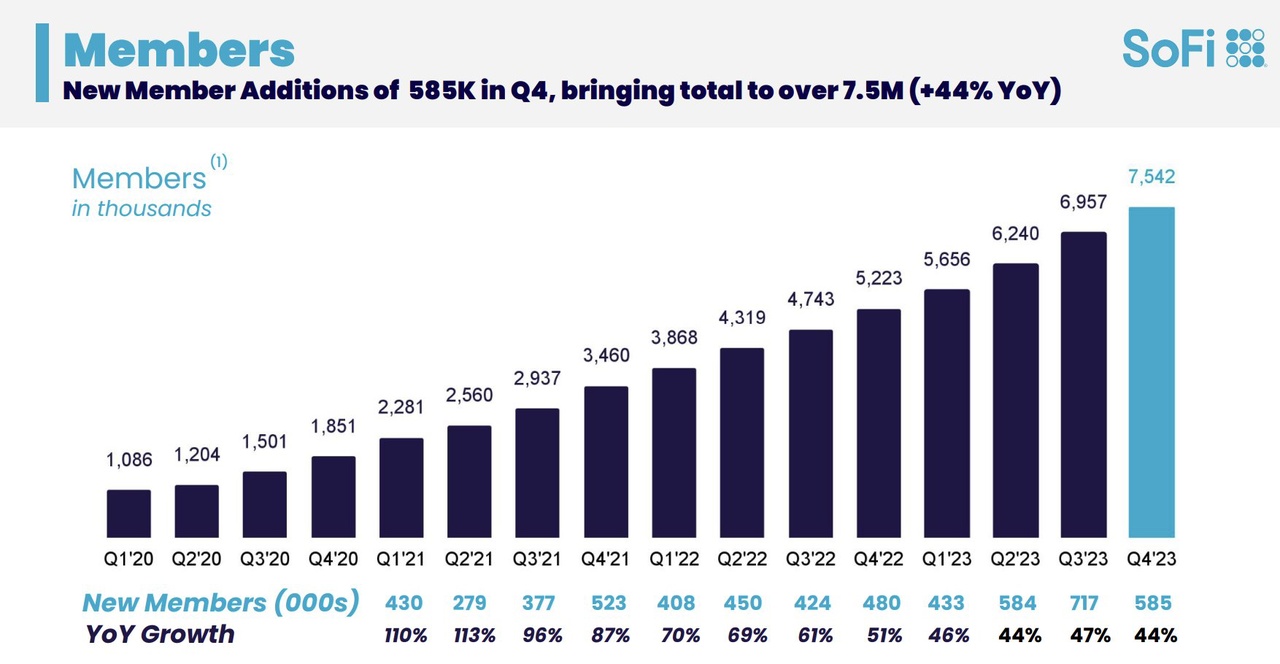

Sofi hat 7,5 Mio. Mitglieder, 44% mehr als im Vorjahr (5,2 Mio.). Diese Zahl wächst seit über 2 Jahren um mehr als 300.000 Mitglieder im Quartalsvergleich. Im letzten Quartal wuchs die Zahl der Mitglieder um über 500K. Die Zahl der Sofi-Mitglieder wächst seit Jahren Quartal für Quartal.

Die Zahl der Produkte* liegt bei 11,1 Mio., ein Anstieg um 441 % gegenüber 7,9 Mio. im Vorjahr. Diese Zahl ist über die Jahre hinweg stetig gewachsen, ähnlich wie die der Mitglieder. Diese Leistung ist mir lieber als ein einmaliger Boom. Dies ermöglicht es dem Unternehmen, seine Fähigkeiten zu verbessern, während die Kapazität wächst.

Stellen Sie sich vor, Sie würden morgen zufällig auf den Posten des CEO eines großen Unternehmens gesetzt. Sie würden wahrscheinlich einen furchtbaren Job machen, wenn Sie in den letzten 3 Jahren auf diese Position vorbereitet worden wären. Dasselbe gilt für die Anzahl der Kunden eines Unternehmens.

*Diese Zahl bezieht sich auf die Gesamtzahl der Kredit- und Finanzprodukte, die seit der Gründung der Sofi genutzt werden. Stellen Sie sich vor, dass diese Zahl angibt, wie viele Dienstleistungen in Anspruch genommen wurden. Privatkredite, Studienkredite, Sparkonten, Anlagekonten usw. Wenn ein Nutzer zwei Darlehen desselben Typs hat - 2 Privatkredite - dann zählt er als einer, aber wenn ein Nutzer verschiedene Darlehenstypen hat - 1 Privatkredit und 1 Wohnungsbaudarlehen - dann zählt er als 2.

Die Galileo-Konten* liegen bei 145 Mio., 11% gegenüber 131 Mio. im Vorjahr. Je mehr dieses Konto wächst, desto mehr diversifiziert sich das Geschäft von Sofi. Galileo verbessert nicht nur die UX von Sofi, sondern entwickelt auch Produkte für andere Unternehmen, wodurch sich das Geschäftsmodell nicht nur auf B2C, sondern auch auf B2B ausweitet.

*Anzahl der Nutzer, die Galileo-basierte Produkte nutzen, darunter virtuelle Kartenprodukte, virtuelle Geldbörsen, Peer-to-Peer- und Bank-zu-Bank-Überweisungen, vorgezogene Gehaltsschecks und mehr. Galileo-Produkte sind auch der Hauptfaktor bei den Tech Platform Accounts, da Technisys noch nicht vollständig bereit ist, in das Segment aufgenommen zu werden.

Kreditprodukte* liegen bei 1,6 Mio., ein Anstieg um 24 % gegenüber 1,3 Mio. im Vorjahr. IMO ist diese Metrik wichtiger als die Finanzierung von Produkten. Hier werden die Geschäfte auf Lebenszeit abgeschlossen. Studienkredite, Wohnungsbaudarlehen, Produkte, die ein Leben lang abbezahlt werden müssen. Diese Produkte sind die Geschenke, die man immer wieder bekommt. Vor allem im derzeitigen wirtschaftlichen Umfeld kann Sofi extrem hohe Zinsen verlangen, bis die Federal Reserve beschließt, die Zinsen zu senken. Stellen Sie sich vor, Sie zahlen für ein Sofi-Darlehen in Höhe von 400.000 Dollar, aber Sie zahlen im Laufe von 30 Jahren 600.000 Dollar zusätzlich an Zinsen - das ist hart, aber toll für den Kreditgeber!

*Bezogen auf die Zahl der Privatkredite, Studienkredite und Wohnungsbaudarlehen.

Die Zahl der Finanzprodukte* liegt bei 9,4 Mio., ein Anstieg von 45% gegenüber 6,5 Mio. im Vorjahr. Wie jede Kennzahl steigt auch diese Zahl über mehrere Jahre hinweg stetig an. Dies ist ein Indikator dafür, wie viele Konten die Sofi hat, auf die die Menschen Geld überweisen. Im 4. Quartal 2023 gab die Sofi an, dass mehr als die Hälfte der neuen Nutzer von Sofi-Geld (Girokonten und Sparkonten) sich innerhalb von 30 Tagen für die direkte Einzahlung angemeldet haben. Das ist großartig. Auf diese Weise bindet man Mitglieder auf Lebenszeit. Es beginnt mit einem Sommerjob, dann mit einer Karriere, dann mit einer Investition bei der Sofi, dann mit der Betrachtung ihrer anderen Produkte. Dies ist das Tor, das den Weg zur Bank der nächsten Generation ebnet - Direct Deposits.

*Bezogen auf die Anzahl der folgenden Konten: Girokonto & Sparen, Investieren, Kreditkarten & mehr.

Finanzen:

Einnahmen:

Die Einnahmen sind in den letzten Jahren stark angestiegen.

Sofi hat den Jahresumsatz von 565 Mio. $ im Jahr 2020 auf 2,1 Mrd. $ im Jahr 2023 gesteigert.

Viel weniger als bei $ALLY (-0,45 %) , aber zumindest verzeichnet Sofi JEDES Jahr ein Wachstum.

Jährliches Umsatzwachstum:

2021: +74% gegenüber dem Vorjahr

2022: +60% Jährlich

2023: +33% YoY

2024: Geschätzte +16% Jährlich

2025: Geschätzte 17% YoY

Rentabilität:

Im 4. Quartal 2023 gab Sofi schließlich zum ersten Mal einen Nettogewinn bekannt, woraufhin die Aktie um 20 % anstieg.

Wir befinden uns noch in der Anfangsphase der Rentabilität dieses Unternehmens, wobei die Prognosen darauf hindeuten, dass sie auch in Zukunft beibehalten wird.

Guidance:

Das Unternehmen prognostiziert für 2026 ein GAAP-EPS von 0,55 bis 0,80 $ und ein weiteres EPS-Wachstum von 20-25 % nach 2026.

Dies bedeutet, dass die unrentablen Tage vom Sofi vorbei sind und der Gewinn pro Aktie in den nächsten Jahren ansteigen dürfte.

Für den Zeitraum von 2023 bis 2026 erwartet Sofi folgende Einnahmen:

Einnahmen: +20-25%

Einnahmen aus Finanzdienstleistungen: +50%

Tech Platform Revenue: + Mittlere -20%

Einnahmen aus Krediten: +mid-teens%

So oder so hat dieses Unternehmen ein massives Wachstum vor sich, das sich in den nächsten Jahren noch beschleunigen dürfte.

Bilanz

Sofi verfügt über etwa 3 Mrd. USD an Barmitteln und 5,2 Mrd. USD an Schulden. Gesamtverbindlichkeiten: $24B

Nicht die stärkste Cash-Position, aber auch nicht die schlechteste. Dies wird sich mit zunehmender Rentabilität verbessern.

Analysten:

Umsatz:

Analysten gehen derzeit davon aus, dass der Jahresumsatz von Sofi im Jahr 2024 nur um 16 % und im Jahr 2025 um 17 % wachsen wird.

Dies entspricht nicht der Prognose eines durchschnittlichen Umsatzwachstums von +20-25% von '23 - '26

EPS:

Für die nächsten 2 Quartale erwarten die Analysten lediglich, dass Sofi mit einem erwarteten EPS von $0,01 für Q1 und Q2 profitabel bleibt. Sie rechnen nicht mit einer Beschleunigung des EPS.

Was passiert, wenn Sofi den Markt übertrifft ?

Die Analysten erwarten außerdem, dass Sofi nur ein jährliches EPS von $0,08 für 2024 und $0,25 für 2025 ausweisen wird.

Entweder erwarten die Analysten einen Boom im Jahr 2026 oder ihre Schätzungen für Sofi sind für die nächsten Jahre zu niedrig.

Insgesamt erwarte ich für die nächsten Quartale einen Gewinnsprung.

Bewertung:

Analysten, die erwarten, dass Sofi für 2024 nur $0,08 ausweisen wird, entsprechen einem Fwd PE von 100+

Wenn man davon ausgeht, wo das Unternehmen im Jahr 2026 stehen wird, ist das zu niedrig - das KGV liegt sogar deutlich darunter.

Für 2025 wird eine ordentliche Beschleunigung von 0,25 $ erwartet, was einem KGV von 29 entspricht, aber ich denke, das ist immer noch zu niedrig im Vergleich zu ihrer Vision für 2026.

Sofi wird in den nächsten Jahren einen höheren Gewinn je Aktie ausweisen, was bedeutet, dass das KGV viel niedriger ist als das, was sie derzeit ausweisen.

Schlusswort:

Ich glaube nicht nur, dass Sofi mit ihrem klebrigen Geschäftsmodell und ihrem strategischen Denken eine große Zukunft vor sich hat, sondern ich glaube auch, dass die Wall Street die Online-Bank der Generation Z verschlafen hat.

Normalerweise haben die Menschen ihre Bank ein Leben lang und dies ist die Bank der nächsten Generation.

Was passiert, wenn ihre jugendlichen 7,5 Millionen Mitglieder erwachsen werden und anfangen, Studentendarlehen, Hauskredite, Kreditkarten usw. zu benötigen?

Das Geld, das sie mit diesen 7,5 Mio. Mitgliedern verdienen, wird sich beschleunigen/wachsen, wenn der Lebensstil ihrer Mitglieder reifer und ausgiebiger wird und diese mehr Geld verdienen.

Es beginnt mit einem Sparkonto, dann fängt man an, bei $SOFI (+9,03 %) zu investieren, dann richtet man eine Direkteinzahlungen ein, dann eine Kreditkarte usw.

Das Geschäftsmodell ist sehr beständig.

Überlegt mal, wann ihr das letzte Mal eure Bank gewechselt habt …..

Mir ist es teils schon zu mühsam den Broker zu wechseln, obwohl es Broker mit günstigeren Transaktionskosten in Österreich gibt.

Weil meiner Steuereinfach ist und ich mich nicht selbst darum kümmern muss !

Ein One-Stop-Shop in Österreich wäre ein Segen, leider glaube ich das dies noch eine Weile dauern wird, wenn man sich unser Bankewesen, Regulatorik und Datenschutz ansieht.

Aus diesen Gründen bin ich von $SOFI (+9,03 %) so überzeugt.

$SOFI (+9,03 %) ist die Bank der Zukunft.

Über Galileo:

https://www.galileo-ft.com/about/

Über Technisys:

Über Cyberbank Konecta:

Über NBA Partnerschaft:

+ 6

Top-Creator dieser Woche