$KDP (-0,33 %)

$7751 (-3,88 %)

$NXPI (+0,65 %)

$WM (-0,69 %)

$CDNS (-0,12 %)

$BN (+0,65 %)

$SOFI (+1,11 %)

$UNH (-0,23 %)

$AMT (-1,25 %)

$UPS (+0,24 %)

$BNP (-0,69 %)

$NVS (-0,23 %)

$DB1 (-1,11 %)

$MSCI (-0,33 %)

$ENPH (-0,15 %)

$BKNG (-0,35 %)

$LOGN (-0,15 %)

$V (-0,05 %)

$MDLZ (+0,26 %)

$PYPL (-0,01 %)

$000660

$MBG (+0,11 %)

$BAS (-0,09 %)

$UBSG (-0,18 %)

$SAN (-0,18 %)

$CVS (-0,18 %)

$OTLY (+0,55 %)

$GSK (-0,15 %)

$ETSY (-0,18 %)

$CAT (-0,22 %)

$KHC (-0,06 %)

$ADYEN (-0,15 %)

$ADS (-0,67 %)

$AIR (-0,28 %)

$SBUX (-0,13 %)

$CMG (-0,18 %)

$META (-0,18 %)

$KLAC (+0,37 %)

$MELI (+0,51 %)

$WOLF (+0,75 %)

$GOOGL (-0,22 %)

$EQIX (-0,64 %)

$MSFT (-0,09 %)

$CVNA (-0,2 %)

$EBAY (-0,04 %)

$005930

$6752 (-0,22 %)

$KOG (-0,28 %)

$VOW3 (+0,22 %)

$GLE (-0,19 %)

$LHA (-0,26 %)

$STLAM (-0,23 %)

$SPGI (+0,02 %)

$MA (-0,42 %)

$PUM (+0,18 %)

$AIXA (+0,04 %)

$FSLR (+0,12 %)

$AAPL (-0,24 %)

$REDDIT (-0,95 %)

$AMZN (-0,21 %)

$NET (+0,04 %)

$MSTR (-0,39 %)

$GDDY (+0,44 %)

$TWLO (+0,37 %)

$COIN (-0,28 %)

$066570

$CL (+0,04 %)

$ABBV (-0,05 %)

$XOM (-0,4 %)

Diskussion über SBUX

Beiträge

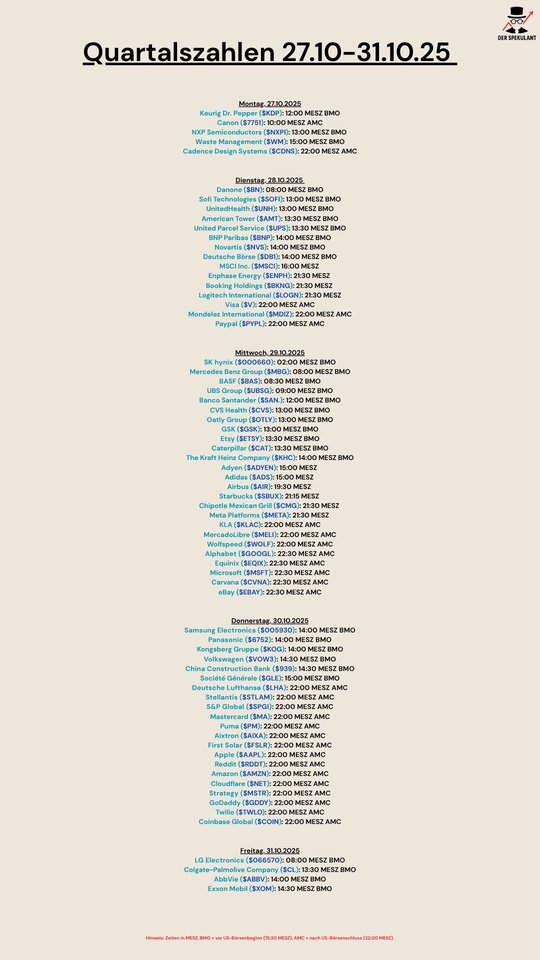

188Quartalszahlen 27.10-31.10.25

Podcast-Folge 105 "Buy High. Sell Low."

Podcast abonnieren damit Novo Nordisk nicht weiter fällt.

00:00:00 Marktlage

00:15:10 BAT $BATS (-0,11 %)

00:42:40 Starbucks $SBUX (-0,13 %)

01:10:00 Novo Nordisk $NOVO B (-0,38 %)

01:48:31 Strategy $MSTR (-0,39 %)

Spotify

https://open.spotify.com/episode/7EFAjNvm6NM7aRIWua4hs6?si=-7yl3opfQOGyDVPoxXMlLg

YouTube

Apple Podcast

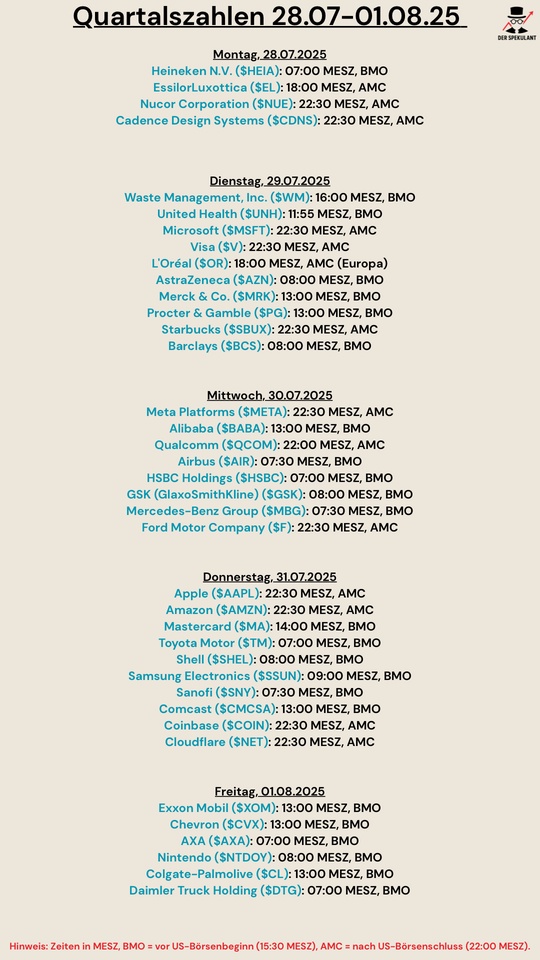

Quartalszahlen 28.07-01.08

$HEIA (-0,09 %)

$EL (+0,36 %)

$NUE (-3,84 %)

$CDNS (-0,12 %)

$WM (-0,69 %)

$MSFT (-0,09 %)

$V (-0,05 %)

$OR (-0,35 %)

$AZN (-0,26 %)

$MRK (-0,4 %)

$PG (-0,11 %)

$SBUX (-0,13 %)

$BCS (-0,28 %)

$META (-0,18 %)

$BABA (-2,47 %)

$QCOM (+0,12 %)

$AIR (-0,28 %)

$HSBC (+0,87 %)

$GSK (-0,15 %)

$MBG (+0,11 %)

$F (-0,03 %)

$AAPL (-0,24 %)

$AMZN (-0,21 %)

$MA (-0,42 %)

$7203 (-0,62 %)

$SHEL (-0,15 %)

$005930

$SNY (-0,45 %)

$CMCSA (-0,31 %)

$COIN (-0,28 %)

$NET (+0,04 %)

$XOM (-0,4 %)

$CVX (-0,19 %)

$CS (-0,51 %)

$NTDOY (+1,37 %)

$CL (+0,04 %)

$DTG (-0,04 %)

$UNH (-0,23 %)

USA drohen wegen Trump-Zöllen höhere Kaffeepreise

Hallöchen meine Lieben,

die Eierpreise hat 🍊 angeblich gesenkt. Dafür sorgt Er gerade für einen enormen Preisanstieg bei Kaffee und🍊Saft.

Welche Unternehmen könnte das belasten?

$SBUX (-0,13 %)

$MCD (+0,24 %)

$MDLZ (+0,26 %)

$HSY (+0,52 %) usw.

Sollten ab August 50-Prozent-Zölle auf Importe aus Brasilien kommen, drohen US-Verbrauchern massive Preissteigerungen bei Kaffee und Orangensaft. Experten warnen: Die Lieferketten könnten zum Erliegen kommen.

US-Verbrauchern drohen drastische Preissteigerungen bei Kaffee oder Orangensaft, wenn Präsident Donald Trump wie angedroht Importe aus Brasilien mit Zöllen in Höhe von 50 Prozent belegt. Die ab dem 1. August geplante Einfuhrabgabe würde die Lieferung von brasilianischem Kaffee in die USA zum Erliegen bringen, warnten Experten und Händler. Weder US-Röster noch brasilianische Exporteure könnten die durch den Zoll entstehende Preisdifferenz überbrücken.

Amerikas Lieblingsgetränk

In keinem Land wird so viel Kaffee getrunken wie in den USA. Etwa ein Drittel des so beliebten Getränks kommt aus Brasilien in die USA. Die Südamerikaner lieferten 2024 nach Angaben ihrer Exporteursvereinigung Cecafe 8,14 Millionen 60-Kilogramm-Säcke in die USA. Auch andere Nahrungsmittel dürften teurer werden. So stammt zum Beispiel mehr als die Hälfte des in den USA verkauften Orangensafts aus Brasilien. Weitere Exportprodukte sind Zucker, Holzwaren und Öl.

Paulo Armelin, ein großer Kaffeeproduzent, der direkt an US-Röster verkauft, erklärte, seine Kunden würden wohl nicht in der Lage sein, ihn noch zu bezahlen, wenn der angedrohte Zoll umgesetzt wird. Schon ohne die Abgabe seien die Verhandlungen für Lieferungen in diesem Jahr aufgrund des 70-prozentigen Kaffeepreisanstiegs im vergangenen Jahr schwierig. »Wir werden nach anderen Märkten suchen müssen, vielleicht Deutschland.«

lph/Reuters

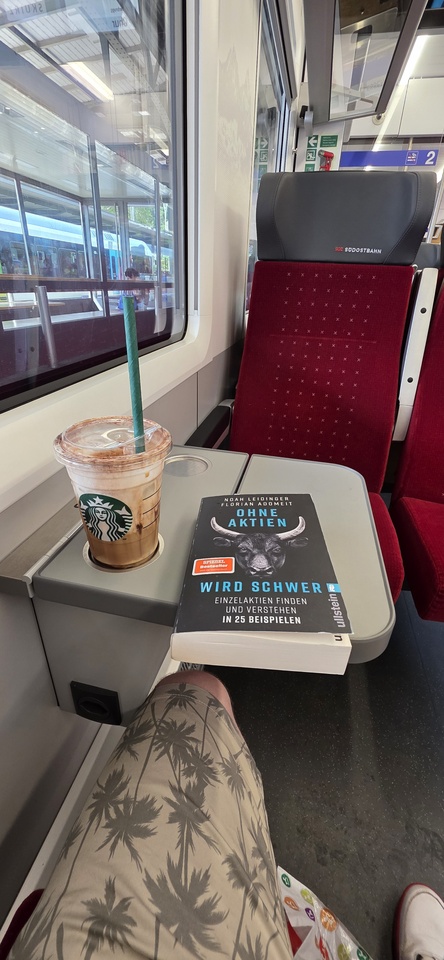

Qualitäts Audit

Ich dachte ich mache wieder mal ein Qualitäts Audit bei $SBUX (-0,13 %) . Ich gehe nur so zwei bis dreimal im Jahr zu Starbucks weil die so überteuert sind. Kaffee, Eiskaffee und den Cheescake machen sie aber echt gut😋 Und da ich über 1 Stunde unterwegs bin, hab ich noch eine kleine Lektüre mitgenommen. Die Klimaanlage funktioniert leider genauso beschissen wie bei euch😅

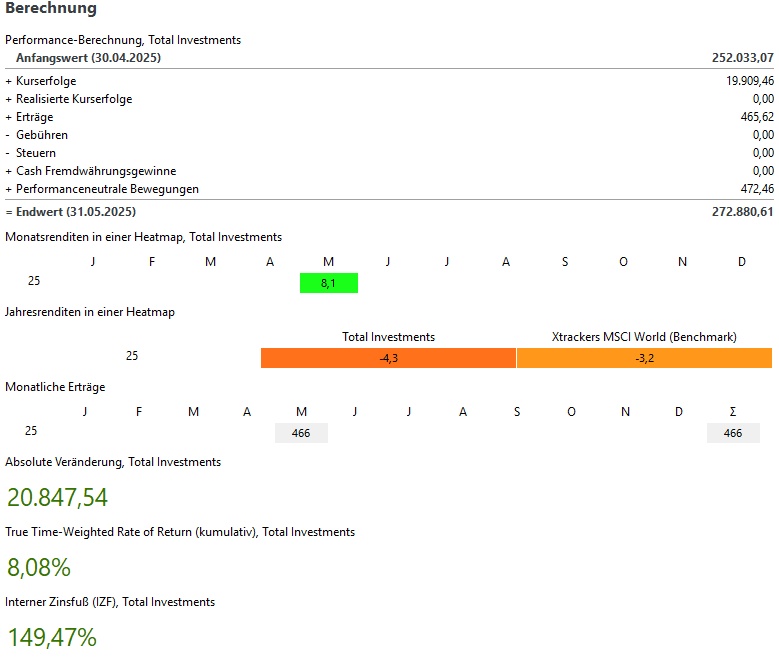

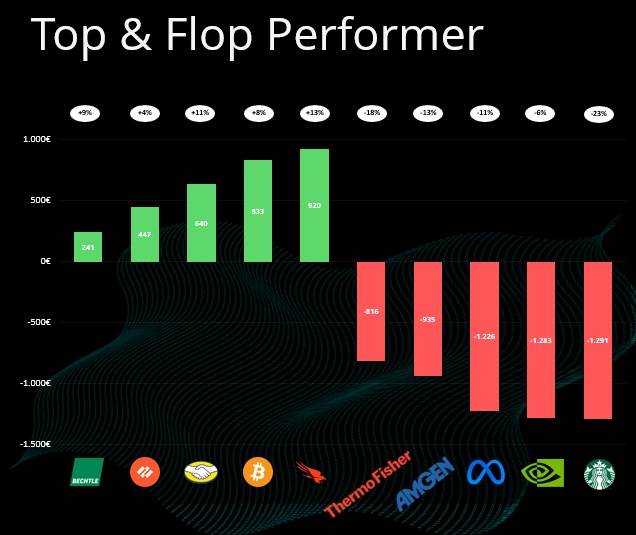

Depotrückblick Mai 2025: Zölle, Trump – War da was?

Der Liberation Day am 2. April 2025 ist gerade einmal 2 Monate her, es wirkt an den Börsen aber eher wie 2 Jahren.

Die Märkte haben sich an das Stimmungsschwankungen von Trump gewöhnt und das alte Sprichwort bewahrheitet sich mal wieder: Politische Börsen haben kurze Beine

Monatssicht:

In meinem Depot ging es im Mai massiv bergauf und der Mai 2025 ist der zweitbeste Monat der letzten 5 Jahre mit +8,1%. Nur der November 2021 war mit +8,5% minimal besser.

Das entspricht Kursgewinnen von ~20.000€.

Der MSCI World (Benchmark) lag bei +3,6% und der S&P 500 bei +6,1%.

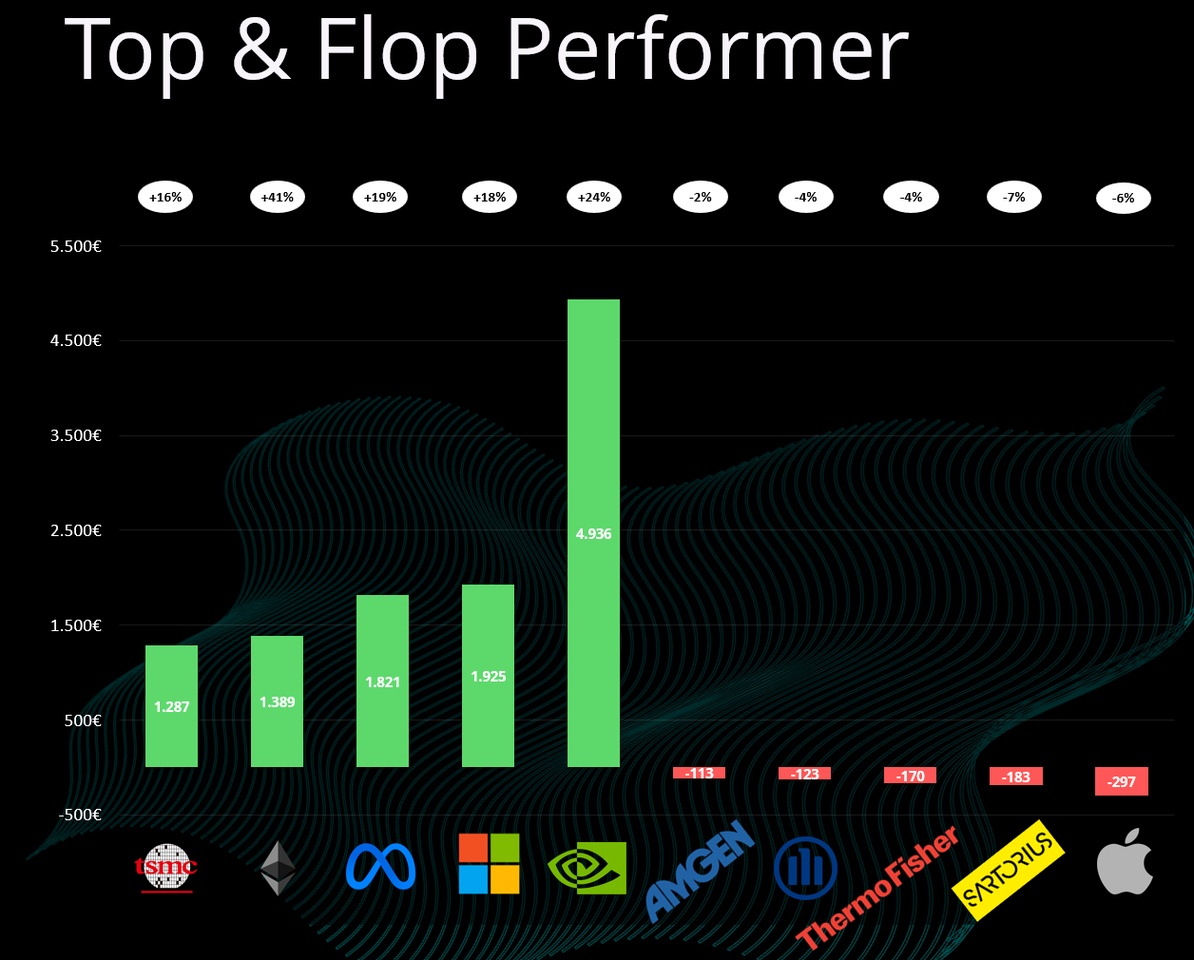

Gewinner & Verlierer:

Der Blick auf die Gewinner und Verlierer zeigt im Mai ein komplett anderes Bild als in den letzten 2 Monaten – Plötzlich ist wieder alles Grün.

Auf der Gewinnerseite findet sich vor allem das was in den letzten Monaten unter die Räder kam: US-Tech

Auf Platz 1 liegt NVIDIA $NVDA (-0,07 %) mit Kursgewinnen von fast 5.000€. Danach folgen auf Platz 2 & 3 Microsoft $MSFT (-0,09 %)

und Meta $META (-0,18 %) mit jeweils knapp 2.000€ Kursgewinnen. Platz 4 geht an Ethereum

$ETH (-0,3 %) mit ~1.400€ Kursgewinnen und holt damit endlich etwas auf gegenüber dem Bitcoin $BTC (-0,13 %) . Auf Platz 5 dann erneut ein Techwert mit TSMC $TSM (-0,88 %) und +1.300€.

Auf der Verliererseite sah es im Mai sehr entspannt aus. Der größte Verlierer war Apple $AAPL (-0,24 %) mit knapp 300€ an Kursverlusten. Auf Platz 4 findet sich die Allianz $ALV (-0,11 %) mit -120€, das entspricht allerdings auch dem Dividendenabschlag nach der Ausschüttung. Also wirklich bezeichnend, wenn der Dividendenabschlag dazu führt, dass eine Aktie auf der Flopliste des Monats landet.

Die performanceneutralen Bewegungen lagen im April bei ~500€ - Diese fallen im Moment durch das Thema Hausbau weiterhin geringer aus.

laufendes Jahr:

Im YTD lag mein Depot im April noch mit -12,4% deutlich im Minus. Durch den starken Mai sind es jetzt nur noch -4,3% Der MSCI World steht mit -3,3% allerdings weiterhin leicht besser da.

In Summe steht mein Depot aktuell bei ~273.000€. Das entspricht einem absoluten Rückgang von ~12.000€ im laufenden Jahr 2025. -14.000€ kommen davon aus Kursverlusten, leicht kompensiert durch ~1.700€ aus Dividenden / Zinsen und ~3.200€ aus zusätzlichen Investments.

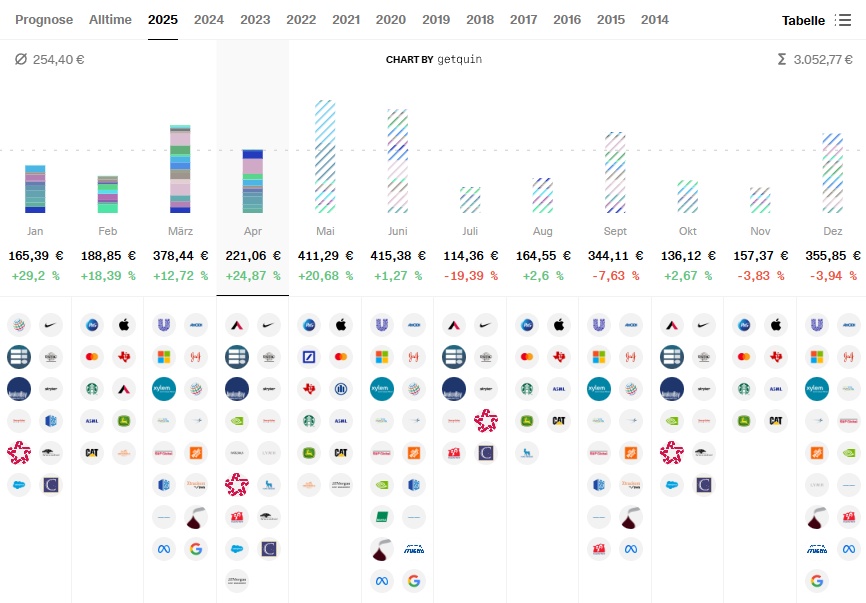

Dividende:

- Die Dividenden lagen im Mai +22% über dem Vorjahr bei ~465€

- Ganz vorne lagen dabei die deutschen Aktien mit Allianz $ALV (-0,11 %) und der Deutschen Bank $DBK (-0,1 %) – Beide mit ~120€ (Brutto-) Dividende

- Im laufenden Jahr liegen die Dividenden nach 5 Monaten +25% über den ersten 5 Monaten 2025 bei ~1.620€

Einen weiteren Meilenstein habe ich mit Blick auf die rollierende 12 Monatssicht erreicht. Hier habe ich zum zweiten Mal über 3.000€ Bruttodividende für den Zeitraum der letzten 12 Monate erhalten. Mittlerweile sind es hier bereits über 3.100€- Der gefallene US-Dollar wirkt sich allerdings immer noch auf meine Dividendenprognose aus – Hier sehen die Wachstumsraten im zweiten Halbjahr gegenüber dem Vorjahr leider nicht wirklich gut aus

Käufe & Verkäufe:

- Gekauft habe ich im Mai für 885€

- 520€ Aktien

- 265€ ETFs

- 100€ Krypto

- Verkäufe gab es im Mai keine

Anpassung Sparpläne zum zweiten Halbjahr:

Zum zweiten Halbjahr wird es nach langer Zeit mal wieder Anpassungen bei meinen Sparplänen geben. Mit Starbucks $SBUX (-0,13 %) Apple $AAPL (-0,24 %) und Hershey $HSY (+0,52 %)

werden drei Aktien aus den Sparplänen fliegen. Starbucks und Apple bleiben weiter im Depot, bei Hershey ist das noch offen.

Neu aufnehmen werde ich die Allianz $ALV (-0,11 %)

, die ich bereits seit vielen Jahren im Depot habe und 2020 als Einzelkauf gekauft habe.

Zusätzlich werden voraussichtlich die London Stock Exchange $LSEG (+0 %) und Iberdrola $IBE (-0,2 %)

neu ins Depot kommen.

Im Detail gehen ich auf diese Anpassungen im Youtube Video (siehe nächster Abschnitt) ein.

YouTube:

Mein Depotupdate zum Mai gibt es in gewohnter Form auch dort wieder zu sehen.

Leider ist es sowohl dort als auch hier auf getquin im Moment etwas ruhiger.

Es gibt im Moment einige private und berufliche Themen, die sehr viel Zeit in Anspruch nehmen.

Video: https://youtu.be/Pe59Z287-Zs

Ziel 2025

Für das Jahr 2025 habe ich mir durch das Thema Hausbau keine wirklichen Ziele gesetzt. Eine feste Sparrate ist durch das Thema nur schwierig umzusetzen (unvorhergesehen Kosten und Co).

Auch ein Dividendenziel wird durch die hohe Volatilität im US-Dollar sehr schwierig.

Daher fokussiere ich mich in diesem Jahr auf andere Themen, vor allem den Hausbau und ggf. den einen oder anderen Erfolg was das Thema YouTube angeht.

Wie sah der Mai bei euch im Depot aus?

+ 1

Preiskrieg China

Der nächste Preiskrieg, beim Kaffee. $LKNCY (-0,29 %) hat den Preisboden von 9,9RMB auf 5,9RMB reduziert. Nun wenn dein Kaffe 30RMB kostet und nicht viel besser ist, wird das weh tun. Zudem hinkst du bei der Auswahl hinterher und du hast dein Flair schon verloren.

Starbucks wird es nicht leichter haben in China. Sollte für sie eigentlich ein Wachstumsmarkt sein…

Depotrückblick April 2025 – Life is a rollercoaster 🎢 (Depot runter, Dividenden hoch)

2025 – Es bleibt eine wilde Achterbahnfahrt. Am 2. April schickt Donald Trump alles was nicht Gold ist auf Talfahrt.

Und nur wenige Wochen später könnten sich zumindest die Investoren in den USA / in US-Dollar fragen: Zölle, war da überhaupt was?

Die US-Indices S&P 500, Dow Jones und der NASDAQ sind wieder auf dem Niveau vor dem Liberation Day von Anfang April angekommen und haben alle Verluste wieder aufgeholt.

Für uns Euro Investoren sieht es leider durch die starke Dollar Abwertung etwas schlechter aus. Ein S&P 500 ETF in Euro liegt immer noch ca. 6% unter dem Niveau von Anfang April.

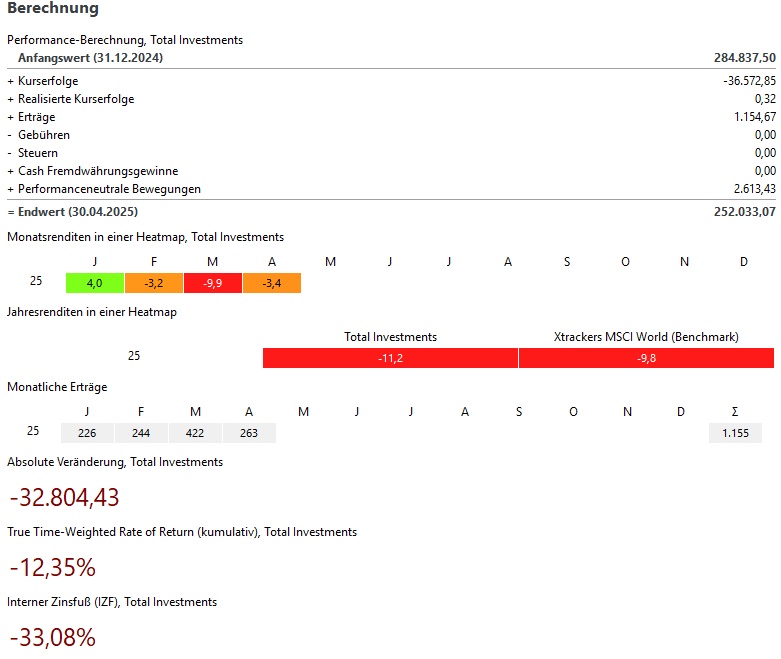

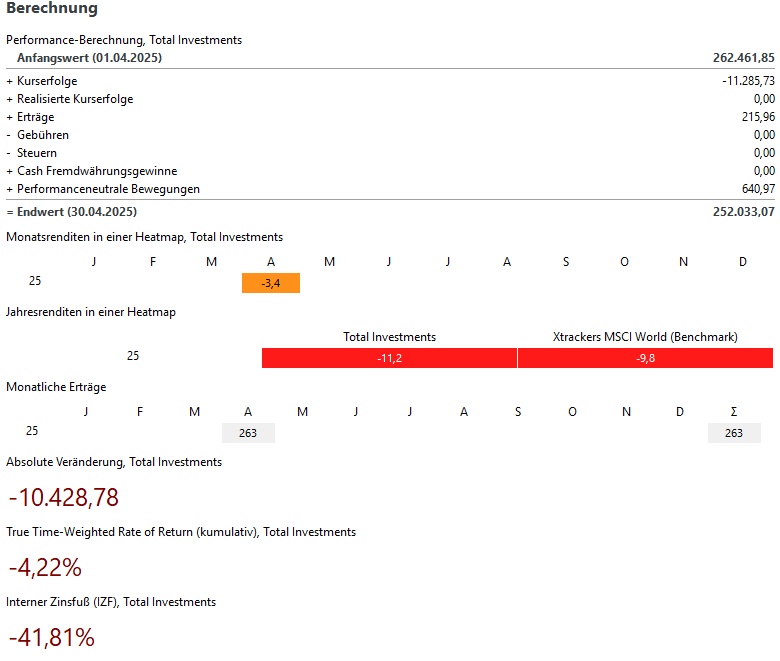

Monatssicht:

Nichtsdestotrotz gab es auch in meinem Depot eine regelrechte Aufholjagd im April. Während mein Depot im März ~10% verloren hatte, standen Anfang April erneut fast -11% Kursverluste auf der Tafel. In Summe waren das ~70.000€ an Kursverlusten.

Danach ging es deutlich bergauf und der April schloss mit nur -3,4%.

Das entspricht Kursverlusten von über 11.000€.

Der MSCI World (Benchmark) lag bei -5,1% und der S&P500 bei -1,1% (in Dollar, für Euroanleger waren es eher -6%).

Gewinner & Verlierer:

Der Blick auf die Gewinner und Verlierer zeigt im April ein deutlich ausgewogeneres Bild als noch im März:

Auf der Gewinnerseite findet sich in den Top 5 meine zwei Cybersecurity Investments mit Crowdstrike $CRWD (-0,26 %) auf Platz 1 und Palo Alto Networks $PANW (-0,13 %) auf Platz 4. Auf Platz 2 liegt der Bitcoin $BTC (-0,13 %)

, der in diesem Monat seinem Status als „digitales Gold“ endlich einmal alle Ehre macht.

Vervollständigt wird die Top 5 von MercadoLibre $MELI (+0,51 %) auf Platz 3 und Bechtle $BC8 (+1,48 %) auf Platz 5.

Nun ein Blick auf die Verliererseite:

Platz 1 und 2 geht an Starbucks $SBUX (-0,13 %) und NVIDIA $NVDA (-0,07 %) mit jeweils 1.300€ Kursverlusten. Auf Platz 3 folgt Meta

$META (-0,18 %) mit 1.200€ Kursverlusten, trotz den starken Quartalszahlen Ende April. Platz 4 und 5 gehen dann an zwei Gesundheitswerte mit Amgen $AMGN (+0,24 %) und Thermo Fisher $TMO (-0,35 %)

Die performanceneutralen Bewegungen lagen im April bei 650€ - Diese fallen im Moment durch das Thema Hausbau weiterhin geringer aus.

laufendes Jahr:

Im YTD liegt mein Depot nun weiterhin deutlich im Minus mit -12,4%. Der MSCI World steht mit -10,6% damit weiterhin leicht besser da.

In Summe steht mein Depot aktuell bei ~252.000€. Das entspricht einem absoluten Rückgang von ~33.000€ im laufenden Jahr 2025. -37.000€ kommen davon aus Kursverlusten, leicht kompensiert durch ~1.200€ aus Dividenden / Zinsen und ~2.600€ aus zusätzlichen Investments.

Dividende:

- Die Dividenden lagen im April +38% über dem Vorjahr bei ~221€

- Ganz vorne liegt dabei LVMH mit mittlerweile über 40€ (Brutto-) Dividende

- Im laufenden Jahr liegen die Dividenden nach 4 Monaten +20% über den ersten 4 Monaten 2025 bei ~955€

- Einen weiteren Meilenstein habe ich mit Blick auf die rollierende 12 Monatssicht erreicht. Hier habe ich zum ersten Mal über 3.000€ Bruttodividende für den Zeitraum der letzten 12 Monate erhalten.

- Aber auch bei den Dividenden macht sich der deutlich gefallene US-Dollar bemerkbar. So liegt meine Dividendenprognose für diesen Jahr nur noch bei +5-10% statt 15-20%

Käufe & Verkäufe:

- Gekauft habe ich im März für 875€

- 570€ Aktien

- 205€ ETFs

- 100€ Krypto

- Verkäufe gab es im April keine

YouTube:

Mein Depotupdate zum April gibt es mittlerweile (wie gewohnt) auch auf YouTube. Dort gehe ich auch nochmals etwas verstärkt auf die Auswirkungen des US-Dollars ein.

Link: https://youtu.be/EeEZ4JveSec

Ziel 2025

Für das Jahr 2025 habe ich mir durch das Thema Hausbau keine wirklichen Ziele gesetzt. Eine feste Sparrate ist durch das Thema nur schwierig umzusetzen (unvorhergesehen Kosten und Co).

Auch ein Dividendenziel wird durch die hohe Volatilität im US-Dollar sehr schwierig.

Daher fokussiere ich mich in diesem Jahr auf andere Themen, vor allem den Hausbau und ggf. den einen oder anderen Erfolg was das Thema YouTube angeht.

Wie sieht es bei euch aus? Habt ihr auch den schwachen US-Dollar zu spüren bekommen? Oder kauft ihr jetzt richtig ein und nutzt den „starken Euro“?

danke für den detaillierten Zwischenstand.

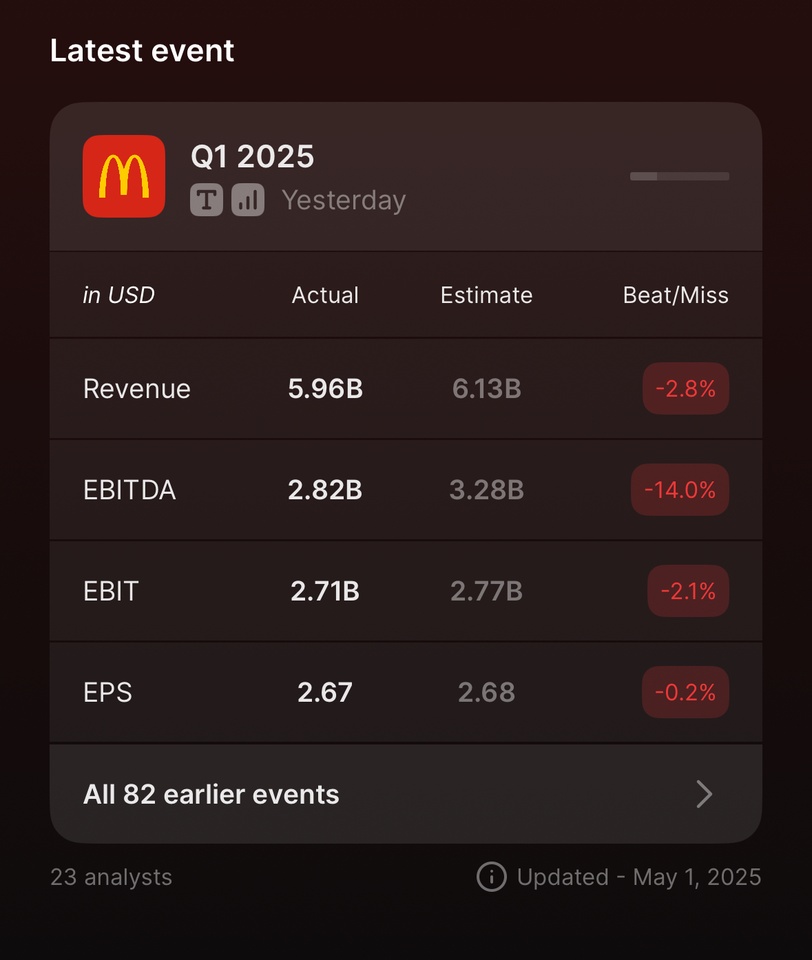

🍟 Pommes stabil, Gäste weniger: McDonald’s Q1 2025

McDonald’s $MCD (+0,24 %) gehört zu meinen Top 3 Positionen im Depot und das nicht ohne Grund:

Der Konzern steht seit Jahrzehnten für Stabilität, Dividendenstärke und globale Markenmacht.

Aber auch McDonald’s ist nicht immun gegen Inflation, Konsumzurückhaltung und makroökonomischen Gegenwind.

Im folgenden Beitrag ordne ich die Q1-Zahlen, basierend auf dem offiziellen Earnings Release [1] und ergänzenden Aussagen aus dem Earnings Call/Webcast [2] ein.

Neben den reinen Zahlen geht’s auch um Loyalitätsprogramme, Margenentwicklung, neue Menüstrategien und mein persönliches Fazit zur Aktie.

Viel Spaß!

_______________

McDonald’s startet mit einem Rückgang bei Umsatz und Gewinn ins neue Jahr, vor allem in den USA schwächelt das Geschäft. Dennoch zeigt das Unternehmen globale Resilienz, besonders durch seine Lizenzmärkte und das stark wachsende Loyalty-Programm.

📊 ESTIMATES VS. REPORTED

*(Laut Earnings Report lag der operative Gewinn (EBIT) bei $2,65 Mrd., der Drittanbieter Quartr nennt leicht abweichend $2,71 Mrd., was auf Rundung oder andere Bewertungsmaßstäbe zurückzuführen sein kann.)

📊 Ergebnisse Q1 2025

- Umsatz: $5,96 Mrd. (Vorjahr: $6,17 Mrd.) -> Rückgang um 3 %

- Operativer Gewinn (EBIT): $2,65 Mrd. (Vorjahr: $2,74 Mrd.) -> Rückgang um 3 %

- Gewinn pro Aktie (EPS):

- GAAP (inkl. Sondereffekte): $2,60 (Vorjahr: $2,66) → -2 %

- Non-GAAP (bereinigt): $2,67 (Vorjahr: $2,70) → -1 %

Was ist GAAP vs. Non-GAAP?

- GAAP: offizielle Bilanzierung nach US-Rechnungslegungsregeln

- Non-GAAP: bereinigte Zahlen, z. B. ohne Sondereffekte wie Umstrukturierungskosten, oft besser geeignet, um das „operative Geschäft“ zu bewerten

💰 Marge & Ergebnis

„Unsere bereinigte operative Marge lag bei rund 45,5 %, trotz rückläufiger Umsätze.“

- Ian Borden, CFO

- Operative Marge leicht rückläufig (vs. 46,3 % im GJ 2024), aber angesichts des Umfelds weiterhin sehr robust

- Restaurantmargen über $3,3 Mrd. im Q1

- Rückgänge bei Company-Operated Margins, v. a. in Europa (hierzu ein kurzer Exkurs):

EXKURS: Company-Operated Margin: (Betriebsmarge aus unternehmenseigenen Restaurants)

..bezeichnet die Gewinnspanne, die McDonald’s aus den Restaurants erzielt, die es selbst betreibt, im Gegensatz zu Franchise- oder Lizenzbetrieben.

McDonald’s betreibt weltweit zwei Arten von Restaurants:

1 . Franchise-Restaurants (rund 95 %)

- Betrieben von unabhängigen Unternehmern.

- McDonald’s verdient daran über Franchisegebühren, Mieten & Umsatzbeteiligung.

2 . Company-Operated Restaurants (ca. 5 %)

- Gehören direkt McDonald’s

- Umsätze und Kosten laufen komplett über die Konzernbilanz.

Warum ist diese Marge wichtig?

- Sie zeigt, wie profitabel McDonald’s eigene Filialen sind.

- Wenn z. B. Kosten für Personal, Lebensmittel oder Energie steigen, drückt das diese Marge.

- Im Earnings Call wurde betont, dass die Company-Operated Margins im Q1 unter Druck standen, v. a. in Europa wegen:

- Kosteninflation

- schwächerer Nachfrage

- ungünstiger Wechselkurse

🌍 Globale Vergleichszahlen (Comparable Sales):

- Das sind die Umsätze aus bestehenden Restaurants, die seit mindestens 13 Monaten geöffnet sind. Sie zeigen das organische Wachstum ohne den Effekt neuer Standorte.

- Weltweit: -1,0 %

- USA: -3,6 %

- International Operated Markets (IOM): -1,0 %

- International Developmental Licensed Markets (IDL): +3,5 %

Was sind IOM und IDL Märkte?

- IOM: Länder und Regionen, in denen McDonalds selbst stärker involviert ist (z.B. Deutschland, UK, Frankreich)

- IDL: Länder, in denen McDonald’s seine Restaurants nicht selbst betreibt, sondern an lokale Franchise-Partner lizenziert. Diese zahlen Gebühren an McDonald’s, führen das Geschäft aber eigenständig. Beispiele: Japan, Naher Osten, Teile von Asien und Afrika.

📉 Warum lief es in den USA schlechter?

Der Umsatzrückgang in den USA (-3,6 % Comparable Sales) lag vor allem an:

- Weniger Gästen (sinkende Besucherzahlen)

- Konsumzurückhaltung bei niedrigeren Einkommensgruppen

- Preiserhöhungen im Vorjahr, die Kunden nun verstärkt abschrecken

- Weniger Bestellungen pro Besuch & weniger Premiumprodukte im Warenkorb (schwächerer Produktmix)

🌐 Systemweiter Umsatz (Systemwide Sales):

- Dieser umfasst den Gesamtumsatz aller McDonald’s-Restaurants, also sowohl bestehende als auch neue Standorte, unabhängig davon, ob sie von McDonald’s selbst oder von Franchise-Partnern betrieben werden.

- Q1 2025: -1 %

- aber: +1 % in konstanten Wechselkursen

Was bedeutet das?

Ohne den Einfluss schwankender Wechselkurse wäre der Umsatz um 1 % gestiegen. In US-Dollar gerechnet wirkt sich z. B. ein schwacher Euro negativ aus, obwohl das Geschäft vor Ort stabil ist.

🔁 Leap Day verzerrt Vergleich:

2024 war ein Schaltjahr mit dem 29. Februar (Leap Day), das bedeutet: ein Verkaufstag mehr im Vergleich zu 2025, was die Vorjahresbasis künstlich höher erscheinen lässt. Dadurch wirkt der Umsatzrückgang größer, als er in Realität ist.

🎯 Loyalty-Programm, McDonald’s digitaler Joker

Über die App oder mit Kundenkonto erhalten Nutzer Treuepunkte für ihre Bestellungen, die sie gegen kostenlose Produkte oder Rabatte eintauschen können, ähnlich wie Payback, aber mit Burgern.

- $8 Mrd. Umsatz im Q1 2025 mit Loyalty-Mitgliedern

- $31 Mrd. in den letzten 12 Monaten

- 175 Mio. aktive Nutzer (in den letzten 90 Tagen), rollierend gemessen

Wieso ist der Umsatz über Loyalty-Mitglieder höher als der Konzernumsatz von $5,96 Mrd.?

- Die $8 Mrd. sind Systemumsatz (Systemwide Sales s.o., also der Gesamtumsatz aller McDonald’s-Restaurants weltweit, auch der Franchisebetriebe.

- McDonald’s Konzernumsatz ($5,96 Mrd.) enthält nur die Einnahmen des Unternehmens selbst (z. B. Franchisegebühren & Umsätze aus eigenen Filialen).

➡ Der hohe Loyalty-Umsatz zeigt, wie stark Kundenbindung und App-Nutzung mittlerweile sind und wie wichtig diese digitale Strategie für McDonald’s Zukunft ist.

➡️ Loyalty-Kunden bestellen häufiger, geben mehr aus und sind weniger preissensibel. Das Programm hilft McDonald’s, Umsätze zu stabilisieren und Kunden an die Marke zu binden, besonders in wirtschaftlich schwierigen Zeiten.

💳 Konsumklima & Kundenverhalten

„Anders als vor ein paar Monaten ist nun auch der Verkehr der Mittelstandskonsumenten fast so stark eingebrochen wie der der einkommensschwachen Haushalte.“

- Christopher Kempczinski, CEO

- Makroökonomischer Druck & geopolitische Unsicherheit belasten das QSR-Umfeld stärker als erwartet.

- Low- und Middle-Income-Kunden geben deutlich weniger aus – vor allem in den USA.

- High-Income-Kunden bleiben relativ stabil.

Verständnis: Was ist das genannte QSR-Umfeld

QSR = Quick Service Restaurant

Darunter versteht man die Branche der Schnellrestaurants, also z. B. McDonald’s, Burger King, Subway, KFC etc.

Wenn im Earnings Call von der „QSR industry“ die Rede ist, meint man den Wettbewerb und die Nachfrage im globalen Fast-Food-Sektor.

Das „QSR-Umfeld“ umfasst:

- Verbraucherverhalten (wie oft gehen Leute essen?)

- Konkurrenzdruck

- Preisstrategien

- Kosten (z. B. für Rohstoffe, Löhne, Mieten)

🔎 Zwischenfazit bis hierher:

Die Zahlen zeigen ein erwartungsgemäß herausforderndes Quartal mit Umsatz- und Ergebnisrückgängen in fast allen Kernmärkten.

Besonders die USA haben durch Inflation, Preisdruck und schwächere Nachfrage gelitten.

Gleichzeitig bleibt McDonald’s mit einer operativen Marge von 45,5 % bemerkenswert profitabel, was für die Widerstandskraft des Geschäftsmodells spricht.

Das Wachstum in den Lizenzmärkten (IDL) sowie das starke Loyalty-Programm liefern klare Lichtblicke.

Für mich sind das erste Anzeichen dafür, dass McDonald’s strukturell gut aufgestellt ist, auch wenn die kurzfristige Dynamik aktuell gebremst ist.

⚙️ Weitere Initiativen & Strategie 2025:

Wertorientierte Menüstrategie & McValue Plattform

„Leadership bei Preis-Leistung ist in diesem Umfeld entscheidend.“

- Kempczinski, CEO

- $5 Meal Deal in den USA

- EDAP-Menüs (Every Day Affordable Price) in allen 5 wichtigsten internationalen Märkten

- Beispiel Frankreich: Happy Meal für 4 €, Menü-Kooperation mit Ligue 1

- Beispiel Deutschland: neues McSmart Snacks Programm für preisbewusste Kunden

Kundenbindung & Marketing-Offensiven

„Unsere Minecraft-Kampagne ist unsere größte globale Kampagne bisher – mit über 100 teilnehmenden Märkten.“

- Kempczinski, CEO

- Minecraft Movie-Kampagne mit digitalem Erlebnis & In-Store-Promos

- 50 Jahre Frühstück in den USA mit McMuffin-Day & Bagel-Rückkehr

- In Kanada: $1 Kaffee & Hockey-Promo mit 50 Mio. Impressions

Innovation & neue Struktur

„Wir stellen Spezialisten für Burger, Chicken & Getränke auf, da wir immer mehr gegen spezialisierte Anbieter antreten (z. B. Ketten, die sich nur auf Chicken oder Getränke konzentrieren, wie Chick-fil-A oder Starbucks, um gezielte Produkte zu entwickeln und sich in diesen Segmenten besser durchzusetzen.„

- Neues Restaurant Experience Team

- Schnellere Umsetzung dank integriertem Produkt-/Tech-/Supply-Ansatz

- CosMc’s Insights fließen in neue Getränketests in US-Stores ein

- Neue Kategorie-Verantwortliche für Beef, Chicken & Beverages

GBS = Global Business Services:

- McDonald’s zentralisiert Bereiche wie Buchhaltung, IT & Controlling, um Kosten zu sparen und schneller zu arbeiten.

Mehr Fokus auf Mobile Orders & Digitalisierung

- Mobile-Bestellungen über App & Kioske machen den Bestellprozess effizienter, sammeln Daten und steigern den Warenkorbwert

Investitionen:

- Bis 2027 jährlich +$300–500 Mio. CapEx geplant

- Fokus auf neue Restaurants, Modernisierung & Technologie

📉 Herausforderungen:

- Inflation & Kaufzurückhaltung, v. a. in den USA & Europa

- Währungsrisiken: Schwache Fremdwährungen drücken den Umsatz in US-Dollar

- Operativer Margendruck: Steigende Kosten bei gleichzeitig sinkender Besucherzahl

📌 Persönliches Fazit

McDonald’s hat im ersten Quartal gezeigt, dass selbst ein Gigant unter Druck geraten kann, vor allem in einem schwachen wirtschaftlichen Umfeld mit rückläufigen Besucherzahlen in den USA und Europa.

Der Kurs hält sich trotzdem relativ stabil.

Gleichzeitig überzeugen mich die langfristigen Hebel:

das starke Loyalty-Programm, gezielte Preismodelle und die internationale Expansion in Lizenzmärkten (IDL), welche solide wachsen.

Ich halte meine Position weiter, denn McDonald’s bleibt für mich ein robustes Basis-Investment.

Weitere Zukäufe wird es aktuell aber nicht geben, dafür möchte ich erst sehen, dass sich die Margen und Gästezahlen nachhaltig stabilisieren.

_____________

Vielen Dank fürs Lesen! 🤝

_____________

Quellen:

[1] https://corporate.mcdonalds.com/content/dam/sites/corp/nfl/pdf/Q1_25_Earnings_Release.pdf

[2] https://web.quartr.com/link/companies/5595/events/314423?targetTime=0.0

______________

$MCD (+0,24 %)

$YUM (-0,12 %)

$QSR (-0,02 %)

$WEN (-0,17 %)

$CMG (-0,18 %)

$SBUX (-0,13 %)

$DPZ (-0,17 %)

$JACK (+0 %)

Podcast-Folge 83 "Buy High. Sell Low."

Zollkrieg Spezial: Gewinner, Verlierer, Ausblick

Podcast abonnieren damit der Zollkrieg endet.

Spotify

https://open.spotify.com/episode/5Cr722K3NaLxspBot2mBNM?si=eORJfrQJR3eDLplP35EYxw

YouTube

Apple Podcast

#trump

#donaldtrump

#zoll

#zölle

#tariffs

#sp500

#nasdaq100

#dowjones

$AMZN (-0,21 %)

$SBUX (-0,13 %)

$GOOG (-0,18 %)

$GOOGL (-0,22 %)

$NET (+0,04 %)

$PLTR (+0,18 %)

$VNA (-0,02 %)

$META (-0,18 %)

Meistdiskutierte Wertpapiere

Top-Creator dieser Woche