Hallo liebe getquin-Community 😊

bevor ich mit meinem Jahresrückblick 2025 starte, wollte ich mich kurz bei euch melden.

Im letzten Monat war ich hier fast gar nicht aktiv. Keine Beiträge, keine Antworten, höchstens mal ein 👍 und ein kurzes Überfliegen der Inhalte. Mehr war einfach nicht drin.

Der Hauptgrund war ganz klar Zeit. Familie geht vor ❤️ und wer Familie hat, weiß, wie schnell die eigenen Ressourcen aufgebraucht sind. Dazu kam ein gesundheitlicher Vorfall in der Familie, wodurch sich meine Prioritäten ganz automatisch verschoben haben. Da war mein Fokus klar woanders: unterstützen, da sein, helfen.

Ein weiterer Punkt ist das Thema Wertschätzung innerhalb der Community. @Multibagger , @Tenbagger2024 und auch ich haben das vor kurzer Zeit bereits thematisiert. Viele geben hier viel, investieren Zeit und Energie, während echtes Feedback, Anerkennung und Miteinander oft fehlen. Auch von Admin-Seite wünsche ich mir wieder mehr Impulse, Anreize und Belohnungen, damit Engagement sich lohnt. Solange sich hier wenig bewegt, werde ich bewusst etwas zurückhaltender bleiben.

Was viele vielleicht nicht wissen: Dieser Account läuft nicht nur über mich. Mein Mann und ich kümmern uns gemeinsam darum 👨👩👧👦 Er bringt sehr viel Arbeit, Zeit und Wissen ein, möchte aber bewusst anonym bleiben. Gerade bei aufwendigeren Recherchen wie Cybersecurity oder Batterien als Energiequelle steckt viel gemeinsame Arbeit dahinter. In nächster Zeit wird er mich im Hintergrund wieder etwas mehr unterstützen, teilweise auch in meinem Namen.

Mir war wichtig, das offen zu sagen. Die Community hier bedeutet mir nach wie vor viel 🤍 auch wenn ich nicht immer so präsent sein kann, wie ich es mir selbst wünschen würde.

Jahresrückblick 2025 📊

Ich bin im April 2025 gestartet, ganz klassisch mit ETFs. MSCI World, MSCI Emerging Markets IMI, MSCI World Small Cap und Euro Stoxx 50. Ein solider Start, um erst einmal reinzukommen.

Mit den Marktbewegungen und der allgemeinen Unsicherheit kam bei mir aber schnell der Wunsch auf, mehr zu verstehen. Nicht nur passiv besparen, sondern selbst entscheiden. Also habe ich angefangen, mich intensiver mit Unternehmen, Geschäftsmodellen, Kennzahlen und Earnings auseinanderzusetzen und bin Schritt für Schritt ins Stockpicking gewechselt.

Wie so oft kam dann die Lernphase 😅

Zeitweise hatte ich über 100 Positionen im Depot. Viel zu viel. Zu unübersichtlich. Zu wenig Fokus. Die Konsequenz war klar: radikal reduzieren, auch mit Verlusten, um Struktur und Ruhe ins Portfolio zu bringen.

Heute liege ich bei etwas über 50 Positionen, Ziel sind 40. Damit fühle ich mich deutlich ruhiger und klarer im Kopf.

Aktuelle Struktur:

Core 61 %

Satelliten 17 %

Rohstoffe 10 %

Krypto 10 %

High Risk 2 %

Regionen:

USA 46,5 %

Europa 25,6 %

Asien 16,3 %

Kanada und Australien 7 %

Krypto besteht nur noch aus Bitcoin und Ethereum 4,6%

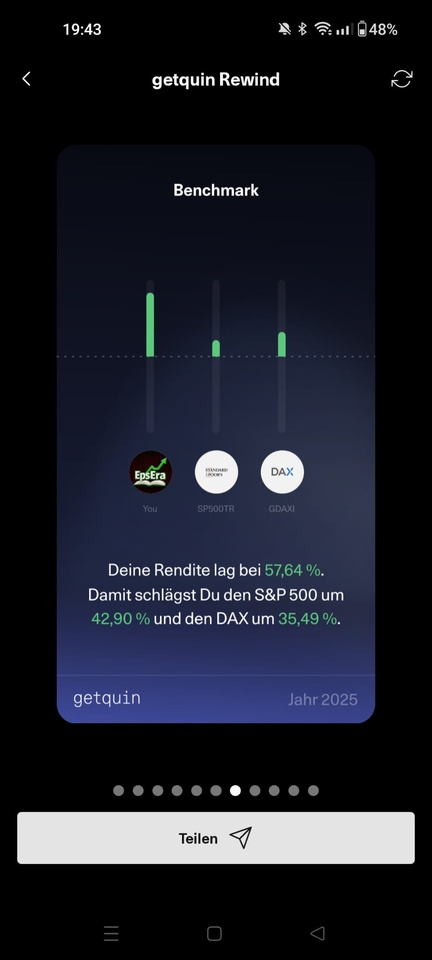

Die getquin Zahlen zeigen eine deutliche Überperformance gegenüber S&P 500 und DAX.

Ganz ehrlich: Diese Darstellung fühlt sich für mich zu optimistisch an. Deshalb zeige ich hier meine eigenen Zahlen, meine echte Entwicklung und meine Learnings.

Top Gewinner 2025 🏆

$IREN (-6,41 %) Iris Energy +113 % (~420 €)

$GOOGL (+3,81 %) Alphabet +63,5 % (~380 €)

$PNG (+1,38 %) Kraken Robotics +78 % (~195 €)

$ASML (+0,76 %) ASML +35 % (~110 €)

Verlierer und Lernentscheidungen 📉

$DRO (-0,77 %) DroneShield mit rund −500 % Rendite. Die Position war sehr klein, der absolute Verlust lag bei etwa 60 € bei einem Einsatz von rund 80–85 €. Prozentual extrem, real gut verkraftbar.

$1211 (-0,75 %) BYD habe ich verkauft, obwohl ich das Unternehmen weiterhin als starken Player im Bereich Elektromobilität sehe. Der Automobilsektor, besonders in China, ist extrem kompetitiv, der Margendruck hoch und ein echter Burggraben kaum vorhanden. Zusätzlich kamen Aktiensplit und viel Unruhe rund um die Aktie hinzu. Meine Prioritäten haben sich verschoben, der Verlust lag bei etwa 50 €.

$AMT (+1,11 %) American Tower habe ich verkauft, weil das Unternehmen für meinen Ansatz zu komplex ist, wenig Wachstumspotenzial bietet und kaum Rendite liefert. Es passte schlicht nicht mehr zu meiner Strategie.

$1810 (-2,06 %) Xiaomi habe ich nach Einschätzungen mehrerer China Experten verkauft. Ein Experte sagte sehr direkt, dass er sich seit Jahren mit China beschäftigt und mit Xiaomi nie nachhaltig Geld verdient hat. Das war für mich der ausschlaggebende Punkt. Die Position war sehr klein und eine klare Lernentscheidung.

Unterm Strich 💡

Eingesetztes Kapital: ca. 12.000 €

Realisierte Gewinne 2025: ca. 1.560 €

Rendite: rund 13 % über etwa 8–9 Monate.

Ein Teil der Gewinne wurde bewusst realisiert, um den Steuerfreibetrag für mich und meinen Ehemann zu nutzen. Das war eine strategische Entscheidung zum Jahresende. Kleine Gewinne habe ich laufen lassen, größere Positionen gezielt geschlossen, mit dem Plan, qualitativ gute Werte später strukturiert wieder aufzubauen.

Damit liege ich rund 5 Prozentpunkte über dem $IWDA (+0,57 %)

bzw. $VWRL (+0,63 %) . Für mein erstes Börsenjahr bin ich damit mehr als zufrieden 😊

Fazit und Ausblick 2026 🚀

2025 war kein perfektes Jahr, aber ein extrem lehrreiches. Ich habe Fehler gemacht, daraus gelernt und mein Portfolio deutlich strukturierter aufgestellt. Heute weiß ich besser, was ich halte und warum.

Für 2026 möchte ich meinen Fokus weiter schärfen. Weniger Breite, mehr Überzeugung. Mehr Zeit für einzelne Unternehmen, weniger Aktionismus.

Fokus 2026: diese Unternehmen stehen bei mir im Vordergrund 👀

Für 2026 möchte ich meinen Fokus weiter schärfen. Weniger Breite, mehr Überzeugung. Einige Positionen baue ich gezielt aus, andere beobachte ich sehr genau für mögliche Einstiege.

$INOD (-1,3 %)

InnoData

Bleibt einer meiner klaren Favoriten. Das Unternehmen sitzt an einer entscheidenden Stelle der KI Wertschöpfungskette: Datenaufbereitung, Datenstrukturierung und Qualitätssicherung. Genau dort, wo viele KI Projekte scheitern oder teuer werden. InnoData profitiert nicht vom KI Hype, sondern davon, dass KI ohne saubere Daten schlicht nicht funktioniert.

$FEIM (-3,96 %)

Frequency Electronics

Frequency Electronics ist hochspezialisiert auf extrem präzise Zeit und Frequenzsysteme. Diese Technologie ist kritisch für Satelliten, Raumfahrt, Verteidigung und moderne Kommunikationssysteme. Die Eintrittsbarrieren sind enorm, die Entwicklungszyklen lang und das Know how kaum ersetzbar. Genau das schafft einen starken Burggraben. Wer einmal qualifiziert ist, bleibt meist über Jahre gesetzt.

$HY9H (+8,21 %)

SK Hynix

SK Hynix ist einer der zentralen Profiteure der globalen KI Infrastruktur. Speicher ist aktuell einer der größten Engpässe in Rechenzentren. SK Hynix hat sich hier früh und konsequent positioniert und hält einen sehr großen Anteil an den aktuell gefragtesten Speicherlösungen. Während andere aufholen müssen, sitzt SK Hynix bereits am Tisch. Für mich ein struktureller Gewinner der nächsten Jahre.

$VST (-0,75 %)

Vistra

Ein Energieversorger, der stark von der steigenden Stromnachfrage profitiert. Rechenzentren, KI Anwendungen und Cloud Infrastruktur brauchen enorme Mengen an Energie. Vistra ist genau dort positioniert, wo diese Nachfrage entsteht. Kein klassischer Tech Wert, aber ein elementarer Baustein der KI Entwicklung.

Watchlist: mögliche Kandidaten 🔍

$DSY (-0,14 %)

Dassault Systèmes

Das Thema digitale Zwillinge gewinnt aktuell stark an Bedeutung. Industrie, Automobil, Fertigung und Infrastruktur werden zunehmend digital abgebildet, simuliert und optimiert. Zusätzliche Aufmerksamkeit bekommt dieses Narrativ dadurch, dass $NVDA (+1 %)

NVIDIA und $SIE (+1,82 %)

Siemens eine Partnerschaft im Bereich digitaler Zwillinge eingegangen sind. Wenn zwei solche Schwergewichte gezielt auf dieses Thema setzen, zeigt das, welche strategische Relevanz digitale Zwillinge künftig haben werden. Unternehmen, deren Kernkompetenz genau in diesem Bereich liegt, profitieren davon besonders. Dassault Systèmes ist hier seit Jahren tief in industrielle Prozesse integriert und für mich einer der klaren Profiteure dieses Trends.

$6506 (+1,86 %)

Yaskawa Electric

Yaskawa ist ein zentraler Player im Bereich Robotik, Automatisierung und Antriebstechnik. Besonders spannend finde ich das Wachstumspotenzial in Industrieautomation und Logistik. Steigende Lohnkosten, Fachkräftemangel und Effizienzdruck treiben genau diese Lösungen voran. Yaskawa profitiert direkt von diesem Trend.

$9880 (+5,31 %)

UBTECH Robotics

Ein chinesisches Unternehmen im Bereich humanoide Robotik. Technologisch sehr weit, mit starkem Fokus auf industrielle und serviceorientierte Anwendungen. Noch klar High Risk, aber eines der spannendsten Unternehmen, wenn humanoide Robotik den Schritt aus dem Labor in die Realität schafft.

$PATH (-3,47 %)

UiPath

Für mich eine mögliche Comeback Story. UiPath entwickelt Software Agenten und Automatisierungslösungen, mit denen Unternehmen Prozesse effizienter gestalten. Die Kundenbasis ist groß, das Produkt ausgereift. Sollte das Thema Agenten und KI Automatisierung wieder stärker in den Fokus rücken, sehe ich hier deutliches Potenzial.

$BC8 (+0,91 %)

Bechtle

Ein deutscher IT Dienstleister mit Substanz. Bechtle profitiert von Digitalisierung, Cloud Umstellungen und zunehmend auch von KI Projekten im Mittelstand. Kein Hype, sondern ein verlässlicher Profiteur langfristiger IT Investitionen.

Zum Abschluss wünsche ich euch allen für das neue Jahr vor allem Gesundheit, Glück in der Liebe und viel Erfolg beim Investieren 🍀📈

Und jetzt bin ich gespannt auf euer Feedback 😊