Nachdem mein erster Beitrag zu humanoiden Robotern viel positives Feedback bekommen hat, bin ich tiefer ins Detail gegangen. Nachträglich habe ich meine Favoriten in jedem Sektor hinzugefügt.

Erweiterte Analyse der Wertschöpfungskette inkl. Schaufelhersteller und potenzielle Hidden Champions

Neue Kategorie: Sekundäre Schlüssel Sektoren (Vertrieb, Vermarktung, Finanzierung)

Zusätzlich: Top 25 Unternehmen weltweit, sowie Top 10 Europa und Top 10 Asien

Um auch Einsteigerinnen und Einsteiger abzuholen habe ich einen Video Link ergänzt. Damit könnt ihr euch ein Bild machen wie weit die Entwicklung der humanoiden Robotik heute schon ist.

https://www.stern.de/panorama/wissen/humanoider-roboter---wie-reagiert-er-auf-beleidigungen--35996156.html

Danke für eure Aufmerksamkeit und eure Unterstützung 🙏

🌐 1. Wertschöpfungskette humanoider Roboter (mit Hidden Champions)

1. Forschung & Chipdesign

$ARM (-1,1 %) ARM (UK) – CPU-IP, energieeffiziente Prozessoren

$SNPS (-3,24 %) Synopsys (US) – EDA-Software, Chipdesign

$CDNS (+1,23 %) Cadence (US) – EDA & Simulation

$PTC PTC (US) – Engineering-Software, CAD/PLM

$DSY (+0,94 %) Dassault Systèmes (FR) – 3D-Design & Digital Twin

$SIE (-1,35 %) Siemens (DE) – Industrie-Software & Lifecycle Mgmt

$ADBE (+1,76 %) Adobe (US) – Design, AR/UX

ANSYS (US) – multiphysikalische Simulation - Übernahme durch Synopsis

Altair (US) – CAE, Simulation, Digital Twin - Übernahme durch Siemens

$HXGBY (+1,32 %)

Hexagon (SE) – Messtechnik & Simulation

$AWE Alphawave IP Group (UK) – High-Speed-Chip-IP für AI/Robotik

1.Synopsis, 2.Siemens und 3.Adobe sind meine Top 3 in diesen Sektor

2. Fertigungstechnologie & Equipment

$ASML (-1,57 %) ASML (NL) – Lithographie (EUV)

$AMAT (-0,94 %) Applied Materials (US) – Halbleiter-Equipment

$8035 (-1,14 %) Tokyo Electron (JP) – Waferfertigung

$KEYS (+0,18 %) Keysight Technologies (US) – Messtechnik

$6857 (-2,9 %) Advantest (JP) – Chip-Testsysteme

$TER (-4,17 %) Teradyne (US) – Testsysteme + Cobots

$6954 (+1,35 %) Fanuc (JP) – Industrieroboter, CNC

$CAT (-1,41 %) Caterpillar (US) – autonome Maschinen

$KU2G KUKA (DE) – Industrieroboter

Comau (IT) – Automatisierung - nicht an der Börse gelistet

$ROK Rockwell Automation (US) – Industrieautomation

$JBL (-2,76 %) Jabil (US) – Auftragsfertigung (EMS/ODM)

$KIT (-0,9 %) Kitron (NO) – europäischer EMS/ODM-Fertiger

$AIXA (+7,27 %) Aixtron (DE) – Depositionsanlagen für Verbindungshalbleiter

$LRCX (-2,6 %)

Lam Research (US) – Ätz-/Depositionssysteme

$MKSI (-0,02 %)

MKS Instruments (US) – Plasma/Vakuumtechnik

$ASM (+0,08 %)

ASM International (NL) – Depositionssysteme

1.ASML, 2.Keysight Technologies, 3.Fanuc sind meine Top 3 in diesen Sektor

3. Chipfertigung (Foundries)

$TSM (-0,78 %) TSMC (TW) – führende Foundry

$SMSN Samsung Electronics (KR) – Foundry + Speicher

$GFS (+1,18 %) GlobalFoundries (US) – Spezialchips

$INTC (-0,03 %)

Intel Foundry Services (US) – neuer westlicher Foundry-Player

$981

SMIC (CN) – größte chinesische Foundry

$UMC (+0,57 %)

UMC (TW) – Power-/RF-/Embedded-Chips

1.TSMC, 2.Intel, 3.Samsung Electronics sind meine Top 3 in diesen Sektor

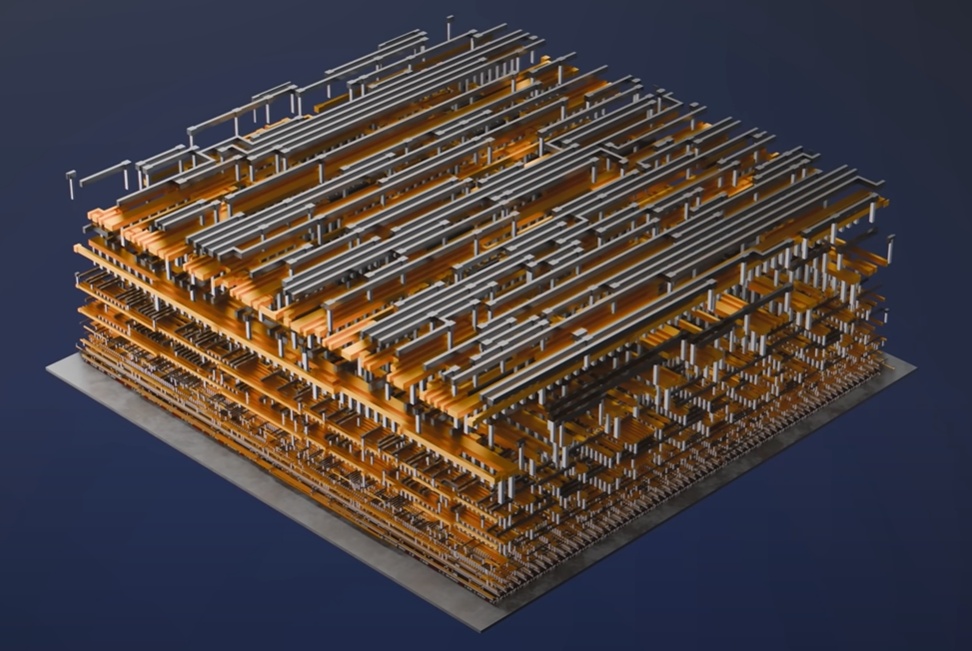

4. Rechen- & Steuereinheit („Gehirn“)

$NVDA (-4,4 %) Nvidia (US) – GPUs, AI-Chips

$INTC (-0,03 %) Intel (US) – CPUs, FPGAs

$AMD (-2,04 %) AMD (US) – CPUs, GPUs

$MRVL (+2,94 %) Marvell (US) – Netzwerkchips

$MU (-0,67 %) Micron (US) – Speicher

$DELL (+9,62 %) Dell Technologies (US) – Edge & Infrastruktur

Graphcore (UK) – AI-Chips (IPU) - kein börsennotiertes Unternehmen

Cerebras (US) – Wafer-Scale Engine - kein börsennotiertes Unternehmen

SiPearl (FR) – europäischer HPC-Chip - kein börsennotiertes Unternehmen

1.Nvidia, 2.Marvell, 3.Micron sind meine Top 3 in diesen Sektor

5. Sensorik („Sinne“)

$6758 (+2,4 %) Sony (JP) – Bildsensoren

$6861 (+0,59 %) Keyence (JP) – Industrie-Sensorik

$STM (-2,06 %) STMicroelectronics (FR/IT) – Sensoren, MCUs

$TDY Teledyne (US) – optische/Infrarot-Sensoren

$CGNX (-1,88 %) Cognex (US) – Machine Vision

$HON (+0,89 %) Honeywell (US) – Sensorik, Sicherheit

ANYbotics (CH) – autonome Sensorfusion - kein börsennotiertes Unternehmen

$AMBA (-12,31 %) Ambarella (US) – Video- & Computer-Vision-SoCs für Echtzeit-Bilderkennung

$OUST

Velodyne Lidar (US) – Lidar-Sensoren - Übernahme durch Ouster

$AMS (-1,27 %)

OSRAM (AT/DE) – optische Sensoren

1.Teledyne, 2.Keyence, 3.Ouster sind meine Top 3 in diesen Sektor

6. Aktuatoren & Leistungselektronik („Muskeln“)

$IFX (-2,22 %) Infineon (DE) – Leistungselektronik

$ON (-3,07 %) onsemi (US) – Power & Sensorik

$TXN (-0,46 %) Texas Instruments (US) – Mixed-Signal-Chips

$ADI (-0,77 %) Analog Devices (US) – Signalverarbeitung

$PH Parker-Hannifin (US) – Hydraulik/Pneumatik

$MP (+0,81 %) MP Materials (US) – Magnete

$APH (-2,65 %) Amphenol (US) – Steckverbinder

$6481 (+3,44 %) THK (JP) – Linearführungen & Aktuatoren

$6324 (+0 %)

Harmonic Drive (JP) – Präzisionsgetriebe & Servoantriebe für Robotik

$6594 (-7,39 %)

Nidec (JP) – Elektromotoren

$6506 (+0,73 %)

Yaskawa (JP) – Antriebe & Robotik

$SU (+1,45 %)

Schneider Electric (FR) – Energie- & Steuerungslösungen

$ZIL2 (-2,13 %)

ElringKlinger (DE) – Batterie- & Brennstoffzellentechnik, Leichtbau

1.Parker-Hannifin, 2.MP Materials, 3.Infinion sind meine Top 3 in diesem Sektor

7. Kommunikation & Vernetzung („Nerven“)

$QCOM (-2,23 %) Qualcomm (US) – Mobilfunk, Edge AI

$ANET (+1,92 %) Arista Networks (US) – Netzwerke

$CSCO (+0,68 %) Cisco (US) – Netzwerke, Security

$EQIX (+2,61 %) Equinix (US) – Rechenzentren

NTT Docomo (JP) – 5G/6G Carrier - kein börsennotiertes Unternehmen

$VZ Verizon (US) – Telekommunikation

$SFTBY SoftBank (JP) – Carrier + Robotics

$ERIC B (+2,4 %)

Ericsson (SE) – 5G/IoT-Infrastruktur

$NOKIA (+3,47 %)

Nokia (FI) – 5G/6G für Industrie

$HPE (+2,08 %)

Juniper Networks (US) – Netzwerktechnik - Übernahme durch HP

1.Arista Networks, 2.SoftBank, 3.Cisco sind meine Top 3 in diesem Sektor

8. Energieversorgung

$3750 (-1,48 %) CATL (CN) – Batterien

$6752 (+0,36 %) Panasonic (JP) – Batterien

$373220 LG Energy (KR) – Batterien

$ALB (-3,01 %) Albemarle (US) – Lithium

$LYC (+8,97 %) Lynas (AU) – Seltene Erden

$UMICY (-1,34 %) Umicore (BE) – Recycling

WiTricity (US) – induktives Laden - kein börsennotiertes Unternehmen

$ABBN (+1,61 %) Charging (CH) – Ladeinfrastruktur

$SLDP

Solid Power (US) – Festkörperbatterien

Northvolt (SE) – europäische Batterien - kein börsennotiertes Unternehmen

$PLUG (-5,59 %)

Plug Power (US) – Brennstoffzellen

$KULR (-3,64 %)

KULR Technology (US) – Thermomanagement & Batteriesicherheit für mobile Systeme

1.Albemarle, 2.CATL, 3.Panasonic sind meine Top 3 in diesen Sektor

9. Cloud & Infrastruktur

$AMZN (+1,32 %) Amazon AWS (US) – Cloud, AI

$MSFT (+0,04 %) Microsoft Azure (US) – Cloud, AI

$GOOG (+0,92 %) Alphabet Google Cloud (US) – Cloud, ML

$VRT

Vertiv Holdings (US) – Rechenzentrums-Infrastruktur (USV, Kühlung, Edge)

$ORCL (-2,57 %)

Oracle Cloud (US) – ERP + Cloud

$IBM (-0,22 %)

IBM Cloud (US) – Hybrid-Cloud + AI

$OVH (-0,99 %)

OVHcloud (FR) – europäische Cloud

1.Alphabet, 2.Microsoft, 3.Oracle sind meine Top 3 in diesen Sektor

10. Software & Datenplattformen

$PLTR (-0,2 %) Palantir (US) – Datenintegration

$DDOG (-1,31 %) Datadog (US) – Monitoring

$SNOW (-1,93 %) Snowflake (US) – Daten-Cloud

$ORCL (-2,57 %) Oracle (US) – Datenbanken, ERP

$SAP (-1,47 %) SAP (DE) – ERP-Systeme

$SPGI S&P Global (US) – Finanz-/Marktdaten

ROS2 Foundation – Robotik-Middleware - nicht an der Börse gelistet

$NVDA (-4,4 %) NVIDIA Isaac (US) – Robotik-Entwicklung - Teil von Nvidia

$INOD (-3,11 %) Innodata (US) – Datenannotation & KI-Trainingsdaten

$PATH (+1,79 %)

UiPath (RO/US) – Robotikprozessautomation

$AI (-4,6 %)

C3.ai (US) – AI-Plattform

$ESTC (-8,62 %)

(NL/US) – Such- & Datenanalyse

1.S&P Global, 2.Palantir, 3.Datadog sind meine Top 3 in diesen Sektor

11. Endanwendungen / Roboter

$ABBN (+1,61 %) ABB (CH/SE) – Industrieroboter

$6954 (+1,35 %) Fanuc (JP) – Industrieroboter

$TSLA (-1,42 %) Tesla Optimus (US) – humanoider Roboter

$9618 (-1,76 %) JD.com (CN) – Logistikroboter

$AAPL (-3,6 %) Apple (US) – Plattform & UX

$700 (+0,48 %) Tencent (CN) – Plattform & AI

$9988 (-2,74 %) Alibaba (CN) – Logistik & Plattform

PAL Robotics (ES) – humanoide Roboter - kein börsennotiertes Unternehmen

Neura Robotics (DE) – kognitive humanoide Roboter - kein börsennotiertes Unternehmen

$TER (-4,17 %) Universal Robots (DK) – Cobots - gehört zur Teradyne Corporation

Engineered Arts (UK) – humanoide Roboter - kein börsennotiertes Unternehmen

$ISRG (-1,07 %) Intuitive Surgical (US) – chirurgische Robotik

$GMED (-1,22 %)

Globus Medical (US) – chirurgische Robotik (ExcelsiusGPS-Plattform)

$7012 (+1,05 %) Kawasaki Heavy Industries (JP) – Industrieroboter, Automatisierung

$CPNG (+2,34 %) Coupang (KR) – Logistik-Endanwender

$IRBT

iRobot (US) – Consumer-Robotik (z. B. Roomba), nicht humanoid, aber Navigation/Sensorfusion

Boston Dynamics (US) – humanoide & mobile Roboter-kein börsennotiertes Unternehmen

Hanson Robotics (HK) – humanoide Roboter (Sophia) - kein börsennotiertes Unternehmen

Agility Robotics (US) – humanoider Roboter „Digit“ - kein börsennotiertes Unternehmen

1.Apple, 2.Tencent, 3.Alibaba sind meine Top 3 in diesem Sektor

🛠 2. Quer-Enabler (Schaufelhersteller) – mit Hidden Champions

Rohstoffe & Batteriematerialien

Albemarle · Lynas · Umicore

$SQM

SQM (CL) – Lithium

$ILU (+8,02 %)

Iluka Resources (AU) – Seltene Erden

$ARR (+0,67 %)

American Rare Earths (US/AU) – neue Lieferketten

meine Nummer 1 im Sektor ist Albemarle

Fertigungstechnologie

ASML · Applied Materials · Tokyo Electron

$LRCX (-2,6 %)

Lam Research (US) – Plasma-/Ätzprozesse

$ASM (+0,08 %)

ASM International (NL) – ALD-Equipment

$MKSI (-0,02 %)

MKS Instruments (US) – Plasma-/Vakuumtechnik

meine Nummer 1 im Sektor ist ASML

Qualitätssicherung

Keysight · Advantest · Teradyne

$EMR (-1,22 %)

National Instruments (US) – Messtechnik - von Emerson Electric übernommen

$300567

ATE Test Systems (CN) – Testsysteme

$FORM (+0 %)

FormFactor (US) – Wafer-Probing

meine Nummer 1 im Sektor ist Keysight

Bewegung & Antrieb

Parker-Hannifin

Festo (DE) – Pneumatik, Soft Robotics - kein börsennotiertes Unternehmen

Bosch Rexroth (DE) – Antriebe, Steuerungen - kein börsennotiertes Unternehmen

$6481 (+3,44 %)

THK (JP) – Linearführungen

meine Nummer 1 im Sektor ist Parker-Hannifin

Sensorik/Imaging

$TDY Teledyne

$BSL (-2,08 %) Basler (DE) – Industriekameras

FLIR (US) – Wärmebildsensoren - Übernahme durch Teledyne

ISRA Vision (DE) – Machine Vision - kein börsennotiertes Unternehmen

meine Nummer 1 im Sektor ist Teledyne

Magnete & Materialien

MP Materials

$6501 (+0,39 %)

Hitachi Metals (JP) – Magnetmaterialien

VacuumSchmelze (DE) – Magnetwerkstoffe - kein börsennotiertes Unternehmen

$4063 (+4,09 %)

Shin-Etsu Chemical (JP) – Spezialmaterialien

meine Nummer 1 im Sektor ist MP Materials

Chipdesign & Simulation

Synopsys · Cadence · ARM

$SIE (-1,35 %)

Siemens EDA (DE/US)–Mentor Graphics-strateg. Geschäftsfelds der Siemens AG

Imagination Tech (UK) – GPU-IP - kein börsennotiertes Unternehmen

$CEVA (-3,81 %)

CEVA (IL) – Signalprozessor-IP

meine Nummer 1 im Sektor ist Synopsys

Engineering & Lifecycle

PTC · Dassault · Siemens

Altair (US) – Simulation - kein börsennotiertes Unternehmen (mehr)

$HXGBY (+1,32 %)

Hexagon (SE) – Messtechnik

$SNPS (-3,24 %)

ANSYS (US) – Simulation - Übernahme durch Synopsys

meine Nummer 1 im Sektor ist Siemens

Netzwerke & Rechenzentren

Arista · Cisco · Equinix

$HPE (+2,08 %)

Juniper (US) – Netzwerke - Übernahme von HPE

$DTE (+3,08 %)

T-Systems (DE) – Industrie-Cloud

$OVH (-0,99 %)

OVHcloud (FR) – europäische Cloud

meine Nummer 1 im Sektor ist Arista

Cloud-Infrastruktur

AWS · Azure · Google Cloud

$ORCL (-2,57 %)

Oracle Cloud (US) – ERP & Datenbanken

$IBM (-0,22 %)

IBM Cloud (US) – Hybrid-Cloud

$9988 (-2,74 %)

Alibaba Cloud (CN) – asiatische Cloud

$VRT

Vertiv Holdings (US) – Cloud/Infra

meine Nummer 1 im Sektor ist Alphabet (Google)

Finanz-/Informations-Infra

S&P Global

$MCO (-0,6 %)

Moody’s (US) – Ratings

$MSCI (-0,32 %)

MSCI (US) – Indizes

$MORN

Morningstar (US) – Investment-Research

meine Nummer 1 im Sektor ist S&P Global

Kreativ-/Experience-Infra

Adobe

$ADSK (-3,05 %)

Autodesk (US) – CAD & Design

$U

Unity (US) – 3D/AR-Simulation

Epic Games (US) – Unreal Engine - kein börsennotiertes Unternehmen

meine Nummer 1 im Sektor ist Adobe

Plattform & Ökosystem

Apple · Tencent · Alibaba

$META (-1,33 %)

Meta (US) – AR/VR, Social Robotics

ByteDance (CN) – AI & Plattformen - kein börsennotiertes Unternehmen

$9888 (-0,62 %)

Baidu (CN) – AI & Cloud

meine Nummer 1 im Sektor ist Tencent

Infrastruktur/Edge

Dell

$HPE (+2,08 %)

HPE (US) – Edge-Computing

$SMCI

Supermicro (US) – KI-Server

$6702 (-2,25 %)

Fujitsu (JP) – Edge & HPC

meine Nummer 1 im Sektor ist Dell

Speicherlösungen

Micron

$HY9H

SK Hynix (KR) – Speicher

$285A (+0,44 %)

Kioxia (JP) – NAND

$WDC

Western Digital (US) – Speicherlösungen

meine Nummer 1 im Sektor ist Micron

🏛 3. Sekundäre Schlüssel-Sektoren mit Hidden Champions

Finanzierung & Kapital

$GS (-7,53 %) Goldman Sachs (US) – Investmentbank; ECM/DCM, M&A, Wachstumsfinanzierung

$MS Morgan Stanley (US) – Investmentbank; Tech‑Banking, Kapitalmärkte

$BLK (-2,67 %) BlackRock (US) – Asset Manager; Kapitalallokation, ETFs/Indexfonds

$9984 (-0,38 %) SoftBank Vision Fund (JP) – Mega‑VC; Growth‑Equity in Robotik/AI

Sequoia Capital (US) – Venture Capital; Early/Growth in AI/Robotik - Das ist ein klassischer Venture Capital‑Fonds

DARPA (US) – staatl. F&E‑Förderung (Robotik/Verteidigung) - unabhängige Forschungs- und Entwicklungsbehörde

EU Horizon (EU) – Forschungsförderung/Grants für DeepTech - Innovative Europe Säule

China State Funds (CN) – staatl. Industrie‑/Technologiefonds

Lux Capital (US) – VC für DeepTech - Uptake (US) – KI‑basierte Predictive Maintenance

DCVC (US) – Robotik & AI-Fokus - Investieren geht ausschließlich über VC-Fondsbeteiligungen

Speedinvest (AT) – EU-VC für Robotik - Einstieg zur Beteiligung gibt’s nur über Fondsbeteiligungen

meine Nummer 1 im Sektor ist Softbank

Wartung & Service

$SIE (-1,35 %) Siemens (DE) – Industrie‑Service, Lifecycle & Retrofit

$ABBN (+1,61 %) ABB (CH/SE) – Robotik‑Service, Ersatzteile, Field Support

$GEHC (+0,77 %) GE Healthcare (US) – Medtech‑Service inkl. robotischer Systeme

Uptake (US) – KI‑basierte Predictive Maintenance - kein börsennotiertes Unternehmen

Augury (US/IL) – Condition Monitoring, Zustandsdiagnostik - kein börsennotiertes Unternehmen

$KU2 KUKA Service (DE) – Robotik-Wartung

$6954 (+1,35 %) Fanuc Service (JP) – globales Servicenetz

Boston Dynamics AI Institute (US) – Robotik-Langlebigkeit - finanziert von Hyundai Motor Group

meine Nummer 1 im Sektor ist Siemens

Marketing & Werbung

$WPP (-1,25 %) WPP (UK) – globaler Werbekonzern; Branding/Kommunikation

$OMC Omnicom (US) – Marketing/PR‑Netzwerk

$PUB (-0,73 %) Publicis (FR) – Kommunikations‑/Werbegruppe

$META (-1,33 %) Meta (US) – Digital‑Ads (Facebook/Instagram)

$GOOG (+0,92 %) Google Ads (US) – Such‑ & Display‑Werbung

TikTok / ByteDance (CN) – Social‑Ads & Distribution - kein börsennotiertes Unternehmen

$AAPL (-3,6 %) Apple (US) – Branding/UX; Akzeptanz & Plattform‑Marketing

$WPP (-1,25 %)

AKQA (UK/US) – Tech-Branding - Seit 2012 Mehrheit im Besitz der WPP Group, agiert aber weiterhin als autonome operative Einheit

R/GA (US) – Innovationsmarketing - kein börsennotiertes Unternehmen

Serviceplan (DE) – größte unabhängige EU-Agentur - kein börsennotiertes Unternehmen

meine Nummer 1 im Sektor ist Meta

Recht, Regulierung & Ethik

ISO (CH) – internationale Normen, Robotik‑Standards

TÜV (DE) – Zertifizierung & Sicherheitstests

UL (US) – Sicherheits‑/Konformitätsprüfungen

EU AI Act (EU) – Rechtsrahmen für KI & Robotik

UNESCO AI Ethics (UN) – globale Ethik‑Leitlinien

Fraunhofer IPA (DE) – Robotik-Sicherheitsnormen

ANSI (US) – Standards

IEC (CH) – Elektrotechnik-Normen

Ausbildung & Talent

MIT (US) – Robotik/AI‑Forschung & Ausbildung

ETH Zürich (CH) – autonome Systeme & Robotik

Stanford (US) – AI/Robotik‑Labore & Spin‑offs

Tsinghua University (CN) – Robotik/AI in Asien

CMU (US) – Robotik-Institut

EPFL (CH) – Robotik-Forschung

TU München (DE) – humanoider Roboter „Roboy“

🌍 Top 25 Unternehmen für humanoide Robotik

Diese Firmen sind zentral für die Entwicklung & Produktion humanoider Roboter, weil ohne sie entscheidende Teile der Kette fehlen würden:

Chips & Rechenleistung (Gehirn der Roboter)

$NVDA (-4,4 %) Nvidia (US) – AI-GPUs & Isaac-Plattform, Fundament für Robotik-KI

$2330 TSMC (TW) – weltweit wichtigste Foundry, produziert die AI-Chips

$ASML (-1,57 %) ASML (NL) – EUV-Lithographie, unverzichtbar für Chipfertigung

$005930 Samsung Electronics (KR) – Speicher, Logik, Foundry

$HY9H SK Hynix (KR) – DRAM & NAND-Speicher für KI

$MU (-0,67 %) Micron (US) – Speicherlösungen für AI-Workloads

meine Nummer 1 im Sektor ist ASML

Sensorik & Wahrnehmung (Sinne der Roboter)

$SONY Sony (JP) – Bildsensoren, Marktführer

$6861 (+0,59 %) Keyence (JP) – Industrie-Sensorik & Vision-Systeme

$CGNX (-1,88 %) Cognex (US) – Machine Vision, präzise Bildverarbeitung

meine Nummer 1 im Sektor ist Keyence

Aktuatoren & Bewegung (Muskeln der Roboter)

$IFX (-2,22 %) Infineon (DE) – Leistungselektronik, Motorsteuerung

$6594 (-7,39 %) Nidec (JP) – Weltmarktführer für Elektromotoren

$PH Parker-Hannifin (US) – Hydraulik/Pneumatik, Bewegungstechnik

$6481 (+3,44 %) THK (JP) – Linearführungen & Aktuatoren

meine Nummer 1 im Sektor ist Parker-Hannifin

Kommunikation, Cloud & Infrastruktur (Nerven & Datenfluss)

$QCOM (-2,23 %) Qualcomm (US) – Mobilfunk- & Edge-Chips

$AMZN (+1,32 %) Amazon AWS (US) – Cloud & AI-Infrastruktur

$MSFT (+0,04 %) Microsoft Azure (US) – Cloud, AI-Services

$CSCO (+0,68 %) Cisco (US) – Netzwerke & Security

$VRT Vertiv Holdings (US) – Rechenzentrums-Infrastruktur

meine Nummer 1 im Sektor ist Microsoft

Endanwendungen & Plattformen (Roboter selbst)

$TSLA (-1,42 %) Tesla (US) – humanoider Roboter Optimus

$ABBN (+1,61 %) ABB (CH/SE) – Robotik & Automatisierung

$6954 (+1,35 %) Fanuc (JP) – Industrieroboter & CNC-Systeme

$7012 (+1,05 %) Kawasaki Heavy Industries (JP) – Industrieroboter

PAL Robotics (ES) – humanoide Roboter (TALOS, ARI, TIAGo) - kein börsennotiertes Unternehmen

Neura Robotics (DE) – kognitive humanoide Roboter - kein börsennotiertes Unternehmen

Universal Robots (DK) – Cobots

meine Nummer 1 im Sektor ist Tesla

🇪🇺 Top 10 Europäische Schlüsselunternehmen für humanoide Robotik

$ASML (-1,57 %)

ASML (NL)

Weltmarktführer bei EUV-Lithographie – ohne ASML keine modernen Chips für KI & Robotik.

$IFX (-2,22 %) Infineon (DE)

Führend in Leistungselektronik & Motorsteuerung – entscheidend für Aktuatoren humanoider Roboter.

$STM (-2,06 %)

STMicroelectronics (FR/IT)

Sensoren, Mikrocontroller & Leistungschips – Basis für Steuerung & Wahrnehmung.

$SAP (-1,47 %)

SAP (DE)

ERP & Datenplattformen, wichtig für Integration humanoider Roboter in industrielle Prozesse.

$SIE (-1,35 %)

Siemens (DE)

Industrie-Software, Automatisierung, Digital Twin – Schlüssel für Engineering & Lebenszyklusmanagement.

$KU2 KUKA (DE)

Robotik-Pionier, Industrieroboter & Automatisierung – Know-how für humanoide Bewegungsmechanik.

PAL Robotics (ES) - kein börsennotiertes Unternehmen

Spezialist für humanoide Roboter (TALOS, ARI, TIAGo), international im Einsatz in Forschung & Service.

Neura Robotics (DE) - kein börsennotiertes Unternehmen

Junges High-Tech-Unternehmen, entwickelt kognitive humanoide Roboter mit fortschrittlicher AI (4NE-1).

Universal Robots (DK) - kein börsennotiertes Unternehmen

Marktführer für Cobots – Plattform für sichere Mensch-Roboter-Kollaboration.

Engineered Arts (UK) - kein börsennotiertes Unternehmen

Entwickelt humanoide Roboter wie Ameca, bekannt für realistische Mimik & Gestik – wichtig für HRI (Human-Robot Interaction)

🌏 Top 10 Asiatische Schlüsselunternehmen für humanoide Robotik

$2330

TSMC (Taiwan)

Weltgrößte Halbleiter-Foundry, produziert High-End-Chips (z. B. Nvidia, AMD, Apple) – ohne TSMC keine KI-Hardware.

$005930

Samsung Electronics (Südkorea)

Foundry, Speicher, Logikchips, Bildsensoren – extrem breit in Robotik-Bausteinen aufgestellt.

$HY9H

SK Hynix (KR) – Speicher

$SONY

Sony (Japan)

Marktführer bei CMOS-Bildsensoren, essenziell für Robotik-Sehen & Wahrnehmung.

$6861 (+0,59 %)

Keyence (Japan)

Sensorik & Machine Vision für industrielle Automatisierung, weit verbreitet in der Robotik.

$6954 (+1,35 %)

Fanuc (Japan)

Industrieroboter & CNC-Systeme, einer der wichtigsten Hersteller von Robotik-Hardware weltweit.

$6506 (+0,73 %)

Yaskawa Electric (Japan)

Antriebe, Motion-Control & Roboterarme – relevant für humanoide Bewegungssteuerung.

$6594 (-7,39 %)

Nidec (Japan)

Weltmarktführer für Elektromotoren (vom Mini-Motor bis zu Hochleistungsantrieben).

$7012 (+1,05 %)

Kawasaki Heavy Industries (JP) – Industrieroboter

$9618 (-1,76 %)

JD.com (China)

Treiber für Robotik im E-Commerce & Logistik, investiert in humanoide Robotik-Anwendungen