𝑮𝒓𝒆𝒆𝒏 𝑬𝒏𝒆𝒓𝒈𝒚 𝒎𝒂𝒍 𝒂𝒏𝒅𝒆𝒓𝒔!

Ihr habt es gewollt und hier ist die Analyse! Ich bitte die Führungsriege, bestehend aus @MScottInvesting

@GoDividend

@Divmann

@California_Dreamin

@InvestmentPapa

@christian

@Barsten

@Der_Dividenden_Monteur

@Simpson

@Dr27589

@RealRose

@Klambam@RoronoaZoro

@Zackdela79

@Doe um Kontaktaufnahme, um mein Beraterhonorar zu überweisen. Normalerweise sind Vorleistungen nicht üblich. Entsprechend dringlich ist die Angelegenheit!

Greencoat UK Wind PLC $UKW (-0,87 %)

GB00B8SC6K54

𝗜. 𝗨𝗻𝘁𝗲𝗿𝗻𝗲𝗵𝗺𝗲𝗻𝘀𝗽𝗿𝗼𝗳𝗶𝗹:

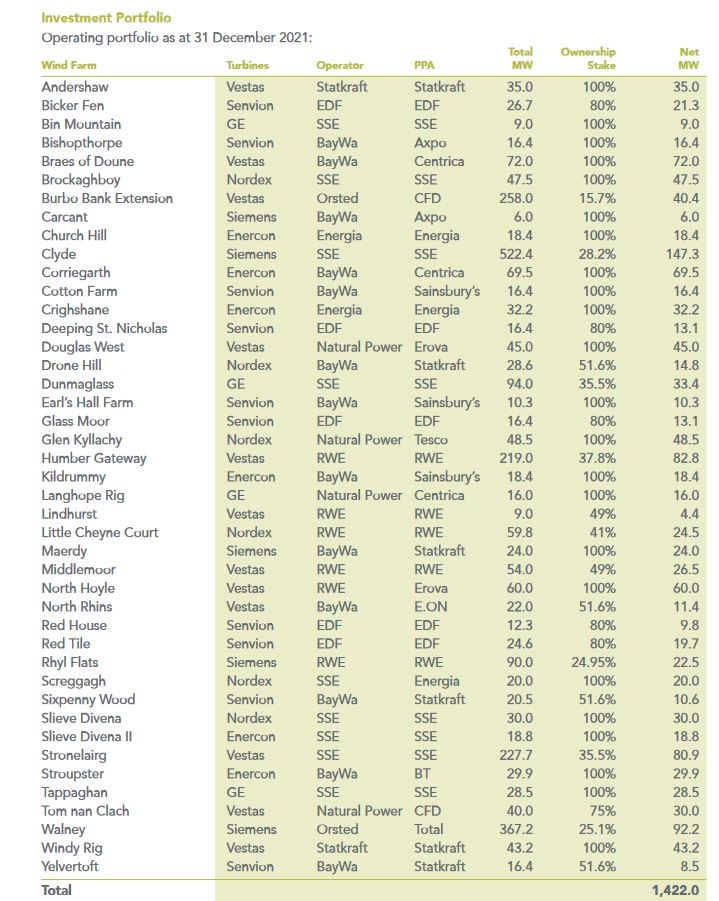

Greencoat UK Wind PLC ist eine geschlossene Investmentgesellschaft mit Sitz im Vereinigten Königreich. Das Unternehmen verfügt über ein breit gefächertes Portfolio von Beteiligungen an rund 40 in Betrieb befindlichen Windparks im Vereinigten Königreich mit einer Nettokapazität von insgesamt 1.289,8 Megawatt (MW). Das Portfolio des Unternehmens besteht aus Beteiligungen an Zweckgesellschaften (SPVs), die bestimmte Vermögenswerte von Windparks halten. [1] [2] Die Strategie, welche gezielt auf Dividenströme abzielt wird auch explizit auf der Unternehmens Homepage kommuniziert.

Greencoat UK Wind PLC wird von Greencoat Capital LLP geführt, welche weitere Investment Trusts besitzt. Zu nennen ist hier auch Greencoat Renewables PLC. Greencoat Renewables investiert ebenfalls in Windfarmen in Irland, Schweden und Frankreich. Außerdem plant Greencoat Renewables ein weiteres Standbein im Solarmarkt aufzubauen, was zum jetzigen Zeitpunkt aber noch kaum existent ist. Das Geschäftsmodell ist ähnlich aufgebaut und basiert auf Dividendenströme.

In den Bildern habe ich euch noch eine Landkarte hinzugefügt, welche die Windparks zeigen, in denen Greencoat UK Wind (UKW) investiert ist.

Anlageziel der Gesellschaft: Anlegern eine jährliche Dividende zukommen zu lassen, die entsprechend der Inflation des Einzelhandelspreisindexes (RPI) steigt, und gleichzeitig den Kapitalwert des Anlageportfolios durch die Reinvestition des überschüssigen Cashflows und den Einsatz von Fremdkapital langfristig auf realer Basis zu erhalten. [1]

Gem. NAV Factsheet Juni 2022:

„The Company’s aim is to provide investors with an annual dividend that increases in line

with RPI inflation (7.72p with respect to 2022) while preserving the capital value of its

investment portfolio in the long term on a real basis through reinvestment of excess cash

flow.“ [6]

Ihr seht also schon, dass UKW keine typische Green Energy Aktie ist. UKW ist schlichtweg eine Investmentgesellschaft mit ausschließlichem Fokus auf Windkraft in Großbritannien. Doch in welche Windkrafträder investiert UKW? Hier gibt es verschiedene und die Betreiber sind große Konzerne, die euch wahrscheinlich bekannt vorkommen könnten (Liste nicht abschließend):

-RWE

-EDF

-Orsted

-BayWa

Ein großes Portfolio kommt dabei direkt von RWE. Größter Turbinenhersteller in diesen Windparks sind Vestas (44%) sowie Siemens (23%). [3]

Bei den Windparks gibt es unterschiedliche Anteilsbesitze durch UKW. Im Anhang eine Übersicht der Windfarmen, deren Betreiber und dem Anteilsverhältnis von UKW. [3]

Windparks nach Regionen gem NAV Factsheet Juni 2022 sowie in Klammern gem. GB 2021 [3]:

-Schottland: 47 (46%)

-England: 37% (38%)

-Nordirland: 11% (11%)

-Wales: 5% (5%)

Doch womit generiert UKW jetzt genau Umsatz und Gewinn? Ganz einfach! Als Investmentgesellschaft mit entsprechenden Beteiligungen erhält UKW hauptsächlich Dividenden. Daneben müssen die Beteiligungen, respektive Windparks jährlich bewertet werden, was über ein DCF Bewertungsverfahren geschieht. Steigen die Bewertungen erzeugt dies eine Aufwertung, welche direkt in den Umsätzen dargestellt wird. Wichtig zu verstehen ist, dass durch die Bewertungsanpassungen kein Cash fließt. Im Annual Report wird dies als „Unrealised movement in fair value of investments“ dargestellt.

Umsatzbestandteile zusammengefasst gem. Geschäftsbericht 2021 (2020) [3]:

-Dividens received (Erhaltene Dividenden): 226,328 (123,748)

-Unrealised movement in fair value of investments: 155,551 (9,763)

-Interest on shareholder loan investment received: 39,804 (20,793)

Steigen also die Investmentaktivitäten sowie die Bewertungen der Anlagen steigt der Umsatz. Die Bewertungen erfolgen klassisch anhand des DCF Verfahrens. Daher könnten Bewertungen durchaus sinken, wenn der Strompreis sinkt oder der Wind weniger bläst.

𝗜𝗜. 𝗞𝗲𝗻𝗻𝘇𝗮𝗵𝗹𝗲𝗻 [𝟰]*:

-KGV 2021: 7,68

-KGV 2022e: 2,87

-KGV 2023e: 6,48

-KGV 2024e: 7,28

-PEG 2022e (KGV/Wachstumsrate): = Hier erlaube ich mir kein Urteil. Das EBIT Wachstum ist durch die momentane Lage und Strompreisentwicklung extrem volatil. Eine vernünftige Aussage lässt sich hier nicht wirklich treffen. Zur Einordnung: Ein günstiges PEG Ratio würde man mit einen Wachstum von 8-10% erreichen können (Faustregel: < 1 = sehr günstig).

-KBV 2022: 1,15

-Umsatzwachstum: 2022: 312%; 2023: -46%; 2024: -8%

-EBIT Wachstum: 2022: 325%; 2023: -49%; 2024: -8%

-Dividendenrendite: 2021: 5,11%, 2022: 5,45, 2023e: 5,87%, 2024e: 6,09%

*Stand 16.10.22

Branchen Kennzahlen Europa [5]:

-KGV Investment & Asset Management Gesellschaften: 11,72

-Wachstum Investment & Asset Management Gesellschaften : 14,02%

-PEG Investment & Asset Management Gesellschaften: 0,84

Doch ist UKW jetzt günstig bewertet? Man könnte es fast meinen. Doch um ein abschließendes Urteil zu fällen müssen wir uns das Geschäftsmodell und die Finanzen, anhand der nächsten Rubrik, etwas genauer ansehen.

𝗜𝗜𝗜. 𝗥𝘂𝗯𝗿𝗶𝗸 - 𝗪𝗮𝘀 𝘄ü𝗿𝗱𝗲 𝗕𝘂𝗳𝗳𝗲𝘁 𝘀𝗮𝗴𝗲𝗻 (𝗗𝗮𝘁𝗲𝗻 𝗮𝘂𝘀 𝗱𝗲𝗺 𝗔𝗻𝗻𝘂𝗮𝗹 𝗥𝗲𝗽𝗼𝗿𝘁 𝟮𝟬𝟮𝟭 [𝟯]):

Kriterien im Detail nachzulesen:

https://app.getquin.com/activity/XcuRrJwmyP

Aufgrund des sehr überschaubaren Geschäftsmodells weiche ich von meinem üblichen „Buffett Approach“ etwas ab. UKW hat kaum operative Tätigkeiten, fokussiert sich auf Investments und Divdende – Thats it!

A. Erfolgsrechnung:

Für das Geschäftsjahr 2021 hat man eine Nettomarge von 92% erzielt. Der EBIT entspricht nahezu dem Umsatz. Das ist aber wenig überraschend und für eine Investmentgesellschaft daher nicht unüblich. Der Gewinn steigt seit 3 Jahren stetig. Das ist aber vor allem den Neu-Akquisitionen zu verdanken, die dann wiederum Dividende ausschütten: Abwertungen der Beteiligungen gab es in dieser Zeit auch keine nennenswerten.

Gewinn 2021: 363,22 Mio GBP

Gewinn 2020: 104,40 Mio GBP

Gewinn 2019: 43,29 Mio GBP

Gewinn 2018: 202,38 Mio GBP

Gewinn 2017: 59,87 Mio GBP

B. Bilanz:

Die Bilanz sieht ähnlich „langweilig“ aus. Die Aktivseite besteht fast ausschließlich aus den Investmentbeteiligungen. Die Passivseite verfügt über einen Kredit über 950,000 GBP, welcher jährlich getilgt wird und etwa 23% der Bilanzsumme ausmacht. Je nach Bedarf wird der Kreditrahmen auch wieder erhöht.

Das Geschäftsmodell ist einfach erklärt: Dividenden erhalten, Dividenden ausschütten und je nach Bedarf Kreditrahmen erhöhen oder eine Kapitalerhöhung durchführen. Etwas anderes passiert eigentlich nicht. Der Cashflow wird komplett ausgenutzt. Erhöht man den Kreditrahmen, wird dieser vollständig für Investitionen und Dividendenzahlungen genutzt. Genauso sieht es bei den Kapitalerhöhungen aus. Je nach Bedarf wird eines der Beiden (Kredit vs. Kapitalerhöhung) als Cashquelle genutzt. Da sich die Dividende an der Inflation orientiert ist man dazu momentan auch ein stückweit gezwungen.

Doch ist diese Art der Dividendenpolitik sinnvoll? Hierzu möchte ich einen kurzen Blick auf das Cashflow Statement werfen! Denn hier wird noch deutlicher, wie UKWs Strategie genau aussieht.

C. Cash-Flow-Statement:

Cash relavante Transaktionen für UKW zusammengefasst:

Jährliche Tilgung Kredit (-)

Erhöhung Kreditrahmen (+)

Zahlung Dividenden (-)

Erhalt Dividenden (+)

Cash durch Kapitalerhöhungen (+)

Wie oben erähnt geschieht also nicht sonderlich viel. Der operative Cashflow und auch der Free Cashflow können dadurch gerne mal negativ sein. Dadurch hat man wenig strategischen Spielraum, da man stets bemüht ist die Dividenden und Investments über Kapital- und Krediterhöhungen zu decken. Aber das ist schlichtweg auch das Geschäftsmodell.

Kapitalerhöhungen 2020: 400,000 GBP

Kapitalerhöhungen 2021: 450,000 GBP im November 2021 und 197,618 GBP im Februar 2021

Ein relevanter Artikel bez. der 450,00 GBP Kapitalerhöhung:

https://quoteddata.com/2021/11/greencoat-uk-wind-raises-450m-high-demand/

Wir sehen also, dass UKW Kapitalerhöhungen benötigt, die sich auf den Kurs ausschlagen (Kursverwässerung), Sieht man sich die Kursentwicklung von UKW an erkennt man, dass hier kaum Kursperformance möglich ist. Dafür hat UKW natürlich eine gute Dividendenrendite.

Von 2014 bis zum Peak in 2022 hat sich die Aktie von ursprünglich 1,19 € auf 1,95€ „hochgeschraubt“. [7] Die Aktie ist damit kein besonderer high performer und das sollte man auch nicht erwarten.

Eine solche Dividendentrategie ist nicht unüblich und weder positiv noch negativ zu bewerten. Jedoch sollte man sich der Renditeerwartungen bewusst sein!

Was würde also Buffett sagen? Wahrscheinlich nicht viel. Einen Burggraben hat die Aktie nicht wirklich und den Markt wird sie aller Voraussicht auch nicht schalgen können. Es sei denn, Windkrafträder sind die Outperformer in den nächsten Jahren 😊

𝗜𝗩. 𝗞𝗲𝘆 𝗡𝗼𝘁𝗲

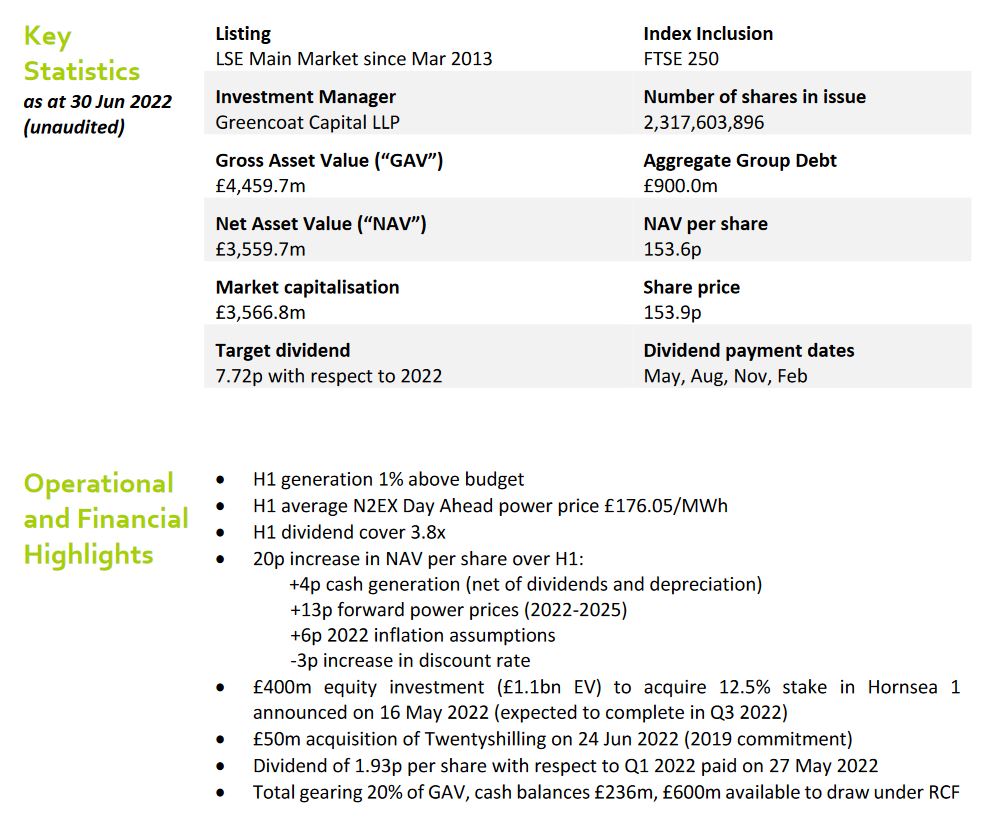

UKW veröffentlicht regelmäßig NAV Reports (NAV = Net Asset Value), die den Wert der Assets (Windparks) bewerten. So erhält man regelmäßig Informationen zur Geschäftsentwicklung und Asset Bewertung.

Die Assets werden dabei nach der DCF Methode bewertet.

Auszug aus dem Halbjahresbericht:

„The DCF valuation is produced by discounting the individual wind farm cash flows on an unlevered basis.“

Für weitere Infos zur Bewertung von Assets und Unternehmen verweise ich auf folgende Beiträge:

Little guide of valuation:

https://app.getquin.com/activity/laOUVhfFDI?lang=de&utm_source=sharing

Impairment nach IAS 36:

https://app.getquin.com/activity/vCLDnzrHFv?lang=de&utm_source=sharing

In den NAV Berichten werden die relevanten Information gegenübergestellt, wie NAV, Marktkapitalisierung (Aktien x Kurs) oder auch Ziel-Dividende, basierend auf der Inflation (RPI). Man kann anhand der Berichte also schon etwas ableiten, wie sich das Geschäft (Wind, Strompreis), die Bewertungen und der Cash Bedarf für die Dividende entwickeln.

NAV 30.06.2022: 3,559.7 Mio GBP

NAV 31.03.2022: 3,459.2 Mio GBP

NAV 31.12.2021: 3,093.7 Mio GBP

NAV 30.09.2021: 2,549.0 Mio GBP

Marktkapitalisierung 30.06.2021: 3,566.8 Mio GBP

Marktkapitalisierung 31.03.2022: 3,531.6 Mio GBP

Marktkapitalisierung 31.12.2021: 3,257.8 Mio GBP

Marktkapitalisierung 30.09.2021: 2,564.7 Mio GBP

Ich verweise in diesem Zusammenhang auch auf die Umsatzkomponente „Unrealised movement in fair value of investments“, die sich entsprechend anhand der Bewertungen verändern kann.

Profitieren konnte UKW in der Bewertung vor allem von den Strompreisen und weiteren Akquisitionen. Von 2020 auf 2021 stieg die NAV Bewertung vor allem durch Investments (569 Mio. GBP) und Bewertungsanpassungen (116 Mio. GBP) [3].

Genauso ist im NAV Report Juni 2022 ersichtlich, dass 400 Mio. GBP Cash über eine Kapitalerhöhung notwendig waren, um 12,1% des Windparks „Hornsea 1“ zu erwerben. Daher sollte diese Akquisition langfristig betrachtet die 400 Mio. GBP wieder einspielen.

𝗩. 𝗣𝗲𝗲𝗿 𝗚𝗿𝗼𝘂𝗽/𝗞𝗼𝗻𝗸𝘂𝗿𝗿𝗲𝗻𝘇 [𝟯]:

Da UKW kein klassischer Green Energy stock ist, ist die peer Group auch eine komplett andere. Zusammenfassend und für eure eigene Anlayse eine kleine Auflistung relevanter Investmentgesellschaften:

-Foresight Solar Fund $FSFL (+1,47 %)

-Bluefield Solar Income Fund $BSIF (+5,49 %)

-John Laing Environmental Assets Group $JLEN

-The Renewables Infrastructure Group $TRIG (-1,9 %)

-Next Energy Solar Fund $NESF (+2,83 %)

𝗩𝗜. 𝗥𝗶𝘀𝗶𝗸𝗲𝗻/𝗡𝗮𝗰𝗵𝘁𝗲𝗶𝗹𝗲:

-Ausschließliche Abhängigkeit an der Entwicklung der Windparks und dem Strompreis.

-Bewertungsrisiken im Zuge von Strompreisänderungen.

-Dividende gekoppelt an Inflation des Einzelhandelspreisindexes (RPI). Sorgt für attraktive Dividende jedoch auch zu Aufnahme von Fremdkapital und Kapitalerhöhungen (FK Anteil jedoch gering). Startegischer Spielraum damit limitiert.

-Durch Greencoat Renewables PLC beschränkte Investments außerhalb UK möglich, was Wachstumsmöglichkeiten limitiert.

𝗩𝗜𝗜. 𝗩𝗼𝗿𝘁𝗲𝗶𝗹𝗲:

-Keine operativen Risiken aus dem Betrieb, Instandhaltung und damit kaum operative Kosten.

-Aufgrund Fokus UK keine Währungsrisiken.

-Stabiles Umfeld/Wetterlage für Windkrafträder in UK.

𝗩𝗜𝗜𝗜. 𝗙𝗮𝘇𝗶𝘁:

UKW betreibt ein, im Sinne des Klimawandels, respektables Geschäft. Wer allerdings hohe Renditen erzielen möchte wird hier nicht glücklich. UKW ist darauf bedacht seinen Cashflow jedes Jahr für Investments und Dividenden zu verwenden. Wird dafür weiteres Cash benötigt, erfolgt eine Kapitalerhöhung, welche kursverwässernd ist. Das Geschäftsmodell ist simple und birgt operativ geringe Risiken. Große Renditehammer darf man aber ebenfalls nicht erwarten. Außerdem ist das Geschäft wenig diversifiziert.

Einen Nachteil sehe ich auch in der strategischen Ausrichung sowie des Wachstumspotenzials. Aufgrund weiterer Investment Trusts, wie Greencoat Renewables PLC, welcher vom gleichen Management geführt wird, wird man wohl kaum in Frankreich, Schweden oder Irland investieren, damit man sich nicht in die Quere kommt. Zumindest besteht hier eine gewisse Barriere.

Greencoat Renewables PLC $GRP (-0,33 %) ist aufgrund des europäischen Geschäfts etwas breiter diversifiziert und birgt zudem Wachstumsphantasien im PV Markt. Die Marktkapitalisierung und NAV ist, auch aufgrund des geringeren Umsatzes und Gewinns, noch etwas kleiner als die von UKW. Eine größere Analyse habe ich für diese Investmentgesellschaft aber nicht durchgeführt. Für alle UKW Fans könnte dieses Unternehmen aber ebenfalls interessant sein 🌝

Wer aber eine regelmäßige Dividende mit einer unaufgeregten Kursentwicklung, als Ergänzung im Portfolio haben möchte, könnte bei UKW richtig liegen. Denn die Dividende wird hoch bleiben und die Investments dienen dem Klimawandel.

Wie immer, keine Anlageberatung!

Quellen:

[1] https://de.marketscreener.com/kurs/aktie/GREENCOAT-UK-WIND-PLC-12888956/unternehmen/

[2]

https://www.greencoat-ukwind.com/about-us/who-we-are

[3]

[4]

https://de.marketscreener.com/kurs/aktie/GREENCOAT-UK-WIND-PLC-12888956/fundamentals/

[5]

https://pages.stern.nyu.edu/~adamodar/New_Home_Page/datacurrent.html

[6]

[7]

https://www.boerse.de/aktien/GREENCOAT-UK-WIND-Aktie/GB00B8SC6K54

Grafik:

Portfolio Landkarte:

https://www.greencoat-ukwind.com/portfolio

Windräder: -direkt aus dem Annual

Report 2021-->

Unternehmens-Homepage:

https://www.greencoat-ukwind.com/disclaimer-country

Greencoat Renewables PLC:

https://www.greencoat-renewables.com/disclaimer-country