Smart Beta ETF

Teil 4 - Momentum ETF - Follow the Trend!

Disclaimer: Keine Anlageberatung oder Empfehlung, Beitrag dient lediglich der Information. Bevor ihr euch für einen ETF entscheidet, schaut diesen euch noch einmal genauer an hinsichtlich Positionen, Sampling, Regionen etc. dies kann ich nicht alles darstellen, da es den Umfang sprengen würde

Teil 1 (Definition, Kategorien & Z-Score sowie Quality-Faktor): https://getqu.in/RCSY4a/

Teil 2 (Value-ETF): https://getqu.in/Nfnhqb/

Teil 3 (Low Volatility ETF): https://getqu.in/Ub7KpG/

Was sind Momentum ETF

Momentum ETF basieren grundsätzlich auf der Prämisse, dass sich Trends in der Regel fortsetzen und, dass durch eine frühzeitige Erkennung dieser eine risikoadjustierte Überrendite erzielt werden kann. Zur Umsetzung dieser Strategie fließen die jüngsten Kursentwicklungen (6 / 12 Monate) in die Gewichtung der Einzelwerte des Indexes ein. Dabei wird sich in der Regel an einem Parent-Index orientiert, so gibt es beispielsweise Momentum ETF auf den MSCI World, Europe oder USA. Durch diese Systematik enthalten Momentum ETF eine höhere Konzentration bestimmter Unternehmen & sind damit schwächer diversifiziert, als herkömmliche Indizes. So enthält der$IS3R (-3,49 %) z.B. nur 350 Aktien, währen der MSCI World 1.500 Aktien hält.

Momentum ein zweischneidiges Schwert

Wer nun denkt, follow the trend? Ist doch klar, da bin ich dabei! Dem sei folgender Absatz gewidmet, der sich grundsätzlichen Duration von Trends widmet.

Allgemeine Börsentrends

Da der Anpassung der Momentum ETF erst nach 6/12 Monaten erfolgt könnte man der Auffassung sein, dass dies zu spät sei, für die immer schneller werdende Welt um uns herum. Die Börse preist Änderungen im Mikro- und Makroklima sofort ein und Krisen sind nur noch von kurzer Dauer, da bspw. bei der hohen Verschuldungssituation der einzelnen Länder eine längerfristig hohe Zinspolitik nicht haltbar wäre. Dementgegen steht eine Auswertung von Vanguard, wonach die Länge der Bärenphasen sich kaum verändert haben:

Die grundsätzlichen Bullen- und Bärenphasen haben sich – in Ihrer länge - somit kaum verändert, bzw. sind die Bullenphasen tendenziell sogar länger geworden, wodurch ein frühes Momentum vorteilhaft wäre. Jedoch wie sieht es auf der Mikroebene aus?

Sektoren-Trends

Da es im Sektoren-Bereich wenig empirische Daten gibt, erfolgt die Betrachtung hierbei anhand einiger Beispiele und somit eher anekdotische Evidenz. Durch die zunehmende Digitalisierung und weltweite Logistikketten kann die Gefahr bestehen, dass Trends so schnell eingepreist sind, dass der Momentum-ETF mit seiner 6/12 Monats-Verzögerung nicht schnell genug darauf reagieren kann. Häufig wird hierbei das Beispiel gezeigt, wie lange Unternehmen gebraucht haben, um eine Mio. Nutzer zu erreichen:

Bei einer schnellen Skalierung kann es so passieren, dass der Kurs des Unternehmens stark steigt und der Momentum-ETF dann zu sehr hohen Preisen sich mit der Position eindeckt. Da aber aufgrund des schnellen Wachstums die Börse bereits das künftige Wachstum eingepreist hat, kommt es bei einer Stagnation des Kurses dann ggf. wieder zu Verkäufen im Momentum-ETF.

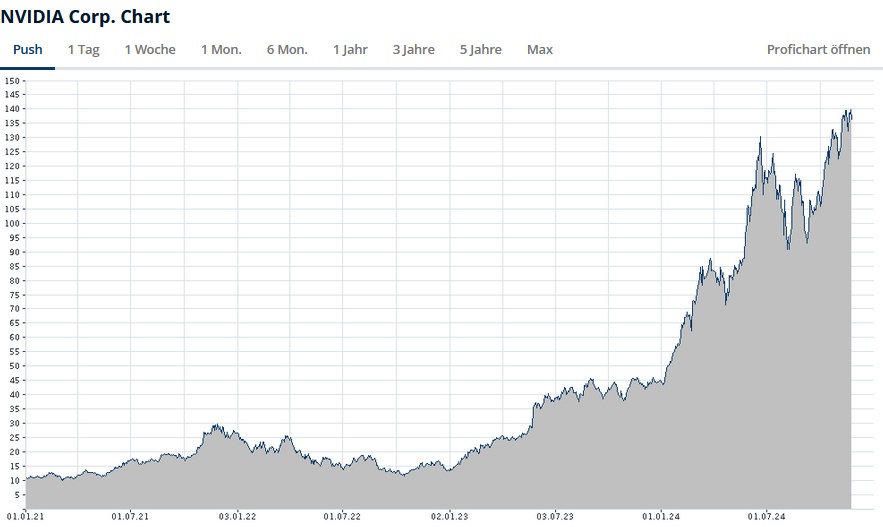

Schön zu sehen ist dies am Beispiel von NVIDIA im iShares Edge MSCI World Momentum Factor UCITS ETF (Acc) ($IS3R (-3,49 %)):

Aktuell ist diese mit > 5% die größte Position im Depot (da auch viel Momentum), doch wie sah es im Verlauf der Jahre aus?

Legt man den Kurs von NVIDIA dagegen…

… und betrachtet die Zu- und Verkäufe des ETF der Jahre 2021/2022 detailliert:

So fällt auf, dass aufgrund der Algorithmik des ETF der Anstieg NVIDIAs im 2 HJ 2021 als Trend erkannt wurden und somit hohe Positionen aufgebaut wurden. Da es danach aber zu einem Abschwung des Trends kam, wurden sämtliche NVIDIA Aktien wieder Verkauft innerhalb eines Jahres.

Dadurch zeigt sich, dass die Stärke des Momentums auch gleichzeitig seine Schwäche sein kann, denn sofern ein Trend sich nicht direkt verstetigt sondern ein Rücksetzer der Kurse erfolgt, kann es passieren, dass der Momentum ETF – anstatt zu verbilligen – seine Bestände verkauft und anschließend wieder (6 bis 12 Monate nachdem der Kurs wieder angestiegen ist) ggf. verteuert einsteigt.

Auch kann es passieren, dass in Krisenphasen „auf das falsche Pferd“ gesetzt wird. Da – wie die Grafik oben von Vanguard zeigt – Bärenmärkte im durchschnitt nur 1 Jahr dauern und das Rebalancing der Momentum ETF nur alle 6/12 Monate passiert, kann es zu einer Fehlallokation kommen. Dies bspw. dann wenn das Rebalancing am Ende einer Krise stattfindet und dann Unternehmen verkauft werden, die relativ schwächer waren (in der Regel zinssensitive Growth-Titel) und Unternehmen gekauft werden, die relativ stark durch die Krise kamen (Versorger, Lebensmittel,…). Wenn es dies am Ende der Krise passiert, hat man im darauffolgenden Bullenmarkt genau die Titel im Depot, die zwar in der Krise stark waren, sich beim Bullenmarkt aber tendenziell schwach verhalten.

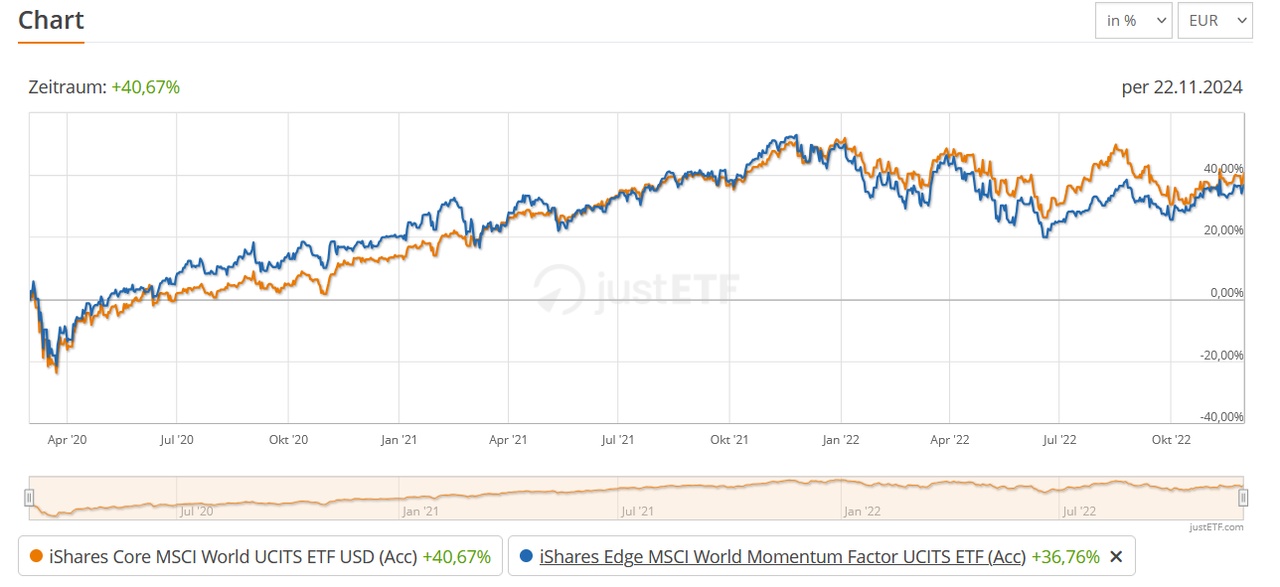

Es handelt sich somit um Market-timing, bei dem man Glück oder Pech haben kann. Im Nachfolgenden Chart ist der Momentum gegenüber dem World in der Corona-Krise dargestellt. Hier ist der Momentum besser gelaufen, als der World, woraus sich schließen lässt, dass die Krise hier in einem passenden Zeitraum des Rebalancing gefallen ist:

Tendenziell bleibt aber eine Underperformance des Momentum-Premium in Extremsituationen. So sorgten die Crash Anfang der 2000er (Tech Bubble) und 2009 (Lehman) dafür, dass die Faktorprämie des Momentum noch 2016 das hoch aus 1999 nicht überstiegen. (Quelle: https://www.institutional-money.com/magazin/theorie-praxis/artikel/ermattendes-momentum-597)

Kann ich eine Überrendite erzielen, indem ich mich vor dem ETF-Rebalancing setze?

In der Theorie ja, praktisch wird dies schwer umsetzbar sein. Die Momentum ETF sind noch nicht so groß, dass dadurch große Bewegungen entstünden, zusätzlich können die Käufe meiner Recherche nach über einen Zeitraum verteilt gemacht werden. Daneben kann es andere Smart-Beta ETF geben, die nach einer anderen Logik eben jene Aktien verkaufen und zu guter Letzt müsste man die Algorithmik hinreichend gut nachbauen und die Rebalancing-Daten kennen.

Welche sind die bekanntesten Momentum-ETF?

👉ETFs:

-$IS3R (-3,49 %) (World | TER 0,25 % | TD n.a. | 2,3 Mrd. Investv. | 3 J Underperf. Ggü. World – 5,35 %, auf 5 Jahre outperf. + 4 %, 10 Jahre outperf. + 62 %)

-$IUMO (-2,28 %) (USA | TER 0,20 % | TD 0,03 $ | 0,5 Mrd. Investv. | 3 J Underperf. Ggü. S&P 500 – 16,2 %, auf 5 Jahre underperf. -24 % )

-$IEFM (-4,73 %) (Europe | TER 0,25 % | TD n.a. | 0,3 Mrd. Investvl. | 3J Underpfer. Ggü. Eurostoxx 600 – 0,6 %, auf 5 J. outperf. + 17 %).

💡 Index-Methodologie:

Der ETF basiert auf einem "Parent-Index" wie dem MSCI World.

Variablen für Momentum-ETF:

- 6-Monats-Kursperformance

- 12-Monats-Kursperformance

Momentum-Score-Berechnung:

- Kombination aus 6-Monats- und 12-Monats-Kursperformance

- Bereinigung um das lokale Risiko

- Risikoadjustierte Momentum-Werte = Überschussrendite / annualisierte Volatilität

Titelauswahl:

- Aktien werden basierend auf ihrem Momentum-Score ausgewählt

- Eine feste Anzahl von Titeln mit den höchsten Momentum-Scores wird in den Index aufgenommen

Gewichtung:

- Ausgewählte Aktien werden nach Momentum-Score und Marktkapitalisierung gewichtet

- Maximale Gewichtungen werden zur Vermeidung von Konzentrationsrisiken begrenzt

Rebalancing:

- Halbjährliches Rebalancing

Fazit:

Was bleibt? Wie eingangs beschrieben, sind Momentum-ETF aus meiner Sicht ein zweischneidiges Schwert, so können sie – bei länger anhaltenden Trends – und längeren Bullenmärkten potenziell überrenditen erzielen, bringen aber Herausforderungen mit sich:

- Schwankende Performance in verschiedenen Marktphasen

- Mögliche Timingprobleme beim halbjährlichen Rebalancing

- Schwierigkeiten bei schnellen Sektorentrends

Momentum ETFs eignen sich für Anleger, die höhere Volatilität für potenzielle Überrenditen in Kauf nehmen. Ich würde sie daher nur als Beimischung z.B. im Rahmen einer Core-Satellite-Strategie anwenden.

#smartbeta

#etfs

#value

#valueinvesting

#portfolio

#stockanalysis

Social Media:

Links zu meinem Profilen auf Instagram findet ihr in meinem Profil – gern vorbeischauen.