Smart Beta ETF

Teil 3 - Low-Volatility ETF

Disclaimer: Keine Anlageberatung oder Empfehlung, Beitrag dient lediglich der Information. Bevor ihr euch für einen ETF entscheidet, schaut diesen euch noch einmal genauer an hinsichtlich Positionen, Sampling, Regionen etc. dies kann ich nicht alles darstellen, da es den Umfang sprengen würde

Teil 1 (Definition, Kategorien & Z-Score sowie Quality-Faktor): https://getqu.in/RCSY4a/

Teil 2 (Value-ETF): https://getqu.in/Nfnhqb/

Was ist Volatilität?:

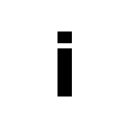

Volatilität ist ein Risikomaß für eine Aktie, sie wird bestimmt die Schwankungsbreite um den Mittelwert des Kurses. Vereinfacht gesagt je volatiler desto höher bzw. schneller sind die Preisänderungen einer Aktie. Sehr bekannt ist der CBOE Volatility Index oft als VIX-Index abgekürzt:

Dieser misst die Volatilität des S&P 500. Ein niedriger VIX deutet aus stabile Märkte und eine hohe Zuversicht der Marktteilnehmer hin. Steigt hingegen die Volatilität erwarten Anleger in Zukunft größere Marktschwankungen und sind im Allgemeinen unsicherer. Im Bild sieht man dies sehr schön an den Spikes in 2008 (Lehman-Pleite) und 2020 (Corona).

Allerdings kann in Phasen niedriger Volatilität das Risiko steigen, da Anleger in ruhigen Phasen geneigt sind mehr Risiken einzugehen. So aktuell aus meiner Sicht an den Hype der Hebel-ETF zu sehen.

Da die Volatilität als Risikoindex benutzt wird, bedeutet dies vereinfacht, je höher die Volatilität desto höher also die inhärenten Risiken und da an der Börse Risiken mit Rendite prämiert werden, findet die Volatilität Einklang in Bewertungsmodellen von Aktien z.B. in Form des Beta-Faktors beim Discounted Cashflow Modell, wodurch es einen "Sicherheitsabschlag" in der Bewertung gib.

Low Volatility ETF

Was sind nun Low Volatility ETF?

Diese ETF legen den Fokus auf Aktien die historische eine relativ geringe Schwankungsbreite aufweisen. Vorrangiges Ziel ist die Risikominimierung und damit nicht die Renditeoptimierung. Sie eignen sich daher für Risikobewusste Anleger, die beispielsweise eine stabilere Performance über die Jahre hinweg haben oder bei Crashs nicht so tief in Mitleidenschaft gezogen werden möchten. Auch kann eine hohe Volatilität bei einigen Anlegern Stresszustände verursachen, weshalb Low Volatility ETF die "ruhigere" Variante sind.

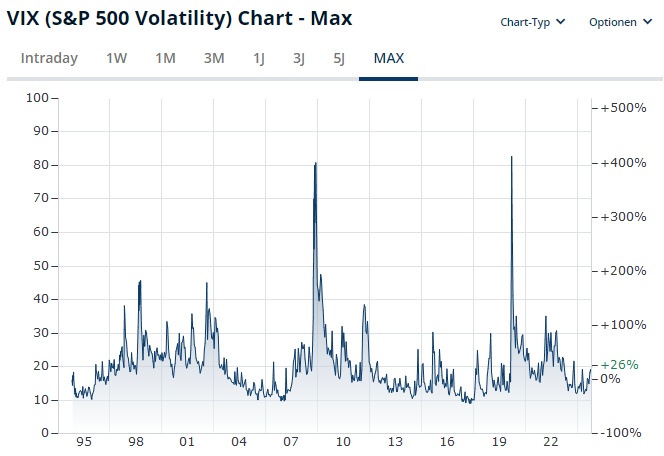

Am Beispiel des Jahres 2020 (Corona-bedingte hohe Volatilität) zeigt sich sehr gut, dass Risikominimierung hier oberste Priorität hat. So war der Drawdown des World-Minimum-Volatility bei "nur" - 23 % zum Jahresanfang, während der World-ETF - 30 % verzeichnete. Allerdings blieb, bei der anschließenden Erholung der Minimum-Volatility deutlich hinter seinem Parentindex hinterher.

In Zeiten längerer negativer Börsenjahre z.B. 2015-2017 ("China-Crash") können Mimimum-Volatility-ETF durchaus eine kleine Überrendite erzielen (s. Chart 2). Langfristig nivelliert sich jedoch auch diese.

Low-Volatility-ETF

Es folgt eine Auswahl bekannter Low Volatility ETF sowie deren Berechnungslogiken.

MSCI-Low-Volatility ETF

Optimierung anhand "Barra"-Score mit Fokus auf geringen Beta und Volatilität

- $MVOL (+0,25 %) (World | TER 0,30 % | TD 0,01 % | 2,6 Mrd. | 3J underperf. Ggü. World -5,5 %. |3J Vola 11,6% | max Drawdown 29 %)

- $XDEB (+0,54 %) (World | TER 0,25 % | TD k.a. | 0,5 Mrd. | 3J underperf. Ggü. World -4,8 %. 3J Vola 11,6% | max Drawdown 29 %)

- $MVUS (+0,28 %) (US | TER 0,20 % | TD -0,20 % | 1,7 Mrd. | 3J underperf. Ggü. S&P 500 -4,1 %. 3J Vola 15,6% | max Drawdown 33 %)

- $MVEU (-0,32 %) (Europe | TER 0,25 % | TD - 0,07 % | 0,8 Mrd. | 3J underperf. Ggü. Eurostoxx 600 -3,8 % 3J Vola 11,0% | max Drawdown 30 %)

Index-Methodologie:

- Zuerst wird Ausgangs (Parent) Index berechet, hier z.B. MSCI World. Dann Optimierungen, z.B:

- eine Aktie darf nie mit Mehr als 1,5 % oder das 20. fache des Parentindexes vertreten sein (wenn also 0,005 % im Parent Index, max 1 %) Minimalanteil: 0,05%

- Ländergewichtung nicht mehr als +/- 5% vom Parentindex (wenn dort > 2,5%)

- Anhand Barra Optimizer wird dann das Portfolio mit dem geringsten Risiko zusammengestellt (Mathematisches Modell, welches Makro- und Mirkoökonomische Parameter einfließen lässt)

- Im Ergebnis wird ein geringeres Beta sowie geringere Volatilität sowie geringere Gewichtung von Large Caps im Vergleich zum Parent Index angestrebt.

Invesco: Hohe Dividende bei niedriger Volatilität

$HDLG (+0,1 %) (US | TER 0,30 % | TD - 0,48 % | 0,4 Mrd. | 3J Underpfer. Ggü. S&P 500 -1,1 % | Dividendenrendite 3,6 %. |3J Vola 16 % | max Drawdown 40 %)

Index-Methodologie:

- Es werden 50 Dividendenstarke Titel aus dem S&P 500 ausgewählt, das Einzelgewicht der Aktien im ETF darf dabei nur zwischen 0,05 % und 3 % liegen, zudem darf ein CIGS Sektor (Global Industry Classification Standard - insg. 11) maximal 25 % Gewicht enthalten

- Dividendenranking: Aktien werden nach Ihrer 12-Monats-Dividende absteigend sortiert

- 75 Aktien mit höchster Dividendenrendite werden ausgewählt, dabei max. 10 Aktien pro CIGS-Sektor

- Volatilität: für die 75 Aktien wird nun die Volatilität des letzten Jahres berechnet und die 50 Aktien mit der niedrigsten Volatilität markieren die Auswahl für den ETF.

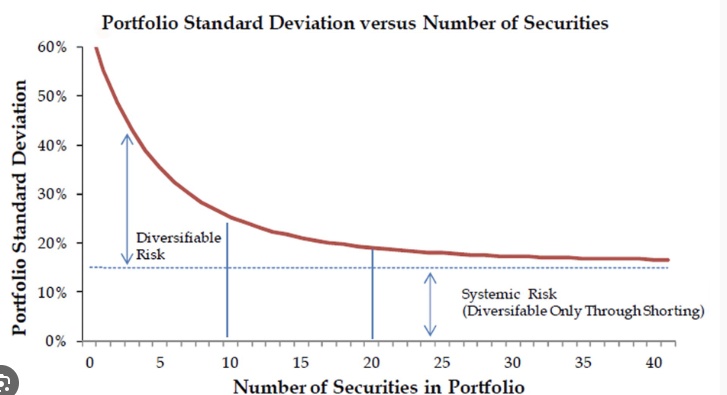

- Unzureichende Diversifikation? Man könnte meinen, dass die geringe Auswahl von nur 50 Titel zu einer zu geringen Diversifikation führt. Untersuchungen haben jedoch gezeigt, dass bereits bei 50 Titeln es zu einer annähernden Nivellierung des unsystemischen (unternehmensbezogenen) Risikos kommt:

Fazit:

Für die Wahl eines Low Volatility ETF spielt aus meiner Sicht die persönliche Resilienz und Risikobereitschaft die größte Rolle. Sofern einen Marktschwankungen unruhig schlafen lassen kann es eine gute Idee sein, solche ETF ins Portfolio mitaufzunehmen. Auch wenn man z.B. auch Cash sitzt und der Markt einen überbewertet vorkommt, kann ein solches Vehicle sinnvoll sein, um mit leicht begrenzten Risiko einzusteigen.

Von den aufgeführten ETF spricht mich der Invesco-Dividenden-ETF am ehesten an, da er gegenüber klassischen Dividenden-ETF noch eine risikoadjustierung mit der Sektor- und Volatilitätsgewichtung enthält.

Habt ihr Low-Volatility ETF im Portfolio? Was sind eure Meinungen hierzu?