Hallo zusammen,

ich habe mein Portfolio etwas bereinigt und auf 30 Positionen gestraft (die ganz Kleinen Positionen bitte ignorieren, da ist es teurer die zu verkaufen als zu behalten). Die unterschiedlichen Etf auf msci, msci em, dax und NASDAQ sind historisch bedingt (Untersch. Depots, Wechsel von synth. Zu physisch replizieren, zu viele steuern bei komplett Wechsel). Zum Jahresende werde ich noch die 2 DWS Altfonds verkaufen und mir dann Zeitnah die Steuer erstatten lassen --> Bestandsschutz. Ich weiß nur nicht wohin umschichten.

Derzeit bespare ich:

$TDIV (+0,05 %) 250/m

$IWDA (+0,08 %) 600/m

$IEMA (-0,89 %) 250/m

$EQAC (+0,28 %) 250/m

$ALV (-0,09 %) 50/w

$KO (+4,09 %) 50/w

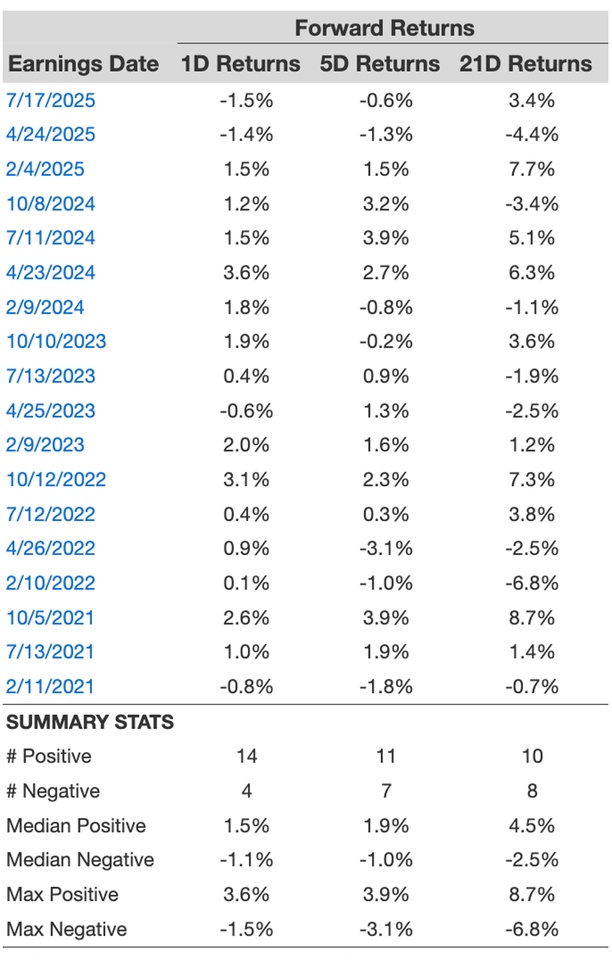

$PEP (-0,11 %) 50/w

$UNH (+1,34 %) 50/w

$V (+1,21 %) 50/w

$ULVR (-0,58 %) 50/w

Und ich reinvestiere die dividenden von $O (-0,59 %) und $MAIN (+0,97 %) monatlich

Ich Versuche alle Positionen die ich langfristig halten will bei 2-4 Prozent zu haben (Ausnahmen: ETFs, $EWG2 (-6,62 %) und $BRK.B (+0,24 %) )

In Moment sind Halbleiter ($AMD (-0,45 %)

$PLTR (-0,15 %)

$MU (-1,53 %) und $MPWR (-0,34 %) ) meine "Renditepositionen", die ich ggf. Verkaufen möchte wenn der Kurs weitergeht.

Im Moment fehlen mir aber Inspirationen. Was fehlt meinem Depot langfristig. Welche Themen könnte ich "spielen" um kurzfristig Rendite zu erzielen. Oder einfach alles so laufen lassen.

Ich bin für jede Meinung dankbar.

Gruß 👋