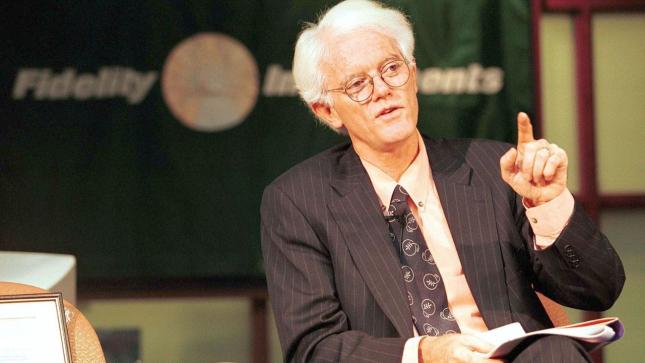

Peter Lynch war ein Star-Investor. Als er 1990 in den Ruhestand ging, war sein Fondsvermögen auf 14 Milliarden US-Dollar angewachsen. Hier seine fünf goldenen Regeln seines Erfolgs.

Hallo meine Lieben,

Können wir aus den Regeln von Peter Lynch etwas lernen?

- Buy and Hold Strategie bedeutet in den gerade stürmischen Zeiten ziemlich viel Disziplin.

Nicht in Hektik zu verfallen und Ruhe zu bewahren.

- Investiere in das, was du kennst und verstehst.

Hilft uns auch in einer Korrektur und Bärenmarkt, weiterhin an das Unternehmen zu glauben. Und an der Aktie fest zu halten. Ebenso wenn wir die Fundamental Zahlen kennen und wissen, dass ein Unternehmen weiterhin erfolgreich arbeitet.

- Interessant finde ich die Aussage:

"Unternehmen dürfen wachsen, aber nur in einem Tempo, das langfristig nachhaltig ist. Er schließt Konzerne aus, die zu schnell wachsen.

Denke hierzu zählt Er bestimmt auch Hype Aktien.

Oft sehe ich in solchen Aktien auch immer wieder große Chancen, aber die Aussage von Lynch bringt mich auch zum nachdenken. Weil zu sehen an Unternehmen wie in etwa

- Elf Beauty $ELF (-0,99 %)

Hier stieg der Kurs rasant, als das Unternehmen dreistellig wuchs. Jetzt wo das Unternehmen nur noch zweistellig wächst. Da genügt es den Investoren plötzlich nicht mehr. Und ein hohes KGV akzeptiert man nicht mehr. Was man am Chart sehen kann.

Seht Ihr vielleicht bei Nvidia $NVDA (-1,53 %) Tesla $TSLA (-2,22 %) oder $NOVO B (-0,1 %) ähnliche Entwicklungen? Weil hier der Wachstum nachlässt. Oder sind es für Euch Buy and Hold Aktien? Oder was wären Eure heutigen Peter Lynch Aktien?

Für Euch zusammengefasst

Investiere in das, was du kennst und verstehst.

Langfristige Buy-and-Hold-Strategie anwenden.

Fünf Regeln: Wachstum, Bewertung, Liquidität, Rentabilität.

"Investiere in das, was du kennst und verstehst". Das ist der berühmte Ausspruch von Star-Investor und Fondsmanager Peter Lynch.

In seinem Buch "One Up on Wall Street" beschreibt er die Grundsätze seiner Investmentstrategie

Die Investmentstrategie von Lynch basiert auf fundamentaler Analyse und folgt einer langfristigen Buy-and-Hold-Strategie. Sie konzentriert sich auf das Finden von wachsenden Unternehmen mit vernünftigen bis niedrigen Bewertungen. Obwohl diese Strategie einige Elemente des Wachstumsinvestierens enthält, tendiert sie stärker in Richtung einer Value-Investing-Ansatzes.

Reine Wachstumsinvestmentstrategien beinhalten oft eine technische Analyse und eine Markt-Timing-Komponente. Lynch nutzt diese jedoch nicht. Er empfiehlt, die Marktvolatilität außen vor zu lassen und sich ausschließlich darauf zu konzentrieren, ein langfristig diversifiziertes Portfolio aufzubauen, das vor allem die Bewertung, Rentabilität und die allgemeine finanzielle Gesundheit eines Unternehmens berücksichtigt.

Unternehmen dürfen wachsen, aber nur in einem Tempo, das langfristig nachhaltig ist. Er schließt Konzerne aus, die zu schnell wachsen.

Funktioniert das? Nun, es hat auf jeden Fall für ihn funktioniert:

Als Manager des Magellan Funds erzielte Lynch im Zeitraum von 1977 bis 1990 eine durchschnittliche jährliche Rendite von 29,2 Prozent. Das ist beinahe dreimal so viel, wie die jährliche Durchschnittsrendite des S&P 500.

Laut Lynch können viele gute Investmentideen aus Dingen kommen, die du in deinem täglichen Leben nutzt, magst oder kaufst. Eben nach dem Credo: "Investiere in das, was du kennst und verstehst"

Das Unternehmen muss nicht im nächsten heißen oder wachsenden Bereich tätig sein, sondern einfach Waren oder Dienstleistungen anbieten, die in ihrem speziellen Bereich geschätzt werden. Unternehmen können auch in relativ langweiligen Bereichen aktiv sein. Tatsächlich gilt: Je langweiliger und verständlicher, desto besser.

Der nächste Schritt besteht darin, das Unternehmen zu untersuchen. Bevor du tatsächlich kaufst, musst du deine Hausaufgaben machen und sicherstellen, dass du das Geschäft des Unternehmens verstehst.

Nach dem Kauf von Aktien eines Unternehmens folgt der nächste Schritt: Geduld. Lynch erklärte, dass man keine vernünftige Vorhersage über den Preis des Unternehmens oder des Marktes in den nächsten 1 oder 2 Jahren machen kann, aber über 10 oder 20 Jahre ist der Preis besser vorhersehbar. Ein Portfolio von 10 bis 30 gut ausgewählten und diversifizierten Aktien sollte sich über 10 bis 20 Jahre gut entwickeln.

Lynchs Investment-Regeln

Erste Regel: Der Gewinn je Aktie sollte in den letzten 5 Jahren im Durchschnitt um mindestens 15 Prozent gewachsen sein. Dieses Wachstum sollte 30 Prozent nicht überschreiten, da solches Wachstum nicht nachhaltig ist. In deiner Recherche wird es wichtig sein zu verstehen, wie und warum dieses Wachstum erzielt wurde und zu beurteilen, ob ein ähnliches Wachstum in der Zukunft fortgesetzt werden kann.

Zweite Regel: Das PEG (Price-to-Earnings Growth) Ratio-Verhältnis sollte unter 1 liegen. Das PEG-Verhältnis berücksichtigt das KGV. Das PEG-Verhältnis wird berechnet, indem das KGV durch das jährliche Gewinnwachstum des Unternehmens (meist für die nächsten 5 Jahre) geteilt wird.

Dritte Regel: Das Debt/Equity-Verhältnis beachten. Dieses Verhältnis ist eine Finanzkennzahl, die das Verhältnis von Fremdkapital (Schulden) zum Eigenkapital eines Unternehmens misst. Zur Errechnung teilt man das Fremdkapital durch das Eigenkapital. Dabei sollte nicht ein Wert von über 0,6 herauskommen.

Vierte Regel: Das Current Ratio (auch als Liquiditätskennzahl oder Liquiditätsgrad) ist eine betriebswirtschaftliche Kennzahl, die die Fähigkeit eines Unternehmens misst, seine kurzfristigen Verbindlichkeiten mit seinen kurzfristigen Vermögenswerten zu decken. Es wird berechnet, indem die kurzfristigen Vermögenswerte (also alle Vermögenswerte, die innerhalb eines Jahres in liquide Mittel umgewandelt werden können) durch die kurzfristigen Verbindlichkeiten (also alle Schulden, die innerhalb eines Jahres fällig werden) geteilt werden. Der Wert sollte nicht größer als 1 sein.

Fünfte Regel: Das ROE (Return on Equity) beachten. Esmisst die Rentabilität eines Unternehmens im Verhältnis zu seinem Eigenkapital. Ein ROE > 15 Prozent bedeutet, dass das Unternehmen eine Rendite von mehr als 15 Prozent auf das investierte Eigenkapital erzielt. Das ROE wird berechnet, indem man den Nettogewinn eines Unternehmens durch das Eigenkapital teilt.

Autor: Krischan Orth, wallstreetONLINE Redaktion.