1) Der Plan

Wie manche vielleicht schon wissen, verfolge ich eine Dual-Momentum-Strategie mit je zwei ETFs aus vier Assetklassen (GTAA). Um nicht allein vom Erfolg dieser Strategie abhängig zu sein, suche ich eine weitere Strategie, die weitgehend unabhängig und eigenständig funktioniert.

Der Dauerbrenner B&H ACWI kommt für mich nicht infrage, da eine langfristige Rendite von 6%pa Rendite bei einem Risiko von 60% max. Drawdown in meinen Augen kein gutes Chance-Risiko-Verhältnis ist. Selbst der König aller Indizes S&P500 hat (seit 2000) nur eine Performance von 7,6%pa bei einem max. Drawdown von über -50%. In beiden Fällen ist das Renditereihenfolgerisiko so hoch, dass die sichere Entnahmerate (ca. 3%pa) zu gering für eine baldige finanzielle Freiheit ist.

Ich suche also eine Strategie, die folgendes bietet: 1. eine kontinuierlich zweistellige Rendite (>10%pa); 2. ein psychologisch leicht tragbares Risiko (<20% max. Drawdown); 3. eine günstige und bequeme Umsetzung ähnlich B&H ACWI (<2 Transaktionen pro Jahr) und 4. eine einfache Struktur (1-2 ETFs). Kurz: ich möchte ein einfaches Modell, das systematisch in Bullenmärkten investiert ist und die Bärenmärkte vermeidet.

In diesem Beitrag zeige ich euch nicht nur eine brandneue und weitgehend unbekannte Strategie, die genau das leistet, sondern auch den Gedankenweg dorthin. Ihr bekommt also nicht nur den Fisch, sondern auch die Angel dazu. Interessiert? Dann schnallt euch an!

2) Der Klassiker: 200-Tage-Strategie

Der klassische Ansatz, um Bärenmärkte zu vermeiden und an Bullenmärkten teilzuhaben, ist Trendfolge. Von den Trendfolge-Strategien ist die wohl bekannteste die 200-Tage-Strategie:

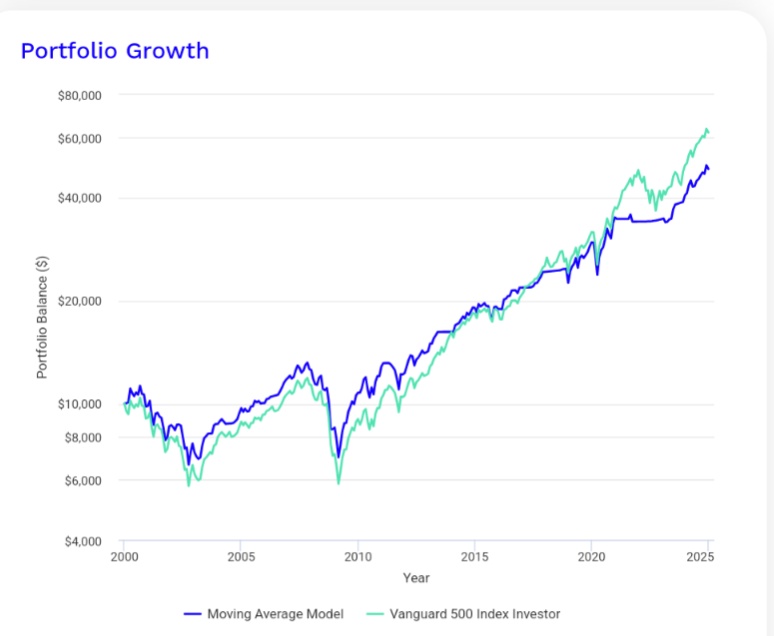

Regel: Kaufe einen S&P500 ETF, wenn der S&P500 zum Monatsende über dem gleitenden 200-Tage-Durchschnitt notiert. Ansonsten halte Cash.

Ergebnis (seit 2000): Rendite 8,1%pa, Risiko -22%maxDD. https://www.portfoliovisualizer.com/tactical-asset-allocation-model?s=y&sl=FYqXW8M7rFydJjq30MbKy (die folgenden Backtests sind in USD und reichen bis zum Jahr 2000 zurück, wer den ganz sehen möchte, erstelle sich einfach einen Test-Account)

Auswertung: Die 200-Tage-Strategie erfüllt die Anforderung an das Risiko und an die Einfachheit, nicht aber an die der Rendite. Warum? Mit Trendfolgestrategien erwischt man weder die Höchst- noch die Tiefststände, sondern nur die „mittleren“ Trendphasen. Man vermeidet die Crashs und ist in den Boomphasen dabei, verpasst aber die großen Trendwenden und underperformt in Sägemärkten. Im Ergebnis hat man weniger Volatilität, aber keine höhere Rendite. Dies lässt sich mit der gehebelten 200-Tage-Strategie angehen.

Regel: Kaufe einen 2x gehebelten S&P500 ETF, wenn zum Monatsende der S&P500 über dem 200-Tage-Durchschnitt notiert. Ansonsten halte Cash.

Ergebnis (seit 2000): Rendite 12,2%pa, Risiko -42%maxDD. https://www.portfoliovisualizer.com/tactical-asset-allocation-model?s=y&sl=1GXyWqmgMP0qn1Mxnq8B7B (den 2xS&P500 ETF habe ich synthetisch nachgebildet, indem ich den Index 2x gehebelt habe mit 3% Refinanzierungskosten – das deckt sich ungefähr mit dem ETF)

Auswertung: Die Rendite erfüllt jetzt die Anforderungen, das Risiko allerdings nicht mehr. Wegen der Refinanzierungskosten und dem Leverage Decay steigt das Risiko sogar mehr als die Rendite.

Fazit: Die beiden einfachen Strategien verdeutlichen die Schwierigkeit, eine einfache Strategie zu finden, die sowohl die Rendite hebt als auch das Risiko senkt. Gehen wir also einen Schritt weiter. Achtung, jetzt wird es ökonomisch!

3) Die Zinsindikator-Strategie

Der Ausgangspunkt ist folgende einfache Grundeinsicht, die wahrscheinlich jeder kennt: Aktienmärkte sind vor allem durch Liquidität getrieben. Ist Geld im Überfluss da, werden alle Aktien gekauft, ist es knapp, fallen die meisten Aktien. Wann wird dem Markt Liquidität zugeführt? Richtig! Wenn die Zinsen fallen. Hieraus lässt sich vielleicht bereits eine einfache zinsbasierte Handelsstrategie ableiten:

Regel: Kaufe den S&P500 ETF, wenn zum Monatsende ein 7-10y US Staatsanleihen ETF über dem 200-Tage-Durchschnitt notiert (d.h. Zinsen fallen). Ansonsten halte Cash.

Ergebnis (seit 2000): Rendite 6,5%pa, Risiko -47%maxDD. https://www.portfoliovisualizer.com/tactical-asset-allocation-model?s=y&sl=5PYIS7ZMzBy3AREti5VHyG

Auswertung: Das einfache Modell bringt keine Verbesserung ggü. B&H S&P500 (7,6%pa, -51%mDD). Warum? Ganz einfach: Wenn die Zinsen sinken, dann nie grundlos, meist deshalb, weil es die Wirtschaft nötig hat und dann fallen meist auch die Aktienmärkte oder sie sind bereits gefallen oder umgekehrt. Auf jeden Fall sind sinkende Zinsen nicht schlechthin positiv für Aktienmärkte.

Aus dieser Einsicht lässt sich eine kombinierte Handelsstrategie konstruieren, die nur bei fallenden Zinsen und steigenden Aktienmärkten investiert:

Regel: Kaufe S&P500 ETF, wenn zum Monatsende der US-7-10y-Anleihen ETF UND der S&P500 über ihren 200-Tage-Durchschnitten notieren. Ansonsten halte Cash.

Ergebnis: Rendite 8,4%pa, Risiko -16,6%maxDD. https://www.portfoliovisualizer.com/tactical-asset-allocation-model?s=y&sl=18bID68QT1iNCfN3HxEV4A (da PV den genauen Backtest der Regel nicht zulässt, habe ich mit den 5 Lookback-Perioden einen synthetischen 200-Tage-Durchschnitt erzeugt – die Ergebnisse dürften kaum abweichen).

Fazit: Die Kombination aus 200-Tage und Zinsindikator senkt das Risiko nochmals deutlich, die Rendite bleibt aber weiter unter den Anforderungen. Zinsen allein sind also noch kein ausreichender Indikator für unsere gesuchte Strategie. Es folgt der dritte und letzte Schritt. Achtung: jetzt wird es etwas komplizierter – also weiter Konzentration!

4) Die TIPS-Indikator-Strategie

Der Ausgangspunkt ist wieder eine einfache, ökonomische Grundeinsicht: Die Zentralbanken haben als politischen Auftrag, die Inflation niedrig zu halten. Sie heben die Zinsen an, wenn die Wirtschaft brummt und (deshalb) die Inflation steigt und sie senken die Zinsen, wenn die Wirtschaft kriselt und (deshalb) die Inflation sinkt. Berücksichtigt man für die Zinsen die Inflation, dann zeigt sich also folgendes Bild: Die Zentralbanken entziehen dem Kapitalmarkt Liquidität, wenn die Zinsen stärker steigen oder langsamer sinken als die Inflation („hawkish“; „ahead of the curve“). Umgekehrt führen sie dem Markt Liquidität zu, wenn die Zinsen langsamer steigen oder schneller sinken als die Inflation („dovish“, „behind the curve“). Entscheidend für die Beurteilung der Liquiditätsströme ist also die Veränderung der Realzinsen (= Leitzinsen minus Inflation). Kurz: Fallen die Realzinsen, kommt Geld in die Märkte, steigen sie, fließt Geld ab.

Wie cool wäre es, wenn man die Realzinsveränderungen auf einem Blick und in Realtime verfolgen könnte? Das geht, und zwar mir den Treasury Inflation Protected Securities (TIPS). Diese spezielle Art von US-Staatsanleihen zahlen keinen festen Zinssatz, sondern vereinfacht gesagt eine festgelegte Differenz zur Inflationsrate. Z.B. wenn diese Differenz 1% beträgt und die Inflationsrate 3%, dann zahlt die Anleihe 4%. TIPS zeigen also die Realzinsen live an. Analog zu normalen Anleihen steigen die TIPS, wenn die Realzinsen fallen und umgekehrt.

Diese Einsichten lassen sich nun in eine Handelsstrategie übersetzen, indem wir den 7-10y US-Staatsanleihen ETF durch einen US-TIPS ETF ersetzen:

Regel: Kaufe S&P500 ETF, wenn zum Monatsende der US-TIPS ETF UND der S&P500 über ihren 200-Tage-Durchschnitten notieren. Ansonsten halte Cash.

Ergebnis: Rendite: 9,8%pa, Risiko: -9,2% maxDD. https://www.portfoliovisualizer.com/tactical-asset-allocation-model?s=y&sl=56b7uZNB4k0v58mav0puPB

Auswertung: Voilá! Die TIPS-Strategie zeigt ein deutlich reduziertes Risiko bei gleichbleibender Rendite. Damit ist der Weg frei für Hebel.

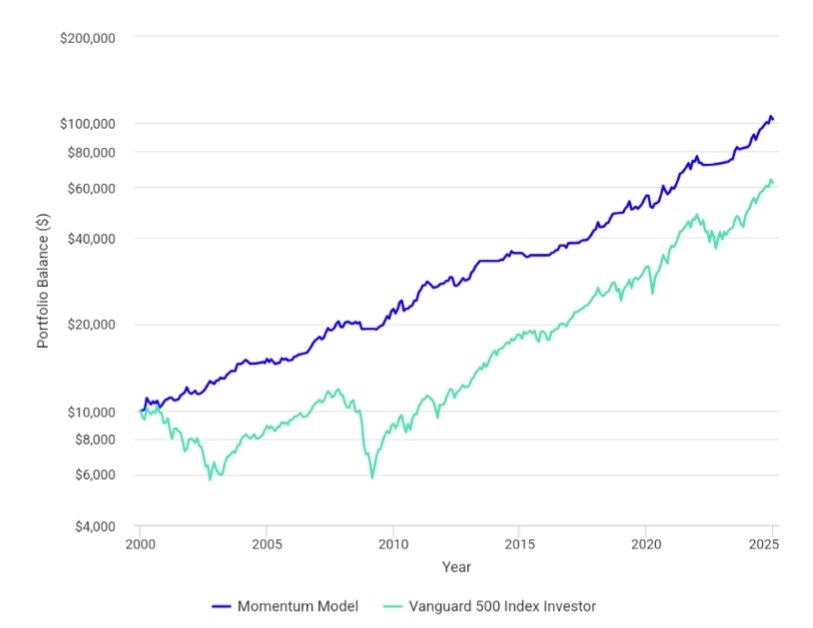

Regel: Kaufe einen 2x gehebelten S&P500 ETF, wenn zum Monatsende der US-TIPS ETF UND der S&P500 über ihren 200-Tage-Durchschnitten notieren. Ansonsten halte Cash.

Ergebnis: Rendite 16,2%pa, Risiko -18,9% maxDD. https://www.portfoliovisualizer.com/tactical-asset-allocation-model?s=y&sl=5ihDYER8Ic5YwBzYQblrYa

Auswertung: Damit haben wir eine Strategie gefunden, die alle Anforderungen erfüllt: sie ist logisch (Realzinsdifferenz als Liquiditätsindikator kombiniert mit dem besten aller Faktoren: Momentum), performant (16%pa), risikoarm (-18.9%mDD) und einfach (ein ETF; 1,6 Transaktionen pa). Wenig kreativ, aber treffend habe ich sie 2xSPYTIPS genannt.

5) Erweiterungen, Modifikationen, Steuern, Anwendungen

Ich habe euch gerade die einfachste Version von 2xSPYTIPS hergeleitet. Selbstverständlich lassen sich die Modellparameter weiter optimieren. Man kann z.B. den Durchschnitt verändern (von 200 Tage auf 150 Tage) oder statt Cash als Out-of-Market-Asset Geldmarkt ETFs, kurzlaufende Staatsanleihen oder sogar Gold nutzen. Probiert es selber auf Portfolioperformance aus! Nehmt aber nur Werte, bei denen die Wahrscheinlichkeit hoch ist, dass sie auch in Zukunft von den Marktteilnehmern beachtet werden, wie z.B. der 200-Tage-Durchschnitt. Ich selbst werde in 2025 ein modifiziertes Modell in meinem eigenen Depot starten, das noch einmal etwas bessere Performancedaten hat und auf Minimierung der Transaktionskosten optimiert ist.

Einige Füchse unter euch denken sich jetzt bestimmt: Was mit dem S&P500 funktioniert, sollte doch auch mit anderen, performanteren Indizes sogar noch besser funktionieren. Leider ist dem nicht so: 2xNasdaq100: Rendite 17,8%, Risiko -55% maxDD; US Smallcaps: Rendite 7,6%, Risiko -53% maxDD. Warum? Das liegt vermutlich daran, dass vor allem die US-Largecaps von der Liquidität abhängen. Technologie- und Smallcap-Werte haben offenbar andere dominante Einflussfaktoren. Auch BTC funktioniert deshalb nicht so ohne Weiteres, auch wenn ich TIPS-basierte Strategien gefunden habe, die noch höhere Renditen bringen und die tiefen Drawdowns von BTC vermeiden.

Bleibt noch die leidige Steuerfrage: Durch die Umschichtungen fallen normalerweise Kapitalertragssteuern an, die die Rendite schmälern. 26% KES abzgl. 30% Teilfreistellung = 18% KES. 16,2%pa – 18% KES = 13,3%pa. Nicht schön, aber immer noch um Welten besser als die 6%pa mit B&H ACWI. Ich kenne nur eine Möglichkeit, diese Kosten ohne allzu große Umstände zu umgehen: in einem steuergeschützten Mantel, der den Handel von gehebelten ETFs zulässt. Das ist m.W. über Wikifolio (0,95%pa Kosten + 5% Gewinnprovision) oder über „Mylife Invest“ (0,5%pa Kosten + 0,2% pro Transaktion). In beiden Varianten würde man nach Kosten bei ca. 15%pa landen. Leider haben beide Varianten einen Haken: ein „2xSPYTIPS Wikifolio“ gibt es (noch) nicht und „Mylife Invest“ ist eine Versicherung (für viele hier ja Teufelszeug, für diese spezielle Strategie aber vielleicht genau das Richtige – ich plane diesen Weg für die nächsten Jahre auch wegen der Steuervergünstigungen in der Auszahlungsphase).

6) ETF-Empfehlungen

Index: Xtrackers S&P 500 2x Leveraged Daily Swap UCITS ETF, LU0411078552

Cash: Xtrackers II EUR Overnight Rate Swap UCITS ETF 1C, LU0290358497

Indikator: iShares USD TIPS UCITS ETF EUR Hedged (Acc), IE00BDZVH966

7) Literatur

Die Strategie ist inspiriert von dem Artikel: Keller/ Keuning: Dual and Canary Momentum with Rising Yields/Inflation: Hybrid Asset Allocation (HAA), 2023. https://papers.ssrn.com/sol3/papers.cfm?abstract_id=4346906&download=yes

Außerhalb davon werdet ihr nicht so viel im Netz zu dieser Strategie finden.

Was haltet ihr von 2xSPYTIPS? Schreibt es gern in die Kommentare!

Euer Epi

Nachtrag: Es gibt viele tolle Verbesserungsvorschläge für die Strategie. Sehr detailliert und reflektiert ist der von @SemiGrowth in seinem Beitrag: https://getqu.in/THTI9I/ Danke dafür!