Lesezeit: ca. 15min

In letzter Zeit las ich immer wieder Fragen darüber welche Kriterien denn zur Auswahl bei Dividendenaktien als besonders wichtig gelten. Etwas unspezifischer liest man auch immer wieder die Frage "Welche Dividendenaktien sind kaufenswert?". Das lässt sich natürlich nie pauschal beantworten. Jeder potenzielle Kauf einer Aktie ist mit einer intensiven Recherche, der persönlichen Anlagestrategie und dem eigenen Anlagehorizont verbunden. Da sowohl die Anlagestrategie als auch der Anlagehorizont individuell sind, konzentriere ich mich auf die Recherche vor dem Kauf. Dieser Post soll euch als Leitfaden dafür dienen. Dieser ist natürlich erstmal komplett subjektiv auf meine Anlagestrategie und meinen Anlagehorizont zugeschnitten, dennoch lässt er sich mit etwas Abstraktion auch auf eure Bedürfnisse verallgemeinern.

1) DIE IDEE

Am Anfang eines möglichen Aktienkaufs steht eine Idee. Dies ist wahrscheinlich der Part, der sich am wenigsten "algorithmisch" abhandeln lässt, denn er erfordert Kreativität, Aufmerksamkeit im Alltag oder mögliches Spezialwissen über einen "hidden champion" in einer Branche. Demzufolge kann ich euch einzig dazu raten mit offenen Augen durch euren Alltag zu gehen. Mögliche Ansatzpunkte sind beispielsweise:

- was für Produkte gibt es zu kaufen? Wer stellt diese her?

- mit was für Produkten arbeite ich im Alltag und im Beruf?

- auf welches Produkt könnte ich in meinem Alltag nicht verzichten?

- was ist so teuer, dass man es eigentlich nicht kaufen möchte, aber es trotzdem immer wieder gekauft wird?

Das sind natürlich nur einige mögliche Fragen. Lasst eurer Kreativität freien Lauf, um auf mögliche spannende Unternehmen zu kommen. Die wenigsten von diesen Ideen werden wirklich so spannend sein, dass ihr am Ende auch investiert. Vielmehr geht es darum sich einen Ideenpool aufzubauen um nach einer ausführlichen Analyse in die vielversprechendsten Unternehmen zu investieren.

Wie bin ich nun auf Costco $COST (+0 %) gekommen? Es war eine Kombination aus kleinen Dingen: durch eine Recherche über Dividendenaktien im Bereich der Retailer stieß ich zunächst auf Walmart $WMT (+0 %) und Target $TGT (+0,63 %). Ich habe sie mir nicht so genau angesehen, aber habe sie mir prophylaktisch auf meine Watchlist gelegt um sie später genauer ansehen zu können.

Ein paar Tage später sah ich, dass Walmart und Target tief im Minus standen und ich wunderte mich wieso beide gleichzeitig rapide fielen. Dann las ich einen kleinen News-Artikel in dem stand, dass einer von beiden schlechte Quartalszahlen veröffentlicht hatte und das den ganzen Retail-Sektor mächtig ins Minus rutschen lässt. Unter anderem wurde in dem Artikel ein Retailer namens Costco Wholesale und auch noch ein paar andere erwähnt, denen nun harte Zeiten bevor stünden. Costco hatte ich vorher nur vage gekannt und ich entschloss mich einen genauen Blick darauf zu werfen. Costco weckte unter all den anderen Retailern vor allem deswegen mein Interesse, weil es trotz des hohen Verlusts an jenem Tag mit einem KGV über 30 immer noch absurd teuer wirkte.

2) GESCHÄFTSMODELL VERSTEHEN & KONKURRENZ ERKENNEN

Gut, wir haben also eine Idee: Costco Wholesale soll es sein. Die Idee ist da, aber wie genau mache ich jetzt weiter?

Im nächsten Schritt beschäftige ich mich immer und ausführlich mit dem Geschäftsmodell und der Konkurrenz des Unternehmens. Ich möchte das Geschäftsmodell verstehen und Punkte finden, die das Unternehmen anders als die Konkurrenz macht. Das mag banal klingen aber leider scheinen da viele nachlässig zu sein. Costco ist doch eine Supermarktkette, richtig? Also kaufen sie ihre Waren von den Produzenten, packen eine solide Marge on top und verkaufen sie dann massenweise in ihren eigenen Filialen. Fertig. Wozu sich also mit Geschäftsmodell beschäftigen, wenn ich es schon längst verstanden habe?

Der Teufel steckt wie immer im Detail. Costco verkauft natürlich Waren in seinen eigenen Kaufhäusern, aber zusätzlich gibt es noch viele Dinge, die besonders interessant sind und in denen sie sich von der Konkurrenz abheben. Ansatzpunkt für meine Recherche liefern einfache Google-Suchen der Form "Why customers prefer Costco?", "How does Costco earn money?" oder Ähnliches. Beispiele für die Ergebnisse einer solchen Suche sind unter anderem in [1], [2] und [3] festgehalten. Die Quintessenz der Recherche ist bei mir folgende:

1.) Retail As A Service! Bevor man in den Costco-Stores einkaufen darf, muss eine Mitgliedschaft abgeschlossen werden. Diese kostet aktuell in der günstigsten Variante 60$ und in der Premium-Variante 120$ pro Jahr und wird von etwa 91% der Bestandsmitglieder erneuert [4]. Hinzu kommen jährlich neue Mitglieder, so dass die Anzahl der Mitglieder jedes Jahr um etwa 5-7% wächst. Mit der Premium-Mitgliedschaft erhält man zudem einen 2% Cashback-Reward für Einkäufe bei Costco und wird dafür belohnt mehr bei Costco zu kaufen.

2.) Der Kunde ist König! Erwähnt wird immer wieder, dass die Mitarbeiter von Costco als besonders freundlich gelten. Das mag selbstverständlich sein, jedoch kennt jeder von uns Geschäfte in denen man als Kunde eher unhöflich oder abweisend behandelt wird. Zudem gibt es eine hundertprozentige Geld-zurück-Garantie, die hält was sie verspricht. Schlagzeilen machte beispielsweise eine Frau, die ihren bei Costco gekauften Weihnachtsbaum im Januar vertrocknet in eine Costco-Filiale brachte und anstandslos ihr Geld für den Kauf zurück bekam [5]. Ähnliche Berichte gibt es über abgefahrene Reifen oder aufgebrauchte Lebensmittelpackungen. In allen Fällen wurde die Ware zurückgenommen und die Kunden bekamen ihr Geld zurück. Das spricht sich natürlich herum und weckt bei den Kunden das Gefühl auch etwas kaufen zu können, wenn sie unsicher sind ob sie mit einem gekauften Produkt zufrieden sein werden. Im Zweifelsfall kann es eben zurückgebracht werden. Das dies von Kundenseite in den seltensten Fällen passiert ist natürlich von Costco eingeplant.

3.) Unschlagbar günstig! Costco kauft seine Waren in riesigen Mengen ein und erhält damit große Rabatte. Diese günstigen Einkaufspreise werden bewusst mit einer geringen Marge an die Kunden weitergegeben um günstiger zu sein als die Konkurrenz um Walmart, Target und Co. [6] Dies wird auch offen von Costco an den Kunden kommuniziert. Dadurch wissen die Kunden, dass sie höchstwahrscheinlich nirgendwo günstiger als bei Costco einkaufen können. Der geringe Preis wird unter anderem auch durch größere Gebinde und die günstige Eigenmarke "Kirkland" erreicht. Zudem setzt Costco auf ein eher reduziertes Sortiment mit "nur" 4.000 Produkten wohingegen Walmart über 142.000 verschiedene Produkte im Sortiment hat [6].

4.) Top Arbeitgeber! Costco zahlt seinen Mitarbeitern einen verhältnismäßig hohen durchschnittlichen Stundenlohn von 15$ (Target 13$, Walmart 11$). Das und andere Details sorgen für eine hohe Zufriedenheit und Identifikation bei den Mitarbeitern und eine geringere Jobwechselfrequenz. Dadurch spart Costco sogar Kosten, den Mitarbeiterakquise und offene unbesetzte Stellen kostet eben auch viel Geld. Deshalb ist Costco konstant unter den bestbewertetsten Arbeitgebern, neben Arbeitgebern wie Microsoft, Alphabet oder T-Mobile [7].

Zusammengefasst kann man das Geschäftsmodell von Costco als eine Art Abo-Modell sehen, bei dem der Zugang zu einem einzigartigen Sortiment mit besonders günstigen Preisen gewährt wird. Das Unternehmen hat sich bedingungslos der Kundenzufriedenheit verschrieben und sorgt mit Mitteln wie einer Geld-zurück-Garantie und Cashback-Programmen für Kundenbindung. Das Abo-Modell sorgt zusätzlich für Kundenbindung und planbare wachsende Cashflows. Durch niedrige Margen beim Verkauf der Ware und anderen cleveren Mitteln ist Costco trotz der gut bezahlten Mitarbeiter meistens der günstigste Supermarkt und lockt so viele Neukunden an.

Dies hebt Costco von der Konkurrenz ab. Apropos Konkurrenz: die ist relativ schnell recherchiert, denn es handelt sich um bekannte Retail-Größen wie die oben erwähnten Walmart $WMT (+0 %) und Target $TGT (+0,63 %), aber auch Kroger $KR (-0,07 %) und Dollar General $DG (+0 %). Ein genauerer Blick auf die Geschäftsmodelle der Konkurrenz sollte ebenfalls erfolgen, sprengt aber den Rahmen dieses Posts, so dass ich euch an dieser Stelle eine ähnlich ausführliche Analyse der Geschäftsmodelle der Konkurrenz erspare.

3) KENNZAHLEN AUSWÄHLEN & ÜBERPRÜFEN

Wir meinen nun das Geschäftsmodell verstanden und erkannt zu haben was Costco von der Konkurrenz unterscheidet. Zugegeben sind alle bisherigen Punkte eher subjektiv. Also ist es an der Zeit sich mit harten Fakten zu beschäftigen. Wenn Costco wirklich so viele Dinge besser machen sollte, muss sich das schließlich in diversen Kennzahlen widerspiegeln.

Die richtige Auswahl der Kennzahlen hängt natürlich von der Art des Unternehmens und der persönlichen Strategie ab. Ich persönlich fokussiere mich bei meinen Aktien hauptsächlich auf Unternehmen, die über einen langen Zeitraum solide Dividenden zahlen und dazu ein überdurchschnittliches Dividendenwachstum haben. Zudem soll ein stabiles Umsatz- und Gewinnwachstum vorhanden sein damit man sich die kontinuierlich steigenden Dividenden auch leisten kann. Das Geschäftsmodell sollte so krisensicher und unzyklisch wie möglich sein und die erwirtschafteten Erträge sollen profitabel in das eigene Unternehmen reinvestiert werden können.

Diese Voraussetzungen führen bei mir zu der folgenden Auswahl an Fundamentaldaten:

- Umsatz- und Gewinnwachstum

- Dividendenhistorie und Dividendenwachstum

- ROCE

- Payout-Ratio Dividende / Free Cashflow

- möglichst geringe Verschuldung

Nun arbeiten wir alle Kennzahlen der Reihe nach ab. Ich vergleiche immer branchenspezifisch und setze die Zahlen von Costco zu denen der Konkurrenz von Walmart und Target ins Verhältnis. Alle zur Berechnung benötigten Zahlen wurden [8] entnommen.

Umsatzwachstum

Das Umsatzwachstum der letzten 5 Jahren beträgt insgesamt

Costco 63,2% | Walmart 19,9% | Target 49,4%

Das entspricht einem durchschnittlichen jährlichen Umsatzwachstum (CAGR) von

Costco 10,3% | Walmart 3,7% | Target 8,4%

Die Umsätze von Costco und Target wachsen am stärksten, wobei Costco am schnellsten wächst. Mit etwa 10% pro Jahr kann sich das durchaus auch branchenunabhängig sehen lassen.

Gewinnwachstum

Das EBIT-Wachstum der letzten 5 Jahren beträgt insgesamt

Costco 72,6% | Walmart 14,9% | Target 11,6%

Das entspricht einem durchschnittlichen jährlichen EBIT-Wachstum (CAGR) von

Costco 11,5% | Walmart 2,8% | Target 2,2%

Auch hier hat Costco die Nase vorn und das ziemlich deutlich. Anscheinend können Walmart und Target zwar ihre Umsätze durchaus steigern, jedoch wachsen die Erträge nicht im selben Maß mit. Bei Costco steigen die Gewinne sogar schneller als die Umsätze, was auf ein gesundes und skalierbares Geschäftsmodell hinweist.

Dividendenhistorie & Wachstum

Costco zahlt seit 18 Jahren eine Dividende und diese wurde bislang jedes Jahr erhöht. Aktuell beträgt die Dividendenrendite 0,72% und das jährliche Dividendenwachstum der letzten 5 Jahre beträgt 12,4%, dass der letzten 10 Jahre liegt bei 12,6%. Hinzu kommen in unregelmäßigen Abständen hohe Sonderdividenden für die Aktionäre.

Walmart zahlt seit 49 Jahren eine Dividende, die bislang jedes Jahr auch erhöht wurde. Aktuell beträgt die Dividendenrendite 1,53% und das jährliche Dividendenwachstum der letzten 5 Jahre beträgt 1,89%, dass der letzten 10 Jahre liegt bei 3,56%.

Target zahlt seit 54 Jahren eine Dividende, die jedes Jahr erhöht wurde. Aktuell beträgt die Dividendenrendite 2,49%. Das jährliche Dividendenwachstum der letzten 5 Jahre beträgt 10,2%, dass der letzten 10 Jahre liegt bei 11,6%.

Hier punkten natürlich Target und Walmart mit ihrer sehr langen und makellosen Dividendenhistorie. Jedoch habe ich auch nichts an der Dividendenhistorie von Costco auszusetzen, denn die Dividende wurde wie bei den beiden anderen seit Einführung jedes Jahr erhöht. Bei der aktuellen Dividendenrendite liegt Target vor Walmart, Costco folgt auf dem letzten Platz. Allerdings bemesse ich diesem Punkt nicht übermäßig Bedeutung zu, da mein persönlicher Fokus mehr auf Dividendenwachstum liegt. Mir ist ein schnelles Wachstum der Dividende lieber, da ich so zukünftig mehr davon profitieren kann. In diesem Punkt zeigt Costco ein stabiles Dividendenwachstum von ca. 12,5% jährlich. Nahezu gleich gut ist hier Target, einzig Walmart fällt mit dem doch mageren Dividendenwachstum etwas ab.

ROCE

Das ROCE - also Return on Capital Employed - ist ein Maß (in %) für die Effizienz des zur Geschäftstätigkeit eingesetzten Kapitals. Ein hohes ROCE deutet darauf hin, dass erwirtschaftete Erträge profitabel in die Geschäftstätigkeit reinvestiert werden können. Es ist für mich mittlerweile eine unverzichtbare Kennzahl geworden, da es ein sehr guter Indikator für die Effizienz eines Unternehmens ist. Ein niedriges ROCE ist für mich sogar ein Ausschlusskriterium; insbesondere wenn das ROCE kleiner als die eigenen Kapitalkosten ist.

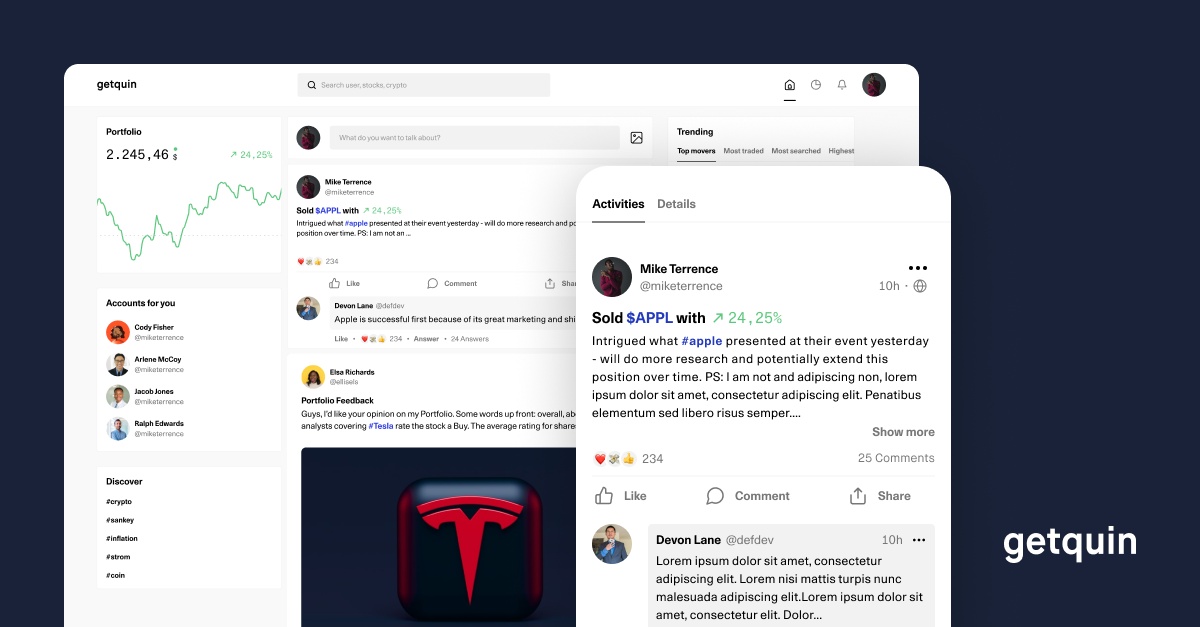

Für eine detaillierte Definition und Interpretation des ROCE verweise ich auf einen Post, den ich vor Kurzem verfasst habe -> https://app.getquin.com/activity/FLcMGnxVnO?lang=de&utm_source=sharing. Einfach und kurz zusammengefasst: je höher das ROCE desto besser.

Das durchschnittliche ROCE der letzten 6 Jahre liegt bei

Costco: 22,1% | Walmart: 15,9% | Target: 19,1%

Target ist noch nah an Costco dran, aber Walmart ist schon deutlich schlechter als Costco. Getreu der gängigen Interpretation des ROCE hat also Costco das kapitaleffizienteste Geschäftsmodell der drei Unternehmen. Zusammen mit dem hohen EBIT-Wachstum von Costco wird das hohe ROCE gleich doppelt interessant: immer höhere Erträge können effizient in die Geschäftstätigkeit reinvestiert werden und somit zukünftig steigende Erträge ermöglichen.

Payout-Ratio Dividende / Free Cashflow

Aktuell zahlt Costco etwa 21% seines Free Cashflows in Dividenden an die Aktionäre aus. Bei Walmart liegt dieser Wert bei 23,5% und bei Target bei 33,7%. Somit sind die Divdendenzahlungen bei allen drei Unternehmen sicher durch den erwirtschafteten Cashflow gedeckt. So bleibt genug Cashflow für Investitionen in die Geschäftstätigkeit übrig.

Um dieses Payout Ratio überhaupt bilden zu können muss ein Unternehmen natürlich eine Dividende zahlen, die in irgendeiner Art und Weise vom Free Cashflow erwirtschaftet wird. Damit sind schon alle Unternehmen ausgeschlossen, die Free Cashflow negativ sind. Für Unternehmen mit einer höheren Dividendenrendite liegt das Payout-Ratio meist etwas höher. Persönlich finde ich alles bis 80% noch ok; alles was darüber liegt sollte man sich genauer anschauen. Es kann sein, dass es sich um einen einmaligen Effekt handelt und es sich danach wieder normalisiert. Falls nicht, könnte bald eine Dividendenkürzung anstehen da die Dividenden bald nicht mehr durch den Cashflow gedeckt sein könnten. Speziell bei REITs verhält es sich etwas anders, denn diese sind steuerlich verpflichtet hohe Payout-Ratios zu haben. Insofern sind meine Grenzen bei REIT’s anders.

Verschuldung und Cash

Nicht erst seit dem Anstieg der Zinsen - dafür aber jetzt umso mehr - sollte auf die Langzeitverschuldung der Unternehmen geachtet werden. Zu hohe Schulden sorgen für eine hohe Zinslast, was sich negativ auf die zukünftigen Erträge und die möglichen Investitionen in die Geschäftstätigkeit auswirken kann. Insbesondere steigende Refinanzierungskosten sorgen dann für einen negativen Hebel, der sich selbst bei gering steigenden Zinsen massiv auf die Schuldenlast auswirken kann.

Ein gesundes Maß an Gesamtverschuldung ist für mich alles unter dreimal EBIT/EBITDA. Hier können die Schulden im schlimmsten Fall innerhalb von drei Jahren aus den Erträgen des Unternehmens gezahlt werden (auch hier gelten für REITs Ausnahmen, denn das Geschäftsmodell von REITs lebt von der Schuldenaufnahme um Immobilien zu finanzieren).

Costco besitzt fast doppelt so hohe Cashreserven wie es Langzeitschulden hat. Theoretisch könnten sie also alle Schulden sofort abbezahlen und hätten immer noch Cashreserven übrig. Auch das Verhältnis aus Schulden zu EBIT ist mit 0,8 besonders gering, denn sämtliche Schulden könnten innerhalb eines Jahres aus dem Gewinn der Geschäftstätigkeit abbezahlt werden.

Walmart hat in etwa dreimal so hohe Schulden wie Cashreserven. Aus dem vorhanden Cash könnte also etwa ein Drittel der Schulden abbezahlt werden. Das Verhältnis aus Schulden und EBIT ist mit 1,5 in Ordnung und im grünen Bereich.

Target besitzt etwa 20-mal mehr Schulden als Cashreserven und demzufolge könnten nur 5% der Schulden direkt aus Cash bezahlt werden. Die Schulden betragen etwa dreimal das EBIT, so dass Target ungefähr 3 Geschäftsjahre bräuchte um die Schulden aus den Erträgen zu bezahlen.

Alle drei sind nicht überschuldet, dennoch punktet erneut Costco mit einer so geringen Verschuldung, dass alle Schulden direkt gezahlt werden könnten. Auch die vorhandenen Cashreserven sind von Vorteil, falls zukünftig größere Investitionen anstehen. Trotzdem soll nicht unerwähnt bleiben, dass sowohl Walmart als auch Target nicht übermäßig verschuldet sind.

4) INVESTITIONSTHESE

Fassen wir nun die Analyse des Geschäftsmodells und die Fundamentaldaten zusammen so ergibt sich für mich ein stimmiges und eindeutiges Bild:

1.) Das Geschäftsmodell in Form eines "Retail As a Service"-Modells hebt Costco von der Konkurrenz ab. Costco wächst schnell, ist dabei effizienter als die Konkurrenz und erzeugt mit vielen Faktoren eine starke Kundenbindung.

2.) Die Dividendenzahlungen sind sicher vom Free Cashflow gedeckt und es gibt ein kontinuierlich hohes Dividendenwachstum. Das Dividendenwachstum entspricht etwa dem EBIT-Wachstum.

3.) Costco ist kapitaleffizienter als die Konkurrenz. Das höhere ROCE befähigt Costco seine Erträge profitabel in die eigene Geschäftstätigkeit zu reinvestieren.

4.) Costco kann das Wachstum nahezu ohne Schulden finanzieren und besitzt einen großen finanziellen Spielraum für zukünftige Expansionen. Höhere Kapitalbeschaffungskosten werden kaum Auswirkungen haben.

Abschließend formuliere ich meine Investitionsthese, die ich nach dem Kauf regelmäßig auf Plausibilität überprüfe: "Buy, Hold and Check" ist hier die Devise. Nur wenn man diese direkt zum Kauf formuliert, lässt sich später anhand von Fakten überprüfen ob unsere ursprüngliche These beim Kauf noch intakt ist.

Meine Investitionsthese bei Costco ist folgende:

1.) Kundenbindung: die Mitgliedschaften und damit verbunden die Anzahl der Kunden wächst weiter.

2.) Kapitaleffizienz: ein ROCE von mindestens 20%. Idealerweise höher.

3.) Dividendenwachstum: das Dividendenwachstum soll im Schnitt mindestens 8% pro Jahr betragen.

4.) Umsatz/Gewinnwachstum: beides soll im Schnitt etwa mit 8% pro Jahr wachsen damit das Dividendenwachstum durch steigende Erträge gedeckt ist.

Diese 4 Punkte werde ich nach dem Kauf in regelmäßigen Abständen überprüfen. Sollte es ein schlechtes Geschäftsjahr geben, so werde ich nicht alles über Bord werfen. Wichtig bleibt immer das Gesamtbild über einen längeren Zeitraum. Insofern sind die Punkte einzeln für sich genommen eher "weiche" Kriterien. Sollten aber alle Punkte in die falsche Richtung zeigen, so wäre die Investitionsthese nicht mehr intakt und das zum Kaufzeitpunkt angenommene Geschäftsmodell würde so nicht mehr funktionieren.

5) ZUSAMMENFASSUNG & AUSBLICK

Wir haben nun Schritt für Schritt beginnend mit der Idee, über die Analyse des Geschäftsmodells und der Analyse der Fundamentaldaten eine Investitionsthese formuliert. Diese fasst uns in Form von Kriterien zusammen warum wir in das Unternehmen investiert haben und ist gleichzeitig eine Richtschnur für die erhoffte zukünftige Entwicklung des Unternehmens. Die so erhaltene "Checkliste" liefert im Zweifelsfall ein Ausstiegskriterium.

Was fehlt hier noch? Dem aufmerksamen Leser wird nicht entgangen sein, dass wir bislang noch gar nicht über den Preis einer Aktie geredet haben. Das Unternehmen mag ja so toll sein wie es ist, aber zu welchem Preis kaufe ich denn nun eine Aktie? Das ist erstmal ein komplett anderes Thema als die Auswahl des richtigen Unternehmens. Falls von eurer Seite Interesse besteht kann ich dazu ebenfalls einen Post vorbereiten. Bei dem Leser, der es bis hier her geschafft hat, möchte ich mich außerdem für das aufmerksame Lesen bedanken. Fragen und Kritik sind wie immer erwünscht.

#costco

#dividenden

#dividendenwachstum

QUELLEN:

[1] https://www.eatthis.com/costco-shoppers-obsessed/

[2] https://www.huffpost.com/entry/12-costco-secrets-you-didnt-know-y_n_55e70a56e4b0c818f619dc20

[3] https://www.businessinsider.com/why-people-love-costco-and-kirkland-private-label-2019-9?op=1

[5] https://clark.com/family-lifestyle/costco-christmas-tree-return-january/

[6] https://www.mashed.com/158143/the-truth-about-costcos-really-low-prices/

[7] https://www.businessinsider.com/comparably-big-companies-with-the-happiest-employees?op=1