🏢 High-Quality REITs im Vergleich: Realty Income, STAG Industrial und Prologis 🚀

Realty Income: Der Monthly Dividend Company®

Überblick: Realty Income Corporation ($O (+1,22 %) O) ist ein führender Real Estate Investment Trust (REIT) mit Schwerpunkt auf Immobilien für Einzelmieter. Bekannt als "The Monthly Dividend Company®" bietet Realty Income seit über 50 Jahren beständige monatliche Dividenden.

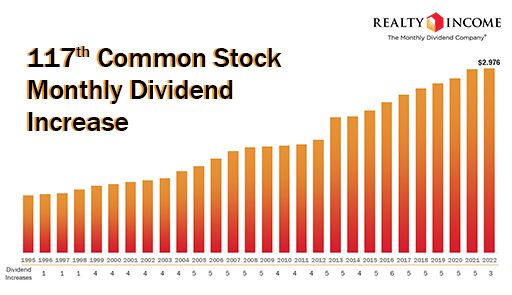

Dividendenwachstum:

- Stetige Dividenden: Realty Income hat seine Dividende 120 Mal seit dem Börsengang im Jahr 1994 erhöht.

- Monatliche Ausschüttung: Als eines der wenigen Unternehmen zahlt Realty Income monatliche Dividenden, was besonders attraktiv für Einkommensinvestoren ist.

Portfolio und Expansion:

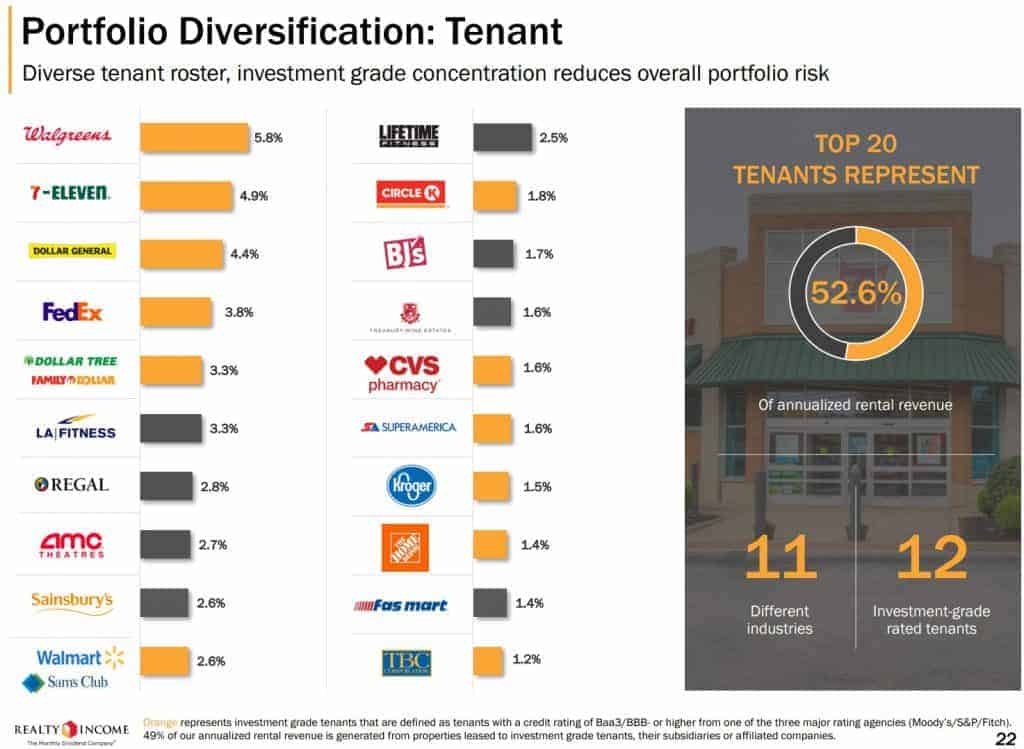

- Diversifiziertes Portfolio: Das Unternehmen besitzt über 6.500 Immobilien in 49 US-Bundesstaaten und Puerto Rico, die an eine Vielzahl von Branchen vermietet sind.

- Internationale Expansion: Realty Income hat kürzlich Schritte unternommen, um auf internationalen Märkten zu expandieren, einschließlich Großbritannien und Europa.

- M&A-Aktivitäten: Das Unternehmen ist sehr aktiv im Bereich Fusionen und Übernahmen (M&A), was zur Expansion und Diversifizierung des Portfolios beiträgt.

Stärke des Unternehmens:

- Langfristige Mietverträge: Die Mietverträge von Realty Income haben im Durchschnitt eine Laufzeit von 10 bis 20 Jahren, was stabile und vorhersehbare Einnahmen ermöglicht.

- Investment-Grade Mieter: Ein Großteil der Mieter hat eine hohe Bonität, was das Risiko von Mietausfällen verringert.

Dollar-Cost Averaging (Sparplan): Realty Income ist ideal für Dollar-Cost Averaging (DCA) geeignet. Dank der monatlichen Dividenden und der stabilen Kursentwicklung können Anleger regelmäßig in das Unternehmen investieren und so das Risiko von Marktschwankungen minimieren.

Langfristige Rendite: Seit 2004 hat Realty Income eine durchschnittliche jährliche Gesamtrendite von 10,89% erzielt. Diese beeindruckende Rendite zeigt das beständige Wachstum und die Stärke des Unternehmens über die Jahre.

Warum Realty Income?:

- Stabile Erträge: Durch monatliche Dividenden und langfristige Mietverträge bietet Realty Income eine zuverlässige Einkommensquelle.

- Diversifikation: Mit Immobilien in verschiedenen Branchen und Regionen bietet das Unternehmen eine breite Diversifikationsmöglichkeit für Investoren.

- Wachstumspotenzial: Die Expansion auf internationale Märkte und aktive M&A-Strategie eröffnen neue Wachstumschancen.

Fazit: Realty Income ist eine erstklassige Wahl für Anleger, die stabile und wachsende Erträge suchen. Mit einem diversifizierten Immobilienportfolio, einem Fokus auf hochwertige Mieter und einer starken M&A-Strategie bleibt das Unternehmen eine attraktive Option in der Immobilienbranche. 📈🏢

STAG Industrial: Spezialist für Industrieimmobilien

Überblick: STAG Industrial, Inc. ($STAG) ist ein führender REIT, der sich auf Industrieimmobilien spezialisiert hat. Das Unternehmen besitzt und betreibt ein breit diversifiziertes Portfolio von Industriegebäuden in den USA.

Dividendenwachstum:

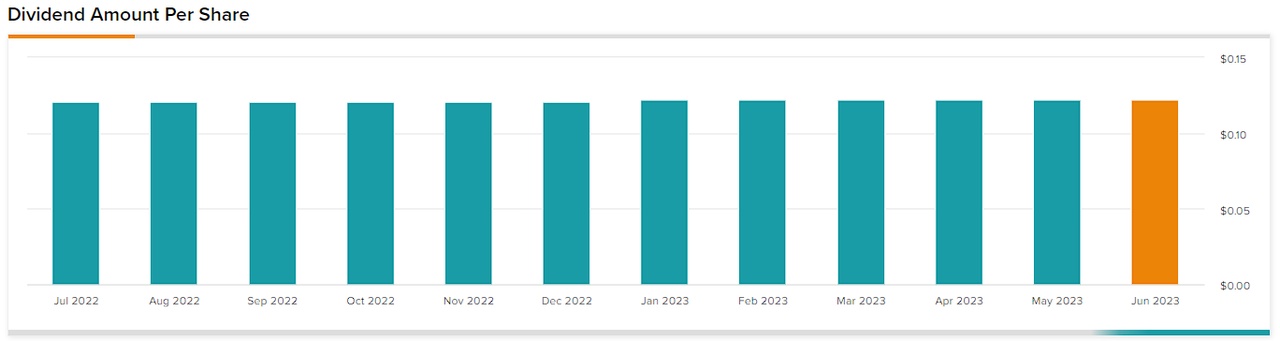

- Regelmäßige Ausschüttungen: STAG zahlt monatliche Dividenden, was für Einkommensinvestoren sehr attraktiv ist.

- Stetiges Wachstum: Das Unternehmen hat eine solide Historie von Dividendenerhöhungen, was die finanzielle Stabilität und das Wachstum widerspiegelt.

Portfolio und Expansion:

- Industrie-Spezialisierung: STAG besitzt über 500 Immobilien, die vorwiegend an Einzelnutzer aus dem industriellen Sektor vermietet sind.

- Geografische Diversifikation: Die Immobilien sind in 39 Bundesstaaten verteilt, was das Risiko regionaler wirtschaftlicher Schwankungen mindert.

- Aktive Akquisitionen: STAG erweitert kontinuierlich sein Portfolio durch strategische Akquisitionen, um das Wachstum zu fördern und die Erträge zu steigern.

Stärke des Unternehmens:

- Langfristige Mietverträge: Die Mietverträge von STAG haben im Durchschnitt eine lange Laufzeit, was stabile und vorhersehbare Einnahmen ermöglicht.

- Diversifizierte Mieterbasis: STAG hat eine breite Palette von Mietern aus verschiedenen Industriezweigen, was das Risiko von Mietausfällen verringert.

Dollar-Cost Averaging (Sparplan): STAG ist ebenfalls ideal für Dollar-Cost Averaging geeignet. Die stabilen monatlichen Dividenden und die robuste Performance machen es zu einer guten Wahl für regelmäßige Investitionen.

Langfristige Rendite: STAG Industrial hat in den letzten Jahren eine solide Gesamtrendite erzielt, was das Vertrauen der Investoren und die Stärke des Geschäftsmodells widerspiegelt.

Warum STAG Industrial?:

- Fokus auf Industrieimmobilien: Die Spezialisierung auf den industriellen Sektor bietet stabile und wachsende Erträge.

- Diversifikation: Ein breit diversifiziertes Portfolio reduziert das Risiko und maximiert die Ertragschancen.

- Wachstumspotenzial: Durch kontinuierliche Akquisitionen und Portfolioerweiterungen bleibt STAG Industrial auf Wachstumskurs.

Fazit: STAG Industrial bietet Investoren die Möglichkeit, von der Stabilität und dem Wachstum des industriellen Immobilienmarktes zu profitieren. Mit einem fokussierten Portfolio und einer soliden Dividendenhistorie ist STAG eine attraktive Option für langfristige Investoren. 📈🏭

Prologis: Weltmarktführer für Logistikimmobilien

Überblick: Prologis, Inc. ($PLD (+1,28 %)) ist der weltweit größte REIT im Bereich Logistik- und Industrieimmobilien. Das Unternehmen besitzt und betreibt Lager- und Vertriebszentren in strategischen Märkten auf der ganzen Welt.

Dividendenwachstum:

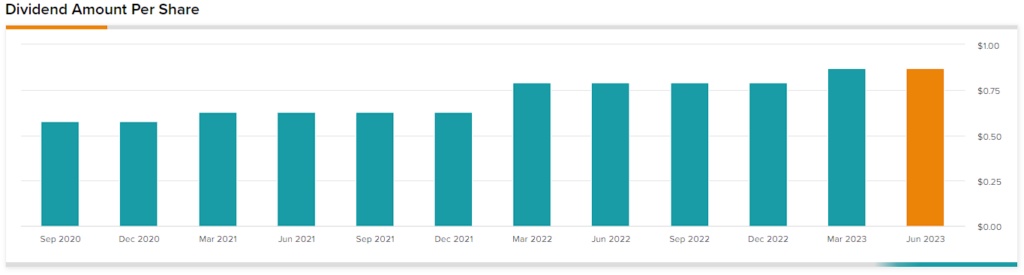

- Stetige Ausschüttungen: Prologis hat eine lange Geschichte der Dividendenerhöhungen, die finanzielle Stabilität und Wachstumsorientierung widerspiegeln.

- Quartalsdividenden: Das Unternehmen zahlt vierteljährliche Dividenden, die für viele Investoren attraktiv sind.

Portfolio und Expansion:

- Globales Netzwerk: Prologis besitzt und betreibt über 4.700 Immobilien in 19 Ländern, was eine beispiellose geografische Diversifikation bietet.

- Strategische Märkte: Die Immobilien befinden sich in großen städtischen Gebieten und in der Nähe wichtiger Verkehrsknotenpunkte, was für Mieter aus dem E-Commerce- und Logistiksektor ideal ist.

- Aktive Akquisitionen und Entwicklungen: Prologis erweitert sein Portfolio kontinuierlich durch strategische Akquisitionen und Neubauten.

Stärke des Unternehmens:

- Langfristige Mietverträge: Prologis sichert sich langfristige Mietverträge mit führenden Unternehmen aus der Logistik- und E-Commerce-Branche.

- Erstklassige Mieterbasis: Zu den Mietern zählen große multinationale Unternehmen, was das Risiko von Mietausfällen minimiert.

Dollar-Cost Averaging (Sparplan): Prologis ist ideal für Dollar-Cost Averaging geeignet, da es stabile Dividenden und eine starke Kursentwicklung bietet. Dies macht es zu einer guten Wahl für regelmäßige Investitionen.

Langfristige Rendite: Prologis hat in den letzten Jahrzehnten eine beeindruckende Gesamtrendite erzielt, die das kontinuierliche Wachstum und die starke Marktposition widerspiegelt.

Warum Prologis?:

- Weltmarktführer: Als größter Anbieter von Logistikimmobilien bietet Prologis eine unvergleichliche Marktpräsenz.

- Geografische Diversifikation: Ein globales Portfolio bietet Stabilität und reduziert das Risiko regionaler Schwankungen.

- Wachstumspotenzial: Die Expansion in strategische Märkte und der Fokus auf E-Commerce-Immobilien eröffnen neue Wachstumschancen.

Fazit: Prologis ist eine erstklassige Wahl für Investoren, die von der Dynamik des globalen Logistikmarktes profitieren möchten. Mit einer starken Marktpräsenz, stabilen Dividenden und kontinuierlichem Wachstum bleibt Prologis eine attraktive Option in der Immobilienbranche. 📈🏢

Haftungsausschluss: Die bereitgestellten Informationen dienen nur zu allgemeinen Informationszwecken und stellen keine professionelle Finanz- oder Anlageberatung dar. Alle Inhalte werden ohne Gewährleistung der Vollständigkeit, Richtigkeit, Aktualität oder Eignung für einen bestimmten Zweck bereitgestellt. Jegliche Haftung für Handlungen, die auf den Informationen dieser Seite basieren, wird ausdrücklich ausgeschlossen. Für eine individuelle Beratung konsultieren Sie bitte einen zugelassenen Finanzberater. Die Nutzung dieser Seite erfolgt auf eigenes Risiko.