Friedrich Vorwerk – Watchlist, Investment oder absteigender Ast?

Werte Getquin’ler,

Aufgrund neuer Umstände und Informationen habe ich meine Meinung zu Friedrich Vorwerk entgegen dem ersten Beitrag geändert. Bin aber dennoch überzeugt, dass die Umstände eine Kehrtwende einlegen werden und die Firma zum verdienten Erfolg führen.

Weiterhin habe ich die Fragen unter dem 1. Beitrag implementiert.

Mein heutiges Thema wird die Friedrich Vorwerk Group $VH2 (+0,73 %) sein. Ein Mittelständler, der den Wandel, maßgebend mitbestimmen wird.

Zuerst ein kurzer Überblick über die Unternehmensgeschichte:

Nein, es handelt sich hierbei nicht um den gleichnamigen Haushaltsgerätehersteller.

1962 als „Lohnbaggerbetrieb Kleesch & Vorwerk“ gegründet und 1972 in „Friedrich Vorwerk KG“ umfirmiert, war bereits der damalige Fokus auf erdverlegte Infrastruktur (Erdgas- und Abwassernetze) gelegt.

Seit 2021 ist die „Friedrich Vorwerk Group“ an der Börse im Prime Standard notiert.

Geschäftsbereich/Geschäftsaktivitäten:

Überbegrifflich kann man sagen, dass die Vorwerk-Gruppe im Anlagenbau tätig ist. Allerdings bietet man hierbei eine sensationelle Diversifikation mit Beteiligungen in verschiedene Branchen hinein, u.a. auch im Straßenbau (SKS), Korrosionsschutz (Korupp), uvm. Man besitzt somit eine vollkommen integrierte und mehrheitlich, im eigenen Besitz befindliche, Wertschöpfungskette, die dem Kunden jede Lösung bieten kann.

Die Geschäftssegmente werden offiziell deklariert anhand des Nutzbereiches:

- Natural Gas

- Electricity

- Clean Hydrogen

- Adjacent Opportunities (komplexe, individuelle Infrastrukturprojekte)

Kommen wir aber nun zu den jeweils bedeutsamsten Positionen des Geschäfts:

1. Turnkey-Lösungen

- Dies beinhaltet, die von mir angesprochenen Allround-Paket für komplexe Infrastrukturprojekte. Friedrich Vorwerk übernimmt solche Projekte von der Planung über die Ausführung und Inbetriebnahme bis hin zur Wartung.

2. Engineering

- Dieser Bereich ist äußerst interessant für Industrie und Versorger und beinhaltet hauptsächlich die Projektbegleitung im Kundenauftrag.

3. Anlagenbau und Service

- Diesen Punkt lege ich bewusst zusammen, da es den „klassischen“ Anlagenbau wohl am ehesten widerspiegelt. Dabei liegt der Fokus eindeutig auf Strom-, Gas- und Flüssigkeitstransport, inklusive Pumpen- und Verdichterstationen zum Weitertransport, sowie Transformatoren, Elektrolyseure, Wärmeerzeuger, Umspannwerke, uvm.

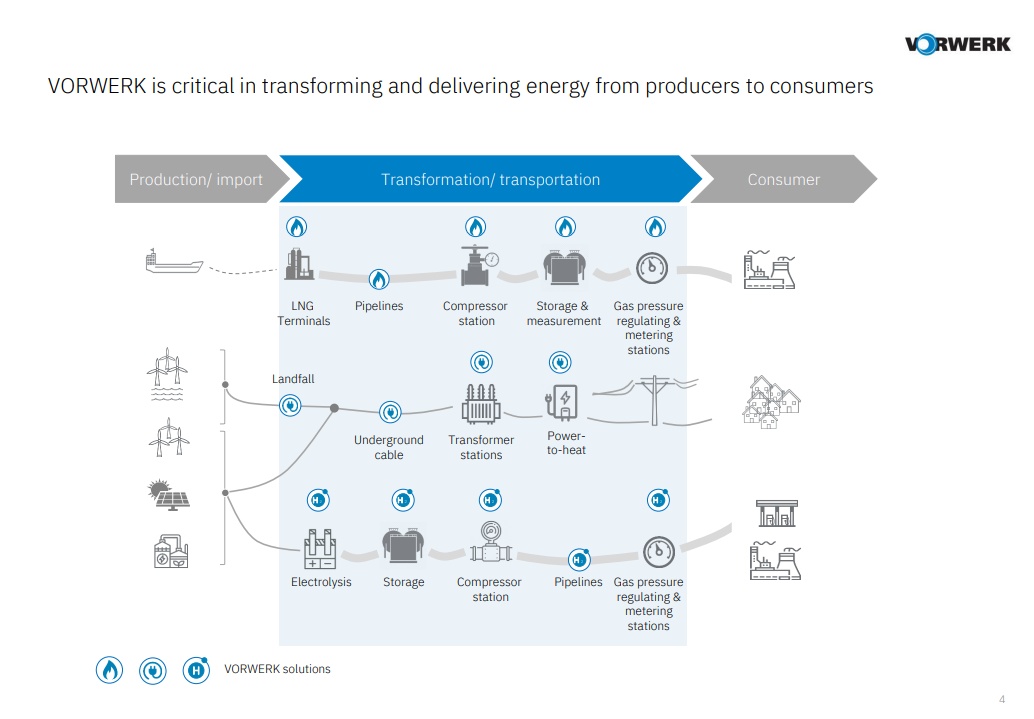

Friedrich Vorwerk deckt mit seinem Geschäft somit den Gesamtbereich des Energietransports vom Erzeuger zum Konsumenten ab. Eine interne Übersicht dazu, füge ich bei. Die gesamte Geschäftsaktivität kann man sich natürlich individuell auf der Website (https://www.friedrich-vorwerk.de/) aneignen.

Wohlbemerkt: Die Gliederung meinerseits stimmt mit der internen Gliederung, nach eigener Unternehmenspräsentation Vorwerks, nicht überein!

Fundamentaldaten:

Hierbei orientiere ich mich anhand der gegebenen Daten bis Q4/22. Eine Übersicht wird zur Veröffentlichung beigefügt/editiert.

Tatsächlich ist das ein Punkt, der aus jetziger Situation kritisch zu betrachten ist. Die Finanzen sind an sich solide und das Geschäft ist profitabel. Der anhaltende Inflationsdruck und die gravierenden Lieferschwierigkeiten drücken allerdings die Margen erheblich (nach Q4/22). Die Umsätze der Sparten Electricity, Clean Hydrogen und Adj. Opp. sind stetig steigend (insbesondere Letzterer), wobei die Gastransportsparte, bedingt der „grünen“ Transformation stagniert.

Es kristallisiert sich zunehmend eine solide Marktstellung, insbesondere auf dem deutschen Markt heraus, die den Herausforderungen der Zukunft gewachsen sein wird und stark davon profitieren sollte.

Die Auftragslage ist weiterhin sensationell. Im Geschäftsjahr 2022 stieg die Zahl der Auftragseingänge um 146%. Das ungefähre Gesamtvolumen dieser Aufträge liegt ungefähr im Bereich zwischen 850 Mio. € und 1,1 Mrd. €. (Stand September 2022). Allerdings wurden bereits weitere Auftragseingänge offiziell bekannt gegeben.

NEU 31.01.2023:

Nach Bekanntgabe der vorläufigen Zahlen für das Gesamtjahr 2022 kann man weiterhin von einem sehr starken Wachstum des Unternehmens ausgehen.

Der Umsatz stieg allein in Q4/22 um +56%. Für das Gesamtjahr wurden mit 368 Mio.€ die Prognosen von 320 Mio.€ weit übertroffen. Die Marge hingegen ist erschreckend niedrig. Lediglich 2,6% wurden in Q4/22 erwirtschaftet. Immerhin für das Gesamtjahr dennoch eine mäßige Marge von 9,2%.

Doch, wie kann das sein? Bei umsatztreibenden Projekten kam es durch Personalmangel zum Termindruck. Somit mussten Aufträge mithilfe von Kontraktoren (Partner-Vertragsfirmen) fertiggestellt werden.

Weiterhin hält die Sanierung der Puhlmann-Gruppe an und die Abwehr einer Cyberattacke führte zu Profitabilitäts- und Visibilitätsproblemen.

Auch der Ausblick lässt ersehnte Wünsche offen. Für 2023 wird bereits im Vorfeld mit einem niedrigeren Umsatzniveau gerechnet. 2024 hingegen soll es ordentlich Auftrieb durch Projekte im Elektrizitätsbereich geben.

Es bleibt weiterhin abzuwarten.

Aktie:

Nach Bekanntgabe der vorläufigen Zahlen tendieren wir bei ca. 12€ je Aktie. Eine harte Korrektur, die aber angemessen ist. Die MBB verkaufte knapp 16% ihrer Anteile, 31.01, und besitzt nun lediglich noch knapp 36% der Aktien. Weitere bekannte Investoren sind hierbei Amundi und Fidelity. Lediglich knappe 46% der Aktien sind nun im freien Umlauf.

KGV 22: ~13 KGV 23: ~11 KGV 24: ~9

FCF:

Der Free-Cash-Flow ist für viele Mitglieder unserer Community ja mitunter ein ausschlaggebendes Kriterium für ein Investment.

2022 ist der FCF mit 3,55 Mio.€ noch sehr niedrig und damit wohl eher abschreckend. Schon 2023 soll der FCF aber auf über 20 Mio.€ steigen und kontinuierlich weiter steigen.

Marge:

In den nächsten Jahren soll eine Netto-Marge von 9% als Zielwert dienen.

Dividende:

Im Juli 2022 wurden 0.2€/Aktie gezahlt.

Persönliche Meinung:

Friedrich Vorwerk ist ein vielversprechender Profiteur der Energiewende und im Segment der Transportlösungen erstklassig aufgestellt. Die Auftragslage ist gut, die Finanzen wirken relativ solide mit Abstrichen an mancher Stelle. Potenzielle Kunden sind hierbei nicht nur Unternehmen, sondern auch die öffentliche Hand, insbesondere innerhalb der EU. Das Pipelinenetz sollte im Zuge der Restrukturierung der Wirtschaft (Gas/Wasserstoff) tolle Auftragsmöglichkeiten bieten. Besonders auffällig sollte dies nach einer gemeinsamen Zusammenarbeit Norwegens/Deutschlands im Zuge des letzten Besuches unseres Bundeswirtschaftsministers geworden sein.

Der nächste große Auftragspunkt werden die Energietransportlösungen für Offshore/Onshore-Transport werden. Allein der Ausbau der Offshore-Kapazitäten auf 40 GW bis 2040 wird riesige Aufträge generieren, um den Strom auf dem Festland zu transferieren.

Mein persönliches Ziel der Aktie bis Ende 2023 liegt bei ca. 15€/Aktie. Ein Einstieg meinerseits erfolgte am heutigen Tag. (Stop: 8€). Dennoch sollte sich das Management nun inständig um die bekannten Probleme mangelnder Personalressourcen kümmern, ohne weitere interne Kostendrücke selbst zu generieren. Die Antwort auf die Frage der Überschrift nun daher: Watchlist.

Im letzten Beitrag kam die Frage von @TomTurboInvest auf, ob es dahingehend nicht bessere Investment-Chancen gibt. Diese Ansicht teile ich vollkommen und schätze an dieser Stelle noch einmal die Tiefgründigkeit der Frage. Sofern man jedoch einen großen Wert auf Diversifikation legt, sollte man im Infrastruktur-Bereich Friedrich Vorwerk sicher im Blick behalten. Eine „Buy & Hold forever“-Strategie erachte ich hierbei als weniger sinnvoll. Der Zenit des Wachstums sollte 2030 bis 2035 im Kurs eingepreist sein. Darüber hinaus wird man sich ins Portfolio der Dividendenzahler langfristig sesshaft machen wollen.

Als innereuropäische Mitbewerber in dem Segment sehe ich außerdem: Hochtief $HOT (+0,35 %) , Strabag $STR (+0,57 %) , Vinci $DG (-0,15 %) und Ferrovial $FER . Unter Umständen könnte man auch Bilfinger in dieses Segment zählen. $GBF (-0,43 %)

Schlusswort:

Ich danke herzlich für die Aufmerksamkeit bis hierher durchgehalten zu haben und hoffe eine gewisse Einfachheit beibehalten zu haben, die man bei Bedarf noch genauer ausführen könnte. Zögert nicht mich zu korrigieren oder zu hinterfragen, denn nur so kommen wir in einen Diskurs.

Vielen Dank.

Quellen:

https://www.friedrich-vorwerk.de/

Friedrich Vorwerk: Q3/22 Quartalsmitteilung + vorläufige Zahlen Q4/22

Chartbild: https://www.wallstreet-online.de/