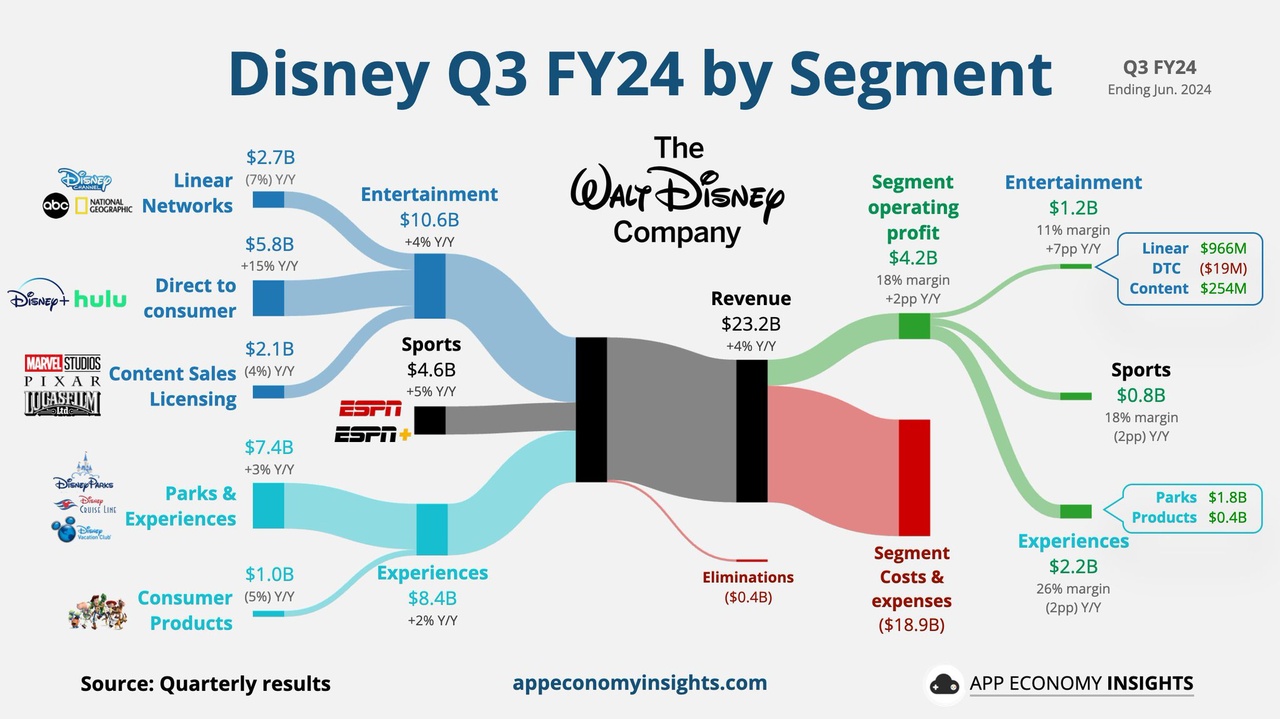

$DIS (+0,59 %) - Disney Q3 Earnings:

- Bereinigter Gewinn pro Aktie: 1,39 USD (geschätzt 1,19 USD) ; Anstieg um 35 % im Vergleich zum Vorjahr

- Umsatz: 23,16 Mrd. USD (geschätzt 23,08 Mrd. USD) ; Anstieg um +3,7 % gegenüber dem Vorjahr

Ausblick für das 4. Quartal:

- Es ist mit einem leichten Anstieg der Disney+ Core-Abonnenten zu rechnen.

- Es wird erwartet, dass das Betriebsergebnis des Segments „Erlebnisse“ im vierten Quartal im Vergleich zum Vorjahr um einen mittleren einstelligen Prozentsatz zurückgeht.

- Es wird mit einer starken Nachfrage bei Disney Cruise Line gerechnet, wobei die Vorabausgaben für Disney Adventure und Disney Treasure die Ergebnisse des vierten Quartals beeinflussen werden.

Prognose für das Geschäftsjahr 2024:

- Neues bereinigtes EPS-Wachstumsziel: +30 %

- Die kombinierten Streaming-Geschäfte werden voraussichtlich im vierten Quartal profitabel sein, wobei sowohl Entertainment DTC als auch ESPN+ voraussichtlich profitabel sein werden.

Unterhaltung:

- Umsatz: 10,58 Mrd. USD (geschätzt 10,37 Mrd. USD) ; Anstieg um +4,5 % gegenüber dem Vorjahr

- Betriebsergebnis: 1,20 Mrd. USD (geschätzt 811,3 Mio. USD) ; mehr als verdoppelt gegenüber dem Vorjahr von 408 Mio. USD

Direkt zum Verbraucher:

- Umsatz: 5,81 Mrd. USD (geschätzt 5,73 Mrd. USD) ; Anstieg um 15 % gegenüber dem Vorjahr

- Betriebsverlust: 19 Mio. USD (geschätzter Verlust 141 Mio. USD) ; Verbesserung von (505) Mio. USD gegenüber dem Vorjahr

Sport:

- Umsatz: 4,56 Mrd. USD (geschätzt 4,4 Mrd. USD) ; Anstieg um +5,1 % gegenüber dem Vorjahr

- Betriebsergebnis: 802 Mio. USD (geschätzt 757 Mio. USD) ; Rückgang um -6,1 % gegenüber dem Vorjahr

Erlebnisse:

- Umsatz: 8,39 Mrd. USD (geschätzt 8,61 Mrd. USD) ; Anstieg um +2,3 % gegenüber dem Vorjahr

- Betriebsergebnis: 2,22 Mrd. USD (geschätzt 2,34 Mrd. USD) ; Rückgang um -3,3 % gegenüber dem Vorjahr

Schlüsselkennzahlen:

- Gesamtes Betriebsergebnis des Segments: 4,23 Mrd. USD (geschätzt 3,84 Mrd. USD) ; Anstieg um 19 % gegenüber dem Vorjahr

- Freier Cashflow: 1,24 Mrd. USD; Rückgang um -24 % gegenüber dem Vorjahr

Verbrauchermetriken:

- Bezahlte Disney+ Abonnenten: 118,3 Mio.; Rückgang um -7,7 % im Vergleich zum Vorjahr

- Gesamtzahl der Hulu-Abonnenten: 51,1 Mio. (geschätzt 50,44 Mio.) ; Anstieg um +1,8 % QoQ

- Disney+ ARPU: 7,22 $

- Hulu SVOD ARPU: 12,73 $ (geschätzt 12,47 $) ; Anstieg um 7,5 % QoQ

- Hulu Live TV + SVOD ARPU: 96,11 $ (geschätzt 95,05 $) ; Anstieg um +1,2 % QoQ

Kommentar von CEO Robert A. Iger:

- „Unsere Leistung im dritten Quartal zeigt die Fortschritte, die wir bei unseren vier strategischen Prioritäten in unseren Geschäftsbereichen Kreativstudios, Streaming, Sport und Erlebnisse erzielt haben. Dies war ein starkes Quartal für Disney, das auf hervorragende Ergebnisse in unserem Unterhaltungssegment sowohl an den Kinokassen als auch im DTC zurückzuführen war, da wir zum ersten Mal in unseren kombinierten Streaming-Geschäften Rentabilität erzielten und unsere vorherige Prognose um ein Quartal übertrafen. Trotz der schwächeren Leistung unseres Erlebnissegments im dritten Quartal stieg der bereinigte Gewinn pro Aktie des Unternehmens um 35 %, und mit unserem komplementären und ausgewogenen Geschäftsportfolio sind wir zuversichtlich, dass wir durch unsere Sammlung einzigartiger und leistungsstarker Vermögenswerte weiterhin Gewinnwachstum erzielen können.“

Weitere Einblicke:

- Das Segment Unterhaltung konnte im Direktvertrieb an Verbraucher und bei Content-Verkäufen/-Lizenzen erhebliche Verbesserungen verzeichnen.

- Der Erfolg von „Inside Out 2“ führte zu einer deutlichen Outperformance bei den Inhaltsverkäufen/-lizenzen, darunter 1,3 Millionen Disney+ Anmeldungen und über 100 Millionen Aufrufe weltweit.

- Bei ESPN stiegen die Werbeeinnahmen im Vergleich zum Vorjahr um 17 % und das Betriebsergebnis um 4 %, trotz eines Rückgangs im Sportsegment aufgrund der niedrigeren Ergebnisse von Star India.