Hi Leute,

es geht weiter im Programm! Und zwar soll es diesmal um die finanzielle Gesundheit eines Unternehmens gehen. Wann ist ein Unternehmen finanziell gesund? Welche Zahlen kann ich dafür heranziehen und wo finde ich sie in Bilanz und GuV? Welche Kennzahlen ergeben sich daraus und wie interpretiere ich sie?

Als wäre das nicht genug trockene Theorie gibts dazu gleich das Praxisbeispiel mit $AUTO (+1,2 %) aus meinem letzten Beitrag und Originalauszügen aus deren Financial Statement.

Dabei ist der Beitrag auf jeden Fall anfängerfreundlich geschrieben, mit Fokus auf die Zusammenhänge der Dinge.

Zurecht fallt ihr nun in Jubelstürme aus. Aus meinen letzten Beiträgen heraus haben sich immer, in anschließender Diskussionsrunde in den Kommentaren, viele neue Denkanstöße ergeben, die es dann ein paar Tage später selbst wieder in einen Beitrag geschafft haben, der wiederum in den Kommentaren für neue Denkanstöße gesorgt hat, die wiederum … Ihr wisst was ich meine.

Der letzte Post war meine Unternehmensvorstellung zum norwegischen Lagertechnikspezialisten AutoStore. Gerne nochmal hier zum Nachlesen: https://app.getquin.com/activity/hkCUVRxQHh?lang=de&utm_source=sharing

Zugegeben, man könnte behaupten, dass es eher eine Vorstellung des Produkts war, als die des Unternehmens. @BASS-T kommentierte folgerichtig, dass ich doch mal näher auf Bilanz und Zahlen eingehen sollte.

@RealMichaelScott gab zusätzliche Anstöße mit seinen ihm wichtigen Kennzahlen.

Dafür und allen anderen Kommentaren schon einmal Danke 🙏

Was hab ich nun daraus gemacht? Naja, hingesetzt, Bilanz und GuV lesen gelernt und als Abschlussprüfung diesen Beitrag hier geschrieben 🚀

Gestern hat der Meister persönlich @TheAccountant89 einen Beitrag zum Lesen und Verstehen von Bilanzen, GuV und Erfolgsrechnung zusammengestellt. Falls noch nicht geschehen, unbedingt lesen, liken und ein ccf da lassen! Es lohnt sich!

Bevor es richtig losgeht an dieser Stelle nochmal der Hinweis, dass ich bis vor wenigen Wochen bei GuV berufsbedingt noch an "Gewicht- und Volumenprüfung" und nicht an "Gewinn- und Verlustrechnung" gedacht habe 😅 Sollten sich grobe Schnitzer eingeschlichen haben oder ich etwas trotz sorgsamer Recherche und meiner Meinung, dass ich es verstanden habe, falsch darstellen, so weist mich gerne darauf hin, ich werde es dann korrigieren.

Was erwartet euch?

Gesund ist,

I. wer nicht krank ist

II. wer viel selbst bezahlen kann (Eigenkapitalquote)

III. wer Kredite flexibel vom eigenen Konto abbezahlen kann (Gearing)

IV. wer Kredite durch laufendes Einkommen abbezahlen kann (dyn. Verschuldungsgrad)

V. wer beim Geld ausgeben richtig plant (Goodwill-Anteil und Abschreibungen)

I. Gesund ist, wer nicht krank ist

Aus biomedizinischer Sicht ist Gesundheit definiert als Abwesenheit von Krankheit. Klar, lässt man die psychische, seelische und soziale Gesundheit eines Menschen außen vor, bleibt die rein auf Funktionalität beschränkte physische Gesundheit. Da man in profitorientierten Unternehmen, gerade in Bezug auf deren Finanzen und wie sie damit umgehen, selten seelische und soziale Aspekte wiederfindet, wollen wir uns mit der gleichen Definition von Gesundheit an die Recherche zum Wohlbefinden unseres betrachteten Unternehmens machen.

Also: Liegt unser Patient im Sterben? Braucht er nur ein paar (Finanz-)Spritzen? Oder kann er von sich behaupten topfit zu sein? Das versuchen wir mal anhand der nachfolgenden Kennzahlen herauszufinden.

Das Ganze passiert pro Kennzahl in 3 Schritten. Einmal erzähle ich ein bisschen zur Theorie, quasi ein Einstieg in die betrachtete Kennzahl. Warum braucht man sie, was sagt sie aus und wie berechnet sie sich? Bei den Formeln habe ich mich hauptsächlich an Nicolas Schmidlins Buch Unternehmensbewertung und Kennzahlenanalyse orientiert. Ich gebe es unten als Quelle an, es diente aber in erster Linie dazu, überhaupt einen Überblick zu bekommen. Weil ich wirklich jedes geschriebene Wort nachvollziehen wollte, fand darüber hinaus auch viel Recherche im Internet statt. Ich werde hier nichts eins zu eins aus dem Buch wiedergeben oder abtippen, sondern meine eigenen Worte wiedergeben.

Ich habe mir als Resultat aus den Kapiteln des Buchs eine wiederverwendbare Excelliste erstellt, in der ich nur noch die Werte aus Bilanz und GuV eintragen muss, und die mir dann die wichtigsten Kennzahlen zur finanziellen Gesundheit ausrechnet.

Los geht's.

II. Eigenkapitalquote

Theorie

Der Überblick über die Kapitalstruktur eines Unternehmens gibt einen ersten und vor allem schnellen Einblick darüber, wie das Unternehmen seine Vermögenswerte finanziert.

Während wir auf der Aktiva-Seite einer Bilanz alle Vermögenswerte eines Unternehmens gelistet haben erhalten wir auf der Passiva-Seite, alle erforderlichen Informationen, woher das Geld für diese Vermögenswerte kommt.

Das Kapital des Unternehmens teilt sich grundlegend in Eigenkapital und Fremdkapital auf. Das Eigenkapital, das auch Buchwert oder im englischen equity, genannt wird, stammt hauptsächlich aus den vom Unternehmen ausgegebenen Aktien.

Das Fremdkapital können Bankkredite oder ausgegebene Unternehmensanleihen sein.

Je mehr Eigenkapital ein Unternehmen besitzt, desto besser kann es Schulden tilgen, Investitionen tätigen und Kosten decken.

Deshalb ist es für uns Investoren strebsam in Unternehmen mit einer hohen Eigenkapitalquote, also dem Anteil von Eigenkapital am Gesamtvermögen, zu investieren, da wir dadurch größere Liquiditätsengpässe nahezu ausschließen können und wissen, dass unser betrachtetes Unternehmen sich auch durch Krisenzeiten besser manövrieren lässt.

Praxis

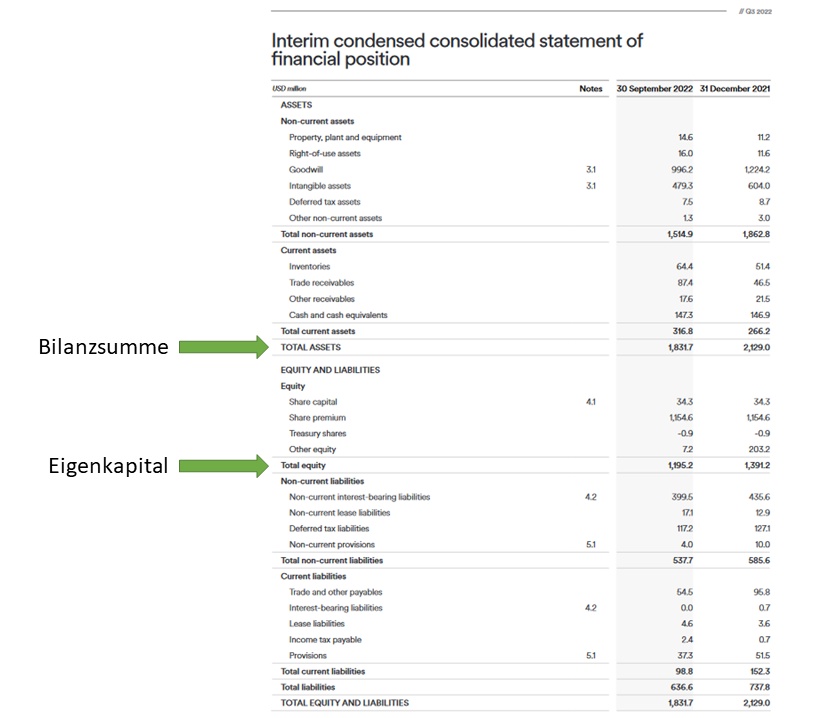

Zur Berechnung der Eigenkapitalquote brauchen wir einmal die Werte für das Eigenkapital und die Bilanzsumme, die dem Gesamtvermögen entspricht. Bild 1 zeigt das "Statement of financial position" von AutoStore aus dem Q3/2022. Darin markiert sind die Werte Total Equity für das Eigenkapital und Total Assets für die Bilanzsumme/Gesamtvermögen. Wir setzen die Werte in die Formel ein und berechnen die Eigenkapitalquote von AutoStore.

(Eigenkapital / Gesamtvermögen) = Eigenkapitalquote

(1.195,2 / 1.831,7) = 0,65 * 100 = 65%

Meinung

Mit einer Eigenkapitalquote von 65% steht AutoStore ganz gut da. Wir können anhand dieser Quote erkennen, dass AutoStore relativ unabhängig agieren kann, was Investitionen in die Zukunft angeht. Wir haben ein verringertes Risiko von Zahlungsunfähigkeit und laufen weniger Gefahr, zeitnah in eine Überschuldung zu rennen. Dass die Eigenkapitalquote unter Betrachtung von lediglich zwei Werten aber nur eine erste Einschätzung ist, zeigt uns die Analyse weiterer Kennzahlen in den nachfolgenden Punkten.

II. Gearing

Theorie

Leiht sich das Unternehmen Kredite von Banken fallen die in der Bilanz unter die zinstragenden Verbindlichkeiten oder einfach Finanzverbindlichkeiten. Unter Verbindlichkeiten sind alle Verpflichtungen eines Unternehmens gegenüber Dritten zu verstehen. Haben wir also Finanzverbindlichkeiten, ist das nichts anderes als: Schulden. Und Schulden spielen natürlich bei der Betrachtung der finanziellen Gesundheit eine große Rolle. Die Höhe der Schulden haben wir indirekt schon über die Eigenkapitalquote ermitteln können. Nun geht es darum, wie flexibel das Unternehmen seine Schulden abbezahlen kann. Zur Schuldentilgung kann das Unternehmen erst einmal auf seinen vorhandenen Cashbestand zurückgreifen. Das sind alle Gelder, die das Unternehmen kurzfristig locker machen kann und werden verallgemeinert liquide Mittel genannt. Nun möchte das Gearing versuchen zu klären, wie das Unternehmen die restlichen Schulden mit Hilfe des Eigenkapitals tilgen kann.

Praxis

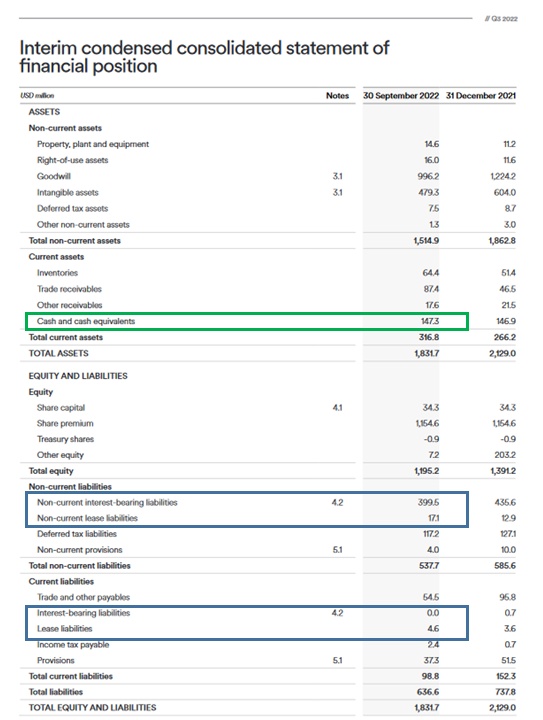

Als erstes brauchen wir alle Finanzverbindlichkeiten aus der Bilanz. Bild 2 hat alle diese in blau hervorgehoben. Im Falle AutoStore fallen hierunter die Non-current interest bearing liabilities (langfristige zinstragende Verbindlichkeiten), Non-current lease liabilities (langfristige Leasingverbindlichkeiten), die interest bearing liabilities (kurzfristig) und lease liabilities (kurzfristig).

In Summe sind das 421,2 Mio. USD.

Abziehen können wir davon nun die cash and cash equivalents (liquide Mittel). Das Eigenkapital hatten wir schon in Punkt I. ausgelesen.

(Finanzverbindlichkeiten - liquide Mittel) / Eigenkapital = Gearing

(421,2 - 147,2) / 1195,2 = 0,2292 * 100 = 22,92%

Meinung

Allgemein gilt, je niedriger das Gearing, umso geringer ist die Verschuldung des Unternehmens. 10% - 20% sind dabei laut [1] als ideal anzusehen. Schuldenfrei wäre ein Unternehmen, wenn es mehr liquide Mittel als Finanzverbindlichkeiten besitzt. Mit einem Gearing von 22% und in Verbindung mit einer Eigenkapitalquote von 65% lässt sich bis hierhin erst einmal eine niedrige Verschuldung von AutoStore erkennen. Müsste das Unternehmen morgen seine Schulden auf einen Schlag zurückzahlen, kann es dank hoher Cashreserven und Eigenkapital weiterhin operativ agieren. Erst einmal meiner Meinung nach ein solider Ausblick auf die nächsten Quartale.

III. Dynamischer Verschuldungsgrad

Theorie

Stellen wir uns vor, wir müssen einen Kredit an die Bank abbezahlen und tun das von unserem Ersparten auf unserem Konto. Das Ganze würde nur Sinn machen, wenn wir einerseits danach nicht komplett pleite sind und zweitens weiteres Einkommen generieren, um uns auch nach Rückzahlung aller Schulden noch etwas leisten zu können und weiter Vermögen aufzubauen.

Was heißt das also? Auch wenn ein Unternehmen ein niedriges Gearing aufweist, sollte diese Kennzahl zusätzlich nochmal in Bezug zum Free-Cashflow des Unternehmens gesetzt werden.

Der Free-Cashflow ergibt sich aus dem operativen Cashflow minus dem Cashflow aus Investitionstätigkeiten, beides Werte, die sich aus der GuV herauslesen lassen. Ist der Free-Cashflow positiv, hat das Unternehmen im betrachteten Zeitraum Gewinne erwirtschaftet und sein Vermögen vergrößert. Ist der Free-Cashflow negativ, macht das Unternehmen Verluste.

Es ist damit für uns Investoren interessant zu erfahren, ob ein Unternehmen seine Schulden allein durch erwirtschaftete Gewinne tilgen kann und ob sich die durch das Gearing festgestellte niedrige Verschuldung unter Berücksichtigung des Cashflows bestätigt.

Das Ergebnis der gleich folgenden Rechnung ist die Dauer in Jahren, die das Unternehmen brauchen würde, würde es seinen gesamten Free-Cashflow zur Schuldentilgung nutzen.

Zudem kann der dyn. Verschuldungsgrad ein Indikator für zukünftige Kapitalerhöhungen sein. Ist der Gewinn konstant positiv und kann zur Schuldentilgung genutzt werden, würde eine Kapitalerhöhung des Eigenkapitals damit unwahrscheinlicher werden.

Praxis

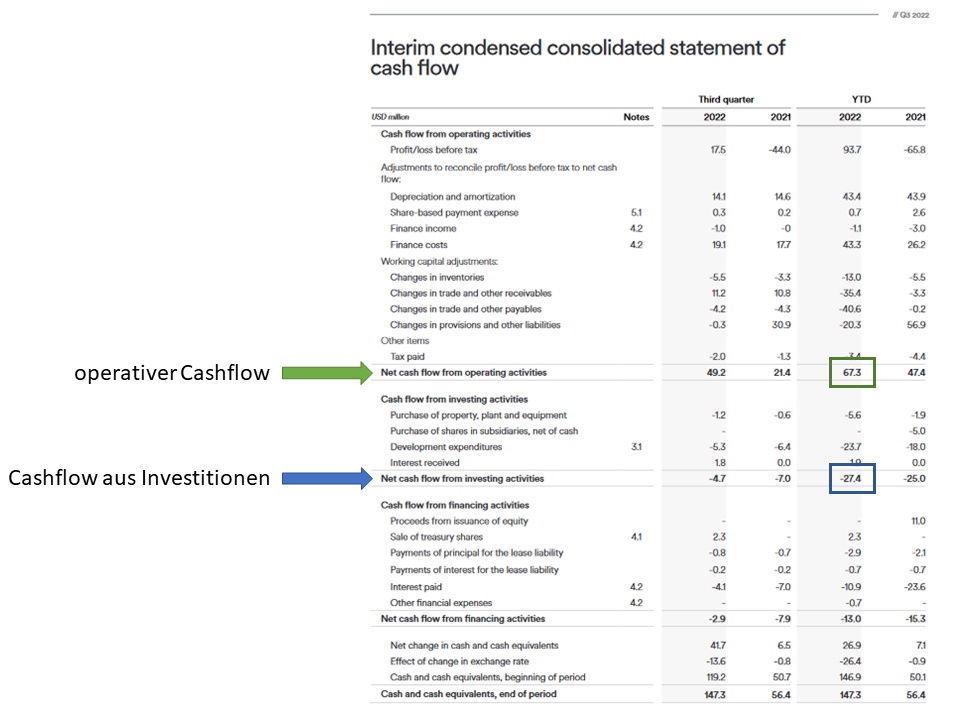

Die Finanzverbindlichkeiten und liquiden Mittel kennen wir schon, wir müssen nun noch den Free-Cashflow bestimmen. Manchmal ist er direkt aufgeführt, manchmal muss man ihn errechnen. Im Fall AutoStore brauchen wir die Net cash flows from operating activities (operativer Geldfluss) und die Net cash flows from investing activities (Geldfluss aus Investitionstätigkeiten) aus der Gewinn- und Verlustrechnung in Bild 3, die wir voneinander abziehen.

(Finanzverbindlichkeiten - liquide Mittel) / Free-Cashflow = dyn. Verschuldungsgrad

(421,2 - 147,2) / 39,9 = 6,86

Meinung

Mit fast sogar 7 Jahren ist der dynamische Verschuldungsgrad von AutoStore recht hoch, laut Schmidlin sogar kritisch zu sehen. Es würde 7 Jahre dauern, die Schulden bei gleichbleibendem Gewinn zu tilgen. Zur Erinnerung ist AutoStore im Jahr 2022 erstmals profitabel gewesen. Entscheidend wird die Kurve sein, in welche Richtung sich diese Kennzahl entwickelt. Daher ist der dyn. Verschuldungsgrad eine wichtige Kennzahl für die nächsten Quartalszahlen und den bald anstehenden Jahresbericht, ob sich die positive Entwicklung bestätigt. Steigt die Profitabilität und der Free-Cashflow, würde der Verschuldungsgrad sinken.

IV. Goodwill-Anteil und Abschreibungen

Theorie

Bei der finanziellen Stabilität schauen wir natürlich hauptsächlich auf die jetzige Situation, allein dadurch, dass wir mit den Zahlen des abgelaufenen Geschäftsjahres oder Quartals rechnen. Es gibt aber auch Indizien, wie es um die finanzielle Gesundheit in Zukunft bestellt ist. Eine davon ist eine Betrachtung des ausgeschriebenen Goodwills im Verhältnis zum Eigenkapital.

Was war nochmal der Goodwill? Kaufen wir ein Unternehmen auf, dann erhoffen wir uns davon Synergieeffekte, getreu dem Motto, zusammen schafft man mehr als jeder alleine. Da diese Synergieeffekte aber sich nicht durch das Zusammenrechnen von reinen Vermögenswerten beziffern lassen, tauchen sie als Sonderposten in der Bilanz auf, dem Goodwill.

Der Goodwill ist also ein Betrag, den unser Unternehmen bereit war auf den eigentlichen Kaufpreis des Unternehmens, welches wir übernehmen wollen, drauf zu zahlen.

Der Goodwill selbst ist noch nicht das Problem, er könnte nur zum Problem werden, sollte sich herausstellen, dass die gewünschten Synergieeffekte nicht oder nicht in der erhofften Form eintreten. Was passiert nämlich, wenn dem so ist? Dann muss der Goodwill reduziert, also abgeschrieben werden, was bedeutet, dass dieses plötzliche Loch in der Kasse finanziert werden will und wovon? Richtig, dem Gewinn des Unternehmens, was wir als Investoren aber definitiv nicht wollen.

Deshalb liest man öfter auch von einer tickenden Zeitbombe des Goodwills, weil es für Anleger einfach ein Risiko darstellt, da in Zukunft Gewinne geschmälert werden könnten.

Weil der Goodwill selbst als reine Zahl wenig Aussagekraft besitzt, setzt man ihn ins Verhältnis zum Eigenkapital. Es gilt die Frage zu beantworten, inwieweit mögliche Abschreibungen durch das Eigenkapital gedeckt sind. Je niedriger hier das Ergebnis ist, desto besser.

Praxis

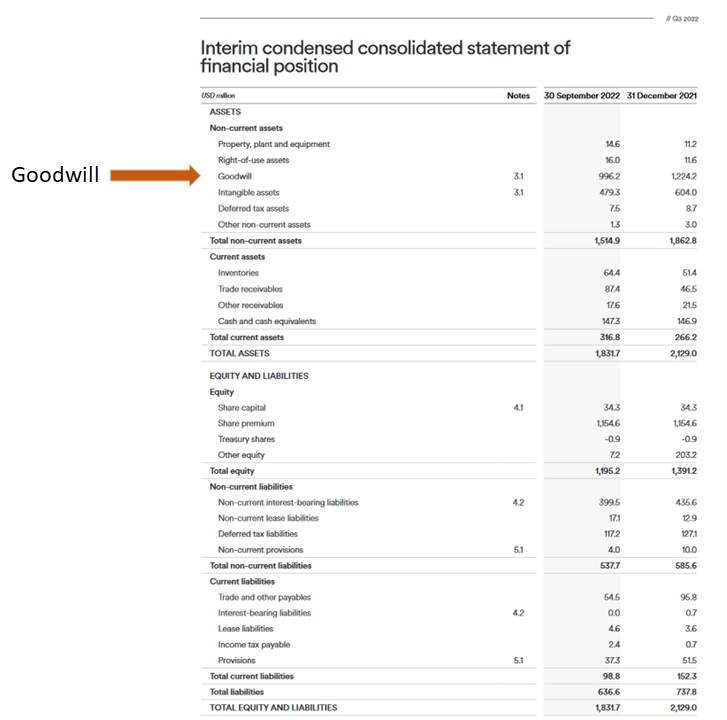

Den Goodwill finden wir direkt ausgeschrieben in der Bilanz. Das Eigenkapital kennen wir ja bereits.

Goodwill / Eigenkapital = Goodwill-Anteil

996,2 / 1.195,2 = 0,8335 * 100 = 83,35%

Meinung

Der Goodwill-Anteil bei AutoStore, man kann es nicht anders sagen, ist definitiv zu hoch und nicht gesund. Von den 83% kommt das Unternehmen nur runter, schreibt es Goodwill ab oder erhöht es sein Eigenkapital bspw. durch die Ausgabe neuer Aktien. Beides wäre aus Aktionärssicht deutlich negativ zu werten.

Fazit - Finanzielle Gesundheit AutoStore

Mit Betrachtung der heutigen Situation, genauer der Situation in Q3/2022, steht AutoStore auf den ersten Blick gut da. Die Eigenkapitalquote lässt dem Unternehmen genug Spielraum, Schulden zu tilgen und in die Zukunft zu investieren, das Gearing in Zusammenhang mit dem dynamischen Verschuldungsgrad lässt aber bereits aufhorchen, dass es in Zukunft auf eine genauere Betrachtung dieser Werte ankommt. Der Goodwill-Anteil ist zu hoch und um mein persönliches Rendite-Risiko-Verhältnis einzuhalten, so gern ich auch das Produkt mag, kommt AutoStore über eine kleinere Position in meinem Portfolio nicht hinaus.

Am 16. Februar gibt's die Zahlen zum Q4 und damit dem gesamten Jahr 2022. Dank unserer Auseinandersetzung mit Bilanz und Cashflow wissen wir nun, worauf wir zu achten haben, können eine Kurve zeichnen und anhand derer eine Investmententscheidung treffen.

Es bleibt also spannend.

Abschließend würde ich von allen, die mehr Ahnung haben als ich, wissen, ob ihr anhand der genannten Zahlen auf das gleiche Fazit kommen würdet.

Vielen Dank fürs Lesen ❤

Quellen:

[1] Buch: Unternehmensvorstellung und Kennzahlenanalyse - Nicolas Schmidlin. ISBN: 978-3800645640

#bilanzen

#guv

#financials

#verschuldung

#aktienanalyse