Erneuerbare Energien- Teil 3 Atlantica

Servus beisammen,

erstmal sorry für die Verspätung. Meine Tochter hatte am Samstag Taufe und durch den Alkoholkonsum und das Aufräumen, ist die Zeit flöten gegangen. Wie bereits in meinem letzten Post erwähnt, ist die Analyse relativ kurzgehalten, da die Kennzahlen und die Schwierigkeiten/Auffälligkeiten der einzelnen Aktien im Abschlusspost kommen.

Ich hoffe der Beitrag gefällt trotzdem.

Das Unternehmen:

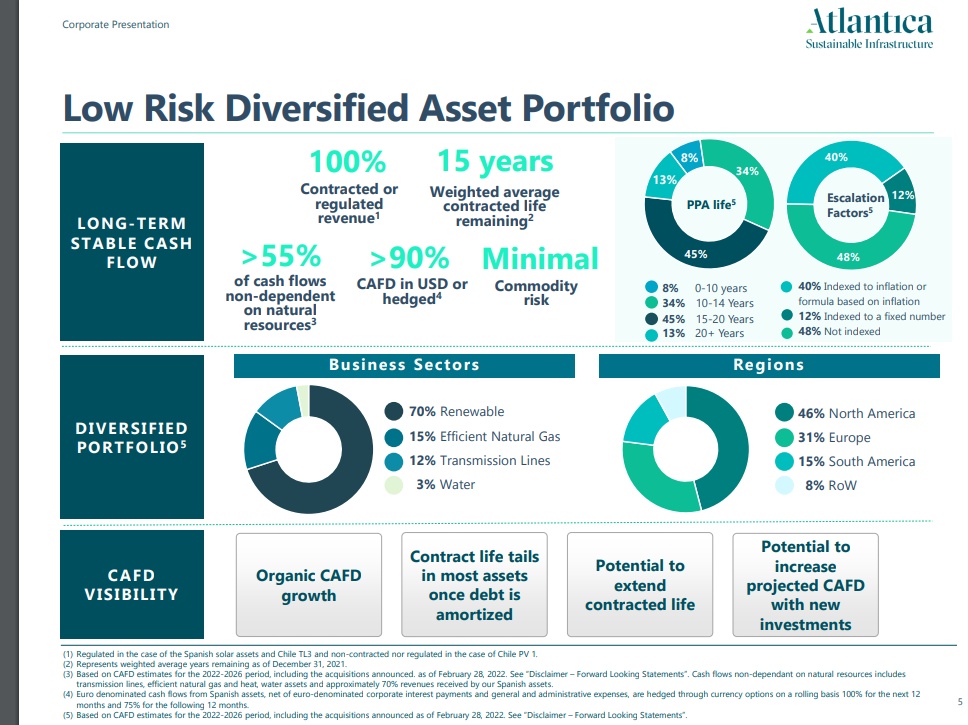

Atlantica Sustainable Infrastructure PLC ist ein Infrastrukturunternehmen. Das Unternehmen besitzt, verwaltet und investiert in Vermögenswerte in den Bereichen erneuerbare Energien, Speicherung, effizientes Erdgas und Wärme, Übertragungsleitungen und Wasser.

Stromerzeugung aus Sonne

Hier verfügt Atlantica über 18 Anlagen, die sich weltweit befinden. (USA, Chile, Columbien, Spanien, Italien und Südafrika)

Die Kapazität auf die zu 100% selbst gehaltenen Anlagen belaufen sich auf 1.070,8 MW. Hinzu kommen anteilig 242,05 MW.

Somit ergibt sich für Atlantica eine Gesamt-Kapazität von 1.313 MW

Stromerzeugung aus Gas.

Die Gesamtnennleistung aus Gas beläuft sich auf 442MW. Davon entfallen 342MW auf Atlantica und die Stromerzeugung auf Gas ist aktuell auf Mexiko mit 2 Anlagen beschränkt.

Stromerzeugung aus Wind.

Die Gesamtnennleistung beläuft sich auf 750 Mw wobei auch hier auf Atlantica nicht die Gesamte Leistung entfällt, sondern gerade im USA Raum die Beteiligungen bei 49% liegen. In Uruguay hingegen ist man alleiniger Betreiber.

Somit ergibt sich hier eine Kapazität für Atlantica in Höhe von 446 MW.

Insgesamt hat Atlantica eine Nennleistung von 2,101 MW und somit bezüglich den Zahlen etwas kleiner als TransAlta, allerdings verfügen sie über ein breiter aufgestelltes Portfolio. Denn zur Stromerzeugung kommen noch Pipelines/Leitungen mit einer Länge von knapp 2.000 km, welche alleine von Atlantica betrieben werden.

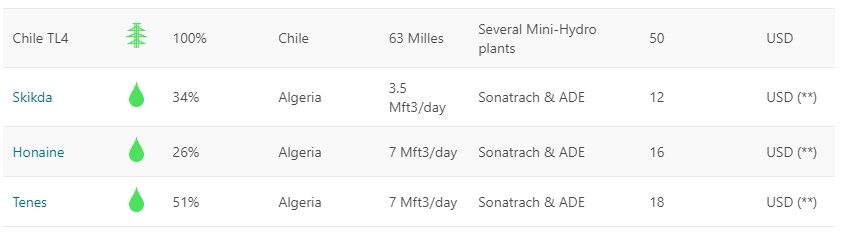

Außerdem betreibt Atlantica in Algerien 3 Anlagen zur Behandlung von Salzwasser, um daraus Trinkwasser zu gewinnen.

Hinzu kommt eine Geothermie Anlage in Kalifornien (135 MW)

Auch die Laufzeit der abgeschlossenen Verträge ist mit einer durchschnittlichen Dauer von 15 Jahren sehr solide.

Die Dividende

Die Dividende wird seit 2014 gezahlt, allerdings musste im Jahr 2016 die Dividende gekürzt werden. Seither entwickelt sich die Dividende positiv und steigt jährlich an. Die Dividende wird Quartalsweise gezahlt. Die Erhöhung beläuft sich auf ca. 5% im Jahr. (Da diese aber teilweise unterjährig stattfinden ist dies lediglich ein Richtwert.)

Die aktuelle Dividendenrendite für 2022 beläuft sich auf 5,44%.

Die Zahlen:

Unternehmenswert/Entwicklung:

· 2018: 6.867 Mio $ à€

· 2019: 7.775 Mio $ à€

· 2020: 9.542 Mio $ à€

· 2021: 9.439 Mio $ à€

Die Entwicklung ist mit der Ausnahme von 2021 durchaus positiv. Der Wert des Unternehmens hat sich seit 2018 um +37% entwickelt und da auch neue Projekte geplant sind, sollte das Unternehmen sich auch weiterhin positiv entwickeln.

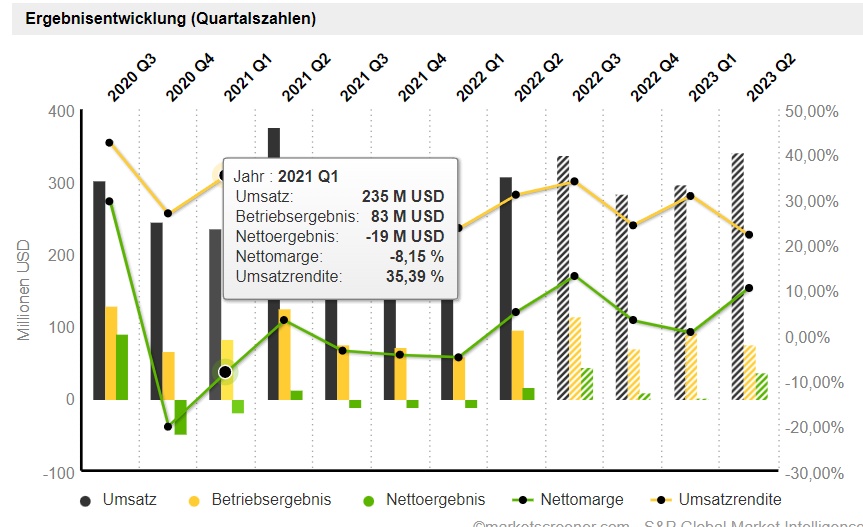

Umsatz:

Der Umsatz hat sich seit 2018 bisher nicht besonders entwickelt bzw. ist dieser in den Jahren 2019 und 2020 sogar geschrumpft. Allerdings sind die Prognosen für dieses und nächstes Jahr bereits sehr gut bzw. lassen darauf schließen, dass die zukünftige Entwicklung positiver verläuft.

· 2018: 1.044 Mio $ à€

· 2019: 1.011 Mio $ à€

· 2020: 1.013 Mio $ à€

· 2021: 1.212 Mio $ à€

Der Umsatz ist von 2018 auf 2019 geschrumpft und im Vergleich zu 2020 nahezu stagniert. Durch Investitionen konnte der Umsatz aber für 2021 deutlich gesteigert werden. (20,5%)

EBITDA:

· 2018: 859 Mio $ à€

· 2019: 822 Mio $ à€

· 2020: 796 Mio $ à€

· 2021: 824 Mio $ à€

Das Ebitda hat sich ähnlich dem Umsatz entwickelt, jedoch ist der Anstieg von 2020 auf 2021 mit 3,5% eher moderat.

EBIT:

Da Atlantica die Anlagen selbst betreibt, ist hier mir relativ hohen Abschreibungen und sonstigen Finanzierungsaufwendungen zu rechnen. Dies zeigt sich auch beim Ebit, also das Finanzergebnis nach Berücksichtigung von Abschreibungen.

· 2018: 488 Mio $ à€

· 2019: 500 Mio $ à€

· 2020: 373 Mio $ à€

· 2021: 354 Mio $ à€

Mit Ausnahme von 2019 nimmt das Ebit konstant ab, dies kann natürlich an den Abschreibungen liegen. Auch die Prognosen zeigen für das aktuelle Jahr keinen deutlich bessere Entwicklung an, jedoch wird in 23 mit einem Sprung, von 17% gerechnet. Da es sich hier aber um Prognosen handelt, sollten die Zahlen eher als Richtwert dienen.

EBITMarge:

Betrachten wir jetzt einmal das EBIT im Verhältnis zum Umsatz.

· 2018: 46,7%

· 2019: 49,5%

· 2020: 36,8%

· 2021: 29,2%

Die Ebit-Marge gerade im Bezug auf die Jahre 2018-2020 kann wirklich überzeugen. Selbst die Marge in 2021 ist noch in Ordnung und lässt auf eine weitere positive Entwicklung schließen.

Gewinn pro Aktie

· 2018: 0,42$

· 2019: 0,61$

· 2020: 0,12$

· 2021: -0,27$

Leider nimmt der Gewinn pro Aktie momentan jährlich ab und liegt im Jahr 2021 bei 0,27$ je Aktie. Dies ist ebenfalls ein Punkt, der in dem weiteren Vergleich genauer betrachtet werden muss.

Wie oben bereits im meinem vorherigen Post zu erneuerbaren Energien, möchte ich erst einmal die Unternehmen vorstellen und sie anschließend miteinander vergleichen, daher folgen die weiteren Kennzahlen, die einen Vergleich ermöglichen, im Abschluss Post zu erneuerbaren Energien.

Vorläufiges Fazit:

Als aller 1. Ist mir die Ähnlichkeit zwischen TransAlta und Atlantica aufgefallen. (Ja ich weiß selber Branche und so.) Aber die Größe und die Zahlen ähneln sich sehr stark. Allerdings weist Atlantica eine breiteres Portfolio auf. Sowohl im Blick auf die Regionen als auch auf die Quellen für die Stromerzeugung. Die Entwicklung des Umsatzes und der Gewinn je Aktie sind allerdings nicht überzeugend. Ohne die Aktien anhand von weiteren Kennzahlen zu vergleichen, fällt es mir schwer eine vorläufige Präferenz festzulegen. Positiv zu erwähnen ist, dass bei Atlantica die Nachhaltigkeit tatsächlich eine große Rolle spielt. So sind sie in den oberen 3% des ESG Risk Ratings und auf Platz 8/100 im Bezug auf Nachhaltigkeit.

Zusätzlich entsteht durch die längere Laufzeit der Anlagen (Im Schnitt 15 Jahre) ein solider und planbarer Cashflow und die Dividende zumindest in einem gewissen Maß scheint gesichert. Allerdings finde ich die Aktie aktuell sehr teuer, auch im Vergleich zu TransAlta. Ohne die Aktien weiter zu vergleichen, dies folgt ja schließlich im Abschlusspost ist die Aktie für Dividendenliebhaber oder Sammler durchaus geeignet.

Da ich die Aktie aktuell sehr teuer finde, ist ein guter Einstiegspunkt schwer zu nennen, ohne gleich auf die weiteren Zahlen einzugehen. Gefühlt würde ich aber von ungefähr 28€ bis 29€ ausgehen.

Disclaimer:

Dieser Post ist keine Anlageberatung. Da es sich hier um einen mehrteilige Reihe handelt, aber auch so ist DYOR angebracht.

https://www.atlantica.com/web/en/investors/financial-results/2022/

https://www.atlantica.com/web/en/investors/corporate-presentation/

https://de.marketscreener.com/kurs/aktie/ATLANTICA-SUSTAINABLE-INF-16686514/

Sollte euch der Beitrag gefallen und ihr auch Interesse an den letzten 3 Beiträgen zu erneuerbaren Energien interessieren, würde ich mich über einen Follow freuen. Als nächstes folgt Nextera Partners anschließend Greencoat UK und als Fazit dann der Vergleich.

@Divmann , für dich sind die Daten ja schließlich 😉