Lesezeit: ca. 10min

1.) EINLEITUNG

Vor etwa 2-3 Monaten habe ich mich entschlossen mal über den Tellerrand hinaus zuschauen wie man so schön sagt. Dabei ging es mir darum mal abseits von den klassischen Werten und Ländern nach aussichtsreichen Unternehmen zu suchen. Fündig geworden bin ich dann in einem direkten Nachbarland: Polen.

In diesem Beitrag wird es um den polnische Supermarkt-Betreiber Dino Polska

$DNP (+1,77 %) gehen. Ich werde euch meine Analyse und meine Gedanken zum Unternehmen vorstellen. Dabei wurde ich selbst in einigen Punkten überrascht. Ich hätte es beispielsweise nicht für möglich gehalten, dass eine polnische Supermarktkette hochprofitabel und schnell im Temp von so manchen Tech-Wert wächst.

Wie immer bei meinen deep dives, möchte ich näher und detailliert auf das Geschäftsmodell eingehen, um sich dann der finanziellen Situation zu widmen. Zum Schluss werde ich noch im Stile meines Beitrages "Meine Methode den fairen Preis einer Aktie zu bestimmen" meinen persönlichen fairen Preis für die Aktie heute vorstellen.

Disclaimer: ich habe am 21. März vor den Quartalszahlen eine kleinere Position in Dino Polska eröffnet. Demzufolge bin ich während dem Verfassen des Artikels bereits in Dino Polska investiert.

2.) GESCHÄFTSMODELL

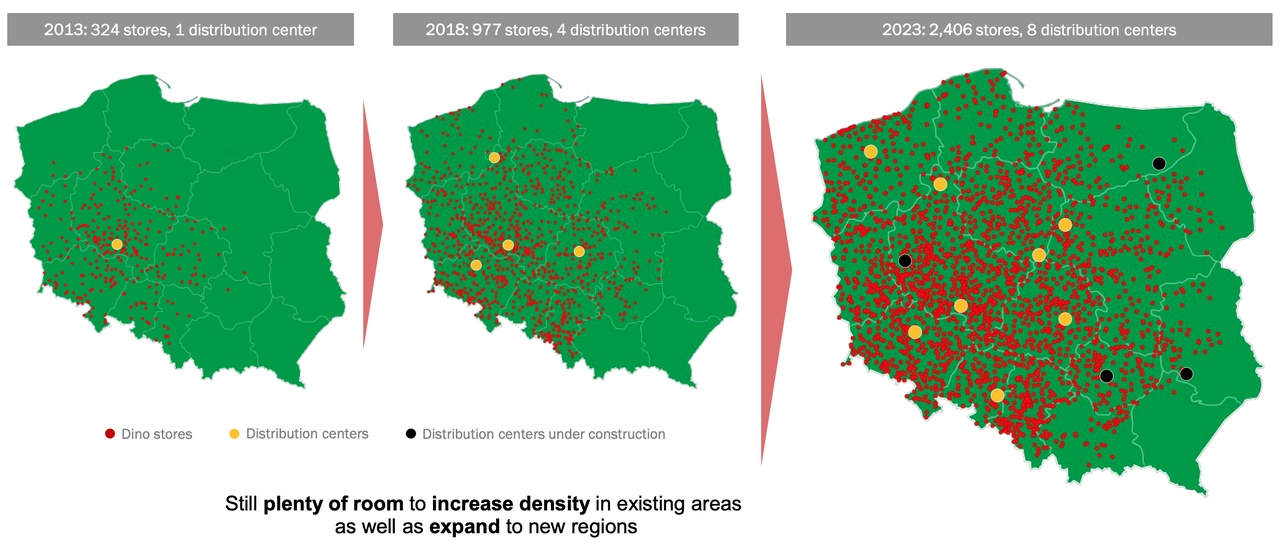

Dino Polska besitzt und betreibt Supermärkte unter den Namen "Dino" in Polen. Aktuell (Stand 21.03.24) betreibt Dino 2406 Supermärkte [1]. Diese Zahl ist in den letzten Jahren enorm gestiegen: so betrieb das Unternehmen 2013 nur 324 Standorte, was seitdem einer jährlichen Wachstumsrate von ungefähr 22% entspricht [1].

Der erste Supermarkt wurde 1999 vom Gründer Tomasz Biernacki eröffnet. Bis in das Jahr 2010 stieg die Anzahl der Supermärkte auf etwa 100 Märkte. Im selben Jahr erfolgte dann der Einstieg eines polnischen Private Equity Unternehmens, dass etwa 49% der Anteile kaufte, um das weitere Wachstum zu finanzieren [3]. Im Jahr 2017 erfolgt schließlich der Börsengang zu etwa 8€ je Aktie bei dem die Anteile des Private Equity Unternehmens platziert wurden. Der Gründer selbst ist immer noch Mehrheitsanteilseigner und bezieht selbst kein Gehalt und keine Boni.

Was zeichnet nun aber Dino Polska aus? Ist es nur eine weitere Supermarktkette? Ähnlich wie zu meinem Beitrag über Costco $COST (+0,39 %) [4] lautet die Antwort: nein, denn hier kommt es wie immer auf die Details an. Schauen wir uns also im Detail an was Dino Polska auszeichnet:

Größe und Sortiment: als allerersten wichtigen Unterschied zur Konkurrenz in Polen setzt Dino vor allem auf kleine Supermärkte in kleineren Städten. So ist die durchschnittliche Ladenfläche einer Filiale nur etwa 400qm. Eine durchschnittliche Lidl-Filiale kommt in Deutschland auf etwa 900qm [3]. Auch deswegen führt Dino in seinen Filialen nur etwa 5000 verschiedene Produkte [1], was einen verminderten Grad an Komplexität in der Logistik und Lieferung bedeutet und so ein Kostenvorteil für Dino darstellt. 2003 erwarb Dino Polska zudem einen eigenen Fleischproduzenten, der seitdem alle Filialen exklusiv mit frischen und nicht eingeschweißten Fleisch- und Wurstwaren versorgt. Das ist ein großer Unterschied zu konkurrierenden Supermärkten, da diese oftmals nur fertig verpackte Metzgereiwaren anbieten. Zudem wird vermehrt auf günstige regionale polnische Produkte gesetzt. Oftmals findet man keine oder nur sehr wenige Produkte von bekannten Marken in den Regalen.

Gebäude: der zweite wichtige Unterschied zu anderen Supermarktketten ist, dass Dino Polska etwa 95% der eigenen Filialen besitzt, das heißt ihnen gehören sowohl die Gebäude als auch die Grundstücke der Supermärkte [1]. Interessant ist ebenso, dass Dino hier sehr stark auf Standardisierung achtet, so dass neue Filialen mit quasi bestehenden Blueprints geplant und gebaut werden können. Auch das bringt eine Reduzierung an Komplexität mit sich und spart Kosten, da nicht jede einzelne Filiale von Grund auf neu geplant werden muss. Die kleineren Läden ermöglichen es zudem kleinere für Konkurrenten nicht zugängliche Flächen zu bebauen. Zudem gründete Dino-Gründer Tomasz Biernacki eigens ein Bauunternehmen, dass sich ausschließlich um den Bau neuer Filialen kümmert. Das sorgt für Planungssicherheit und geringeren Kosten. Zuletzt sei erwähnt, dass fast 89% aller Dino-Filialen eine eigene Photovoltaik-Anlage besitzen, die mittlerweile 66GWh jährlichen Strom erzeugen [1]. Zum Vergleich: ein durchschnittlicher 2 Personen Haushalt verbraucht etwa 2500kWh Strom pro Jahr, so dass 66GWh etwa den Stromverbrauch von 27.000 solcher Haushalte entspricht.

Preis: beide bisher vorgestellten Punkte sorgen für eine hohe Kosteneffizienz. Das sorgt dafür, dass Dino Polska die Produkte in den Supermärkten zu sehr günstigen Preisen anbieten kann. In den meisten Fällen ist Dino der günstigste Supermarkt in der Umgebung und ihre Preise werden in vielen Fällen an den Preisen der Konkurrenz vor Ort indiziert, so dass Dino garantiert der günstigste Anbieter sein kann.

Fokus: Dino spezialisiert sich bewusst auf kleinere Supermärkte um auch in kleineren Städten gewinnbringend operieren zu können. Sie setzen "knallhart' das bereits als gut befundene Konzept um. In Polen lebt ein vergleichsweise geringer Anteil der Bevölkerung in größeren Städten, so dass der Fokus auf kleine- bis mittelgroße Städte hier einen Vorteil gegenüber der Konkurrenz bietet. Der Food Retail Markt in Polen ist generell stark fragmentiert. Stand 2021 [5] ist der Marktführer Biedronka, die zum portugiesischen Konzern $JMT (+0,47 %) gehören. Auf Platz 2 folgt Lidl & Kaufland (Schwarz Gruppe). Dino befindet sich auf Platz 6, hat aber unter den Konkurrenten die höchste Wachstumsrate.

3.) WACHSTUM

Wie bereits erwähnt konnte sich Dino Polska in den letzten Jahren durch eine hohe Wachstumsrate in den Filialen auszeichnen. Die folgende Übersicht ist dem 2023 Report des Unternehmens in [1] entnommen:

Wie man erkennt ist vor allem im östlichen Teil des Landes Raum für weitere Filialöffnungen. Zusätzlich kann die Filialdichte im weiter ausgebaut werden. Dino Polska selbst gibt in [1] an, dass sie in Polen derzeit Raum für etwa 7000 ihrer Filialen sehen. Demnach wären erst 34% aller potenziellen Supermärkte im Land erschlossen. Auch das Unternehmen selbst gibt an weiter im hohen Tempo Supermärkte eröffnen zu wollen. Interessanterweise wurde zudem seit 2007 erst ein Supermarkt geschlossen [3].

Das hohe Filialwachstum sollte sich natürlich auch in steigenden Umsätzen widerspiegeln. In den Jahren 2015 bis 2020 konnte der Umsatz im Schnitt um gut 36% jährlich gesteigert werden [6]. Diese Wachstumsraten sind eine Kombination aus der höheren Anzahl an Supermärkten und dem Umsatzwachstum bestehender Filialen. Dino Polska selbst nennt in [1] das Same-Store-Sales Wachstum Like-for-Like-Sales Growth. In den letzten 10 Jahren waren dabei durchaus LFL Sales Growth Raten von über 10% die Regel. Beachtet man die polnische Lebensmittelinflation, so kommt man adjustiert auf LFL Wachstumsraten von etwa 7-10% jährlich. Die Kombination aus Filialwachstum und LFL Wachstum spiegelt sich dann in Wachstumsraten von über 30% wider.

Polen gilt zwar seit 2018 laut [7] nicht mehr als Schwellenland sondern als Developed Market, dennoch hat Polen noch viel Wohlstandswachstum vor sich. Das Bruttoinlandsprodukt wächst seit 20 Jahren stabil mit Raten zwischen 2-7%. Allerdings soll nicht unerwähnt bleiben, dass Polen derzeit mit einer hohen Inflationsrate im Bereich von 10% zu kämpfen hat, so dass sich hier der Preisdruck für Dino in den kommenden Jahren etwas verschärfen kann.

4.) FINANZKENNZAHLEN

Konzentrieren wir uns nun auf die "harten Fakten". Wenn das Geschäftsmodell funktioniert, sollten wir das in den Unternehmenszahlen erkennen können. Alle folgenden Zahlen sind [1] entnommen:

Umsätze (in Mio PLN):

2018 | 2019 | 2020 | 2021 | 2022 | 2023

5.838 | 7.647 | 10.126 | 13.362 | 19.802 | 25.666

Das entspricht einer jährlichen Wachstumsrate (CAGR) von über +34%. Die Bruttomarge also der Gross-Profit lag mit leichten Schwankungen im Bereich von 22-24%, was für einen Supermarktbetreiber schon als sehr gut gilt.

Schafft es Dino Polska aber auch die rasant steigenden Umsätze in Gewinne umzuwandeln? Das EBIT der letzten Jahre sieht folgendermaßen aus:

EBIT (in Mio PLN):

2018 | 2019 | 2020 | 2021 | 2022 | 2023

429 | 562 | 838 | 1.024 | 1.538 | 1.876

Das Unternehmen ist bereits seit Jahren hochprofitabel. Wir sehen hier Wachstumsraten von +34% jährlich. Der Gewinn steigt also im selben Maße wie der Umsatz, was auf ein funktionierendes Geschäftsmodell schließen lässt. Die EBIT-Marge liegt stabil zwischen 7,3% und 8,3%. Zum Vergleich: $WMT (+0,46 %) kommt derzeit auf 4,2%, $TGT (+0,42 %) auf 5,6% und $COST (+0,39 %) auf 3,6%.

Wer meine Beiträge kennt weiß, dass ich sehr viel Wert auf das ROCE - also das Return on Capital Employed - lege. Je höher das ROCE desto effizienter wird das vorhandene Kapital eingesetzt:

ROCE:

2018 | 2019 | 2020 | 2021 | 2022 | 2023

39,9% | 22,6% | 24,0% | 24,6% | 28,9% | 28,9%

Das ROCE von Dino ist hervorragend. Aus 1.000 PLN eingesetztem Kapital wurden als stets über 200 PLN an operativem Gewinn erzielt. Derzeit nähern wir uns sogar der 300 PLN Marke an. In meinem Beitrag über $COST (+0,39 %) habe ich bereits das ROCE bekannter Supermarktketten analysiert. Dabei kommt $WMT (+0,46 %) auf etwa 16%, $TGT (+0,42 %) auf etwa 19% und $COST (+0,39 %) auf etwa 22%. Demzufolge agiert Dino Polska höchst kapitaleffizient - gerade im Vergleich zu anderen Supermarktbetreibern.

Trotz der hohen Wachstumsrate und der Geschwindigkeit beim Filialausbau ist Dino Polska nicht überschuldet. Derzeit macht die Net Debt Position gerade einmal das 0,4-fache des EBITDA aus. Dino Polska finanziert den Filialausbau größtenteils aus dem Operating Cashflow, so dass nahezu sämtlicher Operating Cashflow investiert wird. Demzufolge erwirtschaftet das Unternehmen derzeit kaum Free Cashflow. Die Capital Expenditures (Capex) liegen durch die rasche Expansion bei etwa 7,3% des Umsatzes. Dies ist ein vergleichsweise hoher Wert, der den schnellen Ausbau des Filialnetzes widerspiegelt, denn $WMT (+0,46 %) gibt etwa 3,2% seines Umsatzes für Capex aus und $COST (+0,39 %) gar nur 1,8%.

Würde Dino Polska seine Capex auf einen Wert von 2,5% senken, so würden sie heute bereits einen Free Cashflow von 1.129 Mio PLN erwirtschaften. Das würde einer Free Cashflow Rendite von 4,7% entsprechen. Dies ist bislang trotzdem nur ein Gedankenexperiment um die zukünftige Ertragskraft abschätzen zu können. Erst wenn Dino Polska beschließt weniger neue Filialen zu eröffnen, werden wir uns langfristig dem Wert von 2-3% Capex annähern.

5.) BEWERTUNG UND RISIKEN

Das Geschäftsmodell ist einfach, verständlich und hochprofitabel. Die Wachstumsrate ist hervorragend und das Unternehmen finanziert das Wachstum nahezu ohne Schulden. Zudem arbeitet das Unternehmen mit einem großartigen Return on Capital Employed (ROCE). Jetzt stellt sich also die große Frage: Welchen Preis bin ich bereit für Dino Polska zu zahlen?

In meinem Beitrag "Meine Methode den fairen Preis einer Aktie zu bestimmen" [9] habe ich eine Methode vorgestellt mit der ich persönlich einen Eindruck vom fairen Wert einer Aktie bekomme. Ich werde hier diese Methode nutzen und schätze demzufolge:

- zukünftiges Umsatzwachstum

- zukünftige EBITDA-Marge

- zukünftige Capex-Quote

Basierend auf dem bisherigen Tempo und der Tatsache, dass irgendwann in den nächsten Jahren die Wachstumsgeschwindigkeit abnehmen wird, traue ich Dino Polska in den nächsten 10 Jahren trotzdem ein jährliches Umsatzwachstum von 22% zu. In einer detaillierten Rechnung habe ich dazu die Anzahl neuer Stores in den kommenden Jahren und das LFL Wachstum geschätzt.

Die EBITDA-Marge liegt in den letzten Jahren stabil bei 8-10%. Ich gehe von einem weiteren Effizienzgewinn in den nächsten Jahren aus und traue Dino in 10 Jahren eine EBITDA-Marge von 11% zu.

Die Capex-Quote wird - wie bereits im letzten Abschnitt erwähnt - in den nächsten Jahren sinken. Ich schätze die Capex-Quote in 10 Jahren auf etwa 4%. Das wäre immer noch höher als vergleichbare Supermärkte aber immerhin nur noch etwa halb so groß wie heute.

Nachdem ich nun die wichtigsten Parameter für die Preisfindung geschätzt habe, sollte man sich immer Gedanken über mögliche Risiken machen um eine passende Margin of Safety zu festzulegen.

Mögliche Risiken sind beispielsweise:

- verstärkte- oder neue Konkurrenz: dies würde das Wachstum und auch die Margen verringern

- geopolitische Risiken: Dino betreibt seine Filialen derzeit nur in Polen, was natürlich an die Ukraine grenzt. Eine mögliche Ausweitung des Ukraine-Krieges würde alle obigen Parameter natürlich massiv beeinflussen.

- Währungsrisiken: Dino wird an der Warsaw Stock Exchange in Polnischen Zloty (PLN) gehandelt. Eine mögliche Abwertung des Polnischen Zloty gegenüber dem Euro würde den Preis in Euro verringern.

- steigende Baukosten: nicht nur in Deutschland, sondern auch in Europa allgemein werden die Baukosten wohl weiter steigen. Dies könnte zur Folge haben, dass Dino Polska weniger Filialen eröffnen kann als heute prognostiziert. Dies würde sich natürlich direkt in einer geringeren Wachstumsrate niederschlagen.

Alles in Allem ist ein Investment sicherlich riskanter als ein Investment in vergleichbare Supermarktketten in den Industrieländern. Deshalb werde ich meine Margin of Safety bei 35% ansetzen.

Weiterhin soll nicht unerwähnt bleiben, dass polnische Aktien weniger liquide sind als Aktien aus Industrieländern. Bei Lang & Schwarz werden pro Tag teilweise nur wenige Aktien gehandelt. Dies sorgt für einen vergleichsweise hohen Spread zwischen Geld- und Briefkurs, der durchaus auch mal 4-5% des Preises betragen kann. Das geht auch mit einer höheren Volatilität einher.

Basierend auf meinen Annahmen und Schätzungen komme ich derzeit auf einen fairen Preis von etwa 700 bis 1000 PLN je Aktie. Derzeit handelt die Aktie bei etwa 380 PLN je Aktie. Deshalb habe ich mich am 21. März dazu entschlossen eine kleine Position in Dino Polska zu eröffnen. Mein Kaufkurs - also samt Spread - lag zu diesem Zeitpunkt bei etwa 415 PLN (ca. 96€) je Aktie und ich bin demnach bereits 8% im Minus.

Der Unterschied zum heutigen Preis ergibt sich durch den Spread und der Tatsache, dass die Dino Aktie nach der Veröffentlichung des Jahresberichts für 2023 um etwa 10% gefallen ist. Für mich ist es aber nur eine Momentaufnahme und ich denke in 2-3 Jahren wird die Aktie höher stehen als heute. Seit dem IPO 2017 hat sich die Aktie bereits mehr als verzehnfacht, was einem CAGR von gut 45% entspricht.

6.) ZUSAMMENFASSUNG UND SCHLUSSWORT

Dino Polska ist in meinen Augen ein Vorzeige-Unternehmen, dass dynamisches Wachstum mit gutem Management und einer guten Strategie verbindet. Das Unternehmen ist seit Langem profitabel und steckt derzeit einen Großteil des Cashflows in die Expansion. Das Unternehmen wird weiter wachsen und es wird zukünftig wohl mehr Cashflow erwirtschaftet werden als profitabel reinvestiert werden kann.

Wie bereits erwähnt, habe ich selbst eine kleinere Position in Dino Polska aufgebaut. Es ist definitiv trotzdem eher Investment der riskanteren Sorte, denn die Aktie ist wenig liquide und besitzt eine vergleichsweise hohe Volatilität. Ich werde die Aktien nun im Depot liegen lassen und mich hoffentlich über eine gute Kursentwicklung in den nächsten Jahren freuen dürfen.

Stay tuned,

Euer Michael Scott

@Kundenservice bitte das Logo hinzufügen ;)

Quellen:

[1] Dino Polsa Investor Relations: https://grupadino.pl/en/wse/

[2] SeekingAlpha: https://seekingalpha.com

[3] Podcast "Unternehmen dieser Welt": https://open.spotify.com/episode/04zVqjLjnrlmz4eHnQD5Zl?si=k5RdmFF7Q3eN9W8Lz7h_jg

[4] Geqtuin Beitrag über Costco: https://getqu.in/Ajc51E/

[5] ESM Magazine: https://www.esmmagazine.com/retail/top-10-supermarket-retail-chains-in-poland-237524

[6] Statista: https://de.statista.com/statistik/daten/studie/1224907/umfrage/umsatz-von-dino-polska-in-polen/

[8] The World Bank: https://data.worldbank.org/indicator/NY.GDP.MKTP.KD.ZG?end=2022&locations=PL&start=1991&view=chart

[9] Getquin Beitrag: https://getqu.in/rl57Yp/